Блог им. Investovization

Северсталь, ММК, НЛМК. Стоит ли покупать?

- 21 октября 2022, 17:01

- |

Добрый день друзья! Приветствую вас на канале, посвященном инвестициям. В середине октября Северсталь, НЛМК и ММК опубликовали операционные результаты по итогам третьего квартала. Давайте разбираться, как дела у металлургов и стоит ли покупать их акции.

Для этой статьи доступна видео версия на YouTube

Текстовая версия на Дзен.

Еще больше обзоров в телеграм.

О компаниях.

Северсталь, НЛМК и ММК последние годы были стабильными дивидендными историями, причём выплаты осуществлялись ежеквартально. Параллельно происходил неплохой рост котировок акций. Это были довольно рентабельные предприятия. С отличным финансовым положением, минимальной, а за частую отрицательной, долговой нагрузкой. Акции этих компаний были прекрасной составляющей инвестиционных портфелей многих инвесторов.

Вкратце об этих компаниях.

Северсталь – одна из ведущих вертикально-интегрированных горнодобывающих и сталелитейных компаний в мире с основными активами в России и небольшим количеством предприятий за рубежом. Большой плюс – это высокая обеспеченность «Северстали» собственным сырьем.

Основной актив компании — Череповецкий металлургический комбинат, с производственной мощностью порядка 12 млн тонн стали в год.

НЛМК это лидирующий международный производитель высококачественной стальной продукции с вертикально-интегрированной моделью бизнеса. Добыча сырья и производство стали сосредоточены в низкозатратных регионах, изготовление готовой продукции осуществляется в непосредственной близости от основных потребителей в России, Северной Америке и странах ЕС.

Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире. Производит в год порядка 17 млн тонн стали.

ММК (Магнитогорский металлургический комбинат) также входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий черной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов.

ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции премиум класса. Производит в год порядка 13 млн тонн стали.

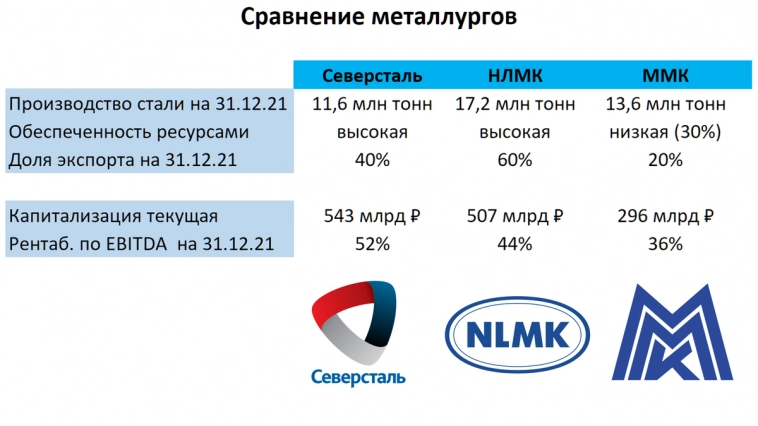

Сравнение компаний.

ММК в отличии от Северстали и НЛМК только частично обеспечивает себя сырьём. Остальное покупает на рынке. Конечно этот факт говорит не в пользу ММК, но иногда, когда сырье дешевеет, то это может быть даже плюсом.

НЛМК больше других ориентирован на экспорт, его доля составляла около 60% от выручки. У НЛМК есть подразделения в США и в Европе, которые вносили существенный вклад в выручку группы. До геополитических обострений это было большим плюсом, а сейчас, пожалуй, скорее минус. У Северстали доля экспорта была порядка 40%. А У ММК только 20%, в основном ММК экспортирует в Турцию.

Капитализация Северстали выше, потому что, ранее это была более эффективная и рентабельная компания. В первую очередь за счет полной обеспеченности собственными ресурсами. Но правда, после продажи своего угольного актива «Воркутауголь», себестоимость продукции должна увеличится. А значит и снизится рентабельность.

Санкции.

Санкции не обошли стороной ни одну из этих компаний. Но если Северсталь и ММК были включены в SDN лист. Т.е. они фактически больше не могут торговать с компаниями из США и Евросоюза, то по НЛМК ситуация немного другая. Ни компания, ни её владелец Владимир Лисин, ни основная часть продукции не попала под серьезные санкции. Восьмой пакет санкций Евросоюза, распространивший эмбарго теперь и на полуфабрикаты, сделал исключение для слябов, отсрочив запрет на импорт их на два года. То есть у НЛМК есть ещё два года, когда компания может поставлять слябы на свои заводы в Европу. А через два года, если ситуация не изменится, то либо придётся закупать их у других поставщиков, либо продавать свои Европейские активы.

Текущие цены акций.

Т.к. бизнес компаний в целом похож, и текущие проблемы у них примерно одинаковые, поэтому не удивительно, что акции компаний демонстрируют схожую динамику и упали с максимумов примерно в три раза. И сейчас торгуются на уровне 15-летней давности. Всё ли так плохо в компаниях, и есть ли шанс на восстановление котировок? Давайте разбираться.

Операционные результаты.

Компании с начала СВО приостановили публикацию финансовой отчётности, но зато продолжают выпускать операционные результаты, которые дают хоть какое-то представление о делах компаний. В середине октября были опубликованы данные за третий квартал 2022 года.

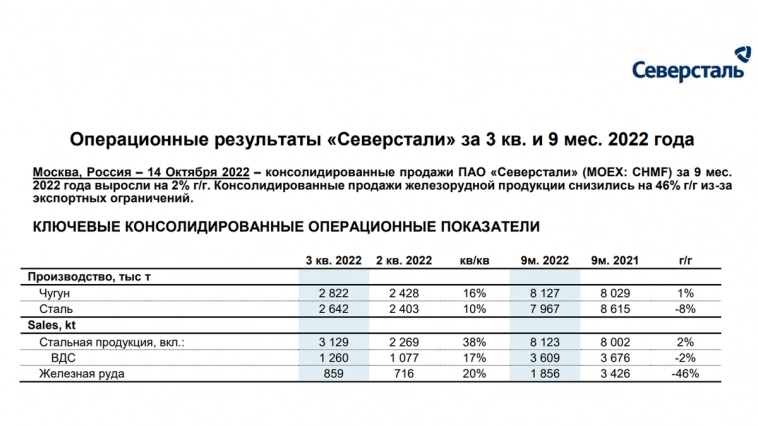

Первой среди металлургов отчиталась Северсталь. Мы достаточно подробно разбирали этот отчёт. Кому интересно, ссылки есть в телеграм канале. Основной вывод – это ударные результаты третьего квартала. Производство чугуна выросло на 16% относительно прошлого квартала, а производство стали на 10%. Продажи в третьем квартале также выросли на десятки процентов. Всё это произошло, благодаря постепенному восстановлению спроса на внутреннем рынке.

Результаты третьего квартала помогли несколько улучшить картину за девять месяцев. Производство чугуна за этот период выросло на 1%, а производство стали упало на 8%. Продажи стальной продукции выросли на 2%. Но на эти же 2% снизились продажи продукции с высокой добавленной стоимостью. Существенно, почти в два раза упали продажи железной руды из-за экспортных ограничений. Теперь компания перераспределяет эти объемы на свой Череповецкий металлургический комбинат.

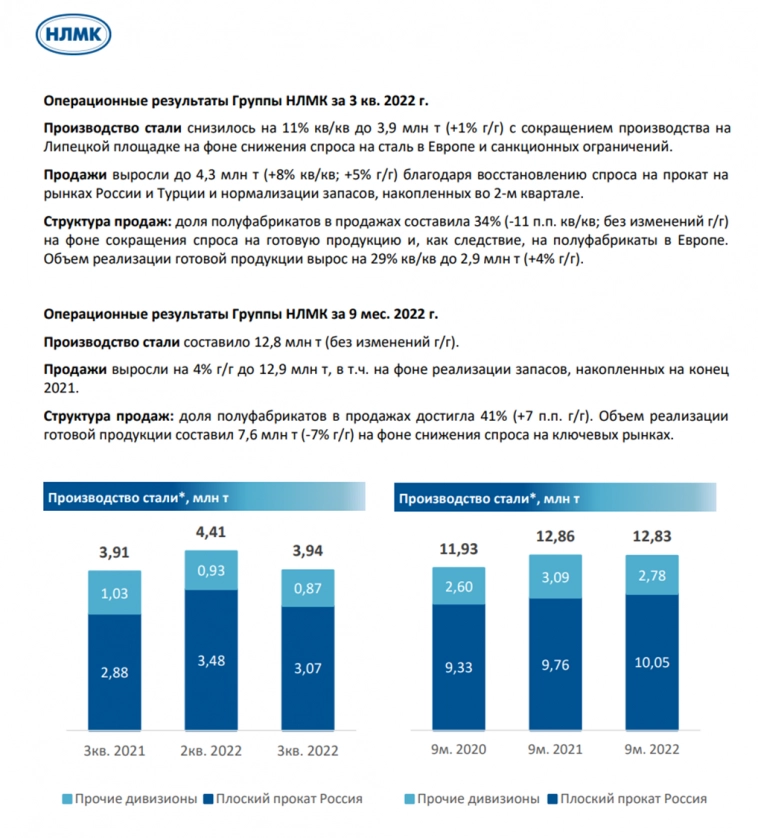

Следующим отчитался НЛМК. Здесь в третьем квартале снизилось производство стали относительно прошлого квартала на 11% на фоне снижения спроса на сталь в Европе и из-за санкций. Но результаты за девять месяцев стабильны и не изменились относительно прошлого года. Продажи же выросли как в третьем квартале, так и по итогам девяти месяцев. Благодаря восстановлению спроса на стальной прокат в России и Турции, компания смогла подсократить складские запасы. Здесь также, как и в Северстали отмечается снижение доли продаж готовой продукции и рост продаж полуфабрикатов.

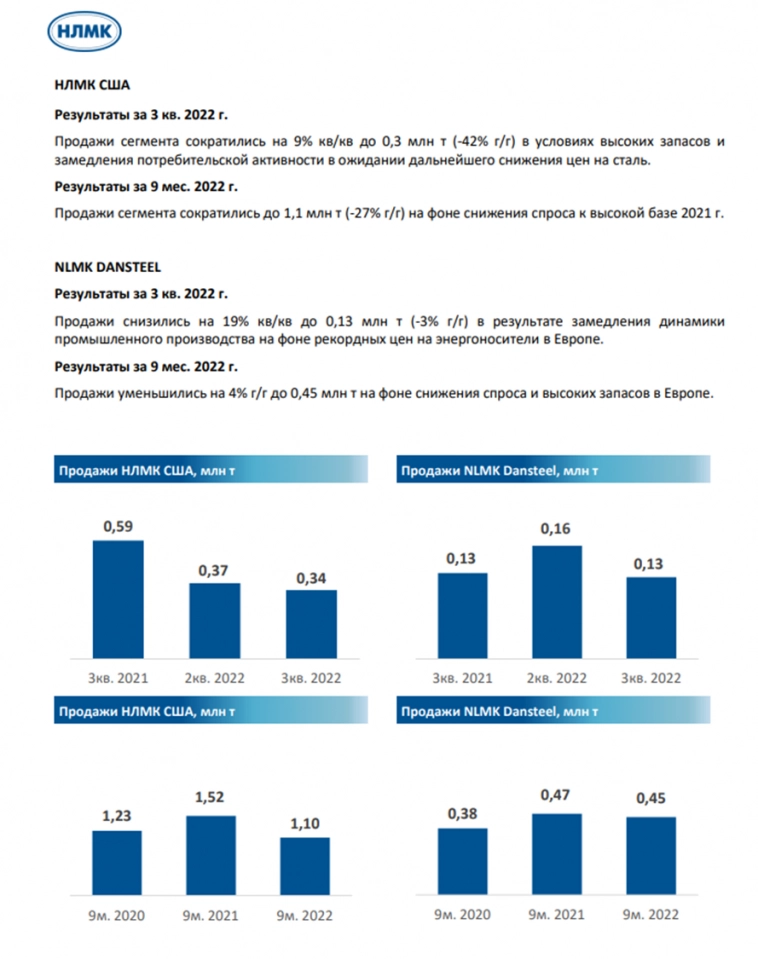

Также НЛМК опубликовала результаты продаж своих предприятий в США и Дании. Видим, что продажи сократились как за третий квартал, так и по итогам девяти месяцев. Но совокупная доля продаж в этих регионах составляет 12% от общих продаж компании.

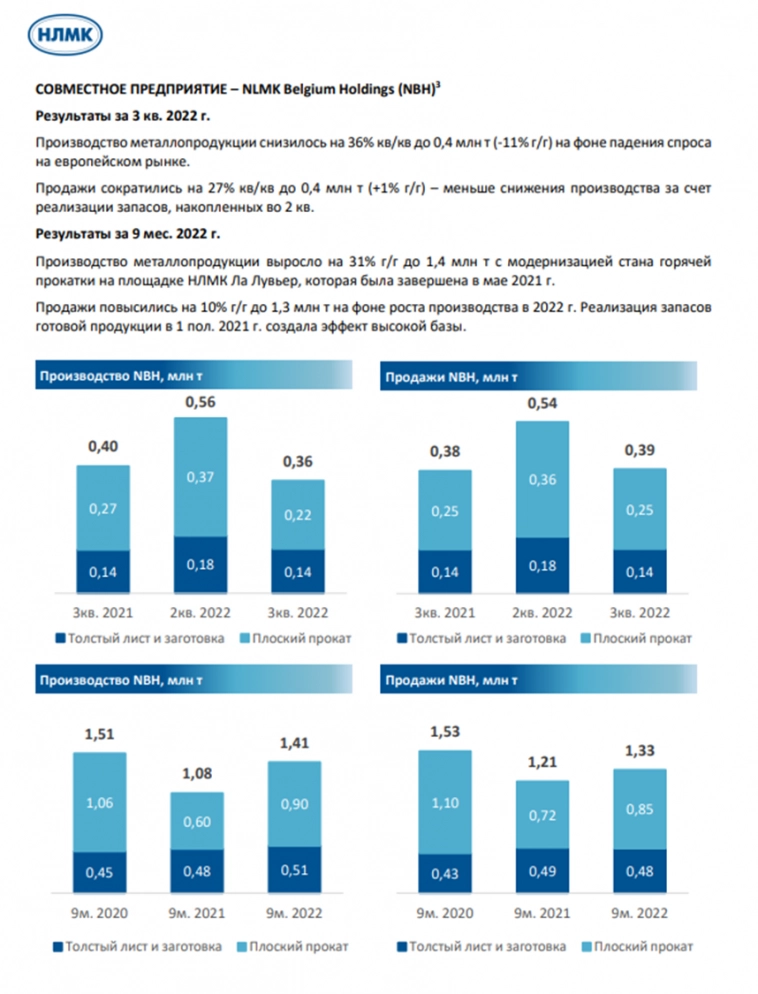

Ещё у НЛМК есть половина доли в совместном бельгийском предприятии. В нём результаты за третий квартал были слабее, чем в предыдущем квартале на фоне падения спроса на европейском рынке. Но по итогам девяти месяцев зафиксирован рост производства на 30% и рост продаж на 10%.

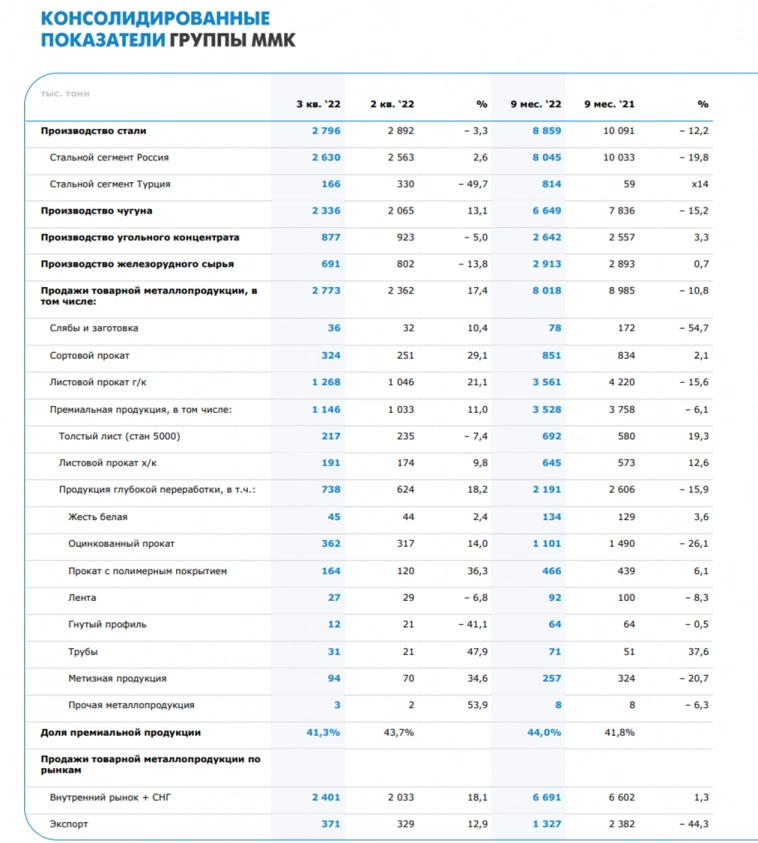

Посмотрим на показатели ММК. Производство стали в третьем квартале снизилось на 3% относительно прошлого квартала, в основном из-за снижения производства стали на турецком активе и неблагоприятной конъюнктуре глобальных рынков. Производство чугуна выросло на 13%. Продажи металлопродукции выросли на 17% за квартал. В том числе как на внутреннем рынке, так и экспорт.

Итоги за девять месяцев менее радужные. Производство чугуна снизилось на 15% год к году. Это обусловлено продолжительными капитальными ремонтами в доменном производстве и ухудшением рыночной конъюнктуры. Производство стали снизилось на 12% в связи с замедлением деловой активности на основных рынках сбыта и существующими экспортными ограничениями. Продажи металлопродукции упали почти на 11% из-за экспортных ограничений и продолжительных капитальных ремонтов прокатного оборудования в начале года.

Итак, как видим, благодаря постепенному перестроению экспортных поставок и восстановлению спроса на внутреннем рынке, компаниям удалось показать в целом неплохие производственные результаты за третий квартал. В итоге, операционные результаты по итогам 9 месяцев не так уж сильно отличаются от прошлогодних результатов. Производство и продажи, если у кого-то и снизились, то не так значительно. А цены акций при этом с начала года упали в 2,5 раза. Давайте разбираться, почему.

Мировые цены на металлопродукцию.

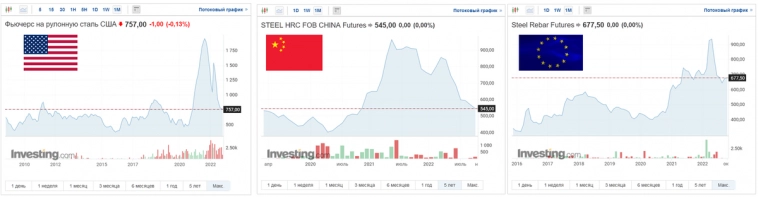

Естественно, что финансовые результаты металлургов, в первую очередь зависят от цен на металлопродукцию. А это довольно циклические товары. И сейчас наступила фаза снижения. После исторических максимумов, цены на сталь и железную руду на мировых рынках за год снизились примерно в два раза. И торгуются на средних исторических значениях. Эти уровни были актуальны и десять лет назад.

Только в Европе фьючерсные цены на стальную арматуру пока упали не так сильно. Этот эффект возник из-за санкций и ограничений поставок продукции российских металлургов. Но в любом случае, и здесь цены упали уже на треть от максимумов.

Внутри России цены показывают аналогичную динамику.

Снижение цен на металлопродукцию является одной из основных причин падения акций металлургов. Т.к. при снижении цен будут соответственно падать и выручка и прибыль.

Цены реализации у металлургов.

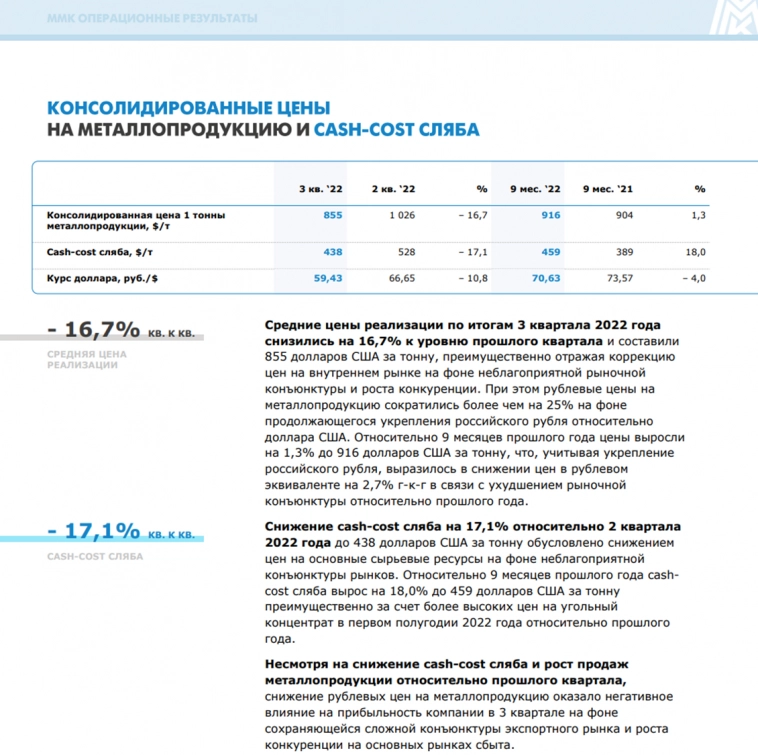

Что интересно, ММК всё-таки поделилась в своем отчёте некоторыми данными по ценам реализации металлопродукции. И сразу бросается в глаза, что текущие итоговые результаты за 9 месяцев не так уж катастрофичны. И вообще средние цены в долларах оказались даже на 1% выше, чем в прошлом году. Правда, из-за курса доллара, цены в рублях получились на 2,7% ниже. Но на фоне происходящих событий, это выглядит несущественным. Отрицательный момент для ММК – это рост себестоимости сляба на 18% из-за высоких цен на уголь.

И если результаты за 9 месяцев в целом обнадёживают. То данные за третий квартал всё-таки подтверждают текущие тенденции на снижение цен. Как видим, долларовая цена на металлопродукцию обвалилась почти на 17% относительно прошлого квартала. А из-за курса доллара, цены в рублях рухнули более чем на 25%. К позитивным моментам можно отнести падение себестоимости сляба в долларах на 17% из-за снижения цен на сырье. Но как отмечает сама компания, этот момент не сильно помог, и прибыль в третьем квартале существенно снизилась.

Тренд, заданный в третьем квартале, далее будет только усиливаться. Вероятней всего цены реализации будут и дальше снижаться, и результаты за 4 квартал будут ещё хуже.

Дивиденды.

Ранее металлурги славились своими дивидендами. Они были одними из самых стабильных и высоких среди всех компаний. Металлурги стремились выплачивать дивидендами до 100% от свободного денежного потока. Кроме того, они их выплачивали ежеквартально, что позволяло инвесторам получать более равномерный денежный поток.

Но в связи с текущей высокой неопределённостью, вполне логично, что компании приостановили выплату дивидендов. Но будем надеется, что в следующем году, внешние условия позволят возобновить выплаты.

Долги.

Т.к. компании не опубликовали финансовую отчётность, то мы точно не знаем какая у них сейчас долговая нагрузка. Но есть данные на начало текущего года.

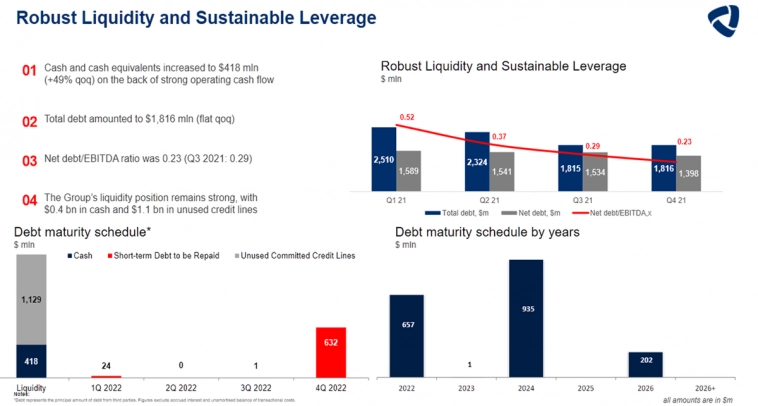

У Северстали ND/EBITDA = 0,23. Чистый долг составлял 1,4 млрд долларов. По графику платежей видно, что 0,6 млрд долларов нужно будет погасить в 4 квартале 2022 года, а в следующем году платежей не планировалось.

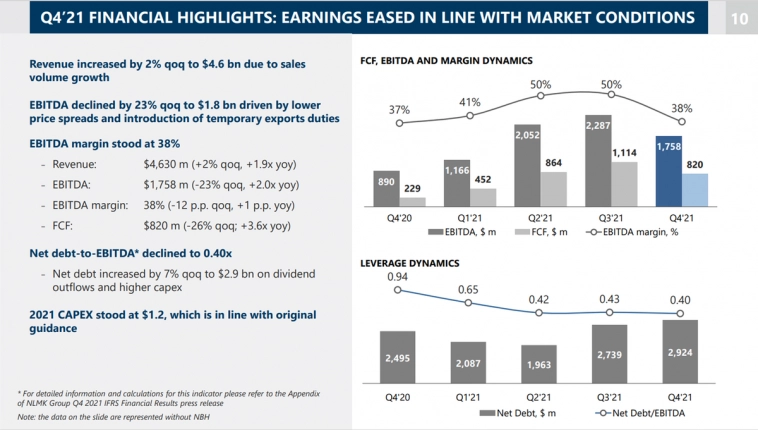

У НЛМК ND/EBITDA = 0,4. Чистый долг был около трёх миллиардов долларов.

У ММК же кэша на счетах было больше, чем кредитов и займов. Т.е. чистый долг был вообще отрицательный.

Таким образом, финансовое положение у металлургов было довольно устойчивым. И т.к. компании приостановили дивидендные выплаты, то вероятней всего, долг если вырос, то не сильно.

Финансовые результаты.

Итак, металлурги опубликовали довольно позитивные операционные результаты, которые показывают, что их бизнес продолжает нормально функционировать. Третий квартал оказался неплохим, во многом из-за увеличения спроса на металлопродукцию внутри страны. Благодаря этому, итоговые производственные результаты за прошедшие 9 месяцев снизились не сильно.

Но к сожалению, компании по-прежнему не раскрывают финансовые результаты за текущий финансовый год. Но мы можем предположить, что они должны быть довольно слабыми по нескольким причинам:

- Существенное снижение мировых цен на металлопродукцию на фоне развивающейся рецессии в Европе и США.

- Хотя продажи на российском рынке восстанавливаются, но из-за экспортных ограничений компании создают здесь конкуренцию друг другу. А также высокую неопределенность вносит специальная военная операция.

- Из-за потери европейского рынка, компании вынуждены перестраивать экспорт на азиатские рынки. А это увеличивает логистические затраты. Плюс, скорей всего продажи идут со скидками.

- Из-за недоступности экспорта в Европу, снизилась доля продукции с высокой добавленной стоимостью, которая более маржинальна.

- Сильный рубль осуществляет давление на экспортную выручку. Возможно, даже экспорт производится с отрицательной рентабельностью.

Перспективы.

Если посмотреть на основные отрасли потребления металлопродукции в России, то это в первую очередь строительство с долей 72%. На топливно-энергетический сектор приходится 19%. На машиностроение и автомобильную промышленность 6% и 2% соответственно.

Все эти отрасли испытывают определенные трудности. Поэтому не стоит ожидать большого увеличения спроса на металлопродукцию от них ближайшее время. Но пока и не вижу причин для существенной стагнации.

Большая надежда на то, что новые экспортные направления будут прибыльными. Но для этого РЖД должны снизить тарифы. Металлурги пытаются проработать этот вопрос. Думаю, что правительство и РЖД должны пойти на встречу, чтобы не развалить отрасль.

Ещё одним определяющим фактором является курс рубля. Крепкий рубль также сильно влияет на экспортные доходы. Поэтому любое ослабление рубля – это плюс для металлургов.

Ну и ключевой фактор – это цены на металлопродукцию. Как мы отмечали, это циклический товар. Сейчас цены на средних значениях за многие годы. И возобновление роста тесно связано с восстановлением мировых экономик.

Покупать или нет?

Бизнес металлургов циклический. И так получилось, что эффект низких цен на металлопродукцию усилился эффектом от санкций. Т.е. на российские компании обрушился двойной удар. Металлургия – это одна из главных пострадавших отраслей от текущего кризиса и геополитической ситуации. Итоговые финансовые результаты за 2022 год ожидаются слабыми, но не катастрофическими.

Итак, основные риски мы проговорили. Но также есть некоторые доводы в пользу долгосрочных инвестиций в металлургов:

- Акции компаний уже сильно упали. Котировки справедливо отражают текущую ситуацию.

- У российских металлургов качественный отлаженный бизнес.

- Долговая нагрузка минимальна.

- В долгосрочной перспективе ситуация устаканится, а бизнес адаптируется под текущие условия.

- Вероятно, начнётся глобальное восстановление Донбасса и другие проекты, где металлурги смогут поучаствовать.

- Большим позитивом может стать девальвация рубля, т.е. покупка акций металлургов может служить неким валютным хэджем.

- Это системообразующие предприятия, правительство должно обеспечить поддержку. В частности, должен быть проработан транспортный вопрос, чтобы был более оправдан экспорт в Азию.

- Когда закончится специальная военная операция, есть вероятность частичного восстановления экспорта в ЕС.

- Цены на металлопродукцию сильно упали. Но рано или поздно они должны развернуться, и тогда компании снова будут хорошо зарабатывать.

Вообще в текущей ситуации, когда в мире нарастает финансовый кризис, а в России продолжается специальная операция, покупки любых акций – это огромный риск. А так как металлурги – это одни из самых пострадавших, то покупка их акций — это риск вдвойне. Также в условиях высокой неопределенности, не понятно, когда компании вернутся к выплате дивидендов. Конечно, в данной ситуации, не могу никому рекомендовать покупать акции этих компаний. Сам я, в рамках диверсификации, покупаю понемногу на долгосрок, и периодически усредняюсь. Как-то ранее говорил, что определил для себя лимиты. Суммарная доля металлургов в моём портфеле может быть не более 6-9%. Стараюсь в целом придерживаться этого правила.

Если же говорить, какая компания из металлургов предпочтительней. То на мой взгляд, риски примерно одинаковые у всех. Северсталь была более эффективная, ММК была менее зависима от экспорта, а НЛМК сейчас под меньшими санкционными ограничениями, но у неё есть опасные в текущей ситуации активы на Западе. Поэтому в данный момент безопасней выглядят Северсталь и ММК.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

На мой диванный взгляд:

1. Мировая экономика вкатывается в рецессию, сырьевики страдают.

2. Бюджет уже затыкают средствами из ФНБ, как пить дать, металлургов будут душить налогами.

3. Вставай страна огромная! Планируется гигантский, внутренний спрос на сталь для постройки трубопроводов, судов, самолетов, железных дорог, восстановления новых регионов России.

Моё имхо. Заработать в ближайший год на этом не дадут.

толку-то...

продавать все равно по FIFO)