Блог им. LongTermInvestments

Анализ VK - рост рекламных доходов, но много проблем

- 12 августа 2022, 12:58

- |

Общие вводные о компании

В последний раз я разбирал бизнес VK еще в конце прошлого года – этот анализ можно найти здесь по ссылкам: часть 1, часть 2, часть 3. Тогда я решил не покупать акции, несмотря на то, что формально VK стоил очень дешево, так как у компании было приличное количество рисков и неопределенности. За это время ситуация в бизнесе сильно изменилась:

- VK договорился купить у Яндекса Дзен и Новости. О сделке объявили еще в апреле, но пока она не закрыта и условия не известны. Ходят слухи, что Дзен могут обменять на Delivery Club.

- В России запретили и заблокировали Facebook и Instagram, а также заблокировали Twitter. Фактически VK стал монополистом на рынке классических социальных сетей. Конкуренция осталась только косвенная в виде YouTube (который отключил рекламу в России) и Telegram (где рекламы на уровне платформы почти нет).

- VK и Сбер отказались от развития Ситимобила – сначала решили его вообще закрыть, но в последний момент в мае продали владельцу локального оператора Таксовичкофф.

- Владелец Avito (холдинг Prosus) хочет продать компанию, VK хочет купить Avito, но Prosus не хочет продавать его VK 🙂 Если сделка все-таки случится, особенно с большим дисконтом к условно справедливой стоимости Авито, это будет конечно большим плюсом для VK.

- Как и у Яндекса с Ozon, у VK есть конвертируемые облигации на $400 млн, судьба которых пока до конца непонятна. В июле компания выкупила часть облигаций, которые находились в рамках российской инфраструктуры и планирует продолжать это делать. Судьба зарубежных держателей облигаций пока неизвестна.

- В целом ситуация выглядит так, что новый менеджмент и акционеры решили сделать основной фокус на развитие VK (соц. сети) и сервисов вокруг него, а также онлайн образования и возможно других цифровых сервисов. А оставшиеся оффлайн бизнесы вроде доставки еды, e-commerce, e-grocery и т.д. не вписываются в стратегию холдинга и с высокой вероятностью в какой-то момент будут проданы или даже закрыты.

Отчет Q2 2022

Теперь к отчету. Если посмотреть на summary, то сразу видно, что дела у VK далеко не так хорошо, как у Яндекса (разбирал отчет здесь).

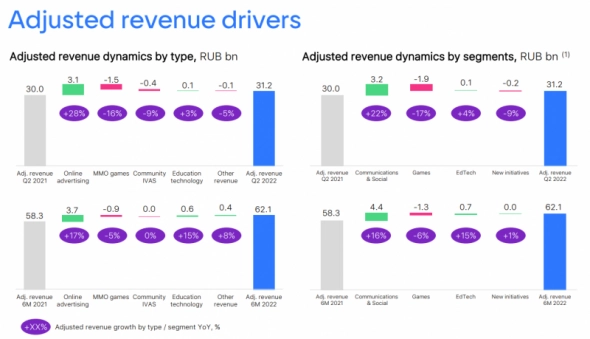

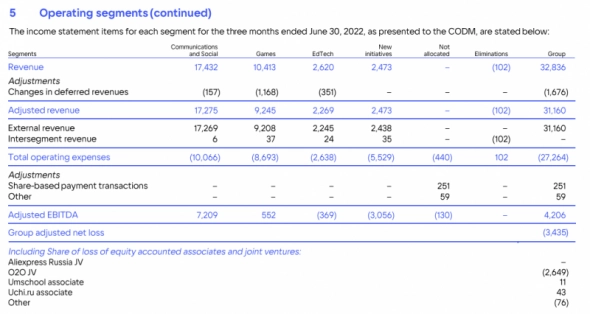

Если посмотреть детальнее, то у VK в Q2 хорошо выросли рекламные (+28% YoY). Это чуть хуже, чем выручка поиска Яндекса (+31% YoY), но лучше, чем все рекламные доходы Яндекса (+22% YoY). Остальные же части бизнеса чувствуют себя не лучшим образом.

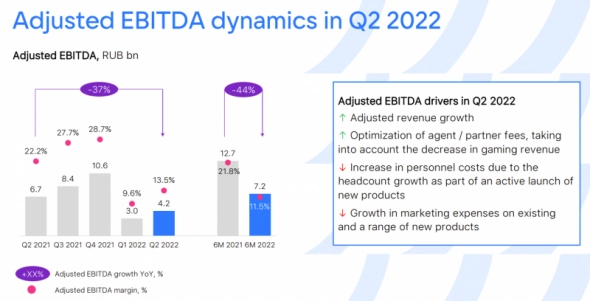

EBITDA в абсолютном и относительном выражении чуть лучше, чем в Q1, но все еще намного хуже, чем в прошлом году (опять-таки, в отличие от Яндекса).

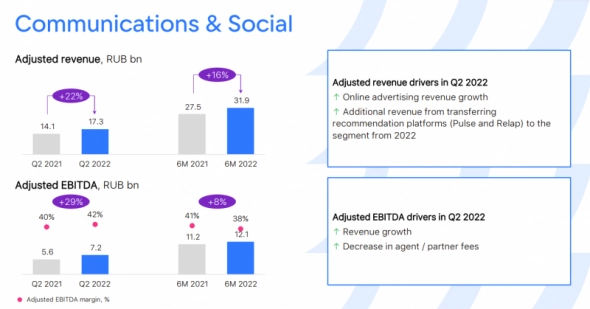

Выручка сегмента соц. сетей выросла на 22%, но частично рост обусловлен изменением структуры бизнеса – сюда добавили системы рекомендаций Pulse и Relap. Маржинальность немного подросла.

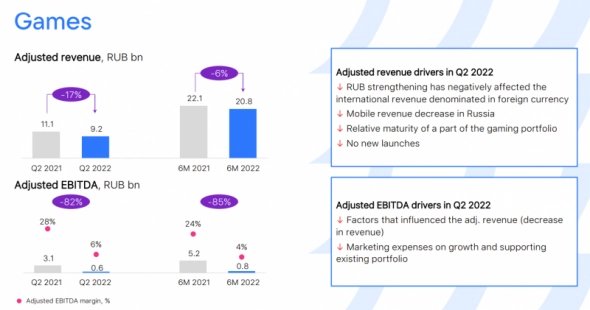

Сегмент игр, наоборот, сильно пострадал, как из-за укрепления рубля (выручка в основном валютная), так и из-за общих проблем в бизнесе.

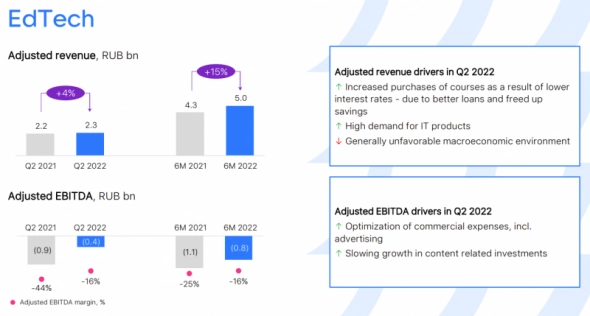

В Edtech минимальный рост выручки и снижение убытков, как говорится, not great, not terrible.

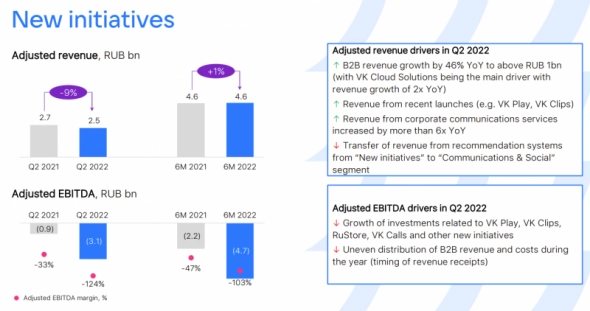

В остальных сегментах бизнеса спад выручки и сильный рост убытков. Сюда входит Юла, B2B бизнесы (Cloud и не только), новые продукты на базе VK (Clips, Pay), и RuStore. B2B бизнесы показывают хорошую динамику (+43% YoY, в том числе х2 рост Cloud). Но в целом убытки большие для масштаба бизнеса VK – сожгли половину EBITDA соц. сетей.

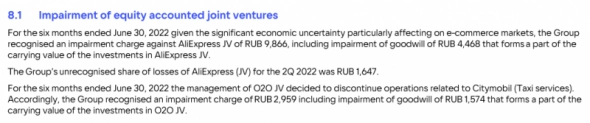

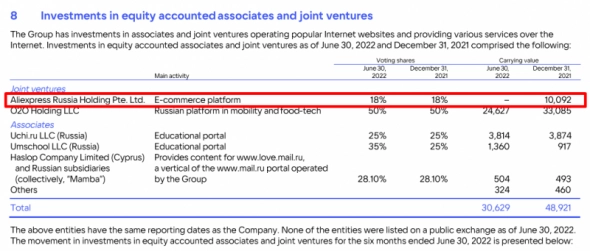

Интересно то, что VK фактически перестал раскрывать информацию о своих СП, кроме общего убытка на его долю в финансовой отчетности. Минус от доли в O2O JV (сейчас это в основном Delivery Club и Самокат) составил 2.6 млрд рублей, минус от доли в Aliexpress – 1.6 млрд рублей, но интересно, убыток то Aliexpress не включается основную отчетность. Возможно это связано с тем, что в прошлом квартале VK списал в 0 свою долю в СП, но в любом случае достаточно странный подход.

В целом ключевой рекламный бизнес VK показал неплохую динамику на фоне ухода зарубежных конкурентов с рынка, но показатели компании в целом сложно назвать хорошими. На контрасте отчетов Яндекса и VK хорошо видна разница в качестве бизнеса и менеджмента двух компаний (не в пользу VK). Рынок тоже не оценил отчет компании – акции упали вчера на 12%. Правда перед этим котировки значительно выросли, поэтому сегодняшнее падение просто отыграло рост последних нескольких дней. От минимумов в июне акции VK выросли на 50%+, но до этого акции сильно падали. В конце марта после открытия торгов котировки сильно выросли на ожиданиях, что компания станет одним из бенефициаров новых реалий на российском рынке, но на финансовых показателях это пока не отражается.

Интересный момент, что сейчас VK стоит примерно в 6 раз дешевле, чем Яндекс, и Adjusted EBITDA компаний в Q2’22 тоже отличается примерно в 6 раз. Причем у VK еще и значительный долг, в отличие от Яндекса, у которого Net Cash. В результате, если экстраполировать данные за второй квартал, получится, что VK стоит дороже Яндекса, хотя исторически ситуация всегда была обратной. Такое сравнение, конечно, не в пользу VK.

Больше контента:

Сайт: longterminvestments.ru

Telegram: @long_term_investments

теги блога Илья Воробьев

- AA

- AAPL

- Alcoa Corporation

- Alphabet

- AMD

- Apple

- Arenadata

- AT&T

- BA

- Baidu

- BlackRock

- Boeing

- coca-cola

- DAL

- Diasoft

- Disney

- FB

- finex etf

- Goldman sachs

- GOOG

- GS

- IBKR

- IBM

- INTC

- Intel

- Intel Corporation

- interactive brokers

- ipo

- IPO 2024

- iva technologies

- jnj

- JPM

- JPMorgan

- KO

- Microsoft

- microstrategy

- MSFT

- Netflix

- OGI

- Ozon

- petropavlovsk

- Philip Morris

- Positive Technologies

- S&P500

- SNAP

- softline

- SPO

- Starbucks

- Taiwan Semiconductor Manufacturing Company Limited

- tencent

- tesla

- TSLA

- TSM

- UAL

- United Airlines

- VK

- VKCO

- Wells Fargo

- WFC

- Whoosh

- wush

- YDEX

- акции

- акции США

- американский рынок

- Аренадата

- Астра

- Астра Групп

- банки США

- Всеинструменты.ру

- Газпром

- Группа Позитив

- доллар

- доллар рубль

- Илон Маск

- инвестиции

- каннабис

- Китай

- кризис

- криптовалюта

- натуральный газ

- нефть

- облигации

- отчетности

- отчетности банков

- отчеты МСФО

- прогноз по акциям

- Софтлайн

- СПб Биржа

- форекс

- экономика

- юань

- Яндекс

- япония

Если они списали в ноль эту долю, то конечно зачем ее отражать в финрезах

я думаю если и отразится, то не ранее чем через год