Блог им. alexey_s

И ещё про фонды недвижимости

- 29 сентября 2021, 10:14

- |

Источник: https://www.interfax.ru/ftproot/photos/photostory/2019/11/13/comedy2_700.jpg

Некоторое время назад была опубликована статья «Про фонды недвижимости» , где было теоретически показано, как крупный финансовый холдинг при помощи «карманных» УК может использовать «льготное» фондирование для своих операций с недвижимостью при помощи средств инвесторов и ЗПИФН. В конечном счёте получается как в поговорке «приватизация прибыли, национализация убытков» — в том смысле, что финансовый холдинг в любом случае остаётся в плюсе, а инвесторам остаётся лишь подсчитывать убытки.

Конечно, не обязательно во всех фондах будет иметь место что-то подобное описанному в статье «Про фонды недвижимости». Вполне может быть, что управляющая компания может действовать вполне добросовестно, в интересах пайщиков. Однако статистика неумолима — если вы решите вложиться в «бумажную» недвижимость посредством ЗПИФН, вероятность остаться в плюсе довольно маленькая.

Немного статистики

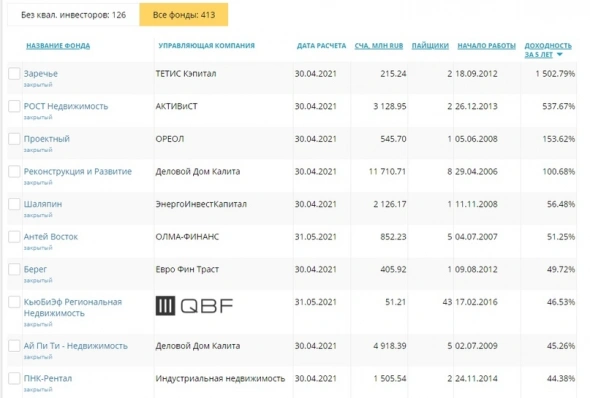

Для того, чтобы в этом убедиться, достаточно посмотреть доходности фондов недвижимости за последние 5 лет. Здесь может помочь портал investfunds.ru. На рисунке ниже показаны доходности ЗПИФН в порядке убывания.

Рэнкинг фондов по доходности. Источник: Investfunds.ru

ТОП-10 выглядит весьма многообещающе, не правда ли? В особенности восхищают результаты фонда «Заречье», который показал 16-кратный рост и оставил далеко позади всех конкурентов! Но подождите торопиться с выводами. Сначала немного сухих цифр.

Из 413 действующих ЗПИФН, представленных на investfunds.ru, всего 35 показали доходность больше 0 на интервале 5 лет. Это просто прирост стоимости пая, без учёта выплачиваемых дивидендов, если они были. Вполне вероятно, что с дивидендами ситуация была бы намного приятней. Тем не менее, неутешительные результаты большинства фондов немного не вписываются в парадигму «недвижимость всегда растёт в цене».

А что касается фонда «Заречье», показавшего многократный рост за последние 5 лет, то тут ситуация совсем не так однозначна. Достаточно посмотреть график стоимости пая фонда.

Изменение стоимости пая ЗПИФН «Заречье». Источник: Investfunds.ru

Обратите внимание на ноябрь 2016 и май 2017 года (отмечены стрелками на рисунке). За декабрь 2016 стоимость пая выросла в 3 раза, а за июнь 2017 — ещё в 7 раз. Какова вероятность того, что управляющий нашёл объекты недвижимости, которые выросли в 21 раз за полгода? Если честно, то очень слабо верится, что такие сделки возможны. Больше похоже на манипуляции с отчётностью фонда. И даже если предположить, что недвижимость в имуществе фонда такая ценная, то почему же со второй половины 2017 года она практически постоянно снижается в цене?

У многих лидеров рейтинга доходности ЗПИФН вы найдёте подобные «всплески» стоимости. Конечно, бывают ситуации, когда недвижимость может резко увеличиться в цене, а потом дешеветь (и это отразится соответствующим образом на стоимости пая). Но не в 20 раз за полгода, верно?

Что же делать инвестору?

Не торопитесь нести деньги в управляющую компанию на этапе формирования фонда. Сначала наведите небольшие справки по поводу объекта инвестирования. Не во всех фондах с самого начала говорят, в какую недвижимость будут инвестироваться средства. Иногда бывают расплывчатые формулировки типа «будем подбирать наиболее выгодные объекты для инвестиций». Для выяснения подробностей изучать правила фонда бесполезно. Там перечислены такие возможности вариантов вложений, что можно купить в фонд абсолютно всё, что угодно управляющему — при этом совсем не обязательно он будет ограничен лишь объектами недвижимости.

В России при инвестициях в ЗПИФН личность управляющего конкретным фондом играет ключевое значение. Здесь остаётся лишь посоветовать более детально изучить сайт управляющей компании и перечень действующих фондов, посмотреть кто ими управляет, соответственно — посмотреть результаты того или иного фонда.

Часто бывает так, что управляющая компания делает целую линейку фондов недвижимости со сходными стратегиями, они имеют однотипное название и отличаются друг от друга порядковыми номерами. Например, «Арендный бизнес Первый», «Арендный бизнес Второй». Для вас как инвестора это очень ценная информация! Допустим, вам предлагают инвестировать в фонд «Арендный бизнес Двенадцатый». В этом случае посмотрите на сайте результаты первых одиннадцати и кто ими управляет. Даже если фонды формируются с интервалом в 1 месяц, то к моменту формирования «Двенадцатого» наверняка будет статистика по изменениям стоимости пая по предшественникам. Для первоначальной оценки вам хватит интервала полгода-год. Конечно, такой маленький срок не показательный для инвестфондов, тем не менее, даже на интервале около года можно понять, что в фонд набрали дорогой недвижимости, которая постепенно обесценивается.

Данная статья является личным мнением автора и не может рассматриваться как инвестиционная рекомендация. Все названия фондов из раздела «Что делать инвестору?» вымышленные, совпадения с реальными названиями — случайны.

-------На этом все.

Ставьте плюсы, если понравилось.

Делайте репосты и тащите в избранное, если вдруг нашли для себя что-то полезное.

Вступайте в мою группу Вконтакте, если хотите. :)

Всем удачи!

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор

Но уж очень картинка хороша :)

Тут один молодой пенсионер во всю пиарит фонды одного банка для розницы этого же банка. Кто бы это мог быть?!

Ох уж эти «партнеры» для сапогов жены…