Блог им. Tsufianova

Как платить налоги по совместному брокерскому счету?

- 30 августа 2021, 22:34

- |

Добрый день, друзья.

Пишу о совместном брокерском счете, потому что поступает много вопросов по правилам уплаты налога по таким счетам. И я решила все в одну краткую статью собрать.

Как мы знаем, совместный счет – это брокерский счет, который совместно используется двумя или более физическими лицами. Это могут родственники, супруги или друзья, иными словами, люди, которым вы доверяете.

Владельцы такого счета имеют равный доступ к своим активам и несут равную ответственность за уплату сборов и комиссий брокера.

Все вроде понятно, но как быть с налогом, кому надо сдавать декларацию 3-НДФЛ?

Как все происходит на практике?

Давайте представим себе такой пример – супруги открыли в мае 2021 года совместный брокерский счет в Interactive Brokers LLC (США). И пускай наши супруги за этот год совершат прибыльные сделки, получат дивиденды.

Что надо сделать?

1. Каждый из владельцев счета (и муж, и жена) обязаны представить в налоговый орган по месту своей прописки уведомление об открытии зарубежного брокерского счета в течение месяца со дня открытия. В этом уведомлении есть специальная ячейка для указания «индивидуальный счет» или «совместный».

2. Каждый из владельцев по окончании текущего года обязан сдать Отчет о движении средств на брокерском счете за 2020 год.

3. Необходимо подать декларацию 3-НДФЛ и заплатить налог с той прибыли, которая заработана. И вот тут супруги вправе составить соглашение между собой, в котором определят процентное соотношение полученных доходов для уплаты НДФЛ. А можно предусмотреть в этом соглашении так, что делает расчет налоговой базы и платит налог, сдает декларацию на все 100% супруг. Тогда к супруге вопросов уже не будет.

Если налоговая инспекция будет интересоваться – почему супруга не подала декларацию 3-НДФЛ, можно написать ответ и представить соглашение с супругом, приложить расчет налога на основе брокерского отчета и факт уплаты НДФЛ.

Если каждый из вас желает платить налоги 50/50, тогда вы в соглашении укажете это. Надо будет в любом случае подготовить полный расчет налоговой базы на основе отчета зарубежного брокера. И «разделите» между собой обязанность по уплате налога.

К декларации 3-НДФЛ вы обязательно приложите:

- соглашение между владельцами счета,

- расчет налоговой базы,

- отчет брокера и краткое пояснение.

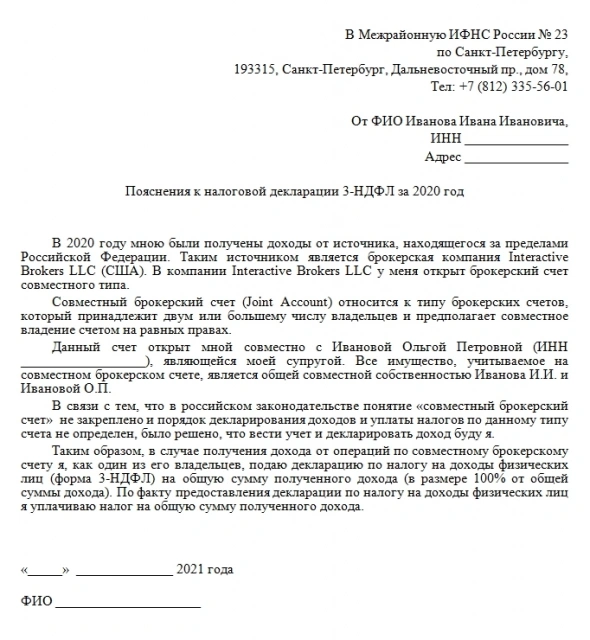

Пример такого документа… (скачать образец)

теги блога Татьяна Суфиянова

- 23 февраля

- 3-НДФЛ

- акции

- брокер

- брокерский счет

- брокеры

- вернуть налог

- возврат налога

- возврат НДФЛ

- вычет НДФЛ

- вычет по ИИС

- вычеты

- декларации о доходах и расходах

- декларация

- декларация 3-НДФЛ

- зачет убытка

- зачет убытков

- ИИС

- инвестиционный вычет

- инвестор

- льготы

- налог

- налоги

- налоги 2019

- налоги для инвестора

- налоговая амнистия

- налоговая декларация

- налоговый вычет иис

- налоговый резидент

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НФДЛ

- облигации

- отчет о движении денежных средств

- отчет о движении средств на брокерском счете

- праздник

- расчет налога

- расчет НДФЛ

- сальдирование убытка

- сальдирование убытков

- Сальдирование финансового результата

- убытки

- уведомление об открытии брокерского счета

- ценные бумаги

Если вы просто купили акции и купили… если продали их, то прибыль с них рассчитываете и платите (либо кто-то один, либо пополам, либо по вашей договоренности).

А вот что касается налога и декларации — тут только ваш папа владелец счета и сам платит, отчитывается. Если я верно поняла ваш вопрос.

У нас при получении наследства нет налога, а вот в США есть. И тут спор возник большой — что делать родственнику бывшего владельца счета. Там активы и деньги.

Сразу видно, когда письмо в ИФНС пишет экономист, а не юрист :)

Какова цель информирования ИФНС о совместной собственности супругов? Каким образом, отсутствие совместных счетов на биржах РФ отменяет налоговые (и в т.ч. отчетные) обязательства второго собственника ??

И кстати, супругам стоит задать вопрос: какова цель открытия совместного счета? Они оба на регулярной основе перечисляют туда деньги?

Как я ниже в комментариях ответила, когда нет четкого указания в НК РФ, как действовать, «работаем» по аналогии с ситуацией по продаже совместного имущества.

Физические лица вправе определить любой порядок распределения между ними доходов от продажи квартиры, находящейся в их общей совместной собственности.

Если порядок распределения доходов определен супругами в брачном договоре, то доходы от продажи квартиры учитываются каждым супругом в соответствии с таким договором (Письмо Минфина РФ от 23 апреля 2012 г. N 03-04-05/4-543).

Татьяна Суфиянова, ч.2, ст. 39 СК РФ «Общее имущество супругов может быть разделено между супругами по их соглашению. Соглашение о разделе общего имущества, нажитого супругами в период брака, должно быть нотариально удостоверено».

Письмами Минфина, я так понимаю ведется квази-правовое регулирование налогового учета. Т.к. нотариальное удостоверение соглашений отсутствует практически.

Кстати, интересно прослеживается ли как-то документально участие второго супруга при открытии совместного счета? Акцепт брокерского договора, перечисления на брокерский счет и т.п.

К сожалению, в нашем кодексе нет указаний на совместные брокерские счета. У меня клиенты есть, которые не с супругами счета открывают, а с друзьями.

По прослеживанию участия второго супруга — налоговики это делают только тогда, когда встает конкретный вопрос.

@Татьяна Суфиянова спасибо Вам огромное, что подняли столь важную тему, как совместный брокерский счёт.

Но подскажите, насколько подкреплена практикой и законодательством такая вольность, как самостоятельное определение того, кто плательщик?

Вот этот абзац из Вашего образца заявления «в связи с тем, что в российском законодательстве» — точно ли я могу сам быть законотворцем в случае законодательной неопределённости?

Очень большие сомнения...

P.S. Касательно совместных брокерских счетов буду также рад увидеть от Вас посты, если Вы разбираетесь в вопросе, по следующим темам:

— наследование в США / что делать, если один из супругов умер, налоги на наследство «там» и «здесь»

— не является ли совместный брокерский счёт как таковой нарушением законодательства РФ о валютном контроле? не является ли сам факт его открытия нарушением законов РФ? (по сути, ты «перевёл» валюту от одного резидента РФ другому резиденту РФ минуя РФ)

Я подберу вам письма ФНС и Минфина, чтобы ваша душа была спокойна.

По темам, которые вы ниже отметили — давайте я соберу информацию нужную, сделаем запросы в УФНС.

Татьяна Суфиянова, спасибо, с интересом буду следить за Вашими публикациями!

Вообще все эти совместные счета и варианты их использования — серая зона в законодательном плане в РФ. Будет здорово, если внесёте ясность) Люди пользуются, но с формальной точки зрения могут быть большие и проблемные последствия.

Например, если счет был открыт в июне 2020, и по состоянию на 30.12.2020 я нахожусь, допустим, в прибыльной сделке (не закрытой), то я должен заплатить налоги с текущей прибыли?

Татьяна Суфиянова, спасибо. Меня тут аспект резидентов разных стран волнует. Скажем я в России, сын — нет. И на его стороне с налогами сейчас гораздо проще. счет декларирован И мне интересно насколько легитимно сказать налоговой что с меня только 50% налогов на доходы, а может и меньше. он то в Российскую налоговую не идет. брокеру это вообще не интересно (ibkr)