Блог им. option-systems

Саратовский НПЗ: когда откроется сундук?

- 23 апреля 2021, 16:21

- |

Вышли данные за 1 квартал 2021 г. по СНПЗ.

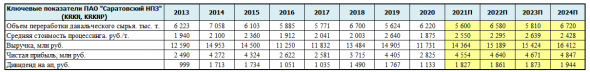

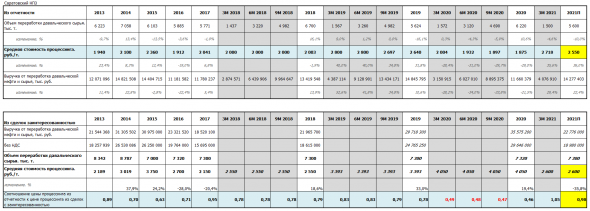

Согласно отчетности за 3 мес. 2021 г. и информации по объемам процессинга (1500 тыс. тонн), ключевой показатель компании – средняя стоимость процессинга составила – 2718 руб. за 1 тонну.

Последние 2 года (2019-2020 гг.) цена процессинга незначительно корректировалась в течении года, так и в этом году ожидаю, что средняя цена процессинга снизится и составит 2550 руб./тонна(кстати, в 2018 г. эта цена не снижалась и была ровно на одном уровне – 2000 руб. за тонну), что составит 0,98 от цены из сделки с заинтересованностью на 2021 год. Сейчас он равен 1,05.

Важным моментом является объем переработки. Напомню, что этот год является ремонтным. Если исходить из того, что во 2 и 3 кварталах 2021 г. объем переработки будет на «доковидных» уровнях, то по итогу года общий объем переработки составит 5600 тыс. тонн.

Закладывая в модель упрощенные ожидания по цене процессинга – в зависимости от «ремонтного» и «не ремонтного» годов – тариф 2300/2600 за тонну с корректировкой на небольшой рост, конечно, при продолжении положительных тенденций в части цен на нефть, получается следующий прогноз на будущий период.

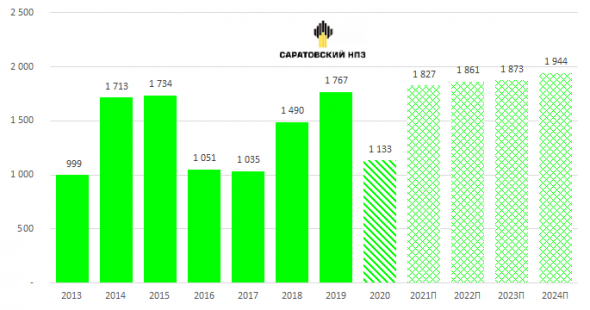

После «проблемного» 2020 года стоит ожидать возврат к дивидендам на уровень 1800-1900 руб. на преф в дальнейшие года. От текущих цен – это ДД около 11-12%, что хорошо.

Стоить еще добавить, если от текущей цены префов отнять ближайшие дивиденды за 2021 год (которые еще официально не объявлены) – 1133 руб., то ДД будет еще выше на 1 п.п.

Не знаю, насколько оправдан уровень дивидендной доходности в 12-13% для такой бумаги, если учесть, что это будет не разовый дивиденд. А если посмотреть на эти две выплаты вместе – этим летом и за 2021 в 2022, то выходит ДД 18%. Неплохая доходность за год.

При появлении первых признаков дивидендов около 1800 руб. – рынок переоценит привилегированные акции Саратовского НПЗ к 20-22 тыс. руб. за акцию.

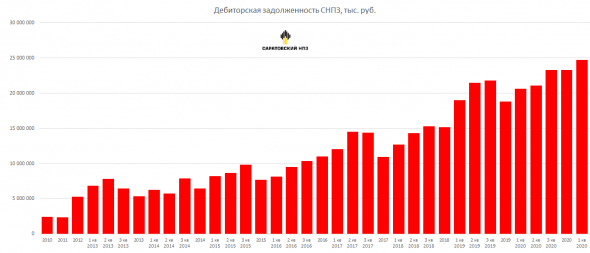

Конечно, как всегда охлаждающим фактором является дебиторская задолженность, она продолжает свой рост (главным образом это задолженность основного акционера – Роснефть).

Если бы это был долг, а не дебиторская задолженность, то СНПЗ мог бы получать процентами дополнительно около 1,1-1,2 млрд руб. прибыли в год, а это +20-25% к обычной прибыли завода. Всё во власти Роснефти.

Получается акции сейчас котируются на бирже (14-16 тыс. руб. за акцию) дешевле не только стоимости чистых активов (35,4 тыс. руб. на акцию), но дебиторской задолженности, которая сейчас равна 24,8 тыс. руб. на акцию, долгов у завода нет. Вот такой сундук – покупаешь за 16 тыс. руб. – выплачиваешь себе дивидендами 25 тыс. руб. (только надо чтобы Роснефть оплатила полученные услуги), и у тебя еще НПЗ с мощностью 7 млн тонн в год остается без долгов. Супер!

Возможно, сделка M&A помогла бы раскрыть реальную стоимость, как обычки, так и префов (у Роснефти большая доля и в префах, и если она будет продавать завод, то продаст всё).

Роснефть недавно обменяла часть активов с ННК Эдуарда Худайнатова. Независимая нефтегазовая компания (ННК) экс-главы «Роснефти» Эдуарда Худайнатова получила от «Роснефти» ряд крупных добычных активов, в том числе — «Варьеганнефтегаз» и Нижневартовское нефтегазодобывающее предприятие. Их передача предусмотрена договоренностью, в рамках которой «Роснефть» получила от ННК Пайяхское месторождение. В результате добыча ННК увеличиться в шесть раз, превысив 12 млн тонн нефти в год. Возможно, Саратовский НПЗ, как переработчик был бы интересен ННК.

Это пока из области предположений. СНПЗ хотели давно продать, потом отказались от этой мысли. Но если был бы покупатель, то думается продали. А это шанс для миноров!

Кстати, можно посмотреть, как меняются мои прогнозы дивидендов по СНПЗ-преф.

Ранее по компании:

— февраль 2020 г.: Саратовский НПЗ: как прогнозировать цену процессинга

— июнь 2020 г.: Саратовский НПЗ: всё пропало или нет?

— июль 2020 г.: Саратовский НПЗ: просто крепкая дивидендная бумага

— октябрь 2020 г.: Саратовский НПЗ, 3 квартал 2020 г.: еще один ровный отчет

Выводы: Бумаги СНПЗ это словно квазиоблигация с ДД 8-12% плюс бесплатный лотерейный билет получить +200%, как получили миноры Варьёганнефтегаза в январе 2021 г.

Успешных инвестиций!

- 23 апреля 2021, 16:34

- 23 апреля 2021, 16:52

- 23 апреля 2021, 17:02

- 23 апреля 2021, 17:06

- 23 апреля 2021, 18:59

- 02 мая 2021, 00:23

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор