Блог им. option-systems

Саратовский НПЗ, 3 квартал 2020 г.: еще один ровный отчет

- 20 октября 2020, 10:07

- |

Вышли данные за 3 квартал 2020 г. по СНПЗ.

Ранее по компании:

— оптимизм в феврале 2020 г.: Саратовский НПЗ: как прогнозировать цену процессинга

— пессимизм в июне 2020 г.: Саратовский НПЗ: всё пропало или нет?

— ровно в июле 2020 г.: Саратовский НПЗ: просто крепкая дивидендная бумага

Это будет еще один ровный пост. Как-то повелось, что этой компании уделяю особое внимание. Видимо по причине моих тщетных попыток разгадать загадку расчета цены процессинга. В итоге пока всё свелось к упрощенной схеме размера тарифа в зависимости от ремонта.

Перед дивидендной отсечкой я сократил лимит на бумагу с 250 до 100 тр.

Теперь к итогам…

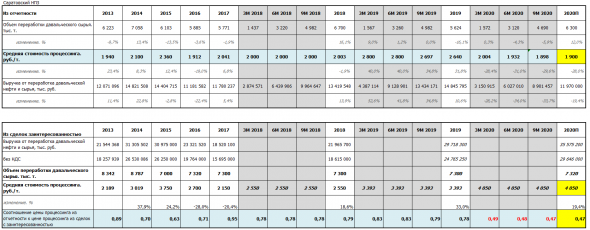

Согласно отчетности за 9 мес. 2020 г. и информации по объемам процессинга (4690 тыс. тонн), ключевой показатель компании – средняя стоимость процессинга, относительно 1 и 2 кварталов 2020 г., еще сократился, до 1898 руб. за 1 тонну.

Объемы переработки за 9 мес. 2020 г. снизились на 5,9% относительно прошлого года, что ожидаемо, с учетом всех карантинных мер.

Соотношение цены процессинга из отчетности к цене процессинга из сделок с заинтересованностью получается всё также не 0,78, а 0,47. Вместо ожидаемого тарифа 3159 руб. имеем 1898 руб. В этом и вся печаль данного года.

Немного подкорректировал прогноз по объемам переработки на 2020 год

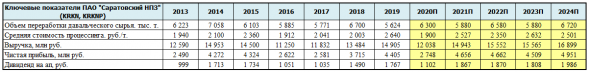

Закладывая в модель уже более упрощенные ожидания по цене процессинга – в зависимости от «ремонтного» и «не ремонтного» годов – тариф 2400/2700 за тонну с корректировкой на небольшой рост, конечно, при росте цен на нефть, получается следующий прогноз на будущий период.

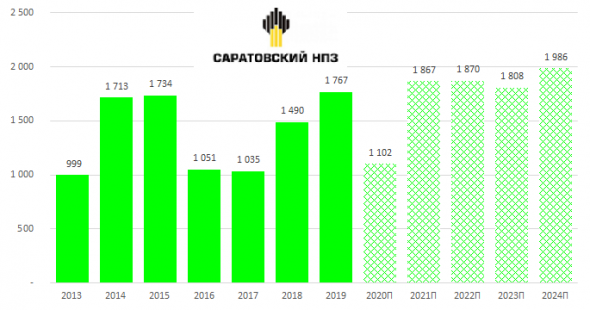

После «проблемного» 2020 года стоит ожидать возврат к дивидендам на уровне 1800-2000 руб. на преф в дальнейшие года. От текущих цен – это ДД около 12-13%, что хорошо.

При появлении первых признаков дивидендов около 1800 руб. – рынок переоценит привилегированные акции Саратовского НПЗ к 20-22 тыс. руб.

P.S. Напрягает только рост дебиторский задолженности (главным образом это Роснефть)…

Если бы это был долг, а не дебиторская задолженность, то СНПЗ мог получать процентами дополнительно около 1,1-1,2 млрд руб. прибыли в год, это +25% к обычной прибыли.

Успешных инвестиций!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

уже хату можно брать

И план может не сбыться еще)) Ориентир конец пандемии и нефть по 60

А вот «вложения», это сколько ты извне привнес?

купоны например это не относится к вложениям?

Не планируете написать пост про свой портфель и про своё виденье рынка и перспективных бумаг?