SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. borodainvest

IT-шное достояние отчиталось за 2019 год (отчет Яндекса)

- 17 февраля 2020, 10:19

- |

Яндекс самая инновационная компания страны, ITшное достояние и интеллектуальная совесть нации провела веселый год, когда ее капитализация сначала летела в пропасть, а теперь обновляет исторические максимумы! В начале февраля была взята стратегическая вершина: оценка компании перевалила за триллион рублей (а потом немного откатилась)!!! Удивительным в этой ситуации мне кажутся не скачки котировок (я был уверен, что мы увидим их выше 3000 рублей уже в 2020 году), а настроения инвесторов. Как это всегда бывает, ниже 2000 рублей компании пророчили тотальное огосударствливание и бесславное существование наподобие какого-нибудь Ростелекома. Разумные доводы про уникально низкую оценку и рост бизнеса встречались в штыки. Сейчас капитализация обновила исторический максимум, а сам отчет вышел близким к провальному. Что я читаю в комментариях? Оказывается, компания инновационная, и сервисы у нее классные, и перспективы развития волшебные. Удивительное когнитивное искажение. Настроение задано, перейдем к разбору отчета.

Эти и другие полезные материалы у нас в Telegram

Что в нем буквально бросается в глаза? Три ключевых фактора:

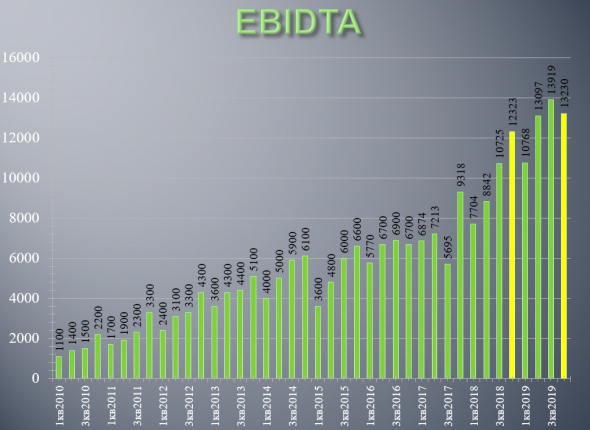

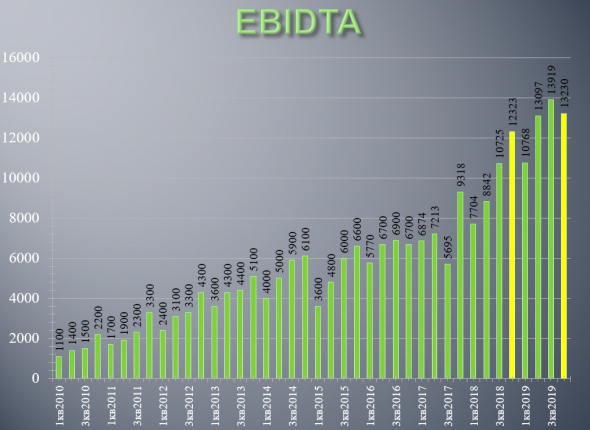

— слабый рост EBITDA всего на 7%;

— опережающее увеличение операционных расходов;

— снижение чистой прибыли.

Рост операционных расходов и снижение чистой прибыли могут быть разовыми событиями (нюансы налогооблажения, что-то еще) и в принципе не имеют решающего значения для компании «роста». Но вот стремительное уменьшение темпов роста EBITDA игнорировать нельзя.

Чтобы понять перспективы компании, нам нужно разобраться с причинами замедления роста и некоторыми тенденциями на рынке.

Ключевая причина «торможения» — это насыщение рынка интернет-рекламы. Опережающий рост данного сегмента происходил за счет перетекания рекламных бюджетов из классического телевидения в интернет (плюс рост самого рынка), а основным бенефициаром этого перетока был главный поисковик страны. Но рано или поздно любые рынки достигают насыщения и можно с уверенностью сказать, что рынок интернет-рекламы максимально к нему близок! Что же мы видим в отчете? Рост выручки поискового сегмента замедлился до 16%!!! Более того, с уверенностью можно утверждать, что темпы упадут еще и больше никогда не будут опережающе высокими. Максимум, на что можно рассчитывать, что этот сегмент бизнеса будет расти немного лучше остального рынка (рынок рекламы растет на 2-3% в год).

Ок, реклама больше не драйвер роста. Кстати, в одной из предыдущих статей (не помню, в какой, ищите по тегу #Яндекс) я уже высказывал опасения по этому поводу. Что в супер-инновационной компании станет новой точкой роста? Ей стал сегмент такси. Квартал\кварталу выручка выросла сразу на 75%, что очень круто и достойно высоких мультипликаторов. Но вот беда, рентабельность EBITDA у такси всего 2%, а вот у поиска более 40%. Проще говоря, стремительный рост сегмента такси пока не дает никаких бонусов в общую копилку прибылей и, если судить по зарубежным аналогам, еще долго будет работать на грани рентабельности.

Итого: рынок рекламы, главная кэш-машина для компании, достиг насыщения и больше не сможет расти прежними темпами.

Такси — шикарные темпы роста, но маржа пока на грани рентабельности. Правда, есть бонус в виде его возможного IPO, что точно вызовет рост капитализации (может быть, даже до 3500).

Что же еще есть у инновационной компании, что станет новой точкой роста и прорывом?

— classifieds — та же реклама, только через приложения;

— медиасервисы — скорее нужны для экосистемы и сами по себе маржи не приносят (кстати, может из за них так скакнули операционные расходы?);

— автопилот — технология скорее даже не текущего десятилетия и пока не ясно, удастся ли ее монетизировать;

Возможно, что-то еще кроется в экспериментах, но компания об этом нам не рассказывает.

Получается, компания, ядро которой — реклама — стабильно генерирует кэш с высокой маржой, но больших перспектив роста не имеет. Новый единорог — такси — быстро растет, но имеет крайне низкую маржу. Куча остальных проектов находится в зачаточном состоянии и среди них не видно того, который станет новым ядром бизнеса и будет генерировать такую же высокую маржу как поиск.

Все вышесказанное не означает, что Яндекс плохая компания. Как раз таки она отличная и по настоящему инновационная. Просто вышеописанные тезисы скорее заставляют предположить, что компания переходит из стадии роста в стадию зрелости. И это предположение косвенно подтвердил менеджмент, понизив прогнозы по росту выручки на 2020 год (что и вызвало распродажи). Ничего плохого в зрелости нет, вот только мультипликаторы у Яндекса все еще как у самого настоящего стартапа: EV\EBITDA = 18 P\E = 100!!! Debt\EBITDA = — 1.8 P\S = 5!!!!

Чтобы вы понимали масштаб оценок, Google торгуется по мультипликаторам: EV\EBITDA = 17 P\S = 5.5 Р\Е = 25!!

Абсолютный лидер сектора и, возможно, самая инновационная компания в мире торгуется дешевле Яндекса по мультипликаторам, при этом имеет гораздо лучшую маржу прибыли! Но почему-то по 3000 рублей за акцию Яндекс внезапно стало супер-популярным, «отличной долгосрочной идеей» и тому подобное. Ни один аналитик на рынке почему-то не предположил, что при замедлении темпов роста такие мультипликаторы дадут буквально мизерную отдачу на вложенный капитал и рано или поздно рынок это поймет.

Успешное завершение истории с Горелкиным, хорошие исторические темпы роста и удачная конъюнктура января помогли компании в преодолении стратегического рубежа в 3000 рублей. При этом слабый четвертый квартал и прогноз выручки на 2020 год значительно ухудшают перспективы компании. Считаю, что краткосрочные, среднесрочные и долгосрочные цели достигнуты, по текущим компания оценена справедливо и акции к покупке не интересны. Более того, я жду, что рост сегмента «поиск» продолжит замедляться из за насыщения рынка, а вместе с ним будут все хуже расти общие показатели компании. Если в ближайший год не появится новой маржинальной точки роста бизнеса (а пока ее не видно), то через какое-то время рынок переоценит Яндекс из компании роста в компанию стоимости, что приведет к резкому снижению капитализации и мультипликаторов, разочарованию «долгосрочных инвесторов» и прочим радостям рынка. В итоге соотношение риска\доходности маятником качнулось в сторону риска, и я считаю, что акции вообще стоит продавать. Если же вам просто необходим в портфеле поисковый гигант, то лучше купить Google или китайский Baidu.

Успешных инвестиций!

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

Эти и другие полезные материалы у нас в Telegram

Что в нем буквально бросается в глаза? Три ключевых фактора:

— слабый рост EBITDA всего на 7%;

— опережающее увеличение операционных расходов;

— снижение чистой прибыли.

Рост операционных расходов и снижение чистой прибыли могут быть разовыми событиями (нюансы налогооблажения, что-то еще) и в принципе не имеют решающего значения для компании «роста». Но вот стремительное уменьшение темпов роста EBITDA игнорировать нельзя.

Чтобы понять перспективы компании, нам нужно разобраться с причинами замедления роста и некоторыми тенденциями на рынке.

Ключевая причина «торможения» — это насыщение рынка интернет-рекламы. Опережающий рост данного сегмента происходил за счет перетекания рекламных бюджетов из классического телевидения в интернет (плюс рост самого рынка), а основным бенефициаром этого перетока был главный поисковик страны. Но рано или поздно любые рынки достигают насыщения и можно с уверенностью сказать, что рынок интернет-рекламы максимально к нему близок! Что же мы видим в отчете? Рост выручки поискового сегмента замедлился до 16%!!! Более того, с уверенностью можно утверждать, что темпы упадут еще и больше никогда не будут опережающе высокими. Максимум, на что можно рассчитывать, что этот сегмент бизнеса будет расти немного лучше остального рынка (рынок рекламы растет на 2-3% в год).

Ок, реклама больше не драйвер роста. Кстати, в одной из предыдущих статей (не помню, в какой, ищите по тегу #Яндекс) я уже высказывал опасения по этому поводу. Что в супер-инновационной компании станет новой точкой роста? Ей стал сегмент такси. Квартал\кварталу выручка выросла сразу на 75%, что очень круто и достойно высоких мультипликаторов. Но вот беда, рентабельность EBITDA у такси всего 2%, а вот у поиска более 40%. Проще говоря, стремительный рост сегмента такси пока не дает никаких бонусов в общую копилку прибылей и, если судить по зарубежным аналогам, еще долго будет работать на грани рентабельности.

Итого: рынок рекламы, главная кэш-машина для компании, достиг насыщения и больше не сможет расти прежними темпами.

Такси — шикарные темпы роста, но маржа пока на грани рентабельности. Правда, есть бонус в виде его возможного IPO, что точно вызовет рост капитализации (может быть, даже до 3500).

Что же еще есть у инновационной компании, что станет новой точкой роста и прорывом?

— classifieds — та же реклама, только через приложения;

— медиасервисы — скорее нужны для экосистемы и сами по себе маржи не приносят (кстати, может из за них так скакнули операционные расходы?);

— автопилот — технология скорее даже не текущего десятилетия и пока не ясно, удастся ли ее монетизировать;

Возможно, что-то еще кроется в экспериментах, но компания об этом нам не рассказывает.

Получается, компания, ядро которой — реклама — стабильно генерирует кэш с высокой маржой, но больших перспектив роста не имеет. Новый единорог — такси — быстро растет, но имеет крайне низкую маржу. Куча остальных проектов находится в зачаточном состоянии и среди них не видно того, который станет новым ядром бизнеса и будет генерировать такую же высокую маржу как поиск.

Все вышесказанное не означает, что Яндекс плохая компания. Как раз таки она отличная и по настоящему инновационная. Просто вышеописанные тезисы скорее заставляют предположить, что компания переходит из стадии роста в стадию зрелости. И это предположение косвенно подтвердил менеджмент, понизив прогнозы по росту выручки на 2020 год (что и вызвало распродажи). Ничего плохого в зрелости нет, вот только мультипликаторы у Яндекса все еще как у самого настоящего стартапа: EV\EBITDA = 18 P\E = 100!!! Debt\EBITDA = — 1.8 P\S = 5!!!!

Чтобы вы понимали масштаб оценок, Google торгуется по мультипликаторам: EV\EBITDA = 17 P\S = 5.5 Р\Е = 25!!

Абсолютный лидер сектора и, возможно, самая инновационная компания в мире торгуется дешевле Яндекса по мультипликаторам, при этом имеет гораздо лучшую маржу прибыли! Но почему-то по 3000 рублей за акцию Яндекс внезапно стало супер-популярным, «отличной долгосрочной идеей» и тому подобное. Ни один аналитик на рынке почему-то не предположил, что при замедлении темпов роста такие мультипликаторы дадут буквально мизерную отдачу на вложенный капитал и рано или поздно рынок это поймет.

Успешное завершение истории с Горелкиным, хорошие исторические темпы роста и удачная конъюнктура января помогли компании в преодолении стратегического рубежа в 3000 рублей. При этом слабый четвертый квартал и прогноз выручки на 2020 год значительно ухудшают перспективы компании. Считаю, что краткосрочные, среднесрочные и долгосрочные цели достигнуты, по текущим компания оценена справедливо и акции к покупке не интересны. Более того, я жду, что рост сегмента «поиск» продолжит замедляться из за насыщения рынка, а вместе с ним будут все хуже расти общие показатели компании. Если в ближайший год не появится новой маржинальной точки роста бизнеса (а пока ее не видно), то через какое-то время рынок переоценит Яндекс из компании роста в компанию стоимости, что приведет к резкому снижению капитализации и мультипликаторов, разочарованию «долгосрочных инвесторов» и прочим радостям рынка. В итоге соотношение риска\доходности маятником качнулось в сторону риска, и я считаю, что акции вообще стоит продавать. Если же вам просто необходим в портфеле поисковый гигант, то лучше купить Google или китайский Baidu.

Успешных инвестиций!

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

3.7К

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- EBITDA

- En+

- IPO

- it

- Mail.Ru Group

- TCS Group

- Tesla

- Veon

- акции

- акционеры

- американский рынок

- анализ

- аналитика

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- генерация

- ГМК НорНикель

- Гуцериев

- дивиденды

- Дмитрий Пьянов

- долг

- долги

- Золото

- ИнвестГазета

- инвестиции

- Казаньоргсинтез

- Костин

- кризис

- Лента

- Лукойл

- Магнит

- Маск

- менеджмент

- Мечел

- ММК

- МРСК

- МРСК Волги

- МРСК ЦП

- МСФО2019

- накопления

- нефтегазовый сектор

- Нижнекамскнефтехим

- никель

- нкнх

- НМТП

- Новатэк

- облигации

- обязательства

- ОВК

- ОГК-2

- Открытие

- отчетность

- Палладий

- Полиметалл

- Полюс золото

- прогноз по акциям

- Роснефть

- Россети

- Россети Ленэнерго

- РСБУ

- РСБУ2019

- Русгидро

- самараэнерго

- Сафмар

- Сбербанк

- сделка

- Северсталь

- Селигдар

- ставка ЦБ

- Татнефть

- телеком

- Тесла

- тинькофф

- титан

- ТМК

- Уральская кузница

- философия

- фондовый рынок

- ФСК Россети

- ЧМК

- электрокар

- Эльга

- энергетика

- энергетики

- Яндекс

- Яндекс компания

— чье IPO, Яндекс и у нас и в Америкосии торгуется

Речь про ipo яндекс-такси

средства привлечь понятно, но хотя бы циферки подкрутили

Все смотрят на Uber, на Lyft, и думают «а мы не хуже!»

Почитайте, что представитель GR яндекса Елена Бунина говорила (во время скандала с депутатом Горелкиным) — там что-то типа «если не будет нормальных опционных программ, программисты убегут от нас». То есть вся страна работает за зарплату, а здесь если не будет опционов на акции, разогнанные на nasdaq, то и работать некому будет

а «Гугл — ничего и не терялось» торгуется с p/e 30,89

PS Я беру значения с nasdaq, так как структура типов акций у Яндекс и Гугл похожа, а nasdaq по одинаковому алгоритму в этом случае считает.

Можно эту фразу написать, вместо всей этой писанины)))

Непонятно на что рассчитано. Выдавить конкурентов? Ну не выдавишь, рынок высоконкурентный, как все автоперевозки.

Нет никаких перспектив.

Я понимаю еще в ссамом яндексе могут что-то запилить невообразимое, чтобы оправдать стоимость акций, а в такси что можно сделать?

Беспилотники?! Ну так это точно не в России и не в ближайший десяток лет.