SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. borodainvest

EN + акционерные игры

- 09 февраля 2020, 18:40

- |

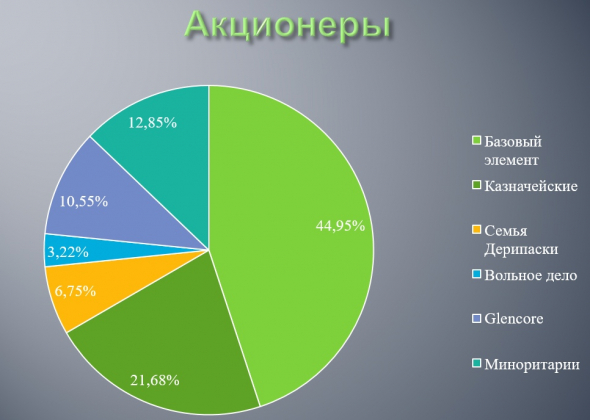

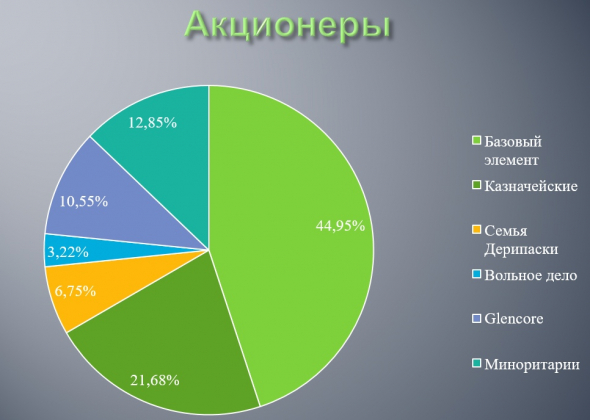

В среду вышла важная и интересная новость: Ен+ выкупила 21,37% своих акций за 1,58 млрд долларов или по 11,57 $ за штуку или примерно по 730 рублей. При этом деньги на выкуп компания перезаняла у Сбербанка. Сразу стало ясно почему акции росли в последнее время. Но инсайд — инсайдом, а сделка может иметь большие последствия как для акционеров En+, так и для акционеров Русала. Давайте подумаем, какие они могут быть.

Эти и другие полезные материалы у нас в Telegram

Первым на ум приходит долг, который у En+ вырастет на 100 млрд рублей и увеличится с 3,8 до 5,4 млрд. Debt\EBITDA сразу станет выше 2, а если взять пропорциональные значения, то и выше 3. При этом из слов менеджмента понятно, что гасить акции они не собираются и будут в будущем их использовать «по ситуации» для различных сделок. Получается, что 100 млрд капитала будут лежать мертвым грузом на балансе «до лучших времен», а платить за этот мертвый капитал придется реальные проценты. Налицо разрушение акционерной стоимости, но видимо тут имели место какие-то договоренности с ВТБ от которых нельзя было отказаться.

Ну Бог с ним, с капиталом, но сильный рост долговой нагрузки в первую очередь ставит под сомнение дивиденды, которые так долго ждут акционеры. Вероятность выплат под действием новых обстоятельств сильно снижается, при этом ситуация на алюминиевом рынке оптимизма не добавляет, да еще и сильный миноритарий, которые эти самые выплаты мог лоббировать, из акций вышел.

На что же менеджмент может потратить свежеприобретенный казначейский пакет? Учитывая цены на алюминий и большой долг, хороших цен для SPO придется ждать довольно долго, плюс в последнее время на размещении принято давать хорошую скидку. Тут явно ловить нечего до смены цикла в сырье. Зато если посмотреть на акционерный капитал Русала, то просто бросается в глаза соизмеримость пакета Sual и казначейского пакета En+!!! Сделка по обмену с последующим выкупом миноритариев и поглощением дочерней компании смотрится очень заманчиво.(естественно Sual получает 25%+ акций в материнской компании) В этом случае En+ получает весь алюминиевый бизнес и четверть ГМК в прямое распоряжение, стоимость ее бизнеса явно возрастает, а Дерипаска продолжает борьбу за контроль в ГМК. Но есть одно «но», которое может все эти планы разрушить. Вексельберг точно не обменяет свой пакет дешево, более того может потребовать за сделку большую премию, (скажем не 25, а 33-40% в En+) что сделает все потуги Дерипаски бессмысленными. Более того, поскольку En+ понадобятся деньги на снижение долговой нагрузки, Русал так же может вернутся к выплатам дивидендов, причем раньше чем материнская компания! И вполне резонно, что Вексельбергу выгодней получать деньги именно из первых рук, чем пропускать их через холдинговую матрешку.

Подведем итоги. Выкуп En+ своих акций у ВТБ означает, что:

— долг En+ вырастет;

— дивиденды En+ вновь под большим вопросом и их вероятность снизилась;

— зато повысилась вероятность дивидендов Русала, так как материнской компании нужны деньги!

— напрашивается обмен активами Sual и En+, но Вексельберг дешево не продаст, а Дерипаска дорого не купит. Значит сделка маловероятна.

— Если Вексельберг все таки продаст дорого, то миноритарии скорее всего получат оферту по той же цене;

Во всех раскладах наиболее интересно получается быть акционером именно Русала, а не материнской En+. Предположу, что котировки последней через некоторое время упадут, так как в последнее время их ценообразование было не совсем рыночным.

Успешных инвестиций.

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

Эти и другие полезные материалы у нас в Telegram

Первым на ум приходит долг, который у En+ вырастет на 100 млрд рублей и увеличится с 3,8 до 5,4 млрд. Debt\EBITDA сразу станет выше 2, а если взять пропорциональные значения, то и выше 3. При этом из слов менеджмента понятно, что гасить акции они не собираются и будут в будущем их использовать «по ситуации» для различных сделок. Получается, что 100 млрд капитала будут лежать мертвым грузом на балансе «до лучших времен», а платить за этот мертвый капитал придется реальные проценты. Налицо разрушение акционерной стоимости, но видимо тут имели место какие-то договоренности с ВТБ от которых нельзя было отказаться.

Ну Бог с ним, с капиталом, но сильный рост долговой нагрузки в первую очередь ставит под сомнение дивиденды, которые так долго ждут акционеры. Вероятность выплат под действием новых обстоятельств сильно снижается, при этом ситуация на алюминиевом рынке оптимизма не добавляет, да еще и сильный миноритарий, которые эти самые выплаты мог лоббировать, из акций вышел.

На что же менеджмент может потратить свежеприобретенный казначейский пакет? Учитывая цены на алюминий и большой долг, хороших цен для SPO придется ждать довольно долго, плюс в последнее время на размещении принято давать хорошую скидку. Тут явно ловить нечего до смены цикла в сырье. Зато если посмотреть на акционерный капитал Русала, то просто бросается в глаза соизмеримость пакета Sual и казначейского пакета En+!!! Сделка по обмену с последующим выкупом миноритариев и поглощением дочерней компании смотрится очень заманчиво.(естественно Sual получает 25%+ акций в материнской компании) В этом случае En+ получает весь алюминиевый бизнес и четверть ГМК в прямое распоряжение, стоимость ее бизнеса явно возрастает, а Дерипаска продолжает борьбу за контроль в ГМК. Но есть одно «но», которое может все эти планы разрушить. Вексельберг точно не обменяет свой пакет дешево, более того может потребовать за сделку большую премию, (скажем не 25, а 33-40% в En+) что сделает все потуги Дерипаски бессмысленными. Более того, поскольку En+ понадобятся деньги на снижение долговой нагрузки, Русал так же может вернутся к выплатам дивидендов, причем раньше чем материнская компания! И вполне резонно, что Вексельбергу выгодней получать деньги именно из первых рук, чем пропускать их через холдинговую матрешку.

Подведем итоги. Выкуп En+ своих акций у ВТБ означает, что:

— долг En+ вырастет;

— дивиденды En+ вновь под большим вопросом и их вероятность снизилась;

— зато повысилась вероятность дивидендов Русала, так как материнской компании нужны деньги!

— напрашивается обмен активами Sual и En+, но Вексельберг дешево не продаст, а Дерипаска дорого не купит. Значит сделка маловероятна.

— Если Вексельберг все таки продаст дорого, то миноритарии скорее всего получат оферту по той же цене;

Во всех раскладах наиболее интересно получается быть акционером именно Русала, а не материнской En+. Предположу, что котировки последней через некоторое время упадут, так как в последнее время их ценообразование было не совсем рыночным.

Успешных инвестиций.

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

3.2К |

8 комментариев

+1

Упадут… а я решил закупиться еще немного. Ну, посмотрим) Как всегда — хороший текст, спасибо!

- 09 февраля 2020, 18:59

Specrep, и Вам

- 10 февраля 2020, 08:07

БородаИнвест, посмотрите комментарий в своей теме: РСБУ Сбербанка за 4 квартал и 2019 год

- 12 февраля 2020, 21:48

Вексельберг и Дерипаска — санкционные лица, поэтому версия не очень. А вот то, что лорд Баркер и ко хотят присосаться навсегда к компании, это вероятно. Для этого им надо выкупить сильных миноров и размыть капитал. Часть первая уже работает. Следующий будет выкуп у гленкора

- 09 февраля 2020, 20:45

Я, конечно, понимаю, что сама сделка кажется странной. Но называть ВТБ сильным миноритарием, лоббирующим дивиденды, мягко говоря странно.

- 09 февраля 2020, 21:15

Что-то не увидел я тут никакой заманчивости))Вексель заперт в Русале.Тянуть его в En+ не выгодно ни Дерипасу ни манагерам.Никому не интересен сильный минор с большим пакетом и правом вето в совдире.

- 09 февраля 2020, 21:16

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- EBITDA

- En+

- IPO

- it

- Mail.Ru Group

- TCS Group

- Tesla

- Veon

- акции

- акционеры

- американский рынок

- анализ

- аналитика

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- генерация

- ГМК НорНикель

- Гуцериев

- дивиденды

- Дмитрий Пьянов

- долг

- долги

- Золото

- ИнвестГазета

- инвестиции

- Казаньоргсинтез

- Костин

- кризис

- Лента

- Лукойл

- Магнит

- Маск

- менеджмент

- Мечел

- ММК

- МРСК

- МРСК Волги

- МРСК ЦП

- МСФО2019

- накопления

- нефтегазовый сектор

- Нижнекамскнефтехим

- никель

- нкнх

- НМТП

- Новатэк

- облигации

- обязательства

- ОВК

- ОГК-2

- Открытие

- отчетность

- Палладий

- Полиметалл

- Полюс золото

- прогноз по акциям

- Роснефть

- Россети

- Россети Ленэнерго

- РСБУ

- РСБУ2019

- Русгидро

- самараэнерго

- Сафмар

- Сбербанк

- сделка

- Северсталь

- Селигдар

- ставка ЦБ

- Татнефть

- телеком

- Тесла

- тинькофф

- титан

- ТМК

- Уральская кузница

- философия

- фондовый рынок

- ФСК Россети

- ЧМК

- электрокар

- Эльга

- энергетика

- энергетики

- Яндекс

- Яндекс компания