Блог им. Lovkach56rus

РусГидро отчет за 3 кв. 2019 года. Очень слабый отчет.

- 12 декабря 2019, 16:04

- |

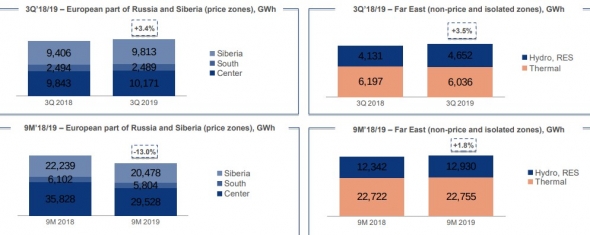

Операционные показатели.

За 9 месяцев 2019 года общий объем производства электроэнергии снизился на 7,7% по сравнению с аналогичным периодом прошлого года.

Снижение объемов производства за 9 месяцев 2019 года связано с аномально высоких притоков воды в 2018 году и более низким притоков воды в 1 полугодии 19 года.

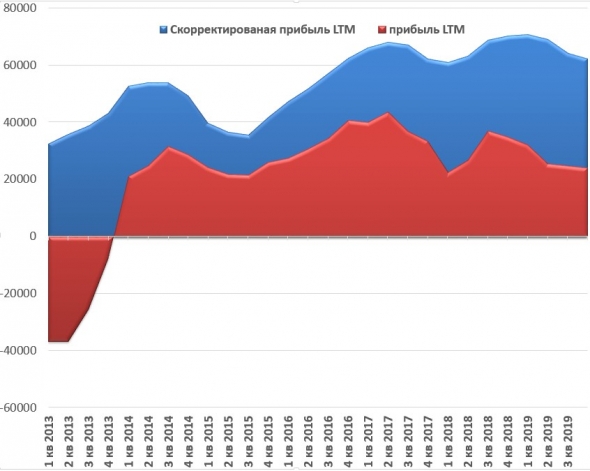

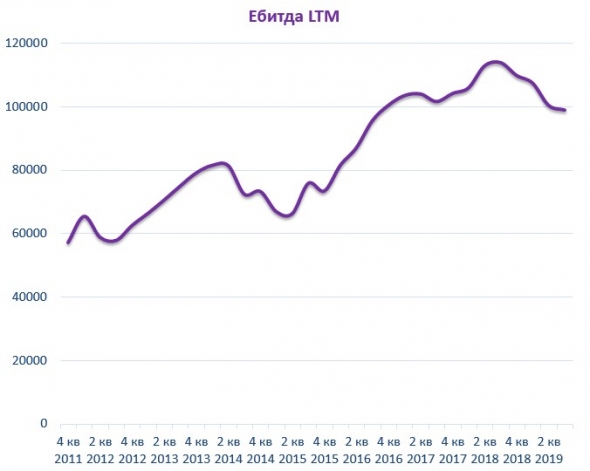

Динамика LTM выглядит так:

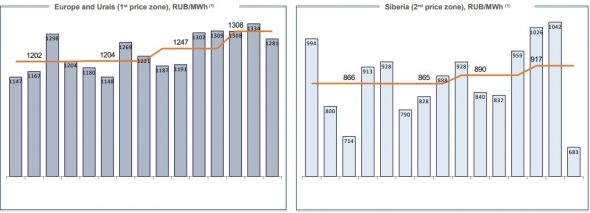

Средняя цена реализации спотовой электроэнергии в первой ценовой зоне выросла на 6,7%, а во второй ценовой зоне снизилась на 3,8% по сравнению с аналогичным периодом прошлого года.

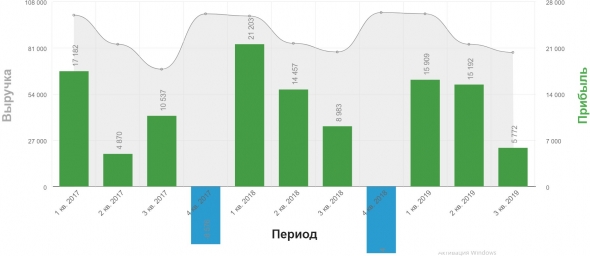

Финансовые показатели.

Общая выручка за 9 месяцев сохранилась практически на уровне аналогичного периода прошлого года и составила 287 620 млн рублей (-0,4%), в 3 квартале – 87 486 млн рублей (+0,1%).

Скорректированная чистая прибыль за 9 месяцев составила 39 842 млн рублей (-22,1%), чистая прибыль за 9 месяцев составила 35 157 млн рублей (-23,5%).

Разница между отчетным и скорректированным показателями объясняется, в основном, отражением следующих наиболее существенных неденежных операций (без учета эффекта налога на прибыль) и отражением изменения справедливой стоимости производного финансового инструмента:

· признание дохода в размере 995 млн рублей в результате изменения справедливой стоимости беспоставочного форварда на акции, в основном в результате роста рыночной цены акций ПАО «РусГидро» в отчетном периоде;

· признание убытка от обесценения финансовых активов в размере 1 503 млн рублей в результате оценки ожидаемых кредитных убытков по дебиторской задолженности;

· признание убытка от обесценения основных средств и незавершенного строительства в размере 2 414 млн рублей;

· признание убытка от обесценения прочих активов в размере 2 045 млн рублей.

Показатель EBITDA за 9 месяцев – 70 429 млн рублей (-13,1%), в 3 квартале – 19 659 млн рублей (-6,7%). LTM уже ниже 100 млрд. рублей.

Негативные факторы, оказавшие влияние на финансовые результаты:

- Снижение выработки электроэнергии за счет снижения притока воды в 1 полугодии 2019 года.

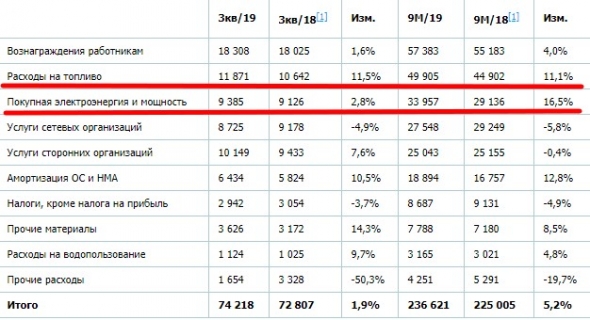

- Увеличение операционные расходов за 9 месяцев 2019 года на 5,2% в основном из-за увеличения затрат на топливо и покупную электроэнергию и мощность.

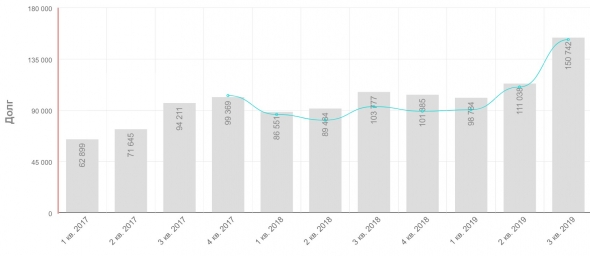

Чистый долг вырос до 150 млрд. рублей, показатель долг на EBITDA составляет 1,6х.

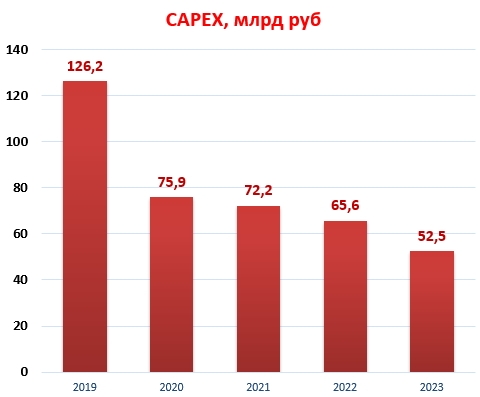

Капитальные затраты.

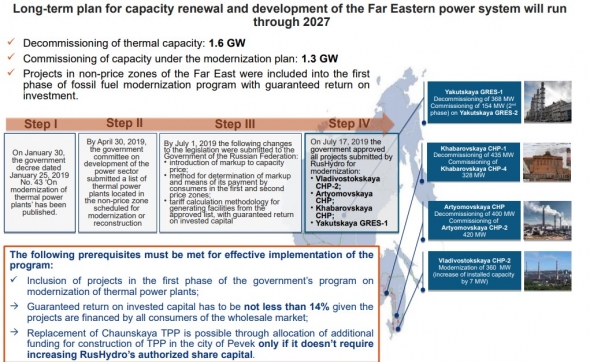

В презентации компания озвучила новые планы по капитальным затратам до 2027 года.

Текущий план выглядит так:

На днях выходит новость:

Уже сегодня необходимо проектирование, и начало строительства минимум трёх гидроаккумулирующих станций. Мы видим три зоны — зона Северо-Запада, Центра и Юга. С общей мощностью до 10 ГВт", — сказал Рижинашвили.

Кто-то еще верит в то, что капитальные затраты снизятся?

Запуск станций.

Из последней информации следует, что Зарамагскую ГЭС запустят в декабре текущего года. ТЭЦ Советскую Гавань перенесли на 3 кв. 2020 года. По остальным информации нет, но судя по всему малые ГЭС также перенесены на следующий год.

Оценка компании.

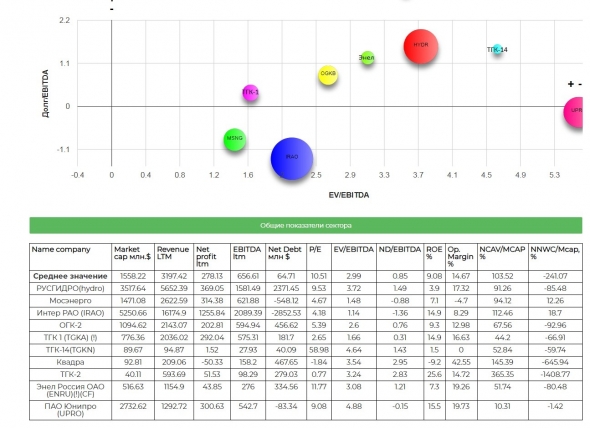

По мультипликаторам компания оценена дороже своих собратьев. Но в целом весь сектор смотрится недооценённым.

Можно также сравнить с мировыми аналогами — гидрогенераторами.

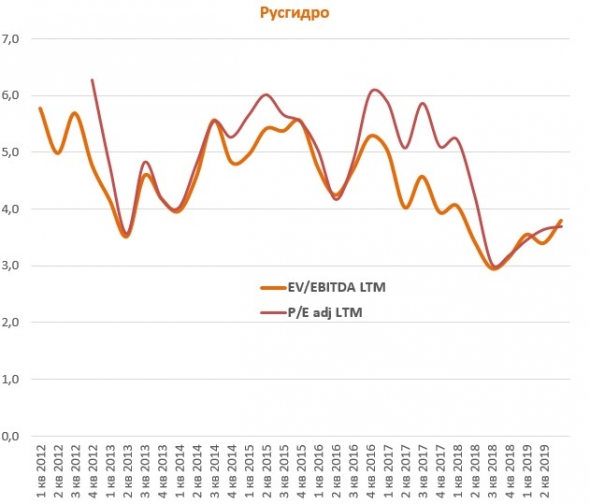

Исторически компанию оценивали в 4,5-5 EBITDA.

Исторически компанию оценивали в 4,5-5 EBITDA.

Прогнозная див. доходность самая высокая за всю историю компании.

С технической точки зрения покупка от уровня 0,5 смотрится весьма привлекательно.

С технической точки зрения покупка от уровня 0,5 смотрится весьма привлекательно.

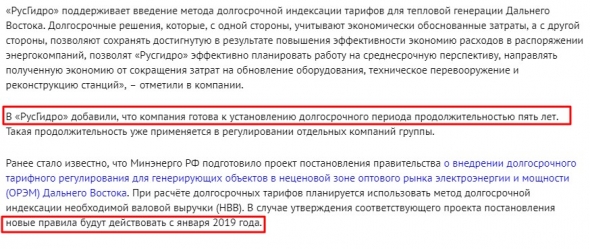

Ближайший драйвер — новые тарифы для Дальнего Востока.

Вывод:

Отчет слабый. Видимых причин для переоценки нет. Нужно ждать запуск станций, а также посмотреть какое влияние окажут новые тарифы для Дальнего Востока на финансовые результаты группы. Из рисков — новые стройки.

Подпишитесь на наш телеграм канал, чтобы не пропустить наши обзоры.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

не знаю что там на дальнем востоке, у нас был осенний сброс воды.

это очень плохо.

зима в наших краях будет не очень снежная, а весна не дождливая.

паводок слабый. это МОЙ прогноз на погоду. в МОИХ краях.

так что покупать их акции не планировал, а теперь вообще не планирую.

а после вашего анализа тем более.

энергетики в портфеле есть. более чем достаточно.

русгидро потащит портфель вниз.