Блог им. Lovkach56rus

Итоги июля. Обзор портфеля. + 36% за 7 месяцев.

- 02 августа 2019, 11:23

- |

Всем привет.

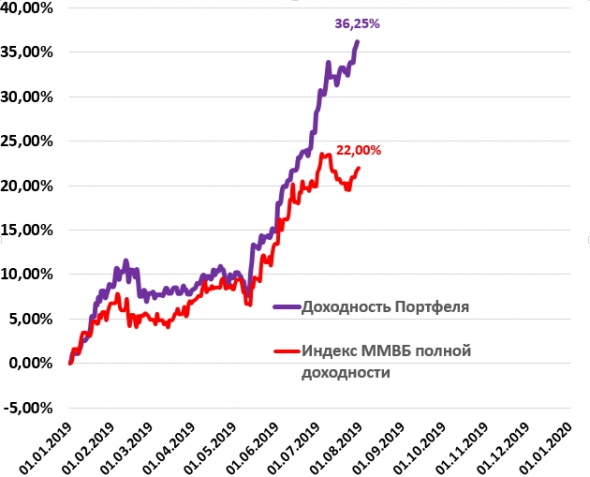

Пролетел очередной торговый месяц, а значит сейчас самое время подвести итоги. Накопленная доходность портфеля с начала года составила 36,25 %, против доходности индекса МосБиржи, выросшего на 22%.

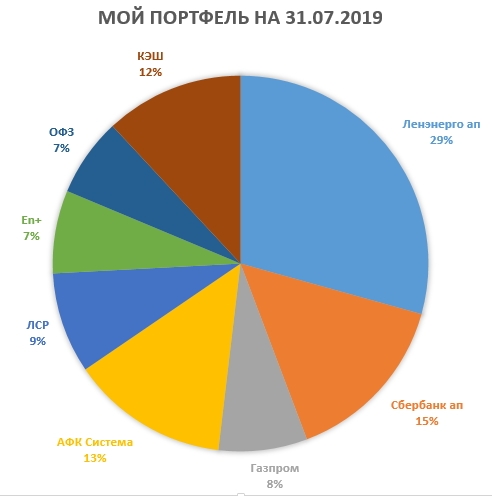

Мой портфель за этот месяц претерпел небольшие изменения, на текущий момент он выглядит так:

За этот месяц были совершены следующие действия:

- Продал акции Русала по 26,845, взамен купил расписки EN+ по 471,6. Сделал обмен в соотношении 1 к 1. Впереди полугодовые дивиденды и див. доходность EN+ будет выше, чем у Русала.

- Докупил привилегированных акций Ленэнерго на пришедшие от данной компании дивиденды по 106 рублей. Купил чисто спекулятивно под отчет и хотел продать на обновлении хая.

- Купил спекулятивно акции Распадской по 138,66 на 10% портфеля в связи с выходом производственного отчета шахты Распадская, продал по 139,5.

- Пополнил счет на Х сумму, тем самым размыв портфель на 12,97%.

Теперь коротко пройдемся по интересным новостям и событиям за прошедший месяц.

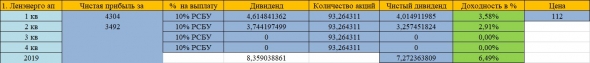

Как и ожидалось Ленэнерго ударно отчиталась: чистая прибыль за 1 полугодие 2019 года выросла 36% по сравнению с аналогичным периодом прошлого года.

За прошедший период компания заработала владельцам привилегированных акций 7,27 рубля дивидендов.

Результат мог бы быть куда лучше, если бы не увеличение прочих расходов на 1 миллиард по сравнению аналогичным периодом 2018 года. По словам компании, данный рост связан с переносом в прочие расходы из прибыли большей части налога на имущество.

Стоит также отметить, что себестоимость сохранилась на уровне 1 полугодия 2018 года. Основной причиной отсутствия роста суммарной величины себестоимости явилось снижение стоимости услуг по передаче электроэнергии сторонних территориальных сетевых организаций по Ленинградской области.

В целом отчетом я доволен, продолжаю удерживать акции в своем портфеле.

Газпром порадовал новостями:

26 июля Газпром продал 2,93% квазиказначейских акций одному покупателю заявил зампред правления «Газпрома», финансовый директор компании Фамил Садыгов.

Индексный провайдера FTSE может повысить оценку free float «Газпрома» в ближайшие дни после объявления итогов продажи на рынке его 2,9% акций, говорится в обзоре главного стратега «ВТБ Капитала» по рынку акций Ильи Питерского. При этом эксперт отмечает, что данный прогноз предполагает, что продаваемые акции «Газпрома» будут классифицированы как free float.

Потенциальный пассивный приток в акции «Газпрома» при повышении оценки free float индексным провайдером FTSE составит, по оценке эксперта, $85 млн.

MSCI учтет повышение free float «Газпрома» и увеличит вес его акций в своих индексах только в рамках майского ребалансировки 2020 года, считает Питерский. Потенциальный пассивный приток капитала в акции «Газпрома» после повышения веса в индексах MSCI составит около $370 млн, прогнозирует стратег.

Отличная сделка, очень жаль, что не удалось купить акции в районе 200 – 205 рублей, где стояли мои тазики.

АФК Система, продала оставшийся 49% пакет акций Эталон за 14,6 млрд. рублей. Сделка одобрена Федеральной антимонопольной службой, ее планируется закрыть в августе 2019 года, отмечается в пресс-релизе.

В случае успешного завершения переговоров с «Эталоном» основная часть вырученных средств будет направлена на погашение долга «Системы», говорит представитель АФК.

В 3 кв. также придут дивиденды от МТС и Детского мира, возможно и их компания направит на погашение долговой нагрузки.

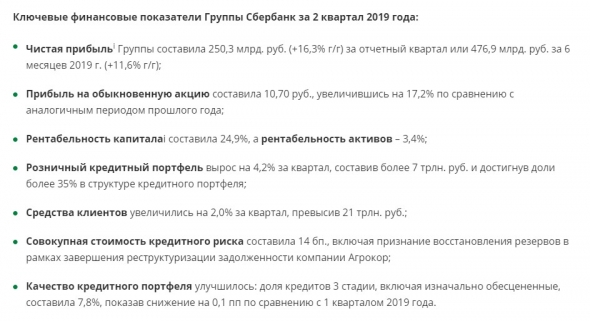

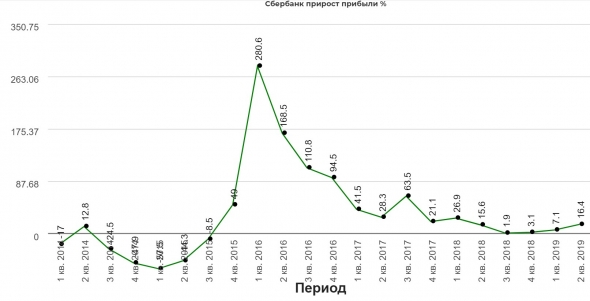

Сбербанк хорошо отчитался за прошедший период по МСФО.

Самое главное – темпы роста прибыли во 2 квартале 2019 года ускорились.

Также Сбербанк сообщил о завершении сделки по продаже 99,85% акций DenizBank.

При этом, по предварительной оценке, совокупный отрицательный эффект на прибыль группы по МСФО составит 70 млрд рублей.

Данный эффект сформирован преимущественно за счет реклассификации накопленной отрицательной валютной переоценки из собственных средств в ОПУ в соответствии с МСФО (IAS) 21 «Влияние изменений валютных курсов». Отрицательная валютная переоценка связана с обесценением турецкой лиры по отношению к рублю на 37% с момента покупки актива.

Это достаточно неприятный момент, который может снизить дивиденды за 2019 год. Если предположить, что текущие темпы роста (за 1 полугодие 11,6%) сохранятся до конца года, то чистая прибыль за вычетом данных 70 млрд. рублей составит примерно 860 млрд. рублей.

Данные показатели при условии выплаты 50% чистой прибыли позволяют нам рассчитывать на 17,8 рублей дивидендами на каждый тип акций.

Существует также вероятность, что Сбербанк заплатит дивиденды исходя из скорректированной чистой прибыли. Но даже в случае негативного сценария, текущая дивидендная доходность вполне хорошая в условиях ожидания снижение процентной ставки до 6,5%.

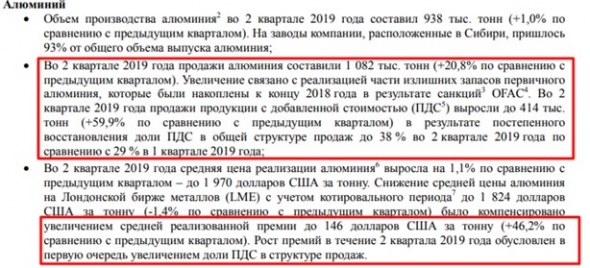

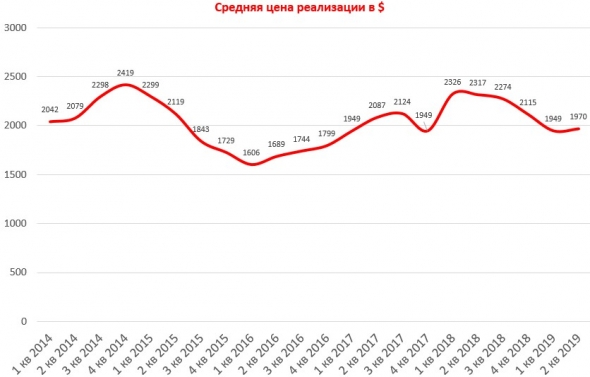

РУСАЛ объявил операционные результаты второго квартала 2019 года.

Производство стабильно, продажи увеличились за счет распродажи запасов, доля продукции с добавленной стоимостью постепенно восстанавливается.

Несмотря на падение цен на алюминий, средняя цена реализации во 2 кв. 2019 года по отношению к 1 кв. 2019 года выросла на 1,1%.

Можно смело ожидать неплохой отчет, который выйдет уже 8 августа.

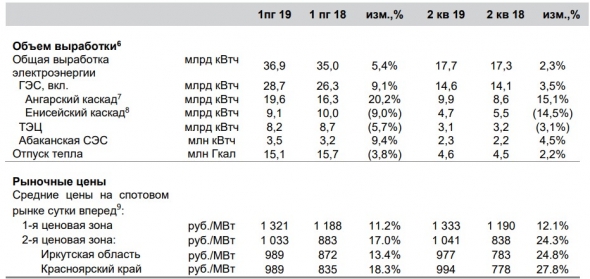

EN+ также объявила операционные результаты по итогам 1-го полугодия 2019 года.

С алюминиевым сегментом мы уже разобрались в отчете Русала, поэтому все внимания на энергетический сегмент.

Данный сегмент прекрасно себя чувствует, общая выработка выросла на 5,4%, а цены в среднем выросли на 11-18% в зависимости от ценовой зоны.

Ждем отчет и объявление промежуточных дивидендов уже по результатам прошедшего периода 2019 года.

МОСКВА, 28 мар /ПРАЙМ/. En+ осенью может рассмотреть возможность выплаты в текущем году промежуточных дивидендов, говорится в презентации компании.

«После проверки финансового положения и в зависимости от преобладающих макроэкономических условий компания ожидает анонсы относительно дивидендов, включая промежуточные дивиденды за 2019 год осенью 2019 года», - говорится в презентации.

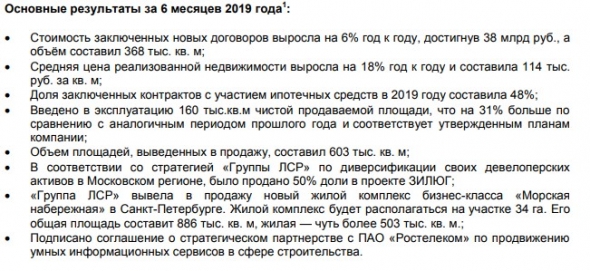

ЛСР также отчиталась о продажах:

2-ой квартал был хуже 1-ого, но в целом полугодие хорошее: продажи выросли на 6%, средние цены реализации выросли на 18%.

Бумагу купил на SPO, планирую полностью выйти уже в сентябре на включении в индекс FTSE.

На этом у меня все.

Моя группа вк: https://vk.com/club154619375

Телеграм канал: https://t.me/dnevnik_investora56

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

В общем мои претензии только к популистскому первому графику (да и выборка по времени там маловата). А так желаю Вам удачи на поприще инвестиций. Подписался на Ваш блог, интересно почитать обзоры компаний.

Пару вопросов, если позволите.

Это весь Ваш портфель или только рублевая часть?

Если весь, почему не используете активы номинированные в валюте?

Почему нет в портфеле золота, даже пары %?

Как вы относитесь к Asset allocation?

1. Вы прямо сейчас можете увеличить доходность своего портфеля купив на кеш и офз акции, но при этом увеличите риск. Если у Вас доходность портфеля превысит доходность индекса на 25%, но риск при этом увеличится вдвое, у меня для Вас плохая новость.

Вот пара видео лекций Роберта Шиллера про доходность и риск, я все равно не смогу более грамотно донести мысль:

www.youtube.com/watch?v=lbLcIrBWTQk

www.youtube.com/watch?v=RKps_z_K4_0

5. Я спрашивал про Asset allocation, а не про Спирина, это не его идея)))

не нашел у вас в профиле темы с общим описанием принципов как торгуете. вероятно просмотрел просто. если есть ткните носом будет любопытно посмотреть.

а) только за полгода, да еще полностью бычьего рынка. Слабо показать результат за 2-е полугодие 2018?

б) 30% портфеля запихнуть в один сток из третьего эшелона??? Это может сыграть злую шутку, вы явно не переживали и даже не бэктестили 2008-й год — при повторении эта поза читай обнулится за пару месяцев, а покупателей на нее вы не найдете.