Блог им. Zek_Sinica

Обзор ситуации с продажей Сбербанком турецкой дочки.

- 01 августа 2019, 11:47

- |

Вчера в лентах можно было увидеть:

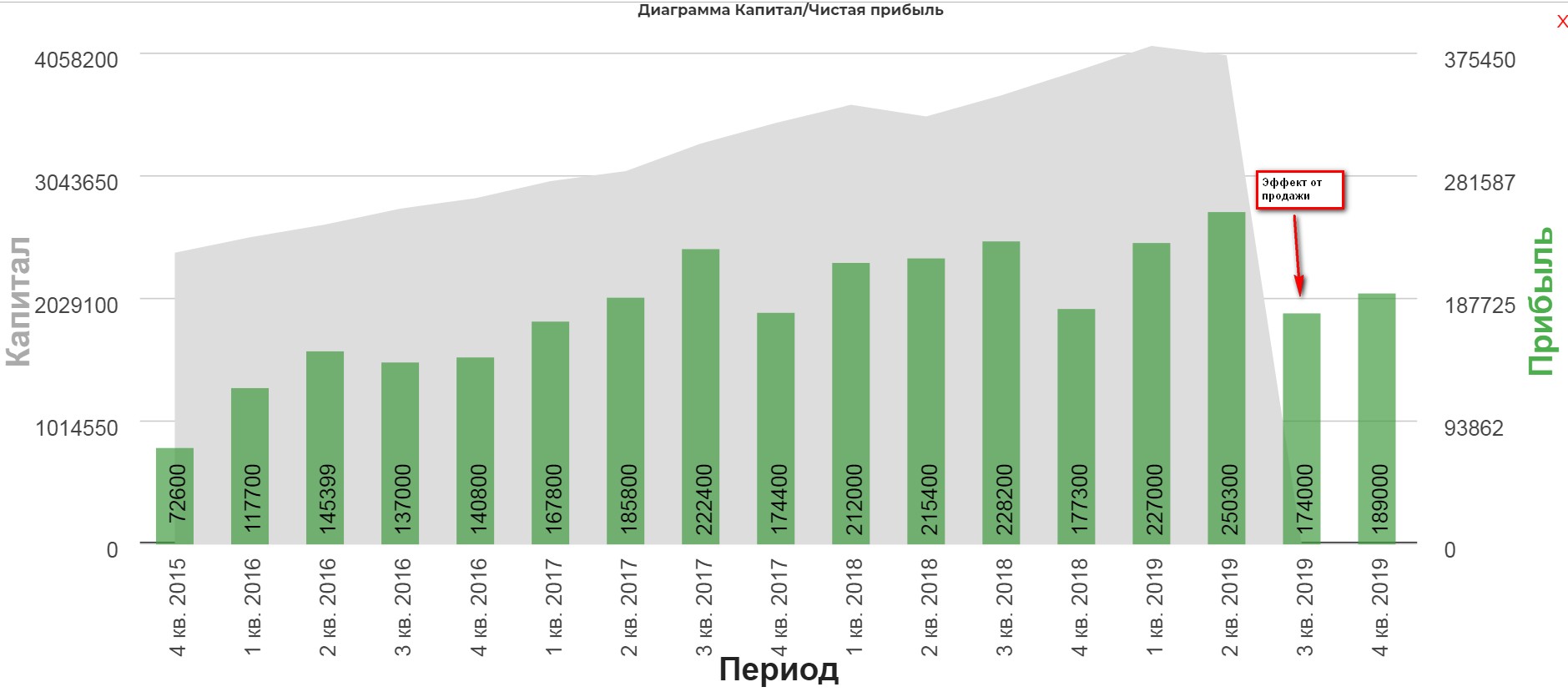

ПРЕДВАРИТЕЛЬНЫЙ СОВОКУПНЫЙ ОТРИЦАТЕЛЬНЫЙ ЭФФЕКТ НА ПРИБЫЛЬ СБЕРБАНКА ПО МСФО ОТ ПРОДАЖИ DENIZBANK И ПРИЗНАНИЯ РЕЗУЛЬТАТА ЕГО ДЕЯТЕЛЬНОСТИ СОСТАВИТ ОКОЛО 70 МЛРД РУБ. – СБЕРБАНК

Данный эффект сформирован преимущественно за счет реклассификации накопленной отрицательной валютной переоценки из собственных средств в ОПУ в соответствии с МСФО (IAS) 21 «Влияние изменений валютных курсов». Отрицательная валютная переоценка связана с обесценением турецкой лиры по отношению к рублю на 37% с момента покупки актива.

Продажа Сбербанком своей турецкой «дочки» — Denizbank — не окажет влияния на дивидендную политику банка, сообщил в ходе телефонной конференции заместитель председателя правления Сбербанка Александр Морозов.

«Да, на чистую прибыль продажа Denizbank повлияет. Но мы не собираемся менять ничего в дивидендной политике. Будем в соответствии со стратегией выплачивать дивиденды», — сказал он.

Если все это разом прочитать выйдет что-то типа этого:

В итоге: А сегодня в завтрашние дивы не все могут посчитать, вернее посчитать могут не только лишь все, мало кто это может это делать.

Так что с дивидендами то?

Есть еще несколько важных заявлений.

Ранее глава банка Герман Греф в ходе годового собрания акционеров заявлял, что Сбербанк рассмотрит возможность выплаты квартальных или полугодовых дивидендов. Морозов тогда пояснял журналистам, что Сбербанк подумает о такой возможности при подготовке новой дивидендной политики.

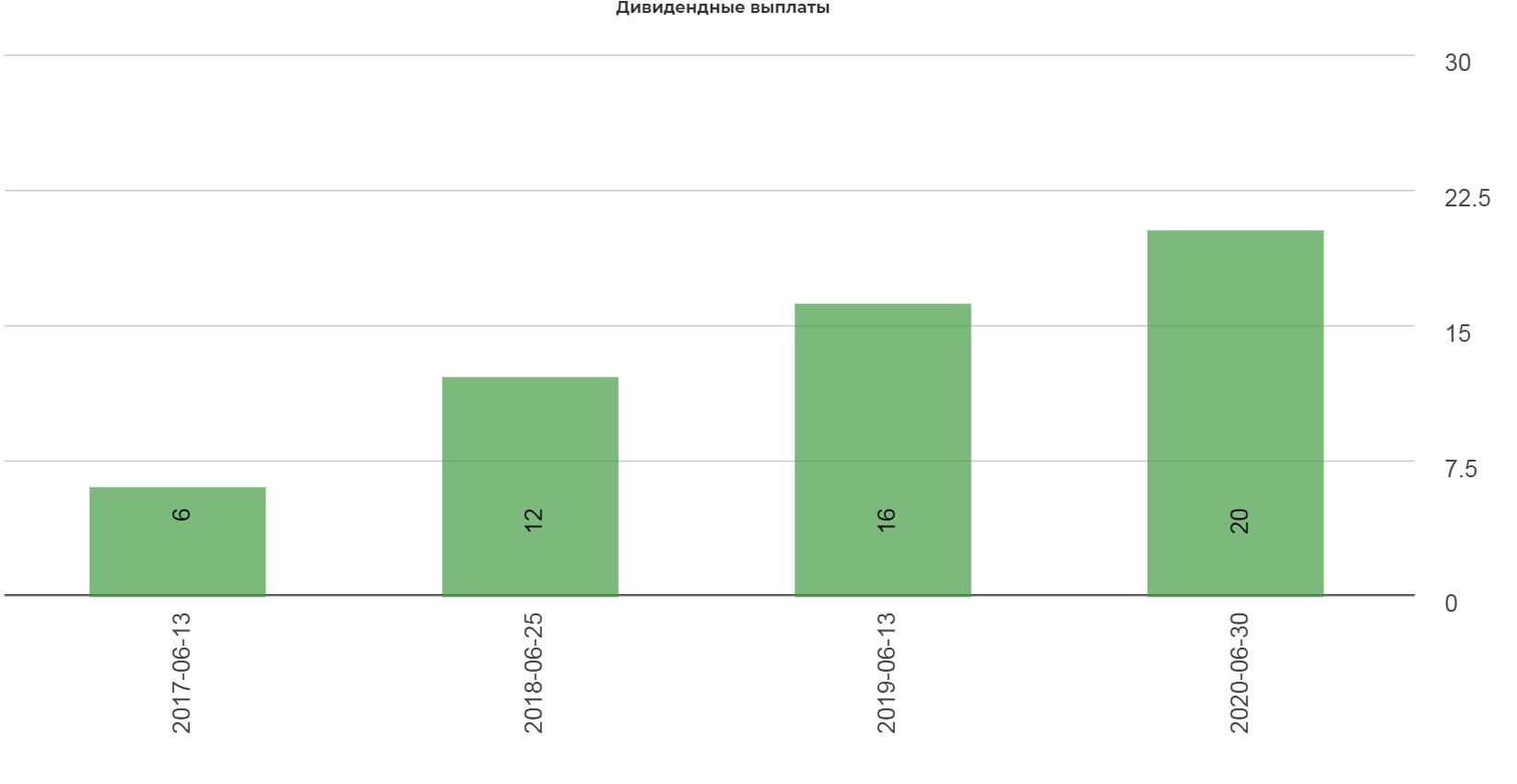

Сейчас дивидендная политика Сбербанка предусматривает рост дивидендов до 50% чистой прибыли к 2020 году, когда будут выплачиваться дивиденды за 2019 год. Дивиденды за 2018 год составили 16 рублей на одну акцию. Общая сумма выплат достигла 361,4 млрд рублей, что составляет 43,45% чистой прибыли банка по МСФО за 2018 год.

Так с дивами то что?

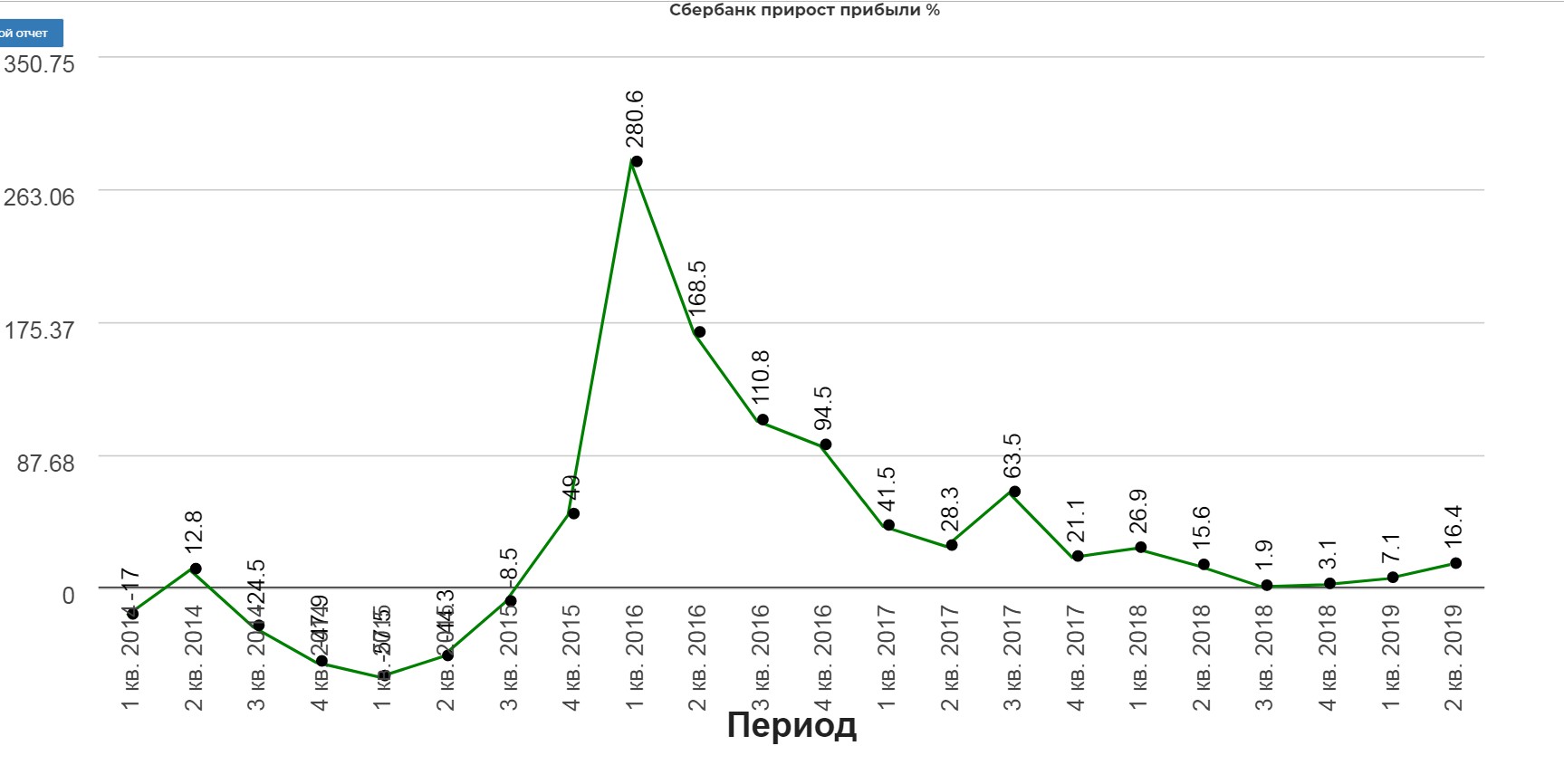

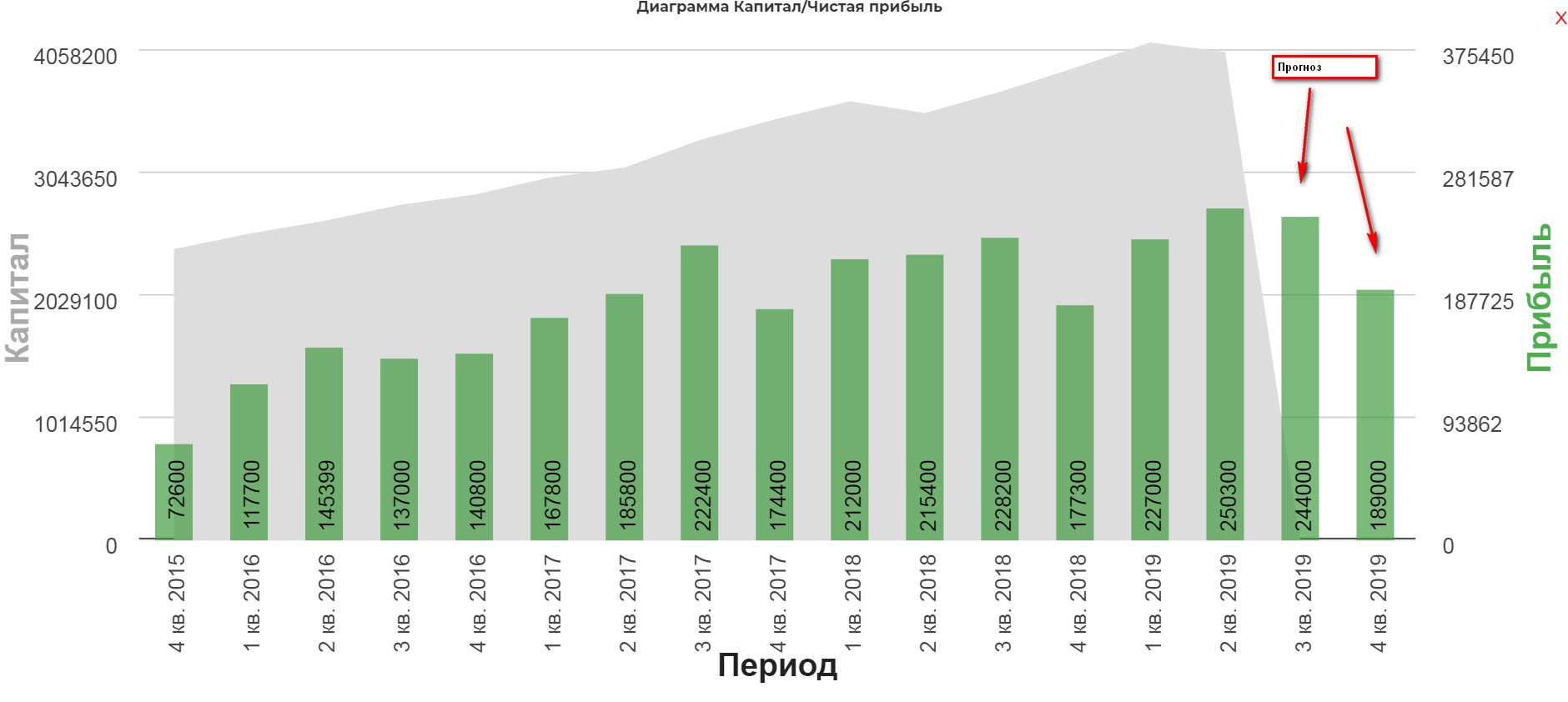

Берем консервативные темпы роста Чистой прибыли в 7%:

Тогда имеем исходя из базовых данных два сценария:

- Дивиденды платят 50% а ЧП корректируют на убыток от валютной переоценки. Тогда при условии роста ЧП на 7% имеем

Сложно сказать насколько реализуем этот план. В итоге у нас остается старый надежный сценарий с ростом дивидендов и частотой выплат:

Сценарий номер 2: Я отнял 70 млрд от 3 квартала.

В итоге получаем вот такой прогноз с учетом темпа роста ЧП на 7%

Не так уж и страшно! Да апсайд в этом году ниже, но точно спрогнозировать насколько вырастет прибыль очень сложно. А если выплаты станут квартальными? Накопленным итогом дивидендность может серьезно выправиться.

Единственная ложка дегтя в этой истории это мытарства Германа Оскаровича по IT-сектору. Ощущение, что банковская сфера начинает чувствовать предел роста, и чтобы расти дальше, нужно пускать щупальца в соседние отрасли.

Заходите в группу, быстро разбираем в течении дня торговые новости и отвечаем на вопросы. https://vk.com/investcommun

Там кстати есть видео как за 60 секунд построить мультипликаторы любой публичной компании. Велком!

- 01 августа 2019, 11:49

- 01 августа 2019, 11:56

- 01 августа 2019, 12:00

- 01 августа 2019, 13:32

- 01 августа 2019, 12:05

- 01 августа 2019, 13:45

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- correction

- En+

- IMOEX

- IPO

- IPO 2025

- Mail.Ru Group

- Metro AG

- Micron Technology

- Philip Morris

- Seagate

- Tesla

- US500

- Western Digital

- Акрон

- акции

- Алроса

- ара

- АФК Система

- аэрофлот

- Бабкины бабки

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский Мир

- дивиденды

- дивы

- ЕН+

- железная дорога

- жулики

- Индекс МБ

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- кризис

- курваобзор

- Лента

- Лукойл

- Магнит

- мать и дитя

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- облигации

- ОГК-2

- отчеты МСФО

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- Русснефть

- сбербанк

- Северсталь

- система

- Совкомфлот

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- Трансконтейнер

- Турция

- удобрения

- фильтр новостей

- Фосагро

- фьючерс mix

- ЦБ РФ

- Центральный телеграф

- Черкизово

- чёрный лебедь

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания