SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik

В ожидании ФРС, главный драйвер ралли. Моя переводика для вас.

- 17 июля 2019, 14:57

- |

Основной драйвер “бычьего рынка” по сути сводится к политике ЦБ, как отметила WSJ: «Американские индексы достигли рекордных максимумов на ожиданиях снижения ставок. Мы перешли от фискального стимулирования к монетарному стимулированию и это главный драйвер ралли.”

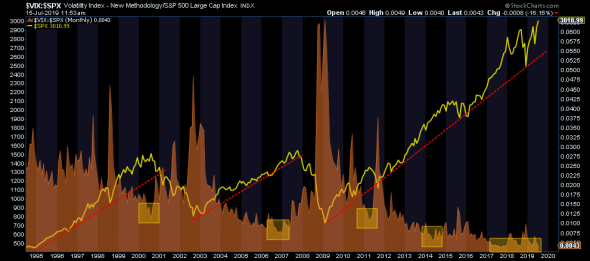

Эта зависимость от ФРС привела к заметному росту “самоуспокоенности” инвесторов в последние недели, несмотря на растущий список проблем. Как показано на графике, соотношение „индекса волатильности“ по сравнению с индексом S&P 500 находится вблизи самого низкого уровня за всю историю, начиная с 1995 года. Чрезвычайно низкие уровни волатильности относительно S&P 500 исторически обозначали периоды коррекции цен или хуже.

-мировая экономика замедляется.

-рост европейских экономик резко замедляется, в том числе в Германии, где доходность 10-летних облигаций упала ниже нуля впервые с 2016 года. (В настоящее время существует рекордный уровень почти $13 трлн в отрицательной доходности долга во всем мире.)

-Китай, на долю которого приходится 30% роста мирового ВВП, стремительно слабеет.

-торговая война с Китаем, и в меньшей степени с Европой, не была решена и может ускориться в Твиттере.

-несмотря на десятилетнюю экспансию, рекордные максимумы на рынках и безработицу вблизи 50-летних минимумов, ФРС говорит о снижении ставок в конце месяца. Что знает ФРС, чего не знаем мы?

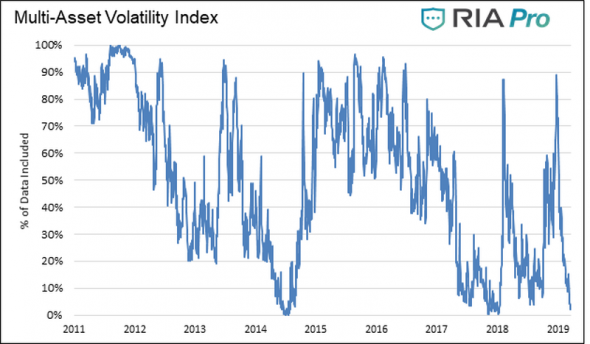

График построен путем нормализации VIX (волатильность акций), MOVE (волатильность облигаций) и CVIX (волатильность доллара США), а затем агрегированные результаты преоброзовали в равновзвешенный индекс. Ось У обозначает процент времени, в течение которого с 2010 года наблюдался тот же или более низкий уровень агрегированной волатильности. Например, текущий уровень составляет 1,91%, что означает, что только 1,91% показаний зарегистрированы на более низком уровне.

Два этих графика показывают, что, когда спокойствие рынков ранее достигало таких низких уровней, вскоре после этого происходил всплеск волатильности. Это предполагает, что мы должны ожидать более высокой волатильности в течение следующих нескольких месяцев.

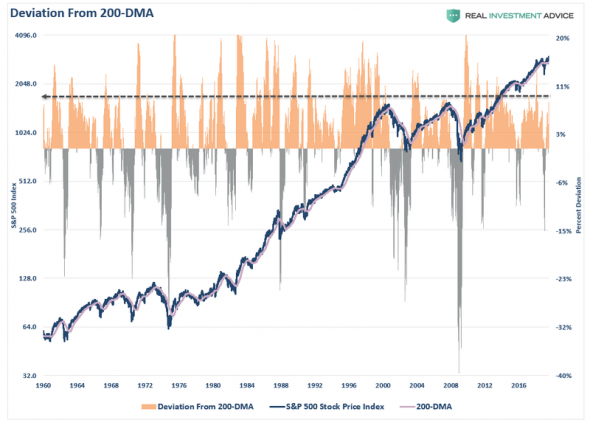

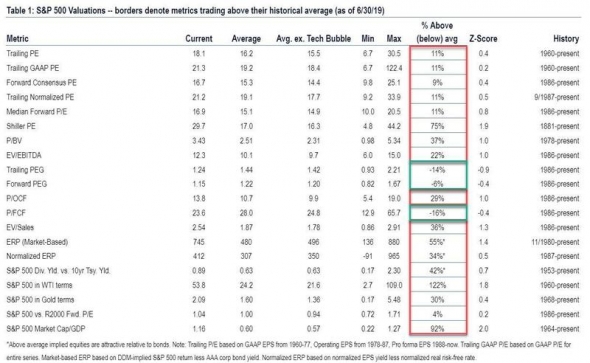

В настоящее время, цены почти на 10% выше среднемноголетних значений. Это не значит что рынок завтра же развернется в коррекцию, но это наводит на мысль о рынке, который, безусловно, подвержен риску разворота.

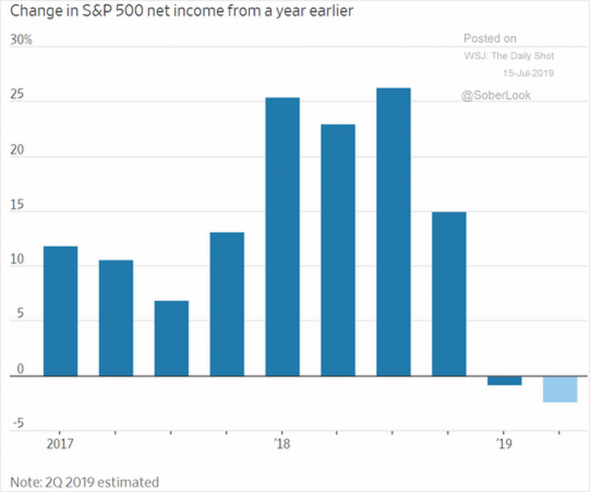

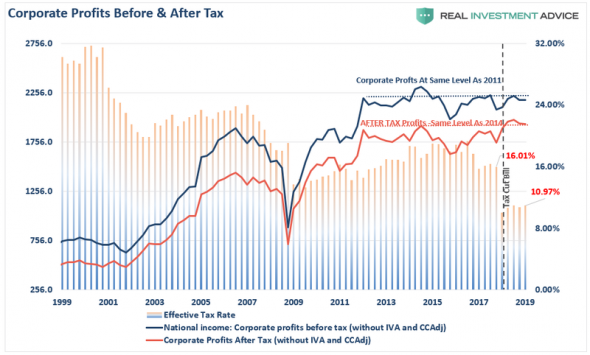

Резкое снижение чистой прибыли компаний по сравнению с прошлым годом.

Хотя в настоящее время ожидается, что замедление темпов роста доходов в этом квартале является временной аномалией, в реальности этого может и не быть. Продолжающаяся торговая война с Китаем, дополнительные тарифы и более медленный экономический рост предполагают, что снижение доходов может продлится дольше, чем предполагаем.

Прибыль корпораций снизилась за последние два квартала и находится на том же уровне, что и в 2014 году, а фондовый рынок вырос почти на 60%.

Другими словами, инвесторы платят очень высокую цену за владение акциями в настоящее время. На самом деле, это не просто цена-корпоративная прибыль, которая повышается, а скорее большинство показателей оценки находятся на исторических экстремумах.

Одна вещь о бычьих настроениях заключается в том, что она порождает более бычьи настроения. Чем больше рынок растет, тем сильнее укореняется убеждение, что он может только расти. Когда каждая коррекция выкупается, страх потери устраняется, неоднократно уча инвесторов, что они должны только покупать и никогда не продавать.

Хочу посоветовать агрегатор торговой аналитики RADDAR. Каждые 10 минут платформа собирает прогнозы и проводит теханализ по 28 активам: форекс, индексы стран, сырье и криптовалюты.

2.6К |

1 комментарий

Читайте на SMART-LAB:

Займер: спрос на займы заметно вырос в конце января 🔥

В рамках исследования для СМИ мы изучили спрос на займы в январе и получили любопытную статистику. 🟢 Оказалось, что в конце января люди...

16:01

Финансовые результаты Аэрофлота по РСБУ за 2025 год

Всем привет! Публикуем финансовые результаты Аэрофлота по РСБУ за 2025 год. ✈️ Выручка увеличилась на 6,7% по сравнению 2024 годом и достигла...

16:01

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды