Блог компании Юнисервис Капитал | Куда потянут инвесторов «Силовые машины»?

- 01 октября 2018, 11:58

- |

Облигации «Силовых машин» заметно упали в цене на фоне санкций Минфина США в отношении компании, которые уже привели к невозможности некоторым зарубежным клиентам оплатить выполненные холдингом заказы. До конца года эмитенту, помимо других обязательств, необходимо выплатить инвесторам около 13 млрд руб.

Мы задались вопросом, какова вероятность дефолта при текущем финансовом состоянии компании.

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ

Холдинг активно привлекает финансирование с целью модернизации и развития производства.

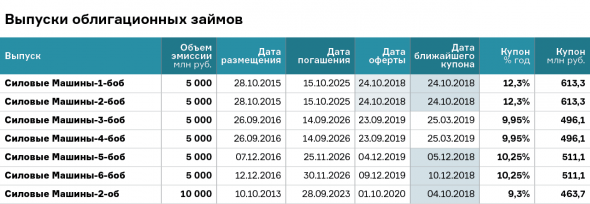

В обращении на бирже находится 7 облигационных выпусков «Силмаша» на сумму 40 млрд руб. Оферта по двум из них на 10 млрд руб. состоится уже в октябре. Также компания должна будет выплатить купоны в размере 1,7 млрд руб. в следующем месяце и 1 млрд руб. в декабре. Таким образом, до конца года только по облигационным займам компания должна погасить почти 13 млрд руб.

По нашей оценке, вероятность выкупа эмитентом по оферте большей части выпусков высока при условии, что он не сохранит ставку по купону на текущем уровне — 12,3%.

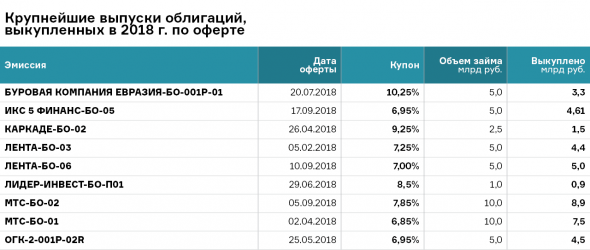

Зачастую крупнейшие эмитенты, выставившие по своим облигациям оферту в 2018 году, полностью выкупали займы, несмотря на рыночные купоны.

Выпуски «Силовые Машины-1-боб» и «Силовые Машины-2-боб» на начало сентября торгуются немного ниже номинала.

Если цена сохранится, то при оферте инвестор получит дополнительную доходность, что повышает интерес продать бумагу эмитенту по 100%. 21 сентября доходность к оферте по первому выпуску составляла 10,4%, по второму — 12,2%.

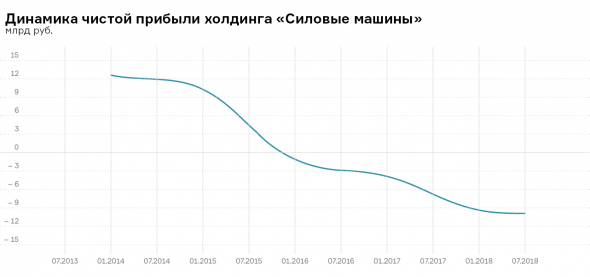

DEFAULT OR NOT DEFAULT

Распродажи в облигационных займах компании начались в том числе после публикации череды негативных финансовых отчетов. С 2015 г. по первое полугодие 2018 г. убытки суммарно достигли 27,1 млрд руб. Однако большую часть затрат составляют различные расходы неденежного характера: «убыток от обесценения гудвилла»*, «убыток от обесценения дебиторской задолженности», расходы на амортизацию и т.п.

*Гудвилл «Силовых машин» относится на производимую продукцию «Оборудование для производства электроэнергии». Тест на обесценение представляет собой расчет дисконтированных денежных потоков от данной продукции на срок до 5 лет от отчетной даты. Убыток возникает из-за того, что балансовая стоимость единицы превышает расчетную возмещаемую стоимость.

Поскольку величина неденежных затрат компании существенная, а выручка может значительно отличаться от денежных поступлений клиентов (ввиду долгосрочных контрактов), далее мы проведем анализ денежных потоков, которые формируются за счет предоплат, возмещенного НДС, погашения задолженностей и непосредственных доходов, которые отражаются в отчете о прибылях или убытках, и посмотрим, сможет ли эмитент пройти сложный период с октября по декабрь 2018 года, избежав дефолта.

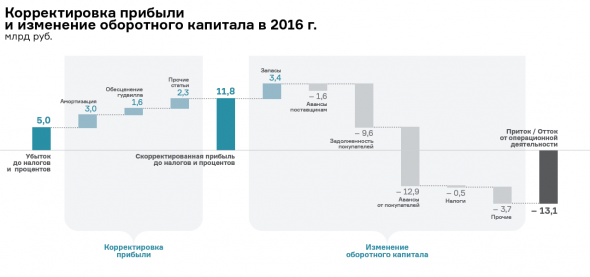

В 2016 г. чистый убыток компании составил 4 млрд руб., однако в затратах 3 млрд руб. составила амортизация и еще 1,6 млрд руб. — убыток от обесценения гудвилла. То есть большая часть убытка носит неденежный характер. Однако тогда же в компании существенно упал и поток от операционной деятельности: поступлений от клиентов. Компания комментировала данное снижение тем, что в 2016 г. произошли сдвиги контрактов на 2017-2018 гг., что привело к снижению авансов от заказчиков на 13,6 млрд руб. По уже действующим проектам выросла задолженность клиентов на 9,6 млрд руб.

Также в 2016 г. компания вложила в основные средства и НМА 2,3 млрд руб., общий объем инвестиционной программы составил 2,9 млрд руб. Долговые обязательства к погашению в 2016 г. составили 33,5 млрд руб. Часть заемных средств холдинг рефинансировал, а текущие операционные убытки покрыл новыми займами и собственными денежными средствами. Итоговый чистый денежный поток составил −6,8 млрд руб., который был профинансирован за счет остатка денежных средств предыдущего периода.

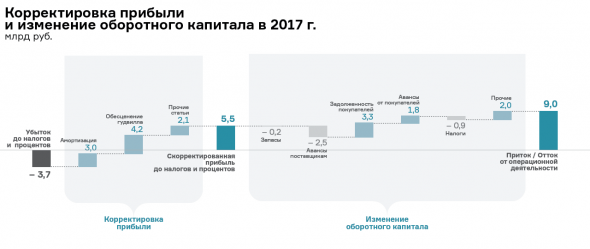

В 2017 г. объем корректировок вырос с 6,9 до 9,2 млрд рублей.

Если в 2016 г. убытки носили скорее разовый характер или были вызваны внутренними перераспределениями денежных средств, то в 2017-2018 гг. ситуация ухудшилась.

Компания попала под санкции и недополучила оплату за проект из Вьетнама в размере $102,3 млн.

Доход был заморожен из-за того, что банки отказались проводить расчеты в отношении подсанкционного лица. В результате компания не смогла даже покрыть себестоимость выполненных работ. Валовая прибыль составила в первом полугодии 2018 г. −2,3 млрд руб., убыток до налогов и процентов — 10 млрд руб.

Статьи изменения оборотного капитала представлены не в полном объеме, поскольку холдинг не раскрыл подробную динамику.

В первом полугодии 2018 г. итоговый денежный поток от операционной деятельности сформировался на уровне −2,2 млрд руб. Чистый денежный поток составил −7,4 млрд руб., отток от инвестиционной деятельности — 2,5 млрд руб., от финансовой — 2,6 млрд руб.

Таким образом, на конец второго квартала текущая деятельность компании полностью зависела от предоплаты клиентов и заемных средств. Вероятность успешного исполнения обязательств по облигациям в октябре-декабре была минимальная.

ВЫХОД ИЗ ПОЛОЖЕНИЯ

Однако в августе стало известно, что «Силовые машины» разместят 21,276 млрд дополнительных обыкновенных акций в пользу единственного акционера — ООО «Севергрупп». Цена размещения составит 1,41 руб. за акцию. Весь выпуск принесет «Силовым машинам» 30 млрд руб. Номинал акции — 1 коп. В результате уставный капитал «Силовых машин» увеличится на 212,8 млн руб.

Представитель «Севергрупп» назвал допэмиссию технической внутригрупповой транзакцией, направленной «на изменение существующей структуры акционерного финансирования». В «Силовых машинах» рассказали, что речь идет о пополнении оборотного капитала и привлеченные средства пойдут на развитие компании.

Кроме того, Владимир Путин поручил выделить «Силовым машинам» 3 млрд руб. бюджетных средств на разработку и запуск производства российских газотурбинных установок мощностью 65 МВт и 170 МВт. Предложения о разработке газовых турбин большой мощности председатель совета директоров «Силовых машин» Алексей Мордашов высказал на заседании комиссии по развитию ТЭКа и экологической безопасности под председательством президента РФ 27 августа. Компания будет реализовывать проект, кооперируясь с предприятиями российского оборонно-промышленного и гражданского секторов.

Благодаря привлеченному акционерному финансированию и государственной поддержке, компания получила достаточный капитал и для исполнения обязательств по облигационным займам, и для развития инвестиционной программы.

P.S. Уже после того, как статья была принята к публикации, стало известно, что эмитент полностью выкупит два выпуска облигаций по оферте.

«ПАО „Силовые машины“ приняло решение 24 октября досрочно погасить облигации серий БО-01 и БО-02 общим объемом 10 млрд рублей», — говорится в сообщении компании.

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал

Новости тг-канал

Новости тг-канал

Они же уже выпустили новость, что 1 и 2 выпуски полностью выкупают (полностью досрочно погашают):

www.rusbonds.ru/nwsinf.asp?id=4859117

nnnd, ага там в конце дописано:

P.S. Уже после того, как статья была принята к публикации, стало известно, что эмитент полностью выкупит два выпуска облигаций по оферте

в целом все понятно — вылезли за счет допника от акционера и это супер хорошо, но проблемы-то остались, поэтому и доха по другим выпускам высокая.

1prime.ru/state_regulation/20181003/829290993.html

Не думала, что санкции — такой острый момент.

https://www.moex.com/ru/bondization/calendar