SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Информация

- Российские акции - Московская Биржа

- Внебиржевые акции - Московская Биржа

- Валютный рынок - Московская Биржа

- Корпоративные облигации - Московская Биржа

- ОФЗ - Московская Биржа

- Фьючерсы

- Фондовые индексы, сырьевые рынки, FOREX

- Американские акции - Биржи США

- Мировые акции - Иностранные Биржи

- Биржевые ПИФы и ETF - Московская Биржа

- ПИФы - Московская Биржа

- Еврооблигации - Московская Биржа

- Индексы Российских Акций

- РЕПО с ЦК

- Индексы РЕПО

- Индексы облигаций

Блог им. Innokent

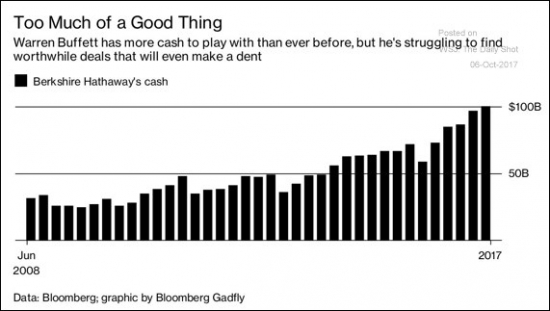

Кэш "Berkshire Hatway" достиг 100 млрд$

- 06 октября 2017, 18:56

- |

- Иннокентий Антипов

- спецраздел:

- Акции

- Ключевые слова:

- Berkshire Hathaway,

- Баффет

★5

полезные записи за 24 часа

самые обсуждаемые сегодня

Календарь: акции | экономика | облигации

26/11 12:00

Конференц Колл WUSH

26/11

WUSH: Отчет 3 кв 2024 МСФО

26/11

ELMT: Истекает локап по IPO ГК Элемент

26/11

УльтраБО2 дата оферты

26/11

Роснфт3P02 дата оферты

26/11

Роснфт3P01 дата оферты

26/11

О'КЕЙ Б1Р3 погашение обл.

26/11

СберИОС593 погашение обл.

26/11

АвАгроБ1P1 погашение обл.

26/11

СберИОС593 выплата купона 0.1 руб.

26/11

КНР - ставка 1-year MLF

26/11

минутки с прошлого заседания FOMC

26/11

экстренное заседание Совета Украина - НАТО для обсуждения последствий применения Орешника

26/11

🛢нефть США - запасы API

27/11

🛢натгаз США - запасы EIA

27/11

США - торговый баланс (окт)

27/11

США -инфляция - PCE Price index (окт)

торговые сигналы

корпоративные блоги

+430814

Иволга Капитал

+315420

Mozgovik

+111694

Os_Engine

+97909

Tickmill

+63520

Т-Инвестиции

+61383

БКС Мир инвестиций

+32568

Финам Брокер

+29163

LiveInvestingGroup

+28654

Норникель

+25752

Just2Trade

теги блога Иннокентий Антипов

- FORTS

- Berkshire Hathaway

- Баффет

- Вариационная маржа

- вопрос

- ВТБ

- квалификационный аттестат 1.0

- криптовалюта

- Криптовалюты

- мобильный пост

- опрос

- открытие брокер

- расписки

- срочный рынок

- структурный продукт

- твиттер

- Трамп

- трейдинг

- управляющие

- форекс

- фсфр 1.0

- ФСФР аттестат

- фьючерсы

- Экономический цикл

- Юмор

но в шорт не встаёт, т.к. дедушка опытный, информированный и осторожный

Возможно, что нет однозначных идей, пока что, «дешевых компаний» -выражаясь его же словами.

https://bcs-express.ru/novosti-i-analitika/portfel-uorrena-baffeta-struktura-po-itogam-4-go-kvartala

я смотрю изредка этот сайт

https://www.streetinsider.com/entities/Warren+Buffett/?view_portfolio

Нет, всё-таки обязательства…

или сам Berkshire начал страхованием заниматься?

Страховой бизнес ВСЕГДА был и БУДЕТ основным для старичины — это единственный источник халявных денежных средств...

Wells Fargo (с англ. — «Уэллс Фарго») — банковская компания, предоставляющая финансовые и страховые услуги в США, Канаде и Пуэрто-Рико.

Это сбер — банк;)

ну буду знать что оказывается банки еще и страховщики

Это ж группа, один — банк, другой — страховщик, третий — наркоту толкает…

кстати в америке он не особо популярен. Вот chase там супер популярный как у нас сбер

— это важно!

Это важно;)

«Стронг бай, придурки!»