SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. artemkovtun

Анализ и прогноз перспектив 2016 года // 13 КАРТИНОК

- 13 июня 2016, 16:52

- |

Поговорим про ключевые товары

Сезон деловой активности 2016 г. (в северном полушарии, а значит во всём мире) уже показал тренды. Последствия снижения цен на сырьевые товары 2014 года разворачиваются всё дальше. После массовой фиксации решений о прекращении инвестиций в добычу ископаемых, и-за насыщения рынка, было дно зимы 2015-2016 года. Мировой рынок совершил закономерный отскок к сезону 2016 (входя в сезон). Мощь отскока и сохранение ценовых уровней у каждого товара по-разному. Некая синхронность 2014-2015 годов уступила место перестройке отдельных отраслей. Ниже рассмотрим побольше из них. Сравним ситуацию с сезоном 2015, достигнуто ли плато или обвал продолжается?

Рис. 1: «SP500 за последние 12 месяцев»

Индекс стоимости компаний США реагирует на слабый сезон только после окончания лета? Не стоит ждать провалов ниже неких линий поддержки? В 2015 году SP500 удерживался на плаву. Сейчас в США себя неплохо ощущает и Чикаго, а тем более Западное побережье. Возможно США проводили некие мероприятия по удержанию стоимости своих фирм. Как инвестиции в солнечную энергетику (например, закон про обязательные гелио-панели на крышах частных домов), где количество занятых превысило занятость в нефтегазовой отрасли. В 2016 году возможно таким главным мероприятием есть удержание цен на природный газ (что тянет уголь и прочее). Возможно это временная мера и к ведению в действие экспортных мощностей LNG (через пару-тройку лет) цену понизят для поставок в Европу.

Рис. 2: «Индекс Доллара за 12 месяцев»

Важная часть американского уравнения и фактор экономики всего мира — стоимость доллара относительно корзины валют. После слабого сезона 2015 (не-рост внутреннего потребления как хотелось, малый плюс от дорогой валюты; но снижение экспорта, существенный минус) доллар планово понизили? В этом году ФРС вероятно учел требования рынка и заранее вышел на более низкие уровни. Если сила валюты США и дальше приведет к проблемам с экспортом, то будет ли следующий аналогичный шаг ФРС по ослаблению доллара (еще -3 по индексу)? Возможно ли, что не-сезонный спад SP500 США компенсирует удорожанием валюты, в которой номинированы активы компаний? А к сезону опускает доллар для торговли, при этом компании всё равно растут в цене. Некий win-win оба раза. Если сезон 2016 для SP500 (особенно энергетики: нефти) будет слабый, то к зиме ждать неминуемого сильного роста индекса доллара, который можно подкараулить? Но обвал нефте-газовых-прочих фирм США зимой 2017 это наверно «очень пессимистический сценарий».

Рис. 3: «График золота за 12 месяцев»

Золото. Вот-вот на пороге сезонного обвала? Могут ли оттоки капитальных инвестиций в промышленные активы (и приток в финансовые, размещение активов в финансовую отрасль, в Gold ETF) поднять уровни цены золота? Если такое и есть, то относительно незначительно: прирост намного меньше не-сезонной просадки 2015. Снова видится старая идея о «ножницах доллар-нефть-золото». Когда США выравнивает три этих взаимных цены в своих интересах. Когда сезонно высокая цена на нефть — доллар дешевеет как раз к сезону, а если надо просадить его еще ниже, чуть приподняли цены на золото? Сильное влияние Нью-Йоркской биржи на золото наблюдали не раз. Будет ли зимой 2017 обвал SP500 и бегство биржи в золото? Учитывая, что нефть держится на уровнях 2015 года, и искусственное приподнимание цены на газ это сохранит финансовые отчеты отрасли в порядке и зимой 2016-2017 не будет такого дна. А значит не должно быть такой февральской свечи золота вверх? Назову это «вероятный сценарий» движения рынков.

Рис. 4: «График WTI за 12 месяцев»

Нефть после сезона 2015 уверенно обновила 10-15 летние минимумы, но также уверенно вернула утраченные позиции после лавины проблем в нефтяной отрасли (и сопутствующих отраслях: газ, уголь). Банкротства, увольнения, обрезка капитальных бюджетов не сходили со страниц газет. Означает ли это, что дно конкретно по нефти и углеводородам достигнуто? Посмотрим на сезонный спад цен, который возможно уже начался. Всё дело как мы помним в сезонности потребления бензина и цен на него.

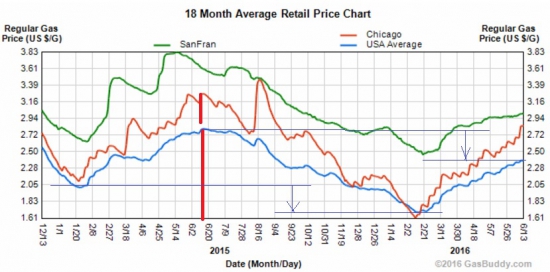

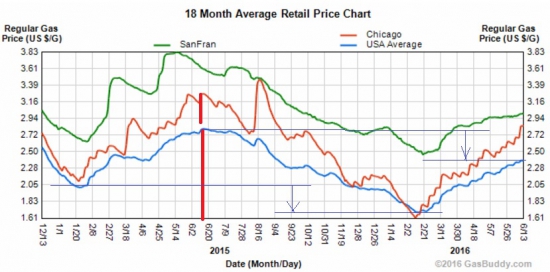

Рис. 5: «График цены на бензин в США за 18 месяцев»

Индикатор перелома цен на нефть — цена конечного продукта — бензина, вот вот должна сезонно просесть. Дополнительно видно, как Чикаго оправилось (вышло на привычный уровень цен выше средней). Цены в Калифорнии на уровне прошлого года, но в среднем по США есть одинаковый дисконт уровней как пика так и дна в 2016 году относительно 2015. Значит ли это что нефть может просесть ниже зимой 2016-2017 или будет ужиматься маржа НПЗ (в США маржа НПЗ жирная, есть куда снижаться)? Такое противоречит гипотезе «спокойная зима 2017» и возможно нужно побольше уделять внимание показателям США по цене сырой нефти, марже НПЗ, цене нефтепродуктов, потреблению топлива в США и в мире, экспорту углеводородов в Европу. Мол, если движение вниз все же будет, то услышим новости о новых увольнениях и слияниях, с похожей атмосферой на рынках как зимой 2016. Это «пессимистический вариант».

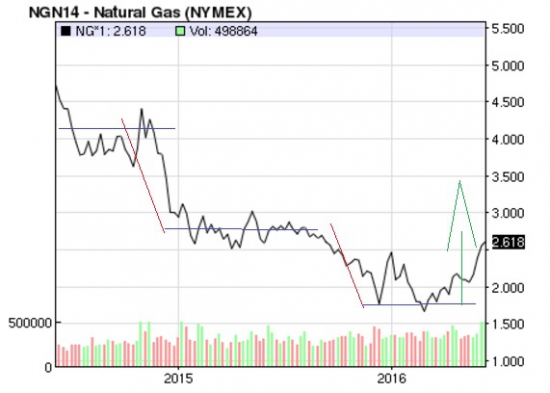

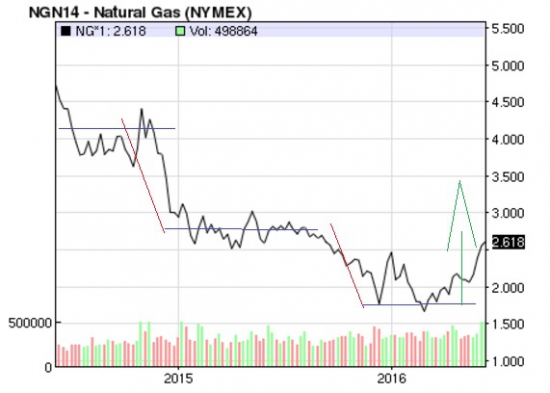

Рис. 6: «График природного газа в США за 2 года»

Природный газ очень интересно торговался на выходе из зимы. Перед экспирациями фьючерса или во время явных «климатических» или факторов «спроса-предложения», — цена шла в противоположную сторону. Учитывая, что американские банки ключевые торговцы газом, они же кредиторы и собственники газовых фирм, вполне может быть сохранение прибылей корпораций за счет картельного сговора и карманов потребителей. Химическая отрасль США и так имеет конкурентное преимущество за счет сланцевого газа и видимо ей не повредит так, как улучшит энергетикам. Протащат газ повыше на новостях о «жарком лете» (когда спрос на электрику выше) и может возникнуть «позитивный сценарий зимы 2017», когда SP500 зимой сядет не так низко, а золото не вырастет так высоко.

Рис. 7: «График меди за 12 месяцев»

Отдельно от энергетики стоит баланс спроса-предложения по меди. Вроде как у предложения перепроизводство и оно не думает снижаться, напротив вводятся в действие новые мощности по добыче и вероятно увидим дальнейшую конкуренцию ценой. Сторона спроса также не очень: потребительская электроника достигает плато, судостроение и оборудование стагнируют, строительство электросетей (например в Китае) вряд ли вытащит всю отрасль. Медь пробовала отскочить-в-сезон, но свалилась до уровня не-сезона. Это тоже фактор «пессимистических сценариев» и предмет усиленного наблюдения. На-пару с хай-тек отраслями и потребительским спросом на холодильники.

Рис. 8: «График алюминия за 12 месяцев»

Алюминий тоже индикатор спроса на промышленно-бытовое потребление, как на оборудование, так и автомобили. Широко_известная новость года: в США просели продажи автомобилей впервые за многие годы. Азия темпов потребления не сбавляет, но и там у отдельных брендов проблемы (Форд?). Алюминий не показывает существенного отскока от дна, график и настроения похожи на медь. Потребление алюминия в сервисных центрах США и Канады (на метало-базах) показывает двузначные цифры снижения год-к-году. Наверно, это связано с прекращением инвестиций в нефте-газовую промышленность? Достигнуто ли поэтому у алюминия дно? Проверим связь в не-сезон для нефтяников и газовщиков. Возможно цены на алюминий это опережающий индикатор (как и фабричные заказы, заказы метало-режущих инструментов) ситуации с капитальными расходами энергетиков.

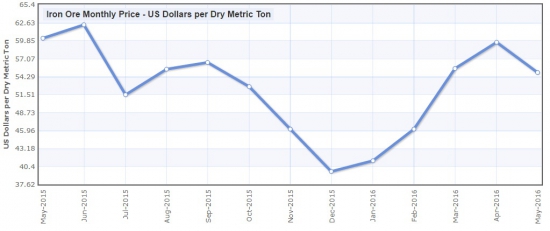

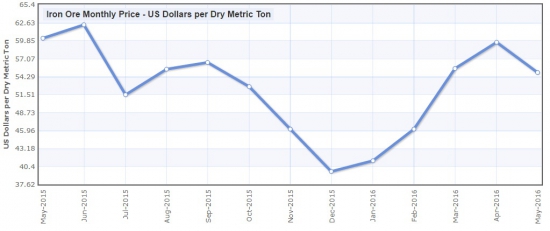

Рис. 9: «График цен на железную руду»

Железная руда наверно лучшая надежда зимы-2016. Все радовались стремительному отскоку. Но вероятно уже намечается сезонная просадка цен. И ждем октября 2016, — насколько низко подавит цену избыток стали в мире. В сталелитейной отрасли война импортных пошлин, слияний-поглощений, забастовок на заводах. США проводит масштабнейшую пиар-кампанию против Китая, хотя он и не является крупнейшим экспортером стали в США, а импорт стали США уже который год уменьшается (доля отечественной растет). Но потребление падает сильнее и нужно увольнять рабочих, как-то это им пояснять (происками злых китайцев). Китай вроде бы не собирается снижать выплавку как стали, так и алюминия. Есть хороший конкурентный фактор: дешевое электричество.

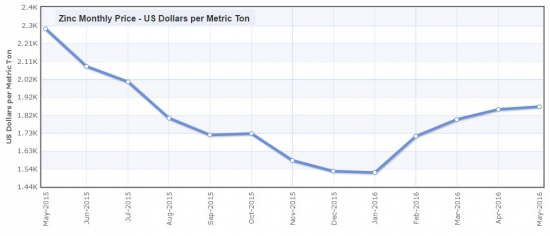

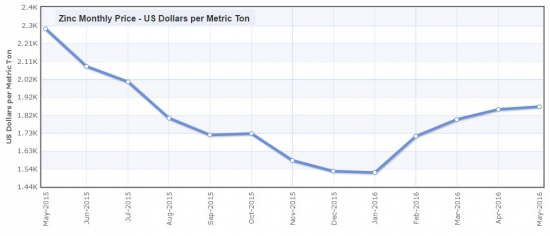

Рис. 10: «График цен на цинк»

Цинк используется для выплавки востребованных сплавов стали, это одно из основных направлений его использования, сопутствующий железу металл. Мне кажется, его график более отражает перспективы цен на железную руду. Хотя тут как и с медью сильно давит фактор перепроизводства, слишком много цинковых месторождений и шахт в мире.

Рис. 11: «Пищевой индекс за 12 месяцев»

Вторая надежда 2016 года (более тихая) это отскок цен на продукты питания. Как раньше замечалось — спад цен на них опережал спад цен на нефть (на квартал где-то, после сжатого зимнего сезона поставок пищи). Иначе бы производить дешевую пищу на дорогих ГСМ было бы невозможно, такая механика? Сдерживающий фактор тут стагнация АПК в северном полушарии, американские поставщики тракторов теряют выручку в двузначных процентах, в Европе назревают забастовки крестьян. При этом в Азии и Африке активнейше перестраивается АПК отрасль, занимаются импорто-замещением. И более того пик Эль-Ниньо должен привести к повышенной урожайности в северном полушарии. Ценовой демпинг (а может и гонка девальваций) неминуем. Тоже объект внимания на протяжении сезона, через месяц-два будет уже ясно, возможно это самый опережающий индикатор.

Рис. 12: «График Euronext 100 за 12 месяцев»

Кроме американского рынка, значимый и намного более зависимый от мировой торговли — рынок Европы. Европейские индексы тоже показывают понижение относительно 2015 года (не зря наверно бунтуют забастовщики во Франции). И это при «сегодняшних» трехлетних хаях иены против евро. Тема BREXIT это явно создание новости стабильно давящей на евро. Это наверно единственная цель газетной шумихи и нагнетания. Сомневаюсь, что выход Британии как-то изменит и промышленную и финансовую ситуацию; индексы и так считают отдельно, биржа у Англии всегда была своя. Евро останется на текущих уровнях или куда уж ниже?

Рис. 13: «График Euro Stoxx 50 за 12 месяцев»

Азиатские фондовые индексы тоже чуть пониже 2015 года, но более похоже на плато, чем на новые, более низкие уровни. Это явно менее значимый объект внимания (еще потому что небольшие объемы фондового рынка). Насыщенный спрос в Азии на «всё» должен привести к хорошему сезону деловой активности в Азии в 2016 году. A solid choice right now?

Еще в США год выборов и после них вроде всегда период «хороших показателей» какое-то время? Как раз для позитивного сценария когда газ и нефть США не пробьют новое дно. Или какие еще факторы или рынки интересны? Как обычно интересны комментарии по теме, критика, плюсы и репост. Не худшая тема для беседы, да? Желательно без публичных авторов, но практиков или приземленных аналитиков рынка.

Сезон деловой активности 2016 г. (в северном полушарии, а значит во всём мире) уже показал тренды. Последствия снижения цен на сырьевые товары 2014 года разворачиваются всё дальше. После массовой фиксации решений о прекращении инвестиций в добычу ископаемых, и-за насыщения рынка, было дно зимы 2015-2016 года. Мировой рынок совершил закономерный отскок к сезону 2016 (входя в сезон). Мощь отскока и сохранение ценовых уровней у каждого товара по-разному. Некая синхронность 2014-2015 годов уступила место перестройке отдельных отраслей. Ниже рассмотрим побольше из них. Сравним ситуацию с сезоном 2015, достигнуто ли плато или обвал продолжается?

Рис. 1: «SP500 за последние 12 месяцев»

Индекс стоимости компаний США реагирует на слабый сезон только после окончания лета? Не стоит ждать провалов ниже неких линий поддержки? В 2015 году SP500 удерживался на плаву. Сейчас в США себя неплохо ощущает и Чикаго, а тем более Западное побережье. Возможно США проводили некие мероприятия по удержанию стоимости своих фирм. Как инвестиции в солнечную энергетику (например, закон про обязательные гелио-панели на крышах частных домов), где количество занятых превысило занятость в нефтегазовой отрасли. В 2016 году возможно таким главным мероприятием есть удержание цен на природный газ (что тянет уголь и прочее). Возможно это временная мера и к ведению в действие экспортных мощностей LNG (через пару-тройку лет) цену понизят для поставок в Европу.

Рис. 2: «Индекс Доллара за 12 месяцев»

Важная часть американского уравнения и фактор экономики всего мира — стоимость доллара относительно корзины валют. После слабого сезона 2015 (не-рост внутреннего потребления как хотелось, малый плюс от дорогой валюты; но снижение экспорта, существенный минус) доллар планово понизили? В этом году ФРС вероятно учел требования рынка и заранее вышел на более низкие уровни. Если сила валюты США и дальше приведет к проблемам с экспортом, то будет ли следующий аналогичный шаг ФРС по ослаблению доллара (еще -3 по индексу)? Возможно ли, что не-сезонный спад SP500 США компенсирует удорожанием валюты, в которой номинированы активы компаний? А к сезону опускает доллар для торговли, при этом компании всё равно растут в цене. Некий win-win оба раза. Если сезон 2016 для SP500 (особенно энергетики: нефти) будет слабый, то к зиме ждать неминуемого сильного роста индекса доллара, который можно подкараулить? Но обвал нефте-газовых-прочих фирм США зимой 2017 это наверно «очень пессимистический сценарий».

Рис. 3: «График золота за 12 месяцев»

Золото. Вот-вот на пороге сезонного обвала? Могут ли оттоки капитальных инвестиций в промышленные активы (и приток в финансовые, размещение активов в финансовую отрасль, в Gold ETF) поднять уровни цены золота? Если такое и есть, то относительно незначительно: прирост намного меньше не-сезонной просадки 2015. Снова видится старая идея о «ножницах доллар-нефть-золото». Когда США выравнивает три этих взаимных цены в своих интересах. Когда сезонно высокая цена на нефть — доллар дешевеет как раз к сезону, а если надо просадить его еще ниже, чуть приподняли цены на золото? Сильное влияние Нью-Йоркской биржи на золото наблюдали не раз. Будет ли зимой 2017 обвал SP500 и бегство биржи в золото? Учитывая, что нефть держится на уровнях 2015 года, и искусственное приподнимание цены на газ это сохранит финансовые отчеты отрасли в порядке и зимой 2016-2017 не будет такого дна. А значит не должно быть такой февральской свечи золота вверх? Назову это «вероятный сценарий» движения рынков.

Рис. 4: «График WTI за 12 месяцев»

Нефть после сезона 2015 уверенно обновила 10-15 летние минимумы, но также уверенно вернула утраченные позиции после лавины проблем в нефтяной отрасли (и сопутствующих отраслях: газ, уголь). Банкротства, увольнения, обрезка капитальных бюджетов не сходили со страниц газет. Означает ли это, что дно конкретно по нефти и углеводородам достигнуто? Посмотрим на сезонный спад цен, который возможно уже начался. Всё дело как мы помним в сезонности потребления бензина и цен на него.

Рис. 5: «График цены на бензин в США за 18 месяцев»

Индикатор перелома цен на нефть — цена конечного продукта — бензина, вот вот должна сезонно просесть. Дополнительно видно, как Чикаго оправилось (вышло на привычный уровень цен выше средней). Цены в Калифорнии на уровне прошлого года, но в среднем по США есть одинаковый дисконт уровней как пика так и дна в 2016 году относительно 2015. Значит ли это что нефть может просесть ниже зимой 2016-2017 или будет ужиматься маржа НПЗ (в США маржа НПЗ жирная, есть куда снижаться)? Такое противоречит гипотезе «спокойная зима 2017» и возможно нужно побольше уделять внимание показателям США по цене сырой нефти, марже НПЗ, цене нефтепродуктов, потреблению топлива в США и в мире, экспорту углеводородов в Европу. Мол, если движение вниз все же будет, то услышим новости о новых увольнениях и слияниях, с похожей атмосферой на рынках как зимой 2016. Это «пессимистический вариант».

Рис. 6: «График природного газа в США за 2 года»

Природный газ очень интересно торговался на выходе из зимы. Перед экспирациями фьючерса или во время явных «климатических» или факторов «спроса-предложения», — цена шла в противоположную сторону. Учитывая, что американские банки ключевые торговцы газом, они же кредиторы и собственники газовых фирм, вполне может быть сохранение прибылей корпораций за счет картельного сговора и карманов потребителей. Химическая отрасль США и так имеет конкурентное преимущество за счет сланцевого газа и видимо ей не повредит так, как улучшит энергетикам. Протащат газ повыше на новостях о «жарком лете» (когда спрос на электрику выше) и может возникнуть «позитивный сценарий зимы 2017», когда SP500 зимой сядет не так низко, а золото не вырастет так высоко.

Рис. 7: «График меди за 12 месяцев»

Отдельно от энергетики стоит баланс спроса-предложения по меди. Вроде как у предложения перепроизводство и оно не думает снижаться, напротив вводятся в действие новые мощности по добыче и вероятно увидим дальнейшую конкуренцию ценой. Сторона спроса также не очень: потребительская электроника достигает плато, судостроение и оборудование стагнируют, строительство электросетей (например в Китае) вряд ли вытащит всю отрасль. Медь пробовала отскочить-в-сезон, но свалилась до уровня не-сезона. Это тоже фактор «пессимистических сценариев» и предмет усиленного наблюдения. На-пару с хай-тек отраслями и потребительским спросом на холодильники.

Рис. 8: «График алюминия за 12 месяцев»

Алюминий тоже индикатор спроса на промышленно-бытовое потребление, как на оборудование, так и автомобили. Широко_известная новость года: в США просели продажи автомобилей впервые за многие годы. Азия темпов потребления не сбавляет, но и там у отдельных брендов проблемы (Форд?). Алюминий не показывает существенного отскока от дна, график и настроения похожи на медь. Потребление алюминия в сервисных центрах США и Канады (на метало-базах) показывает двузначные цифры снижения год-к-году. Наверно, это связано с прекращением инвестиций в нефте-газовую промышленность? Достигнуто ли поэтому у алюминия дно? Проверим связь в не-сезон для нефтяников и газовщиков. Возможно цены на алюминий это опережающий индикатор (как и фабричные заказы, заказы метало-режущих инструментов) ситуации с капитальными расходами энергетиков.

Рис. 9: «График цен на железную руду»

Железная руда наверно лучшая надежда зимы-2016. Все радовались стремительному отскоку. Но вероятно уже намечается сезонная просадка цен. И ждем октября 2016, — насколько низко подавит цену избыток стали в мире. В сталелитейной отрасли война импортных пошлин, слияний-поглощений, забастовок на заводах. США проводит масштабнейшую пиар-кампанию против Китая, хотя он и не является крупнейшим экспортером стали в США, а импорт стали США уже который год уменьшается (доля отечественной растет). Но потребление падает сильнее и нужно увольнять рабочих, как-то это им пояснять (происками злых китайцев). Китай вроде бы не собирается снижать выплавку как стали, так и алюминия. Есть хороший конкурентный фактор: дешевое электричество.

Рис. 10: «График цен на цинк»

Цинк используется для выплавки востребованных сплавов стали, это одно из основных направлений его использования, сопутствующий железу металл. Мне кажется, его график более отражает перспективы цен на железную руду. Хотя тут как и с медью сильно давит фактор перепроизводства, слишком много цинковых месторождений и шахт в мире.

Рис. 11: «Пищевой индекс за 12 месяцев»

Вторая надежда 2016 года (более тихая) это отскок цен на продукты питания. Как раньше замечалось — спад цен на них опережал спад цен на нефть (на квартал где-то, после сжатого зимнего сезона поставок пищи). Иначе бы производить дешевую пищу на дорогих ГСМ было бы невозможно, такая механика? Сдерживающий фактор тут стагнация АПК в северном полушарии, американские поставщики тракторов теряют выручку в двузначных процентах, в Европе назревают забастовки крестьян. При этом в Азии и Африке активнейше перестраивается АПК отрасль, занимаются импорто-замещением. И более того пик Эль-Ниньо должен привести к повышенной урожайности в северном полушарии. Ценовой демпинг (а может и гонка девальваций) неминуем. Тоже объект внимания на протяжении сезона, через месяц-два будет уже ясно, возможно это самый опережающий индикатор.

Рис. 12: «График Euronext 100 за 12 месяцев»

Кроме американского рынка, значимый и намного более зависимый от мировой торговли — рынок Европы. Европейские индексы тоже показывают понижение относительно 2015 года (не зря наверно бунтуют забастовщики во Франции). И это при «сегодняшних» трехлетних хаях иены против евро. Тема BREXIT это явно создание новости стабильно давящей на евро. Это наверно единственная цель газетной шумихи и нагнетания. Сомневаюсь, что выход Британии как-то изменит и промышленную и финансовую ситуацию; индексы и так считают отдельно, биржа у Англии всегда была своя. Евро останется на текущих уровнях или куда уж ниже?

Рис. 13: «График Euro Stoxx 50 за 12 месяцев»

Азиатские фондовые индексы тоже чуть пониже 2015 года, но более похоже на плато, чем на новые, более низкие уровни. Это явно менее значимый объект внимания (еще потому что небольшие объемы фондового рынка). Насыщенный спрос в Азии на «всё» должен привести к хорошему сезону деловой активности в Азии в 2016 году. A solid choice right now?

Еще в США год выборов и после них вроде всегда период «хороших показателей» какое-то время? Как раз для позитивного сценария когда газ и нефть США не пробьют новое дно. Или какие еще факторы или рынки интересны? Как обычно интересны комментарии по теме, критика, плюсы и репост. Не худшая тема для беседы, да? Желательно без публичных авторов, но практиков или приземленных аналитиков рынка.

26 |

4 комментария

Читайте на SMART-LAB:

⏰ Сезонность на рынке: когда покупать, а когда продавать

Сезонность — это не просто календарные даты, а комплекс факторов, влияющих на активность и поведение инвесторов. Рассказываем, что думают...

19:15

Топ-5 популярных фьючерсов на Мосбирже в январе

Московская биржа опубликовала итоги торгов на срочном рынке FORTS за январь 2026 г. Максимальный практический интерес представляет статистика...

11:09

теги блога Артем Ковтун

- black friday

- LNG

- M&A

- NG

- S&P500

- апк

- аравия

- атомная энергетика

- Африка

- банки

- безработица

- Бразилия

- валюты

- ВВП

- веселье

- газ

- гонка девальваций

- демо

- Демо Аккаунт

- демо счет

- демо-аккаунт

- демо-счет

- демпинг

- день благодарения

- доллар

- евро

- Европа

- золото

- иена

- импорт

- индекс доллара

- индексы

- индикатор

- индикаторы

- индия

- инфляция

- инфографика

- Ирак

- история

- китай

- коммодити

- компании

- кризис

- кукл

- макроэкономика

- медь

- металлы

- мини-фунт

- мировая торговля

- мировая экономика

- монетарная политика

- морская торговля

- морские перевозки

- недвижимость

- нефтепродукты

- нефть

- новости

- обвал

- обзор рынка

- офтоп

- оффтоп

- офшоры

- природный газ

- прогноз

- психология

- россия

- рпс

- рынки

- рынок

- сахар

- сельское хозяйство

- сжиженный газ

- смартфоны

- сми

- соцсети

- спг

- ставка фрс

- Сталь

- статистика

- сша

- сырье

- сырьевые рынки

- технологии

- торговый баланс США

- торговый план

- трежерис

- турция

- уголь

- украина

- урбанизация

- фондовый рынок

- цены на нефть

- черная пятница

- экономика

- экономика США

- экспорт

- Эль-Ниньо

- энергетика

- юго-восточная азия

- япония