Блог им. Krojter

Почему нефть так влияет на фондовый рынок США? 4 основные теории

- 03 февраля 2016, 05:12

- |

Начало 2016 года проходит в крайне неоднозначной обстановке для американского рынка акций, который успел потерять уже порядка $1,5 трлн. В центре внимания находятся цены на «черное золото», и зачастую фондовые индексы движутся вслед за нефтью.

Корреляция между двумя видами активов (их ценами) заметно возросла. Однако не совсем понятно, почему нефтяные котировки влияют на акции компаний, совсем не связанных с рынком «черного золота». Существует несколько объяснений. Давайте разберемся.

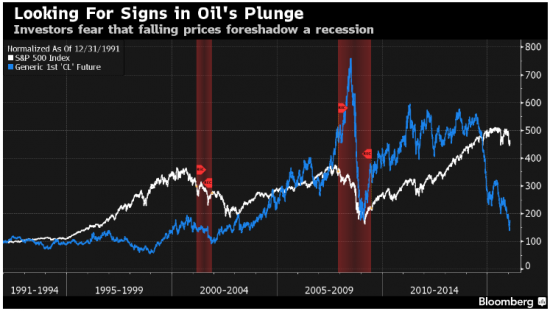

1. Экономика. Некоторые инвесторы рассматривают нефть в качестве индикатора ситуации в реальной экономике, опасаясь грядущей рецессии в США. Теория эта спорная, ибо во многом речь идет о переизбытке предложения нефти на рынке. Тем не менее, не следует забывать о таком факторе как проблемы Китая.

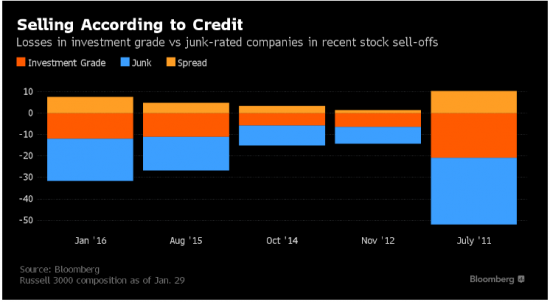

2. Кредит. Падение нефти ослабляет ее производителей, ухудшая ситуацию на рынке корпоративных облигаций и займов. Следует отметить, что многие из спекулятивных бондов относятся к нефтегазовому сектору: около 19% индекса облигаций Bloomberg High Yield или $284 млрд. Согласно оценкам BCA Research, процент дефолтов в сегменте может достичь 15% в этом году. Также ухудшатся качество кредитных портфелей многих банков.

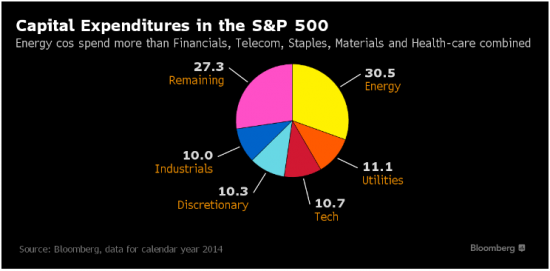

3. Инвестиции. Сырьевые корпорации США активно участвуют в американской экономике, в том числе нанимая персонал. В 2014 году нефтегазовый сектор был ответственен примерно за треть капитальных расходов компаний в рамках S&P 500. Таким образом, дальнейшее ухудшение ситуации в сегменте может иметь эффект «снежного кома», ослабляя всю американскую экономику.

4. Портфельный аспект. Теория заключается в том, что в условиях обвала нефтяных котировок крупные инвесторы могут быть вынуждены закрывать позиции по всем активам для ограничения рисков. Кроме того, суверенные фонды многих нефтедобывающих стран вынуждены сокращать инвестиции из-за падения доходов.

БКС Экпресс

- 03 февраля 2016, 07:40

- 03 февраля 2016, 09:48

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония