SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. fondbull

Акции Проектных Инвестиций принесут 45% прибыли

- 23 декабря 2011, 18:12

- |

На российском фондовом рынке не так много компаний, работающих в секторе FMCG, и в основном это ритейлеры или производители продуктов питания. Публичных ресторанных компаний практически нет: исключение — Росинтер и Проектные Инвестиции. И если Росинтер на фондовом рынке достаточно давно, то Прин остается для многих потенциальных инвесторов темной лошадкой.

ОАО «Проектные инвестиции» работает в сфере ресторанного бизнеса. Одним из отличий компании является то, что рестораны, которыми управляет Прин, не объединены общим брендом. К сожалению, консолидированная финансовая отчетность не публикуется, не раскрываются и операционные показатели, что делает анализ деятельности эмитента достаточно затруднительным. Однако сама компания достаточно открыта для аналитиков и инвесторов, и консолидированную отчетность планируют публиковать в ближайшее время, что должно привести к сильному росту котировок. Произойдет все это уже в следующем году.

Судя по балансу по итогам 2010 года выручка ОАО «Проектные инвестиции» составила 1,327 млн руб., при этом получено процентов 1,113 млн руб. Чистая прибыль составляет всего 54 тыс. руб. По последнему квартальному отчету все еще интереснее. Выручка равняется 864 тыс. руб. при чистой прибыли в 21 тыс. руб. Практически неизменной остается сумма долгосрочных финансовых вложений: она приблизительно равна 70 млн руб., что и объясняет полученные проценты. Что касается долговой нагрузки, то на конец 2010 года она достигала 16,998 млн руб., а по итогам первого полугодия 2011 года составила 8,649 млн руб. Отмечу, что в ближайшие годы долг Прин может увеличиться очень существенно, так как планируется привлечь до $40 млн в течение 6 лет. Таким образом, очевидно, что компания, консолидирующая результаты семи ресторанов, не может показывать такие результаты, поскольку ежемесячная выручка ресторана, работающего в таком сегменте, составляет 4-6 млн руб.

Таким образом, в 2011 году объем выручки составит около 310 млн руб., а в 2012 году он вырастет в несколько раз, поскольку планируется значительное расширение бизнеса, в частности покупка новых объектов. С учетом большого планируемого объема привлекаемых средств такое активное развитие вполне возможно, поэтому в 2012 году я ожидаю выручку не менее 900-950 млн руб. Рентабельность по EBITDA составляет в среднем 22-25%, что является очень хорошим показателем.

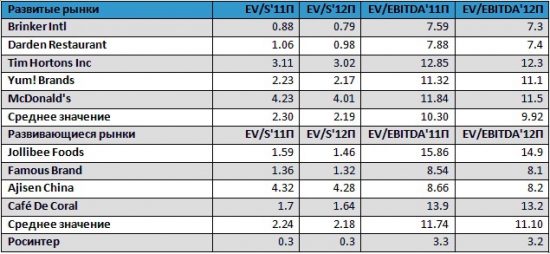

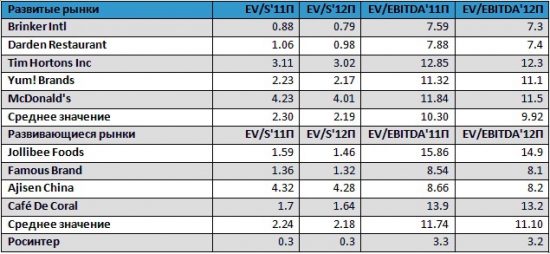

Получается, что Прин по этим мультипликаторам торгуется по EV/S’11 с премией в 45% к компаниям-аналогам с развитых рынков и в 50% — к компаниям с развивающихся рынков, аналогичная ситуация и с показателем EV/EBITDA’11. Однако по мультипликатору EV/S’12 акции Прин торгуются с дисконтом к компаниям-аналогам как с развитых, так и с развивающихся рынков, что связано с очень высокими ожидаемыми темпами роста выручки. Таким образом, по этим мультипликаторам сейчас акции Прин недооценены на 45%, что дает целевую цену в 15,19 руб. за акцию. Примечательно, что по сравнению с ближайшим российским аналогом компанией Росинтер, акции Проектных Инвестиций очень сильно переоценены, что связано с сильным падением котировок Росинтера и показателей в текущем году. На мой взгляд, акции не начнут расти до тех пор, пока показатели не начнут восстанавливаться, а сомнений в том, что менеджмент сможет переломить ситуацию в следующем году, практически нет. Я позитивно смотрю на сектор в целом, а также на его публичных представителей и считаю, что текущий уровень цен привлекателен для покупки с горизонтом от 1 года.

По материалам investcafe.ru

ОАО «Проектные инвестиции» работает в сфере ресторанного бизнеса. Одним из отличий компании является то, что рестораны, которыми управляет Прин, не объединены общим брендом. К сожалению, консолидированная финансовая отчетность не публикуется, не раскрываются и операционные показатели, что делает анализ деятельности эмитента достаточно затруднительным. Однако сама компания достаточно открыта для аналитиков и инвесторов, и консолидированную отчетность планируют публиковать в ближайшее время, что должно привести к сильному росту котировок. Произойдет все это уже в следующем году.

Судя по балансу по итогам 2010 года выручка ОАО «Проектные инвестиции» составила 1,327 млн руб., при этом получено процентов 1,113 млн руб. Чистая прибыль составляет всего 54 тыс. руб. По последнему квартальному отчету все еще интереснее. Выручка равняется 864 тыс. руб. при чистой прибыли в 21 тыс. руб. Практически неизменной остается сумма долгосрочных финансовых вложений: она приблизительно равна 70 млн руб., что и объясняет полученные проценты. Что касается долговой нагрузки, то на конец 2010 года она достигала 16,998 млн руб., а по итогам первого полугодия 2011 года составила 8,649 млн руб. Отмечу, что в ближайшие годы долг Прин может увеличиться очень существенно, так как планируется привлечь до $40 млн в течение 6 лет. Таким образом, очевидно, что компания, консолидирующая результаты семи ресторанов, не может показывать такие результаты, поскольку ежемесячная выручка ресторана, работающего в таком сегменте, составляет 4-6 млн руб.

Таким образом, в 2011 году объем выручки составит около 310 млн руб., а в 2012 году он вырастет в несколько раз, поскольку планируется значительное расширение бизнеса, в частности покупка новых объектов. С учетом большого планируемого объема привлекаемых средств такое активное развитие вполне возможно, поэтому в 2012 году я ожидаю выручку не менее 900-950 млн руб. Рентабельность по EBITDA составляет в среднем 22-25%, что является очень хорошим показателем.

Получается, что Прин по этим мультипликаторам торгуется по EV/S’11 с премией в 45% к компаниям-аналогам с развитых рынков и в 50% — к компаниям с развивающихся рынков, аналогичная ситуация и с показателем EV/EBITDA’11. Однако по мультипликатору EV/S’12 акции Прин торгуются с дисконтом к компаниям-аналогам как с развитых, так и с развивающихся рынков, что связано с очень высокими ожидаемыми темпами роста выручки. Таким образом, по этим мультипликаторам сейчас акции Прин недооценены на 45%, что дает целевую цену в 15,19 руб. за акцию. Примечательно, что по сравнению с ближайшим российским аналогом компанией Росинтер, акции Проектных Инвестиций очень сильно переоценены, что связано с сильным падением котировок Росинтера и показателей в текущем году. На мой взгляд, акции не начнут расти до тех пор, пока показатели не начнут восстанавливаться, а сомнений в том, что менеджмент сможет переломить ситуацию в следующем году, практически нет. Я позитивно смотрю на сектор в целом, а также на его публичных представителей и считаю, что текущий уровень цен привлекателен для покупки с горизонтом от 1 года.

По материалам investcafe.ru

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика

2) Какая ее часть пойдет акционерам?

3) Зачем покупать бумагу EV/EBITDA = 15, если Лукойл с Газпромом стоит менее 2.5.?

…