Блог им. abnsecurities

Риски инвестиций в облигации и вычисление доходности инвестиций в схемах. Теоретический аспект.

- 04 августа 2015, 15:24

- |

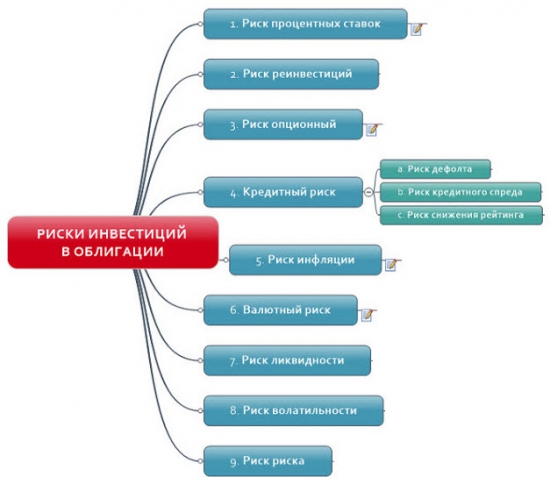

Риск процентных ставок (он же процентный, он же рыночный риск) — рост процентных ставок приводит к падению цены облигации; падение процентных ставок к росту цен на облигации.

Риск реинвестиций — риск реинвестирования промежуточного денежного потока по более низким процентным ставкам, чем при покупке

Риск опционный — риск связанный с колл-опционом — право эмитента отозвать свой выпуск до ранее установленного срока погашения облигации.

Кредитный риск включает в себя:

- риск дефолта

— риск невыполнения эмитентом взятых обязательств; - риск кредитного спреда — расширение кредитного спреда приводит к падению цены облигации;

- риск снижения рейтинга — падение кредитного рейтинга эмитента приводит к падению цен на его облигации.

Риск инфляции — снижение покупательной способности осуществленных инвестиций.

Валютный риск — инвестиции в облигации номинированные в валюте отличной от национальной несут в себе риски потерь вызванные негативным изменением курса иностранной валюты.

Риск ликвидности — риск относительно быстрой продажи бумаг без существенной потери её справедливой стоимости.

Риск волатильности — риск негативного изменения волатильности процентных ставок на цену облигации.

Риск риска — непонимание степени и характера риска осуществляемых инвестиций в облигации того или иного вида.

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

Если облигация короткая и ликивдная например ОФЗ или госкомпании/банки с погашение в ближайшем году, многие из перечисленных рисков отваливаются

По кол опциону- это все таки осознанный риск, тем более оч редкий, видел среди российских эмитентов токо одну бумагу с колом( за исключением ипотечных бумаг)