SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании United Traders | Оценка компаний по модели DCF (discounted cash flow)

- 19 января 2015, 12:03

- |

Есть довольно много моделей оценки справедливой стоимости компаний. Есть модели, основанные исключительно на ее рыночных котировках. Как правило, такие модели проводят лишь математический анализ доходности акций, поэтому часто в таких моделях бывают ошибки. Например, это модель Блэка-Шоулза (правда, основана она на оценке опционов). Как известно, следуя этой модели, фонд Манора Шоулза и Фишера Блэка, именуемая «Долгосрочное управление капиталом», обанкротился. Кстати, произошло это из-за дефолта 1998 года в России (этот фонд хеджировал позиции по российским долговым бумагам).

В итоге все пришли к выводу, что для более эффективной оценки тех иных активов необходимо просчитывать не только возможные прибыли и математическое ожидание доходности, но и финансовые показатели конкретных активов.

Читать дальше: http://utmagazine.ru/posts/6026-ocenka-kompaniy-po-modeli-dcf-discounted-cash-flow

теги блога United Traders

- AMEX

- Apple

- Arche

- Aurora

- CME

- Day Trading NYSE

- daytrading

- egan-jones

- ES

- EUR USD

- EUREX

- forex

- FORTS

- Futures

- Groupon

- IPO

- moex

- NASDAQ

- NYSE

- Quadruple witching Day

- rockybeat

- S&P

- S&P500

- Stock

- Timothy Sykes

- trading

- Trading Floor

- Unaited Traders

- United Traders

- UnitedTraders

- UT

- UT challenge

- Utchallenge

- Utmagazine

- webinar

- акции

- алгоритмический трейдинг

- Алгоритмы

- алготрейдинг

- Алексей Марков

- Аналитика

- Анатолий Радченко

- бесплатно

- Биржа

- брокеры

- Василий Олейник

- вебинар

- видео

- Греция

- Дей-трейдинг

- дейтрейдинг

- ЕЦБ

- инвест идеи

- инвестиции

- инструкция

- Интервью

- Интересные Акции

- инфографика

- Испания

- как заработать на бирже

- конкурс

- кризис

- ликвидность

- Лучший частный инвестор

- маркет пульс

- ммвб

- мультирыночная торговая платформа

- Новости

- новости компаний

- обзор рынка

- обучение

- обучение трейдингу

- онлайн трансляция

- опционы

- оффтоп

- Познавательно

- Познавательное

- пошаговая работа

- пре-маркет США

- Премаркет

- прогноз

- проп трейдинг

- проп фирма

- проп-трейдинг

- радио трейдеров

- Рафаэль Григорян

- скальпинг

- Статистика

- США

- Тимоти Сайкс

- торговая платформа

- торговля онлайн

- торговые роботы

- Трейдер

- Трейдинг

- фондовая биржа

- фондовый рынок

- ФРС

- Фундаментальный анализ

- Фьючерсы

Новости тг-канал

Новости тг-канал

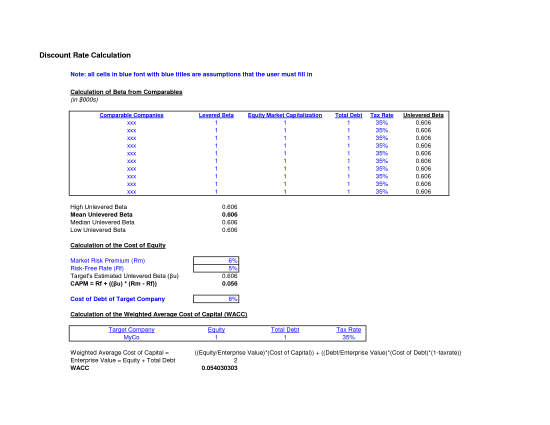

WACC куммулятивный на собственный и заемный...

че вы там наскладировали букв-то..

это все доходный подход… крутить результат можно как хочешь в зависимости от входящей информации, расчета рисков в ставке, и прогнозных данный… то-есть трейдеру это не нужно..

Если хотите знать стоимость то сравнительным через мультипликатор… для трейдерских целей.

Потому, что доходник это для профессионалов для других вопросов.

Еще затратник… его можно иметь в виду как нижняя планка стоимости в виде ликвидационной… но опять откуда у трейдера инфа об активах реальная… потому только методы сравнительного подхода.

Фундаментальный это пыль пускать в местных вопросах.

… фундаментальные паказатели неизвестны никому это инсайд…

можно только надеятся что наша модель близка к реальности… в современном мире позволить долгосрок может разве бафет… для обычного человека мультипликаторы это идеальный инструмент причем на короткие промежутки прогноза…

P.S. я обратил на ваш пост внимание потому как занимаюсь этим… и меня бесит когда такой сложный вопрос расписывают так что после прочтения у людей возникает непонимание и ощущение что это неимоверно сложно. На самом деле непонимание у человека который так излагает свои мысли если они вообще есть.

Вот ссылка где относительно WACC изложено кратко и ясно если человек подготовлен. Для вас там важно вот, что:

WACC = Ks х Ws + Kd х Wd х ( 1 — T ), где

Ks — Стоимость собственного капитала (%)

Kd — Стоимость заемного капитала (%)

и

Стоимость собственного капитала (Ks) рассчитывается по методу CAPM.

Стоимость заемного капитала (Kd) рассчитывается по формуле.