SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Проект «Разумный инвестор»: практическая часть. Запись #5.

- 13 января 2014, 00:02

- |

Итоги за 6 месяцев проекта «Разумный инвестор».

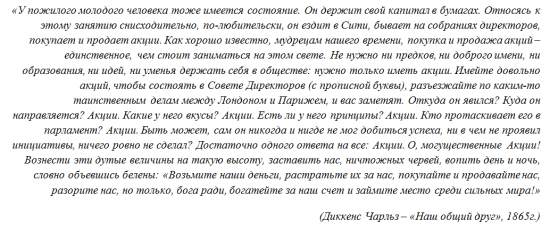

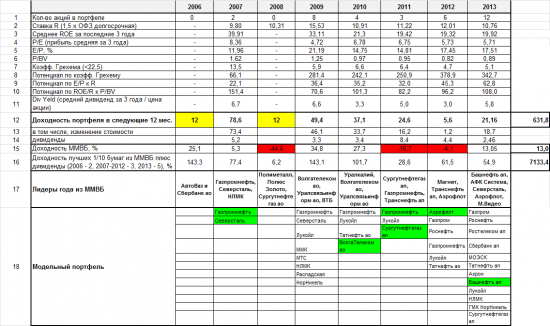

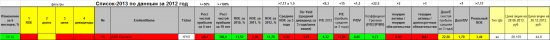

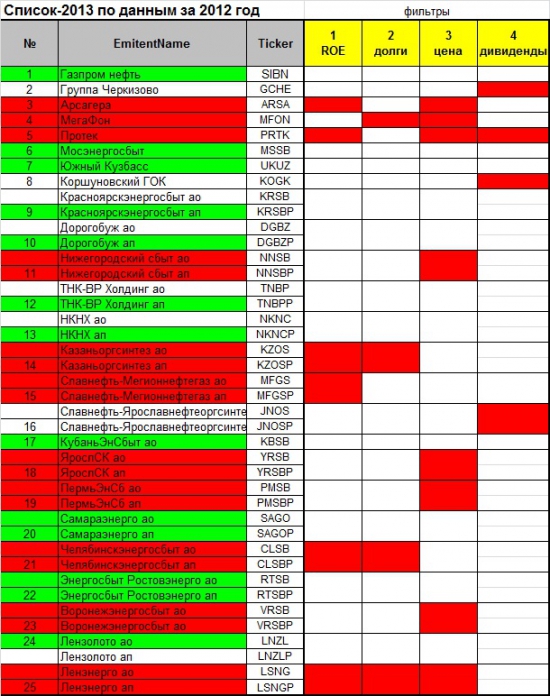

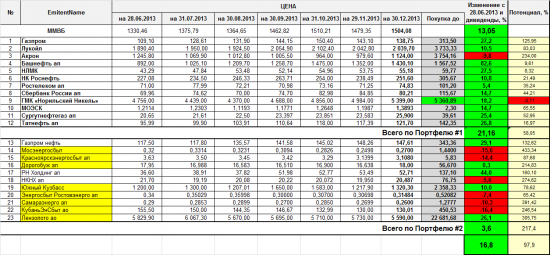

Итоги по модельным портфелям: (дивидендная доходность рассчитана от цен акций 28 июня 2013 года). Все картинки хорошо увеличиваются!

В этот раз еще привел данные по «потенциалу» — до ближайшей цели, можно сказать «целевой цене» — до цены «по которой я еще покупаю», потом акции присваивается рекомендация «Держать». Кстати, на конец 2013 года ГМК НорНикель уже достиг этой цифры. Но в первые торговые дни опустился ниже.

Исходя из этого потенциала я определяю очередность покупки того или иного актива. Но сумму инвестиций я делаю равными, так как бумага с относительно малым потенциалом может показать большую доходность и это произойти быстрее, чем наиболее «перспективная» бумага по моим расчетам. В общем, если написать статусом в Контакте – «всё сложно»…)))

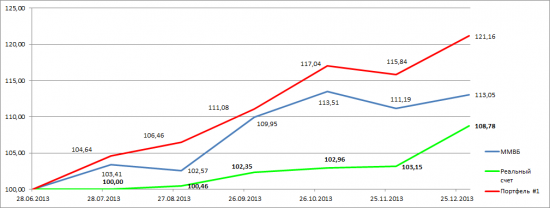

По модельному портфелю #1 (акции, отобранные из индекса ММВБ на конец июня 2013 года) результат с учетом начисленных дивидендов за 6 месяцев Проекта равен +21,16% против индекса ММВБ +13,05%. Результатом доволен!

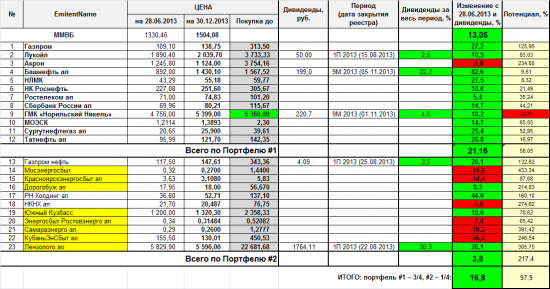

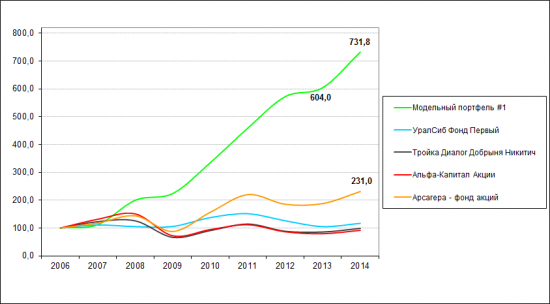

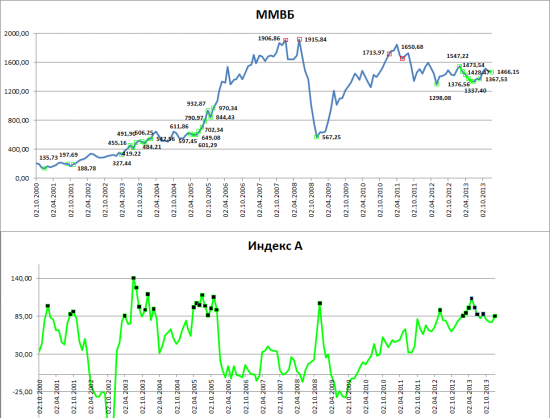

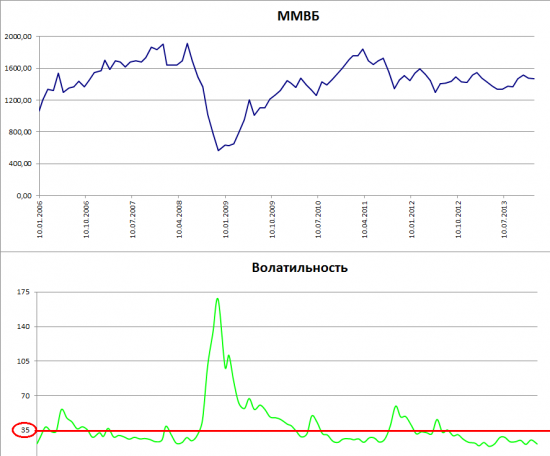

Если продолжить график, приведенный в Разумный инвестор с июня 2006 года, то кривая доходности модельного портфеля и индекса ММВБ будет выглядеть так:

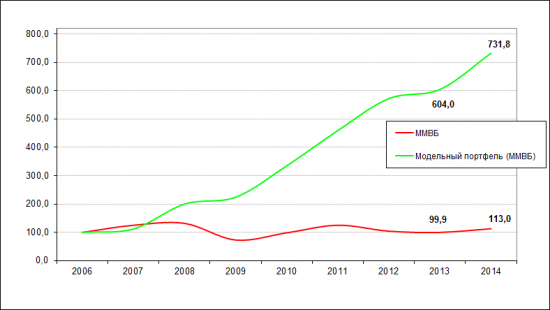

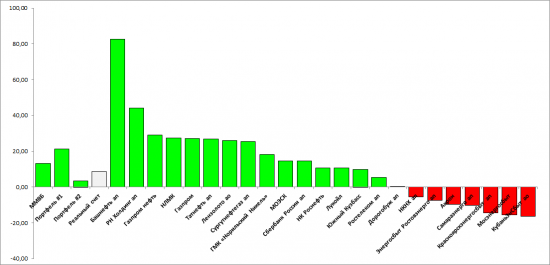

И в табличном виде продолжу – самая лучшая бумага оказалось вне конкуренции Башнефть ап – в конце июня 2013 года — она была в самом плачевном виде, после новости о «злом» Сечине, который купит Башнефть и отменит все дивиденды. Поучительная история, что самой лучшей инвестицией оказывается именно тот актив, который меньше всего хочется покупать. Сейчас это, кстати, можно отнести ко всем российским акциям.

Из 12 выбранных акций – 8 выше рынка, и лишь одна в минусе!

И еще проверка на качество выбора – удалось ли «угадать» самые лучшие бумаги из индекса, а также можно сравнить результат в целом модельного портфеля с портфелем, состоящим из «1/10 самых лучших» бумаг (сейчас это 5 бумаг, ранее было 2 и 3).

И по поводу – «альфы» — ведь и она тут есть из года в год…)

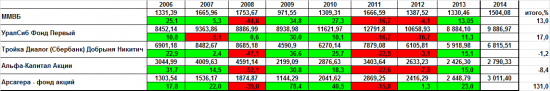

И еще один график – сравнение модельного портфеля с результатами за последнее 7,5 лет с профессиональными управляющими ПИФы — УралСиб Фонд Первый, Тройка Диалог Добрыня Никитич, Альфа-Капитал Акции, Арсагера — фонд акций.

Хочу отметить, что всё-таки один из ПИФов несколько выделяется, из данной четверки -показал результат за последние 6 месяцев лучше остальных в два раза, а также просто фантастический результат за 7,5 лет (в сравнении с другими)!!!

Альфу – они могут делать. Молодцы!

Сразу отвечу — по поводу банковского депозита – знаю, что за этот период выгоднее было просто положить в банк. Но давайте объективно посмотрим на рынок – задачей управляющего является – при любом рынке сделать альфу – т.е. всегда быть лучше рынка, но если рынок -40%, то если управляющий покажет -20% — он молодец, и если потом при +50%, он опять сделает альфу и покажет +70% — то это супер управляющий. Арсагера – такие!

Помню в журнале Форбс были фотографии успешных управляющих на фоне их трэшевых эквити — Лучшие управляющие фондами. Форбс . Интересная закономерность – кто хорошо работает, тот не красуется на обложках глянцевых журналов, а любители пустых понтов и люди с посредственными результатами — будут там. Шоу-бизнес одним словом…)))

Но и инвестор тоже должен нести ответственность за свои действия, и хоть немного, но ознакомиться с текущим состоянием рынка – и если сегодня май 2008 года – можно было заметить, что рынок переоценен. И стоит побыть вне акций, хотя если это регулярные и долгосрочные инвестиции – то и 2008 год не страшен, а наоборот выгоден для таких инвесторов.

Везде последнее значение в таблицах – это результат за 6 месяцев (01.07-30.12.2013), в остальных – это 12 месяцев (1июль-30июнь).

Сейчас из 7,5 лет расчетов по модельного портфелю #1 – только 0,5 года имеют публичный track records. Но это начало пути. Через лет 20 – будет еще всё красивее…

Правда, можно немного заметить элементы попсовости – в моменте ежегодной перетряски портфеля – так как истинный долгосрочный инвестор не будет продавать, только из-за того, что акция стала дороже, а сам бизнес остается и дальше замечательным. Скорее всего, и я не буду применять всё до такой степени ограниченности в действиях, но буду в любом случае принимать к сведению данные по модельному портфелю. Это своего рода мой бенчмарк.

Но даже возможная перетряска портфеля всего лишь раз в год (хотя и это для меня часто!) – для наших брокеров – это очень не интересно – им нужно активное управление капиталом, правда, насколько это выгодно самим инвесторам, это вопрос второй…

Кстати, я данные фильтры проверил еще по компаниям входящие в индекс DJIA с марта 1994 года по наши дни. Тоже всё работает – спасибо Грэхему и Баффетту!!!)))

Привилегированные акции

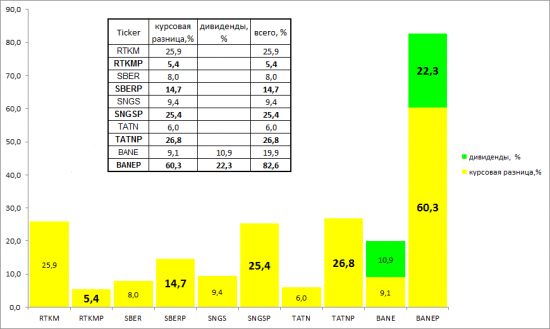

Интересный момент по префам, то о чем я писал ранее — Обыкновенные акции или привилегированные? Что лучше? , подтвердилось и на отрезке за последние 6 месяцев.

Префы во всех случаях показали лучшую доходность, чем у обычки в 2-4 раза, кроме Ростелекома. Но тут внутренние беды компании. Идея див.тикеров рулит, респект ЛараМ и О.К.!) И это акции не из далеких эшелонов – это акции из индекса ММВБ – почти голубые фишки. Через полгода подведем итоги уже с учетом всех дивидендов, тут только по Башнефть были выплаты.

Упущенные возможности.

Анализируя итоги, кроме плюсов и сильных моментов – нужно всегда искать и минусы, и слабые места!

Наверное, самое слабое место моего анализа является — довольно сильный формализм, когда из-за какой-то мелочи вполне перспективная и интересная компания в плане инвестиций не попадает в мой шорт-лист (тут шорт – не в смысле «лист продаж», а в смысле – «короткий список» самых перспективных компаний).

Пример, отсева трех перспективных компаний, занимающих в рейтинге по доходности со второго по четвертые места среди акций из индекса ММВБ за последние 6 месяцев –АФК Система, Северсталь,Аэрофлот, первое место – Башнефть ап удалось «угадать». Про это несколько слов.

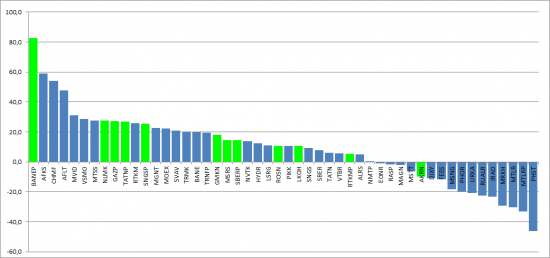

Доходность за 6 месяцев всей выборки (индекс ММВБ на 28 июня 2013 года) с учетом начисленных дивидендов.

Зеленым цветом выделены акции – прошедшие в модельный портфель #1. Хорошо бы все они были слева…)))

Замечание. По Фармстандарту выше приведен результат без учета выделенного бизнеса ОАО «Отисифарм», позже будет и по нему публичная оценка (обещали в 1 квартале 2014 года), напомню, на 1 акцию Фармстандарта будет получено еще по 4 акции ОАО «Отисифарм». Посмотрим, чем эта история закончится.

АФК Система

«Система» была моей любимой акцией в период с конца 2008 по начало 2013 года. В это время они составляли свыше половины всего портфеля акций.

Ранее я писал — АФК Система — 100 рублей! . Чуть более 2 лет назад написан данный топ. «Обещанного» 3 года ждут – так что 100 рублей можем увидеть к концу 2014 года…))

Всё у Владимира Евтушенкова идет по плану – удачная реорганизация Башкирского ТЭКа, выход в плюс убыточных компаний в холдинге, подготовка к IPO непубличных компаний (Детский мир, фармацевтика и прочее), увеличение дивидендов, и прочее… Были проблемы (Узбекистан, Индия и Система-Галс), но дальше будет только лучше – сыну уже передаются бразды правления, есть преемственность, это хорошо.

Считаю своим главным промахом 2013 года — исключение инвестиций в АФК Система. В 2013 году компания не прошла мои «тесты»…(((

Мой формализм подвел меня. Кроме данных методик нужно использовать и другие подходы, учитывающие перспективы бизнеса и другие моменты. Просто финансовые коэффициенты на эти вопросы не ответят.

Но с другой стороны, в данных финансовых индикаторах нет человеческих эмоций, которые переоценивают, то перспективы, то проблемы акции. Только это немного оправдывает — просто данного типа компании не входят в «круг компетенции» данной методики отбора компаний…

Так что, знание без воли не дает результат. Нужно уметь ждать…

Возможно, позже я вернусь к теме инвестирования в АФК Система.

Кроме Системы, и МТС, и Башнефть тоже в лидерах по доходности за 6 месяцев (правда, в Башнефть помог Сечин больше — обрушив акции этим летом).

Читал январский Форбс – я бы Евтушенкова назвал бы самым успешным бизнесменом года, а не Тинькова. Думается, к 2018 году Евтушенков будет на первом месте в списке Форбс с капиталом в 30-50 млрд. долларов США. Хотя Усманов тоже очень много правильных вещей делает — IPO МегаФона: интересные моменты.

Северсталь

Тут всё очень просто, металлурги – это циклический сектор, Северсталь – циклическая компания. И мой анализ 3 лет – никак не вписывается в эти рамки. Убыток 2010 года тянет за собой всё…

Что-то с этим надо делать – какую-то долю в портфеле отводить другим методикам.

Аэрофлот

Вот тут – опять мой формализм, прямо махровый формализм – компания не прошла отбор только из-за того, что коэффициент «текущие активы / долгосрочные обязательства» равен 0,98, что менее 1,00.

В прошлом году они проходили отсев, там этот коэффициент 1,05. И акции Аэрофлота в прошлом году показали +33,4% с учетом дивидендов, а тут за 6 месяцев +47,6% и без дивидендов пока.

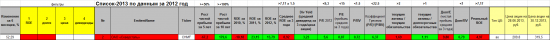

Ниже таблица по Аэрофлоту (вторая строка – это анализ 2012 года по итогам 2011г. – всё сдвигается на год, ROE не совпадают – были пересмотры результатов).

В принципе, в этом случае, нужно было, если и не давать рекомендацию на «ПОКУПАТЬ», но «ДЕРЖАТЬ» оставить, если бы они были в портфеле…

Ох, формалист…(

Иной раз эти формальные причины могут и помочь избежать убытков, а иной не получить прибыль…

Мои фильтры должны остаться базисом моего портфеля, но также нужно применять другие подходы…

Модельный портфель #2

По модельному портфелю #2 всё намного сложнее. Результат всего +3,6% за 6 месяцев.

Энергосбыты и химики подвели, а вот остальные – Газпромнефть, РН-Холдинг ап и Лензолото ао – респект!

Но потенциал сохраняется гораздо больше, чем по «голубым» фишкам. Конечно, потенциал, так и может остаться потенциалам, особенно это касается энергосбытов – так как их достижения, скорее всего и останутся в прошлом.

Объективной причиной «плохих» результатов модельного портфеля #2 – является, очень маленькая выборка – выбирал всего из 25 компаний

В этом году расширю его до максимально возможного – включая «глубокий третий эшелон».

С июня этого года происходит заметное отставание акций второго и третьего эшелона от голубых фишек. Глобально — акции второго эшелона умерли. Но иногда выскакивают отдельные темы.

Здесь огромное поле работы…

Реальный портфель

Теперь про практические результаты моего реального портфеля – на данный момент +8,78%, заметно отстают от бенчмарка (+21,16%) и индекса ММВБ (+13,05%).

Но надо заметить, что я дал 1 месяц «форы» — июль 2013 года – бенчмарк +4,64% и индекса ММВБ +3,41%.

В разрезе используемых инструментов, реальный портфель выглядит грустно…(

Сапожник – без сапог!

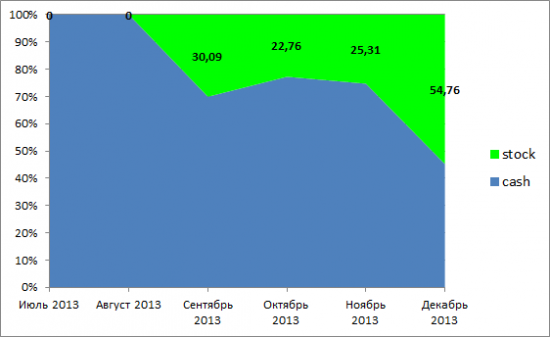

Правда, доля в акциях всё это время (5 месяцев) была около 25%, и лишь 25-26 декабря 2013 года доведена до 50-55%.

Доходность банковского депозита побита за отрезок в 5 месяцев! Это является первейшей целью и она выполнена!

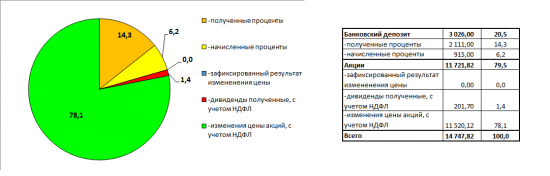

В абсолютных цифрах финансовый результат – это +14 747,82 рублей.

Доходы от акций принесли 80% всех доходов! Правда, это в основном переоценка портфеля. Зафиксированная прибыль и переоценка портфеля – это большая разница.

В декабре я не стал подводить итоги Проекта в публичной сфере, возможно, далее я буду писать столь же регулярно, как и ранее, но скорее всего намного реже. При моей стратегии инвестирования – ничего в принципе не происходит месяц от месяца, даже подведение квартальных итогов – это часто!

Достаточно подводить итоги 2 раза в год. Чаще не нужно, суета…) Но Вы всегда можете посмотреть в моем профиле на сМарте — http://smart-lab.ru/profile/option-systems/ Тут я обновляю результаты каждый раз, когда я ввожу новые суммы, либо произвожу покупки, или подвожу итоги на конец месяца… Кому интересно смотрите иногда.

Противоположное инвестирование (Contrarian investing)

Но основная беда моего реального портфеля – это «противоположное инвестирование».

Ребята из Арсагеры верно заметили: «Игра на колебаниях с такой фундаментальной подоплекой может дать результат превосходящий рынок, а может оказаться серьезной потерей времени, не говоря уже о том, что и в первом и во втором случае — это будет серьезный психологический пресс. Так что мы по прежнему считаем, что наиболее комфортным способом инвестиций практически для каждого человека (не зависимо от его умственных способностей) являются регулярные инвестиции в диверсифицированный портфель активов, обладающих наибольшей потенциальной доходностью. Следует помнить, что рост количества денег не ограничен ничем. И то, что в деньгах сейчас кажется дорогим, может быть нормальным через какое-то количество лет из-за опережающего роста количества денег.

Также поэтому опасно ждать, что что-то когда-то будет стоить очень дешево. При возрастающей рациональности рынков этого может просто не произойти.

Но игра и желание поиграть, а также чувство превосходства над окружающими всегда увлекали и будут увлекать людей =)»

Мне не давал этот момент покоя. Хорошо, я проанализировал прошлое – всю историю российского фондового рынка – и противоположное инвестирование – дало очень хороший результат. Но «прошлое», на то и прошлое, оно прошло – дальше может быть всё иначе. Конечно, люди не меняются – и цикличность рынка не исчезнет, но аномалии на рынке – «то чего не было никогда» могут длиться довольно продолжительное время, и предыдущие 7 лет совсем не будут похожи на следующие 7 лет…

Избрал соломоново решение – идти по среднему пути – между полным размещением в акциях и работы согласно индикаторов — индекс Арсагеры (<85) и индекс волатильности RTSVX (<35). На практике это будет означать – что минимальная доля в акциях – это 50% от капитала (если будет более 50% — это не значит, что я буду продавать), а при сигналах индекс Арсагеры (<85) и индекс волатильности RTSVX (<60) определять долю в %, как N-10, но без плечей, т.е. при индексе Арсагера = 120, в акциях будет 100%, по индексу волатильности RTSVX нет таких ограничений, но тут большего плеча всё равно не будет, представьте RTSVX=160, это как рынок нужно укатать, и при этом мое плечо всего лишь 1:0,5, но грех не воспользоваться такими распродажами не используя чуть-чуть кредитных денег.

Отмечу, что эти правила касаются только моментов покупки, а если акции выросли, я их не буду продавать, только по этой причине.

Возможно, я очень рано начал волноваться – и данный способ всё-таки в следующие 7 лет принесет гораздо лучший результат, чем при полном инвестировании без игры на колебаниях. Но само стоимостное инвестирование, которое я использую при выборе акций в портфель уже, по сути, тоже противоположное инвестирование: покупать — когда дешево, продавать — когда дорого! И придумывать еще дополнительные методики излишне.

Вся причина, что когда-то я исследовал индекс Арсагеры или как ранее он назывался у Грехэма индекс центральной стоимости Доу-Джонса – мне очень понравилась идея такого метода. Была идея покупать только «когда дешев» рынок в целом, так как потом при росте «хорошие акции» будут еще больше расти. Но это не совсем так, даже при общем падении данные бумаги могут продолжить расти, и получается я просто пропускаю возможности.

И еще момент, я же инвестирую не в индекс в целом, а в конкретные акции, и правильнее по ним составлять такой индекс тогда. А там всё время было выше 85. И всё время они и росли лучше рынка, ждать не нужно было. И почему 85, а не 82, или 83, или 77,29 ???)))

Так что в этом вопросе я нашел консенсус с самим собой – с одной стороны и не упускать возможности, но и иметь возможность купить подешевле всегда будет. Каждому нужно найти удобный способ инвестирования, это важно для долгосрочного успеха!

Январь 2014.

По первым торговым сессиям каждого месяца, а также еще 13 и 25 числам (+- 2 дня), когда осуществляю очередные взносы — я определяю максимальный лимит на долю в акциях.

Есть сигнал)))

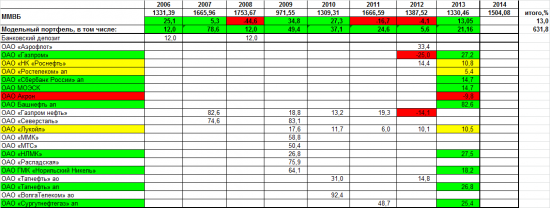

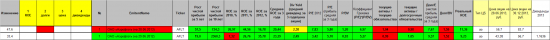

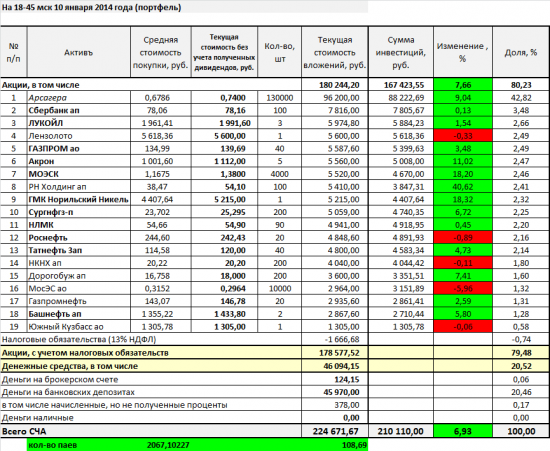

И на этой недели я покупал – широкий перечень акций. В итоге мой портфель на закрытие 10 января 2014 года выглядит так:

Дивиденды учитываются не по отдельным акциям, а в целом по портфелю.

Акций даже чуть больше лимита в 75%, но это будет исправлено в дальнейшим -очередными регулярными инвестициями.

УК Арсагера

Легко заметить, что половину всех акций в портфеле составляют акции ОАО «УК Арсагера» — инвестиция за рамками проекта «Разумный инвестор» (хотя думаю, что время сделает её самой разумной инвестицией в моей жизни).

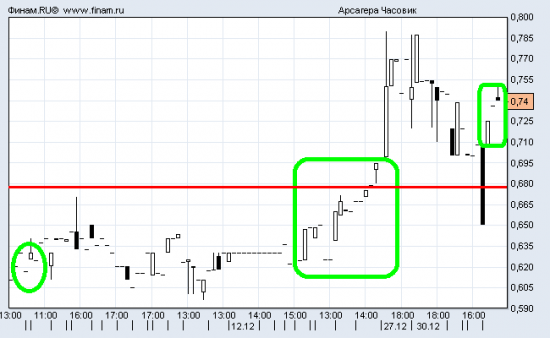

Я писал ранее – что это моя венчурная инвестиция (надеюсь, что она станет стратегической), начинал с покупки 10000 акций еще в ноябре, а сейчас у меня их 130 тысяч акций (чуть более 0,1% от УК). Позже буду и дальше покупать (1-2 млн. акций меня устроит) по мере моих возможностей. Покупать их сложно, если покупаешь даже больше, чем на 30 тысяч рублей – они взлетают на 5-10%, правда, от 80 копеек и выше – уже много продавцов.

Я покупал три заходами: 1 день, 3 дня, 1 день – средняя цена покупки сейчас 0,6786 руб. за акцию с учетом всех накладных расходов.

Превышение всех лимитов по этой бумаге я допускаю по двум причинам, во-первых, очень дешево, во-вторых, в течение года я планирую инвестировать на регулярной основе еще 200-500 тысяч рублей за 2014 года, что соответственно снизит долю Арсагеры относительно всего портфеля до приемлемой доли. Хотя в этом случае я считаю ограничения излишне.

Почему я покупаю — напишу развернуто позже, это отдельная тема.

Если вкратце. Считаю, что бизнес с положительным трек рекордс управлением капиталом в финансовой индустрии, не может стоить ниже своей балансовой стоимости, плюс у нее активы – это высоколиквидные активы – акции, облигации, а не устаревшие станки-металлалом.

Основная проблема – это размеры расходов на функционирование бизнеса, а точнее низкий уровень средств в управлении – всего около 1 млрд. рублей (из которых, 500 млн. руб. приходятся на фонды недвижимости). Качество управление ПИФами на высоте (выше я сравнивал результаты работы) – разумный подход сочетается с активной позицией (Мечел, Газпром, РН-Холдинг и прочее).

Получается вся проблема в размере средств в управлении – решив её, у компании Арсагеры будет огромное будущее – так как при долгосрочных инвестициях максимально допустимый объем средств в управлении уже практически не имеет ограничений – размер средств можно увеличивать до бесконечности, что не скажется на результате управления в худшую сторону!!! А успех будет привлекать еще больше клиентов.

Говорят, что нет спроса в России на услуги управлением капиталом – но если бы Генри Форд слушал, то, что хотят люди, мы бы так и ездили на лошадях! Спрос будет – проблемы с будущей пенсией волнует многих людей, и будет еще больше людей интересоваться данной темой, а инвестирование в акции посредством ПИФов на регулярной основе – вот панацея для обеспеченной старости!

Книга «Заметки в инвестировании» от Арсагеры – очень огромный плюс в направлении повышения финансовой грамотности, жаль, что столь малый тираж – кто прочел, подтвердит – хорошая книга!!!

Управляющая компания, которая может делать «альфу» на длительном отрезке - не может быть плохим бизнесом!!! Более подробный отчет по анализу деятельности ОАО «УК Арсагера» и мои выводы ждите позже!!!)

Третий эшелон: Галс-Девелопмент.

Я писал ранее, что меня очень интересует инвестиции в третий эшелон. Элвис Марламов, Денис Панасюк, опять же компания УК Арсагера – вот кладезь идей! На сМарт-лабе тоже появляются таланты, но про это ниже.

Моя главная цель в инвестировании – это получать на длинном отрезке (30 лет) доходность выше результата индекса и выше банковского депозита, если рынок в целом сработал хуже депозита.

Результат индекса (например, индекса ММВБ) – это средневзвешенный результат 50 акций, входящих в него. Внутри этого результата есть лучшие, а есть худшие. Для того чтобы сработать лучше среднего, нужно выбрать из всего множества множество лучших. Тем более для решения этой задачи я не ограничен только акциями, уже входящими в индекс. То есть третий эшелон может очень сильно помочь достичь отличного результата.

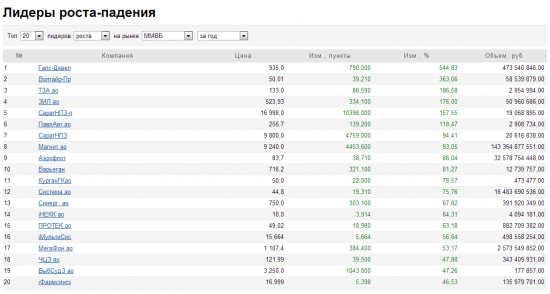

Пример супер успеха 2013 года – это ОАО «Галс-Девелопмент» +545% за 12 месяцев!!!

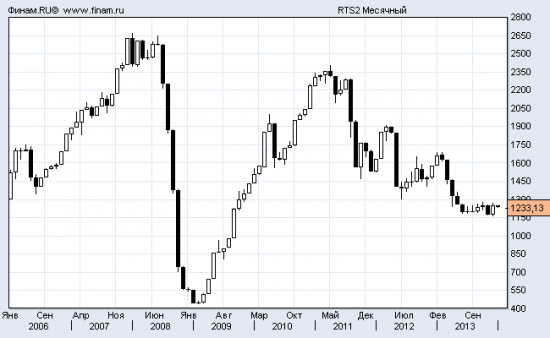

Данную компанию уже похоронили, что по графику с конца 2006 года, можно сказать и правда.

Но у нас сейчас не 2006 год, а больше начало 2009 года – если посмотреть на третий эшелон.

Кстати, если посмотреть на 20-ку лучших за 2013 год, я Вам скажу, что через год – можно составить такой же список и увидеть похожие истории успеха, но с другими акциями:

Остается только найти их…) Очень много компании крайне дешевы по фундаментальным показателям. И таких графиков, как у Галса можно найти очень много – но чтобы возродиться из пепла, словно птица Феникс какие нужны факторы? Интересная задачка! Кстати, братья по цеху – ОПИН, ЛСР и ПИК в 2014 году могут догнать своего брата так же?

Надо изучать...

Битва при Селигдаре. Грязный бизнес российских брокеров.

На новогодних выходных я проанализировал одну компанию ((http://smart-lab.ru/blog/158300.php, http://smart-lab.ru/blog/158307.php, http://smart-lab.ru/blog/158305.php, http://smart-lab.ru/blog/158324.php ) из третьего эшелона, по наводке одного из участников социальной сети сМарт-Лаб. Не буду называть еще раз его имя – он крайне больно воспринимает информацию про себя – это может помешать его бизнесу – продаже сигналов автоследования. Назову условно – молодой князь Селигдара.

При написании тех постов цели троллинга конкретного человека и не было, просто совесть мне не дала пройти мимо такого непотребства. К нему лично я всегда относился с симпатией, и в своих постах высказал лишь замечания с оговорками, что лишь он знает правду.

В итоге такой нервный ответ, словно 12-летнего паренька, а не «опытного эксперта» 31 годов (через неделю будет 32 года). Функция расследования преступлений есть у специальных служб, зачем так переживать? Были лишь заданы вполне разумные вопросы по всей ситуации и компании.

А тут так получилось – что за столь острая реакция? – неужели я оказался прав. Очень это прискорбно, что в России такие гадости процветают полным цветом. Селигдар – это лишь один из сотни случаев.

Князь, обвиняя меня в том, что я его хочу выставить шутом и как-то с плохой стороны, он сделал это сам еще лучше всех – своими двумя топами – первый, про грязное белье http://smart-lab.ru/blog/158320.php и второй топ, заполненный чужими мыслями 50-летнего пессимиста http://smart-lab.ru/blog/158397.php. Молодой князь Селигдара хотя бы понял, что он скопировал. Как говориться, сам себя сильнее никто не опозорит.

Прочтите его второй пост на эту тему, он реально понимает, что он делает, по факту признается в том, что бизнес его компании и Группы, где он работает, занимается обманом своих клиентов, делает их не богаче, а беднее (смотрим «Волк с Уолл-Стрит», и ищем отличия) – «Очень мне понравился ответ одного автора Александру про все его обзоры!!! Я с его разрешения полностью его ещё раз здесь ниже продублирую. Оригинал тут — smart-lab.ru/blog/158354.php

Золото Селигдара типичный убыточный бизнес с отрицательным денежным потоком.

Коих на бирже абсолютное большинство, за редким исключением нефтедобывающих компаний.

Любой вменяемый инвестор в состоянии это увидеть, быстро просмотрев отчётность.

Также любой вменяемый инвестор знает, что Сбербанк просто так никого не кредитует. Тем более под залог акций.

Про все схемы дальнейших манипуляций с кредитными деньгами он гарантированно в курсе, т.к. и выполняет в данном случае ту самую функцию конечного кредитора.

Один из способов бесплатно получить при отрицательном ден.потоке фин.средства это вывести на биржу часть своего акционерного капитала, раздав его ЛОХАМ по любым ценам на которые они согласны. Деньгами с вами не поделятся. Дерьмом, пожалуйста».

И дальше:«Но не лепите обвинения в адрес трейдеров. Они теряют деньги как умеют. Кто с фундаментом в голове, кто с тех. анализом, а кто и начитавшись глупостей от Арсагер с Аллирогами».

Вот так вот Князь Селигдара все в одну кучу – и уважаемых людей туда же. Перечитайте пост князя Селигдара полностью тут — http://smart-lab.ru/blog/158397.php

Вот такой бизнес простой – но главное всё честно и откровенно!

Крайний комментарий от молодого князя на эту тему расставил все точки над i

Возвращаясь к записи выше: "Один из способов бесплатно получить при отрицательном ден.потоке фин.средства это вывести на биржу часть своего акционерного капитала, раздав его ЛОХАМ по любым ценам на которые они согласны. Деньгами с вами не поделятся. Дерьмом, пожалуйста" - всё понятно, тут деньги зарабатывают!

И немного ранее

«О какой прозрачности более мелких компаний можно говорить? Зачем себе этим вообще засорять мозг?» — и это про компанию, которая входит в одну Группу, где работает данный эксперт. Жесть!

Фамилию я специально зачеркиваю – лучше клиентам не знать, какими принципами руководствуется их управляющий.

Тут больше нечего добавить, я хотел написать еще раз развернуто про disclosure, что видео которое он вставил в пост, «в котором в самом начале чётко всё говорится, что в состав акционеров входит холдинг «Русские фонды» не прокатывает (спроси у В.В. если не знаешь почему), ну да ладно – это бесполезно.

Ну а смысл что-то объяснять такому человеку? Это же эксперт одной из брокерских компаний, его постоянно показывают по телевизору, рассказывает интересности про статистику в Еврозоне и США, Фед. Резерв и прочее, и «лично для себя он сделал вывод, что не такой уж я специалист». Согласен в таких вопросах я не специалист. Тут я умываю руки – если тут люди зарабатывают, а думать и не надо. Хороший лозунг для клиентов: «Мы пришли на рынок зарабатывать деньги, а не думать!»

Всё же просто. Смотрим на Часовик за акцией из третьего эшелона, ждем объем, прошел, ждем пересечение например простых средних 12 и 24, и покупаем. Тейк-профит например +150%.

Вот и всё – и думать не надо!!! Зарабатывайте деньги! Это войдет в историю – как битва при Селигдаре, где одержал славную победу молодой князь, прозванный за это Великим Князем Селигдара…)))

С одним из реальных участников «роста Селигдара» я пообщался, если ему можно верить, очень уж у него не устойчивая психика. Он мне сказал, что никаких манипуляций и не было – просто «они покупали акции» без всякого сговора – может и такое быть, если нет ликвидности – а её и нет в третьем эшелоне, можно задрать цены до небес, тем более, если есть хоть какой фундаментал – и мажор не придавят вас продажами. Видимо ситуация перед новым годом самая подходящая для такого «роста». Как-никак и фондам нужен «хороший» результат по итогам года.

А потом происходит на верхах распродажа жаждущим – купили по 2 рубля, продали по 5 и 6 рублей, потом по 4 руб., ведь дешево — налетай. Сейчас уже 4,50 рублей! Это мне больше напоминает МММ – такая же схема – замануха на халяву, чем раньше зайдешь, тем больше заработаешь, последние теряют всё!

Всё это похоже на картинку из «Волка с Уолл-Стрит», это всё весело – но быстро заканчивается. Не советую этот путь.

Джордан Белфорт основал одну из крупнейших брокерских контор в 1987 году, но десять лет спустя был осужден за отмывание денег и ряд прочих финансовых преступлений. Он справился с алкогольной и наркотической зависимостью, выработанной за время махинаций на Уолл-стрит, написал две книги и теперь читает лекции о том, как достичь успеха.

На этом тему Князя Селигдара и знаменитого эксперта закончу, больше упоминать ни в каком виде не буду. Всё это грязно и неприятно.

Мне сейчас только интересен вопрос возврата кредита 100 млн. долл. в ОАО «Селигдар». В следующем ежеквартальном отчете узнаем...

Планы

Анализировать, анализировать и анализировать…

Если меня потеряете, значит, я анализирую…)))

Успешных инвестиций!!!

Ранее на эту тему:

smart-lab.ru/blog/127845.php

smart-lab.ru/blog/ideas/129270.php

smart-lab.ru/blog/mytrading/130434.php

smart-lab.ru/blog/133430.php

smart-lab.ru/blog/ideas/138885.php

smart-lab.ru/blog/143730.php

smart-lab.ru/blog/inside/148876.php

smart-lab.ru/blog/157047.php

317 |

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

18:06

ФосАгро размещает новые юаневые облигации: какая доходность будет интересной?

26 февраля ФосАгро − крупнейший производитель удобрений в России соберет книгу заявок на свой новый 3,2-летний юаневый бонд – ФосАгро-БО-02-05...

18:22

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

абзац называется The danger of the single security.

также вот эта фундаментальная статья (7 ошибок инвестора)

www.investopedia.com/articles/stocks/07/mistakes.asp

перечитываю ее порой, каждый раз когда хочется втарить очередную «перспективную» бумагу ;)

плюс, но рейтинга нема)

Александр, вам бы с Элвисом объединиться!

Плюсанул конечно же, хотябы за объем анализа.

все картинки — отлично увеличиваются!

Самое главное многие вообще не понимают про что именно я пишу — ведь он заработал — молодец?!

Вообще-то тогда Оскара Уайльда посадили.

но скорее всего ему просто повезло — конец года — задерг акции, но дальше он повел себя неправильно — для профессионала это минус!

Если подходить с точки зрения разумного инвестирования, необходимо рассматривать более сложную структуру (например, акции развитых стран и развивающихся, акции роста и стоимости, евробонды компаний из разных стран и т.п.).

Более того, если инвестировать исключительно в акции РФ, Вы не коим образом не хеджируете валютный риск. Cоответственно, могут быть затяжные периоды неудовлетворительного результата (1-5 лет).

просто на данный момент это не входит в практическую часть — сейчас это только российские акции и депозиты. риск девальвации будет нивелирован ростом стоимости акций — для многих отраслей нашей экономики (добывающих, да и всех других наших экспортеров — наши товары будет дешевле, а импорт станет дорогим — вздохнут производители, которых правда, почти нет) девальвация рубля это хорошо. Для Сургутнефтегаз — это сказка...)

1) определял СЧА на день инвестиций, делил на кол-во паев, узнавал стоимость 1 пая на момент инвестирования — на 18-45 мск

СЧА с учетом начисленных процентов на депозиты, полученных дивидендов, изменения стоимости акций с учетом будущего НДФЛ, зафиксированных позиций, все накладные расходы.

2) Зная стоимость одного пая — делю сумму новых инвестиций на стоимость пая — и получаю кол-во новых паев с учетом до пятого знака.

3) И так далее.

Как в ПИФах считаю… Всё в соответствии с 156-ФЗ и других нормативных актов...)

да у меня не годовая доходность, но её можно арифметически перевести в годовую…