Блог им. Russia_investment

Распутица на фондовом рынке России. К чему готовиться инвестору? часть 2

- 29 октября 2024, 00:33

- |

Из писем клиентам:

Добрый день, уважаемые инвесторы!

Несколько математических заметок по следам пятничного повышения ставки центрального банка до 21 %

1. Рыночная стоимость облигаций дополнительно снизится в зависимости от их срока погашения. В среднем переоценка составит от 3 до 7 % в облигациях с фиксированным размером выплаты. Таких бумаг в среднем портфеле составляет около 40 %

Около 15-25 % от общего портфеля это облигации с плавающим купоном, там выплатам привязана к переменному значению, например по формуле ставка ЦБ + 2 %

Снижение рыночной стоимости в облигациях окажет влияние на общую оценку рыночной стоимости портфеля, однако это не должно вводить вас в заблуждение.

2. Снижение рыночной оценки облигаций не влияет на её стоимость при погашении, в так как оно происходит по номинальной стоимости.

Номинальная стоимость 1 облигации = 1 000 рублей.

Возьмём пример:

Приобретя облигацию 2 года назад с фиксированной ставкой выплаты купона в 10 % и сроком погашения через 3 года, сейчас рыночная цена составит ~ 90 % от номинальной стоимости при погашении.

Иными словами, приобретя облигации на 1 000 000 рублей, сейчас её стоимость при продаже составит 900 000 рублей. Стоит ли её продавать с убытком, если. через 1 год произойдет погашение по номинальной стоимости в 1 000 рублей за 1 облигацию?

Психологически стойкий инвестор будет стремится избежать реализации бумажного убытка дожидаясь окончания срока погашения долговых бумаг, с возвратом вложений в полном объеме.

Предлагаю теперь порассуждать что же теперь со всем этим делать? Снижение цен в облигациях или на языке инвесторов, рост их доходностей – это безусловный негатив или из этого можно попытаться выжать какие-то плюсы?

3. Снижение цены в облигациях – это возможность для фиксации исключительно высокой реальность доходности за всю современную историю России. Подчеркну, столь высоких реальных ставок не было как минимум за последние 20 лет.

Что я вкладываю в смысл термина – реальная ставка? Реальная ставка — это доходность, которую вы можете получить за минусом инфляции. Есть огромный массив исследований, иллюстрирующий что реальная ставка доходности за последние полтора века составляет ~ 4 %

Сейчас в России ставка центрального банка составляет 21 % Отнимаем от неё инфляция в 8 % =и получаем что реальная ставка доходности равна 13 %

Сравним с зарубежными рынками.

Средняя реальная доходность во всем мире составляет примерно + 1 + 2 %

Эталонный пример казначейских обязательств правительства США. UST10 – т.е. государственная облигация сроком на 10 лет предложит вам зафиксировать доходность на уровне ~ 4 % при инфляции в 3 % вы получаете реальную доходность ~ 1 %

Не всегда реальная доходность госбондов находится в положительной зоне.

Десятилетние долги федерального правительства Германии обеспечат вас доходностью к погашению в 2,2 % при официальной инфляции в 2,9 % Реальная доходность облигаций ФРГ таким образом составит минус 0,7 % в год. Стабильно на протяжении долгих лет.

Хорошо, с термином реальная доходность мы немного разобрались. Но вы можете справедливо указать на то что это инвестиции в рублях, а наша валюта исторически слаба и обесценивается по отношению к доллару США и к евро.

Обратимся к сухим цифрам.

3. Среднегодовой темп девальвации, т.е роста обменного курса нашей национальной валюты с 2015 года по настоящее время составляет 6,1 % в год.

В январе 2015 года USD/RUB = 60

на 28.10.2024 USD/RUB = 97

Формула расчёта: 97 / 60 = 61 % 61/10 = 6,1 % в год.

Выходит, что при ставке доходности в государственных облигациях со сроком погашения через 2-3 года в рублях в районе 21 % вы получаете эквивалент долларовой доходности в 16 %!

Сделаем допущение, представим, что темпы девальвации в следующие годы увеличатся на половину, тогда мы получим среднегодовой тем девальвации в 9,15 % и эквивалентной долларовой доходности в государственных бумагах в 13 %

4. Снижение рыночной стоимости облигаций восполняется реинвестированием купонной доходности обратно в те же облигации. Пример:

— В 2020 году вы купили на 1 000 000 рублей облигации с купоном 10 % за 100 % от номинальной стоимости сроком на 10 лет. Общее кол-во бумаг 1 000 штук.

— В 2021 году на 100 000 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 95 % от номинала выходит 105 бумаг. ИТОГО: Общее кол-во бумаг 1 105 штук.

— В 2022 году на 100 000 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 95 % от номинала выходит 105 бумаг. ИТОГО: Общее кол-во бумаг 1 105 штук. Выплата 10 % = 110 500 рублей.

— В 2023 году на 110 500 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 85 % от номинала выходит 130 бумаг. ИТОГО: Общее кол-во бумаг 1 405 штук. Выплата 10 % = 140 500 рублей.

— В 2024 году на 140 500 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 65 % от номинала выходит 216 бумаг. ИТОГО: Общее кол-во бумаг 1 621 штук. Выплата 10 % = 162 100 рублей.

— В 2025 году на 162 100 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 70 % от номинала выходит 231 бумаг. ИТОГО: Общее кол-во бумаг 1 852 штук. Выплата 10 % = 185 200 рублей.

— В 2026 году на 185 200 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 80 % от номинала выходит 231 бумаг. ИТОГО: Общее кол-во бумаг 2 083 штук. Выплата 10 % = 208 300 рублей.

— В 2027 году на 208 300 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 85 % от номинала выходит 245 бумаг. ИТОГО: Общее кол-во бумаг 2 328 штук. Выплата 10 % = 232 800 рублей.

— В 2028 году на 232 800 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 90 % от номинала выходит 258 бумаг. ИТОГО: Общее кол-во бумаг 2 586 штук. Выплата 10 % = 258 600 рублей.

— В 2029 году на 258 600 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 95 % от номинала выходит 272 бумаг. ИТОГО: Общее кол-во бумаг 2 858 штук. Выплата 10 % = 285 800 рублей.

— В 2030 году на 285 800 руб. полученных от купонных выплат вы реинвестировали в туже бумагу при стоимости в 100 % от номинала выходит 285 бумаг. ИТОГО: Общее кол-во бумаг 3 143 штук.

Итог. Погашение 3 143 штук по номиналу за 1 бумагу в 1 000 рублей дадут вам на выходе 3 143 000 рублей или + 2 143 000 руб. чистой прибыли. Сравните это с тем, как если бы вы просто каждый год забирали купон на 100 000 руб. на протяжении 10 лет без реинвестирования, получив по итогу чистой купонной доходностью 1 000 000 рублей.

Вывод – падения в ценах по облигациям это возможность нарастить свой капитал, здесь нет месту гаданием на кофейной гуще о том что будет завтра. Только строгая математика на уровне знаний 5-6 класса средней школы, когда проходят пропорции и проценты.

В процентах приведенного выше пример выходит общая доходность в размере +214,3 % за весь срок или + 21,4 % в год. Подчеркну, что этот пример взят с учётом стартовой точки когда ставка ЦБ была на уровне 10 %

Падение цен – это хорошая, а не плохая новость для инвесторов способных мыслить категориями в несколько лет.

Сделаем ещё одно допущение исходя из максимально возможно негативного развития событий. Допустим, что в следующие 10 лет, девальвая рубля будет идти повышенными темпами на уровне ~ 7,5 % в год. Тогда за 10 лет курс девальвируется на 75 % и достигнет 170 рублей за 1 доллар.

Что же получит инвестор на выходе? Вложив 1 000 000 рублей по курсу 97, выйдет что от изначально эквивалента в размере 10 309 USD инвестор получит на выходе 3 143 000 руб. / 170 usd/rub = 18 488 USD. Общий результат + 79,3 % или 7,93 % среднегодовой доходности в долларах США. Это при сценарии что следующие 10 лет будут хуже на целую четверть с точки зрения темпов девальвации, чем были в прошлом.

Если экстраполировать среднегодовую девальвацию на темп, который был за последние 10 лет, т.е. 6,1 % в год, то по итогу обменный курс рубля снизится на + 61 % к текущему курсу и составит 156 рублям за 1 доллар США. [Расчёт: 97*+61 = 156.]

В пересчете на ю долларовая доходность из нашего примера, получится: 3 143 000 руб. от облигации / 156 курс = 20 147 USD или + 95,4 % общей доходности в долларах США или 9,54 % среднегодовой доходности.

Позволим себе допущение и положительного сценария, который сейчас при принятии решения полностью сброшен со счетов. Сценарий, когда девальвация рубля к доллару может оказаться менее значительной, чем была за последние десять лет. Ряд предпосылок для этого имеется:

— девальвация рубля в 2015 года с 30 до 60 рублей за бакс была вызвана снижением цен на нефть с 110 долларов до 40 в результате сланцевой революции США, входе которой им удалось существенно нарастить добычу нефти.

Ниже цены на нефть – слабее рубль.

— Отсутствие капиталовложений на разработку новых месторождений. За последние 15 лет объем мирового инвестирование в разработку новой нефтедобычи рекордно низок за последние 100 лет. Добыча природных ресурсов – технологически сложный процесс, требующий от начала постройки инфраструктуры до первой добычи не менее двух или даже трех лет, все это требует серьезных усилий, современных технологий и значительных объемов средств.

— снижений ставки со стороны ФРС США может вызвать новый суперцикл на товарно-сырьевых рынка, что в свою очередь может привести к взрывному росту цен не нефть.

Выше цены на нефть – крепче рубль.

Мне было важно дать вам иллюстрацию модели поведения, где инвестор, спокойно относящийся к просадкам на рынке, имеет простой и эффективный план действий под названием РЕИНВЕСТИРОВАНИЕ.

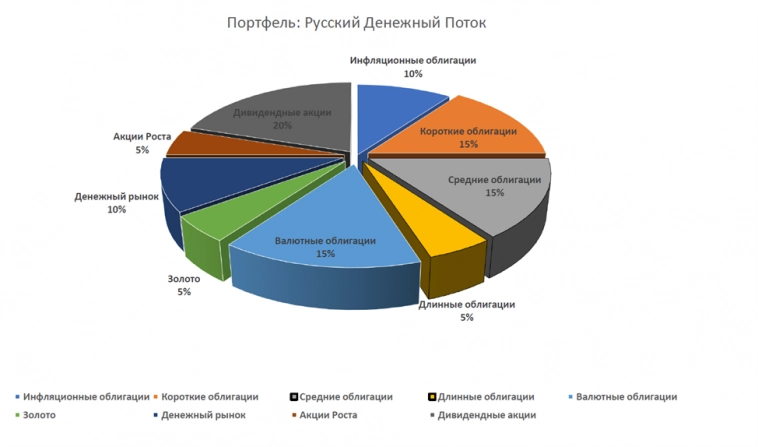

Текущее распределение портфелей, к которому я стремлюсь при администрировании капитала:

Важно отметить, что 1/3 компаний на РФ рынке имеет отрицательный чистый долг, т.е ситуацию когда остатки денежных средства на счетах и депозитов превышает размер долговых обязательства. Для них повышение долговой нагрузки – это подарок. В качестве одного из многочисленных примеров я приведу Сургутнефтегаз, который за счёт процентных выплат по депозитам получает ~ 320 млрд. руб. что превышает его потребность в годовых капиталовложений по своей деятельности, при том что операционная прибыль > 600 млрд. руб.

Ещё 1/3 корпораций в России имеют умеренную долговую нагрузку сопоставимую с полуторагодовым операционным денежным поток.

И только у оставшейся ~ 1/3 компаний в РФ испытывают давление от повышения ставок. Я стараюсь, насколько это возможно, исключить из портфелей такие компании как в облигациях, так и в акциях.

Полагаю, что в течении нескольких кварталов мы сможем увидеть некоторое переформатирование рынка, когда эффективные корпорации с большими денежными подушками будут погашать по привлекательным ценам предприятия с низкой эффективностью страдающих от закредитованности.

Стоит ли оставаться в стороне в такие моменты?

Благодарю за внимание!

p.s.

В завершении я предлагаю рассмотреть сценарий, когда инвестировать в облигации станет не выгодно с точки зрения скорости девальвации рубля. Допустим, что рубль будет девальвироваться со скоростью 15 % в год, тогда за 10 лет мы получим + 150 % или курс доллара равному 242,5 рублям. В нашем примере с реинвестированием облигаций полученные на выходе 3 143 000 / 242,5 = 12 960 USD что к изначальным 10 309 usd составляет +25,7 % в долларах или 2,6 % в год. Что в общем то конечно хуже результата в + 9,5 % но всё равно как минимум спасло от девальвации.

Таким образом, если вы считаете, что рубль будет девальвироваться быстрее чем 15 % в год то вопрос зачем в принципе вы храните деньги в рублях, при этом неважно где — в банковских депозитах, ценных бумагах, квартирах, домах и т.д. Не лучше ли тогда всё вывести и перевести зарубеж? Может тогда и самому стоит уехать туда где вам кажется будет лучше?

p.p.s.

ВОТ МЧИТСЯ ТРОЙКА УДАЛАЯ...

Вот мчится тройка удалая

Вдоль по дорожке столбовой,

И колокольчик, дар Валдая,

Гудит уныло под дугой.

Ямщик лихой, он встал с полночи,

Ему взгрустнулося в тиши,

И он запел про ясны очи,

Про очи девицы-души.

«Вы, очи, очи голубые,

Вы сокрушили молодца.

Зачем, зачем, о люди злые,

Вы их разрознили сердца?

Теперь я бедный сиротина!..»

И вдруг махнул по всем по трем,

И песнью тешился детина

И заливался соловьем.

Видоизмененный отрывок из стихотворения Фёдора Николаевича Глинки «Сон русского на чужбине», написанного в 1825 и впервые опубликованого в альманахе «Венера» в 1831 году.

теги блога Денис Костин

- 2025

- 5G

- 5G-сети

- IMOEX

- акции

- Акции РФ

- антихайп

- Банк России

- биржа

- бпиф втб – фонд золото

- бпиф Т-БАНК золото

- Брокер

- волатильность

- Газпром

- денежно-кредитная политика

- деньги

- золото

- иис

- импорт

- инвест идеи. инвестиции

- инвестдом

- инвестидеи

- инвестиии

- инвестиции

- инвестор

- Индекс МБ

- инфляция в России

- инфляция в США

- история

- капитал

- Китай

- Ключевая ставка ЦБ РФ

- компания

- кредит

- кредитный портфель

- кризис

- Лукойл

- макроэкономика России

- мировая экономика

- мнение о ситуации на рынке

- мнение по рынку

- мобильная связь

- мобильный пост

- МТС

- нефть

- Норникель

- Облигации

- отчеты МСФО

- отчеты РСБУ

- портфель активов

- портфель инвестора

- прибыль

- прогноз 2025

- реинвестирование

- ростелеком

- рубль

- русал

- Русский рынок

- санкции

- Северсталь

- ставка

- ставка ФРС США

- ставка ЦБ

- ставка ЦБ РФ

- США

- телекоммуникации

- телекоммуникационный сектор

- технический анализ

- трейдинг

- Финам

- финансовая аналитика

- фондовые рынки

- форекс

- Фосагро

- ФРС США

- фьючерс MIX

- хайп

- ЦБ РФ

- Эквадор

- Экномика

- экономика

- экономика России

- экономика США

- экспорт

- Яндекс

«Это даже хорошо, что пока нам плохо».