Блог им. EvgeniyPavlik

Очередная закупка дивидендных акций в портфель

- 11 сентября 2024, 08:56

- |

Уже 4 года и 8 месяцев я наращиваю свой капитал в дивидендных акциях, создаю себе пассивный источник дохода и систематически инвестирую 2 раза в месяц.

Вчера, 10 сентября, получил зарплату и большую её часть вложил в рынок. В этой статье покажу свой портфель, его состав, доходность и расскажу, какие акции я покупал.

Наш рынок

В начале несколько слов о рынке. Падение индекса Мосбиржи, которое продолжалось почти 4 месяца, смог остановить сильный уровень поддержки в 2500п, от которого индекс отскочил на +7%:

Но радовались не долго, после 5-дневного роста, наш рынок снова показал снижение за день на -1,2%. Всплыли 2 негативных фактора:

- Нефть

Цена на нефть марки Brent во вторник упала сразу -3,5% и опустилась ниже 70$ за баррель. ОПЕК понизил прогноз роста спроса на «черное золото» в 2024г. Так же есть риск падения спроса основных мировых потребителей нефти — США и Китая. - Геополитика

Последние пару дней появилась информация, что США и Британия готовы официально разрешить Украине использовать дальнобойные ракеты для атаки вглубь России. Аналитики склоняются к тому, что такое разрешение будет, так как у Запада больше нет другой стратегии. Решение по этому вопросу может быть принято 13 сентября.

Поэтому, пока говорить о смене тренда рано, инвесторы ждут решения ЦБ по ставке, о котором станет известно в эту пятницу. Опрошенные эксперты ожидают, что на текущем заседании Центробанк оставит ставку на прежнем уровне в 18%, что может стать позитивом для рынка, но и негатива пока немало.

Мой портфель

Я продолжаю придерживаться своей дивидендной стратегии и инвестировать не смотря на неопределенность рынка. В этот раз пополнил брокерский счет на 50 000р.

С начала года я внес чуть более 663 000р на счет:

Кажется, что я уменьшаю суммы инвестирования, но на самом деле это не так! По мимо пополнений брокерского счета, я так же реинвестирую все полученные дивиденды, таким образом мои ежемесячные покупки дивидендных акций постоянно поддерживаются на уровне 80-100т.р.

С начала 2024г я получил уже около 284 000р:

До конца года мой портфель может принести еще около 110 000р (эта сумма включает в себя прогноз и уже фактически утвержденные выплаты).

В общей сложности за 8 месяцев 2024г я купил акций почти на 1 млн рублей (663 000р пополнения+284 000р дивиденды=947 000р).

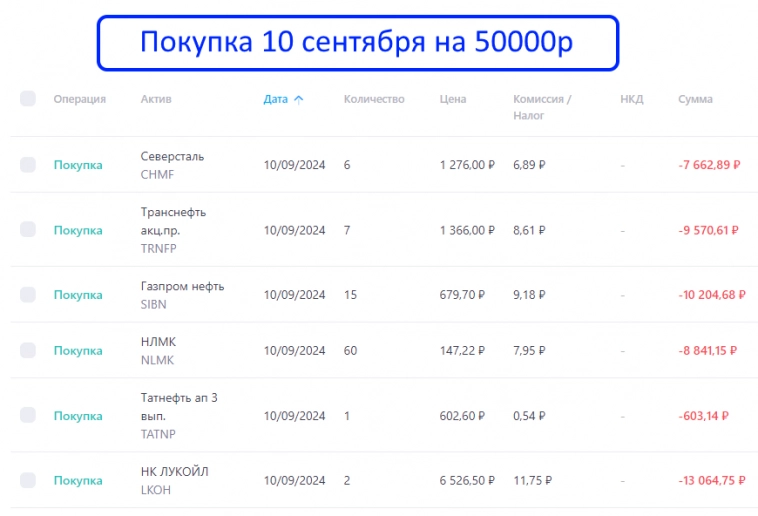

Какие акции я купил 10 сентября?

Я стараюсь инвестировать в бумаги до выплаты дивидендов за пару месяцев, так как статистически именно в этот период дивидендные акции показывают наибольший рост.

В этот раз я инвестировал в 6 эмитентов, которые до конца текущего года обещают совершить выплаты:

- Лукойл

Отличное финансовое положение, огромный запас наличных, отрицательный долг, динамика котировок лучше рынка, двузначные прогнозируемые дивиденды под 19% годовых — все это делает покупку акций Лукойла привлекательной в данный момент. - Северсталь

Одна из немногих компаний на нашем рынке, которая платит ежеквартальные дивиденды, причем довольно щедрые! Финансовое положение Северстали хорошее, на счетах запас наличных, долг отрицательный. В котировках прослеживается долгосрочный растущий тренд. - Транснефть

Прогнозируют рост дивидендов компании, которые и так относительно щедрые (около 17% годовых). Финансовый отчет хороший-годовые выручка и чистая прибыли рекордные, долг отрицательный и весомый запас наличных на счетах. Так же ожидается переход Транснефти на 2х разовую выплату дивидендов в год. - Газпром нефть

Компания интересна своими дивидендами. Материнская компания Газпром нуждается в деньгах и будет вытаскивать их из своей дочки через дивиденды. Ближайшая выплата уже рекомендована Газпром нефтью на 14 октября (около 8%). Годовая выплата может превысить 15%.

Так же стоит отметить хорошее финансовое положение компании, рост выручки, чистой прибыли и приемлемый долг. - НЛМК

От этой акции, помимо хороших дивидендов (годовые прогнозируют около 20%), жду роста котировок, которые упали сильнее рынка с начала мая, но фундаментально компания сильная и в хорошей форме. Финансовый отчет положительный, есть рост выручки и чистой прибыли, долг отрицательный, а на счетах хороший запас наличности в. - Татнефть

Эта компания может выплатить дивиденды в октябре, а потом в январе (прогноз). Татнефть является стабильной дивидендной фишкой и лот акций относительно дешевый, поэтому на остаток денег всегда покупают акции Татнефти.

Заключение

Продолжаю инвестировать и делиться своими результатами с вами. Психологически делать это не просто, много неопределенности и рисков, но именно про такие моменты говорил Барон Ротшильд "Покупай, когда на улицах льётся кровь, даже если она твоя".

Очередная покупка акций у меня назначена на 25 сентября. В следующей статье расскажу, на сколько выросла моя «дивидендная зарплата», а она снова обновила рекорд!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендные акции

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

Alex So, У меня в классе было 2 отличницы круглые. Дипломы красные и медаль у одной. Сейчас, спустя почти 20 лет, одна работает продавцом в магазине спорттоваров. Другая продавцом в Магните!

Это я про то, что ваш коммент: " Строите функцию плотности распределения вероятностей и учитываете поправочные коэффициенты к стратегии. "

В жизни, в реальности, на рынке, когда вам кажется, что мы «непосредственно перед глобальным финансовым кризисом» — ваш комментарий, не означает, что рынок рухнет. Как бы вам там не просчитывали и не прогнозировали дальнейшее движение рынка, это не поможет принять на 100% верное решение. Поэтому, я предпочитаю не рассуждать с умным видом, я строго придерживаться своей стратегии и инвестировать.

2.«что дивидендная стратегия говорит об инвестировании во время войны, непосредственно перед глобальным финансовым кризисом?)» — в этой фразе отсутствует утверждение, что мы «непосредственно перед глобальным финансовым кризисом". Мне действительно интересно, как ваша стратегия будет работать при указанных вводных.

Только у него особенность выбора бумаг, всегда покупка подорожавших бумаг объявившие дивиденды, теряя на налогах с дивидендов более 25% портфеля на 30 летнем сроке. У него горизонт планирования меньше и соответственно потерь может быть меньше, сила сложного процента менее заметно уменьшит портфель.

Если сейчас у него дивдоходность 35+ тысяч рублей в месяц, то будущая дивдоходность в текущих деньгах 70+ тысяч рублей в месяц не учитывая пополнений от работы.

Если текущие пополнения от работы около 1 миллиона в года будут индексироваться на инфляцию, то капитал от этих пополнений составит уже порядка 23 миллиона рублей в текущих деньгах, и при дивдоходности 10% среднемесячный дивдоход около 200 тысяч рублей в месяц.

Итого более 270 тысяч рублей в месяц в текущих деньгах через 15 лет выглядят заметной прибавкой к текущему заработку.

На сроке 30 лет отсутствие льгот на налоги уменьшит капитал более чем на 25%, а на сроке 15 лет капитал будет меньше примерно на 10% (PS).

Как ещё оперировать вероятностями и поправочными коэффициентами?

PS. Стратегия акцента на покупку подорожавших бумаг объявивших дивиденды за 15 лет повышает вероятность уменьшить капитал заметно больше чем на 10%. Принципиальное отсутствие экономии от покупок подешевевшего от дивгэпа и отсутствие экономии на налогах и комиссиях за счёт сложного процента должны заметно уменьшить капитал. Может быть психологически получение дивидендов поддержит пополнения портфеля и не даст сорваться плану. Не всем комфортны увеличения портфеля без получения дивидендов, даже если такие увеличения статистически могут привести к большему размеру капитала.

По делу теперь. Евгений, ваша подборка неплохая, но вот с нефтянкой я бы не спешил набирать. Может только Лукойл, он всегда выплаты увеличивать старается, а остальное все может просесть вместе с снефтью. Про её цену можно много говорить, кто то на сиюминутное падение, другие о кризисе вероятном говорят. Снижается же мировое потребление вроде как. С другой стороны скоро фрс ставку будет опускать, им придётся, тогда то для нефти это и даст поддержку.

С учётом немаленькой доли Сбера с июльскими дивидендами, покупок было не менее чем на 100 тысяч в июле, а на третьем скрине провал вложенному в июле.

Так можно некорректно сравнивать стратегию фондовую и отдельных бумаг.

Пополняя фондовый портфель не видишь дивиденды, купоны и не платишь налоги с них, а эти выплаты есть, они не выводятся из фондов, реинвестируются и отражаются на стоимости фондов. Реинвестирование руками фондов, не бесплатное, к ним прилипают комиссии.

Портфель отдельных бумаг платит дивиденды и купоны очищенные от налогов, если нет налоговых льгот. Выплаты видно их можно считать за пополнения портфеля с ручными реинвестированием.

Сравнив только ввод денежных средств нельзя сказать, что вклад фондового инвестора меньше, просто в этом случае пассивное реинвестирование руками фондов.

Лайк обоим.

Условие простое — хочешь новую компанию в портфель — продай одну из 10. На данный момент всего 6 компаний в портфеле.