Блог им. Investovization

Сбербанк (SBER). Отчет за 2Q 2024г. Дивиденды. Перспективы.

- 17 августа 2024, 10:04

- |

Приветствую на канале, посвященном инвестициям! 08.08.24 вышел отчёт за второй квартал 2024 г. компании Сбербанк (SBER, SBERP). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: Youtube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Сбербанк — это самый крупный банк в стране. И один из крупнейших банков Европы. Количество активных клиентов физических лиц 109 млн человек. Это три четверти всего населения страны. Количество активных корпоративных клиентов 3,2 млн. Это 43% от всего рынка. Количество сотрудников 210 тысяч. Количество отделений 12,6 тысяч.

Компания интегрирует и цифровизирует свои сервисы для повышения вовлеченности клиентов. Количество активных ежемесячных пользователей СберБанк Онлайн 82,7 млн человек. Количество пользователей подписок СберПрайм 12,2 млн.

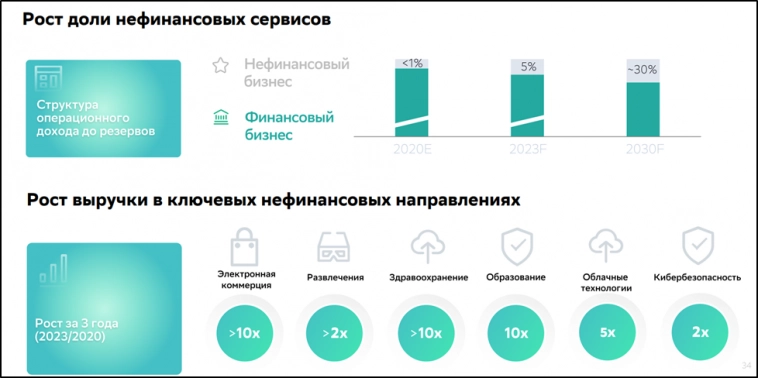

Последние годы Сбер проводит глобальную трансформацию. Компания расширяет традиционный банковский бизнес экосистемными продуктами. Куда входят электронная коммерция, кибербезопасность, развлечение, страхование и множество других сервисов. Компания создает линейку умных устройств, таких как колонки и телевизоры с виртуальным ассистентом и на базе операционной системы Салют ТВ. И вообще многие разработки Сбера работают на собственных платформах, что обеспечивает независимость от иностранных поставщиков и максимальную защиту информации. Таким образом, Сбер – это уже не просто банк, а одна из крупнейших технологических компаний страны.

Ближайшие годы будет сделан акцент на развитии искусственного интеллекта нового поколения. При этом Сбер стремится превратиться человекоцентричную организацию. Где сервисы компании будут помогать людям в управлении настоящим и будущим.

Половина акций компании принадлежит Министерству финансов РФ, 15% — фрифлоат на МосБирже и треть акционерного капитала – это заблокированные акции нерезидентов.

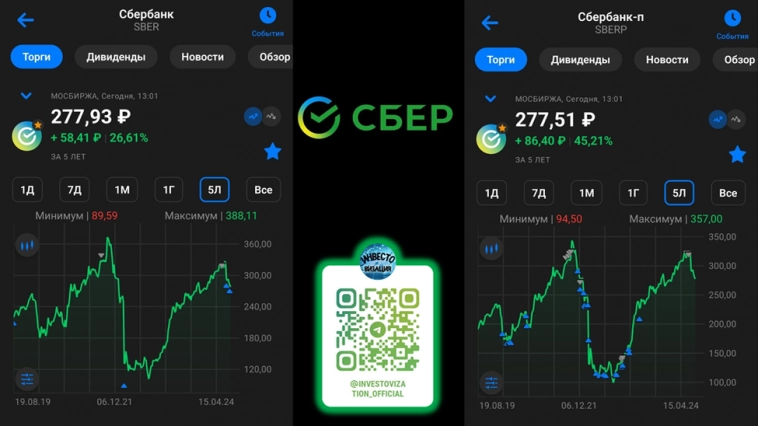

Текущая цена акций.

На Московской бирже торгуются обыкновенные и привилегированные акции Сбербанка. Последнее время цена этих акций почти совпадает. В 2024 году котировки восстановились до уровней, которые были на начало СВО. Но после выплаты июльских дивидендов акции потихоньку снижаются вместе со всем рынком. Текущая коррекция с максимумов 2024 года 16%.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

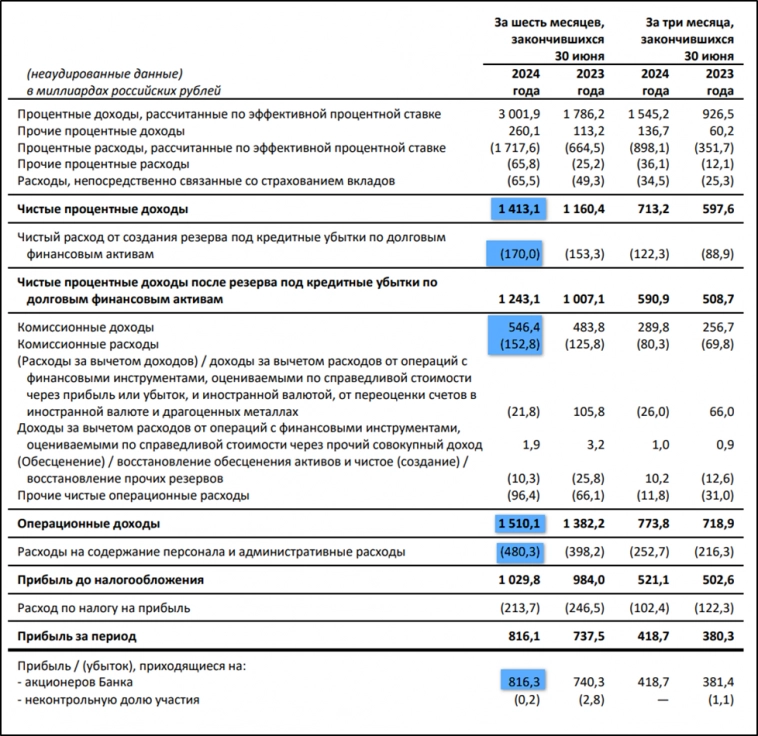

Результаты за первое полугодие 2024:

- Чистый процентный доход (ЧПД) 1,4 трлн (+22% г/г).

- Чистый комиссионный доход (ЧКД) 393 трлн (+10% г/г).

- Убыток от операций с финансовыми инструментами и валютой -22 млрд (а год назад +105,8 млрд).

- Расходы на создание резервов 170 млрд (+11% г/г).

- Прочие расходы 96,4 млрд (+46% г/г).

- Итоговый суммарный операционный доход 1,5 трлн (+9% г/г).

- Операционные расходы 480 млрд (+20% г/г). Отношение расходов к доходам 29%.

- Чистая прибыль (ЧП) 816,3 млрд (+11% г/г).

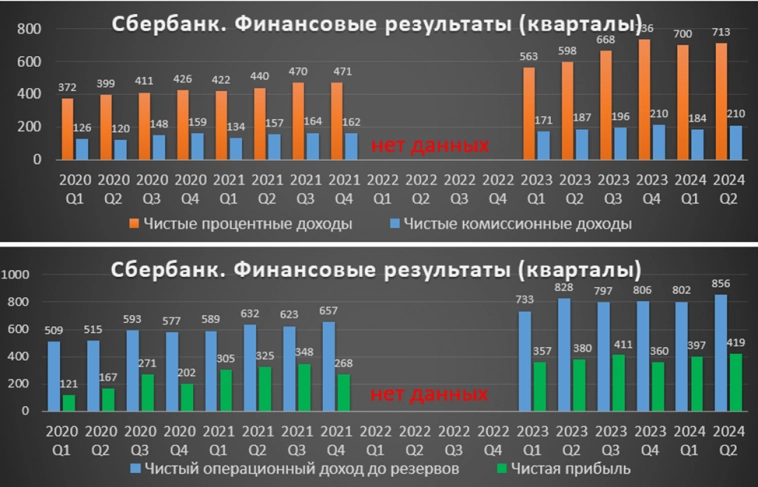

Все результаты 2Q 24 лучше г/г и кв/кв. И вообще на диаграмме видим, что с 2021 года произошёл скачок результатов, который случился из-за запрета компаниям кредитоваться за рубежом, т.е. они теперь вынуждены брать займы в России. После этого скачка результаты в целом стабилизировались.

Кстати, недавно вышли данные по российским стандартам за июль 2024 года, из которых видно, что результаты также лучше, как году к году, так и относительно июня.

Баланс.

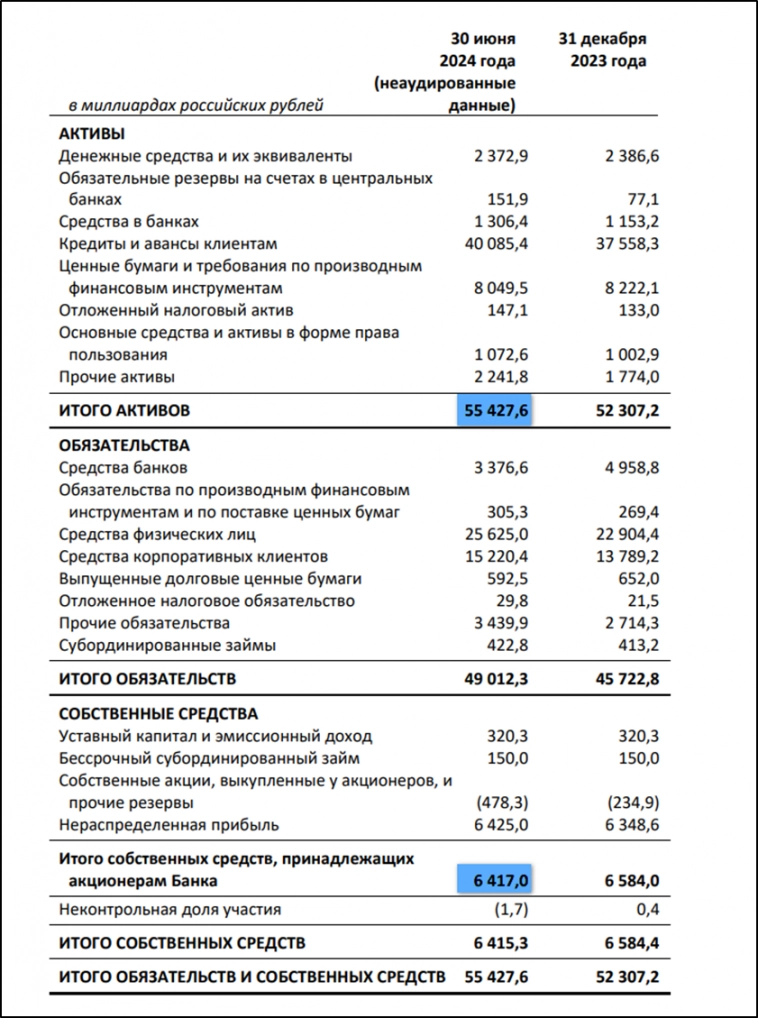

- Суммарные активы 55,4 трлн (+6% за полгода). Из них кредиты юридическим и физическим лицам 41,9 трлн (+6% за полгода).

- Суммарные обязательства 49 трлн (+7% за полгода). Из них средства клиентов 41 трлн (+11% за полгода). Одна из причин роста – это повышение ставок по вкладам после увеличения ставки ЦБ.

- Собственные средства 6,4 трлн (-3% за полгода). Снижение из-за выплаты дивидендов за прошлый год, на которые ушло 752 млрд.

Достаточность капитала.

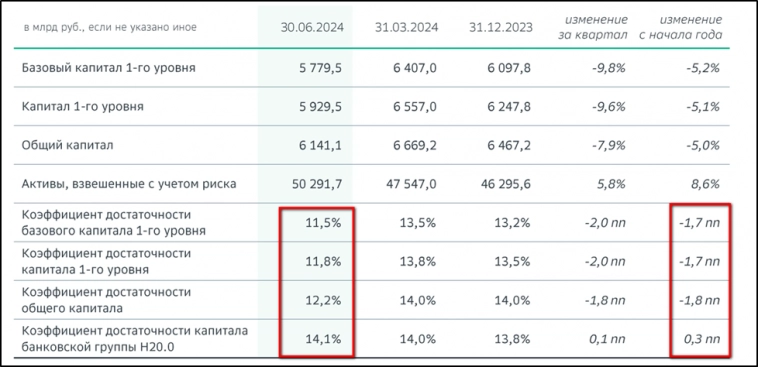

Нормативы достаточности капитала отражают надежность банка. Они показывают способность банка покрыть финансовые потери за счет собственных средств в случае неплатежеспособности заемщиков. Нормативы рассчитываются по методике ЦБ. Но в самом общем случае, коэффициент достаточности капитала можно рассчитать путем деления капитала банка на его активы.

По итогам второго квартала отмечается снижение коэффициентов достаточности капитала Группы. Основные коэффициенты снизились на 1,7 процентного пункта с начала года. Коэффициенты достаточности базового капитала и капитала первого уровня уже ниже 12%. Но в целом текущие значения с хорошим запасом превышают нормативы. Финансовое положение Сбера устойчивое.

Также отметим коэффициент достаточности капитала банковской группы, который теперь важен для дивидендов, он составлял 14,1%, но это до выплаты дивидендов, которые будут учтены уже в следующем отчете.

Дивиденды.

В декабре 2023 года Сбер представил новую дивидендную политику. Согласно которой выплаты оставлены на уровне 50% от чистой прибыли по МСФО. Но при этом есть важное условие: возможность удержания на среднесрочном горизонте коэффициента достаточности капитала банковской группы на уровне не менее 13,3%. Как мы видели выше, до выплаты дивидендов он составлял 14,1%.

В июле Сбер выплатил рекордные дивиденды за 2023 год в размере ₽33,3 на акцию. На эти цели распределено 752 млрд, что составило 50% от чистой прибыли. Доходность к текущей цене акции 12%.

За 1П 24 Сбер заработал 18,9₽ дивидендов (около 6,7% доходности).

Перспективы.

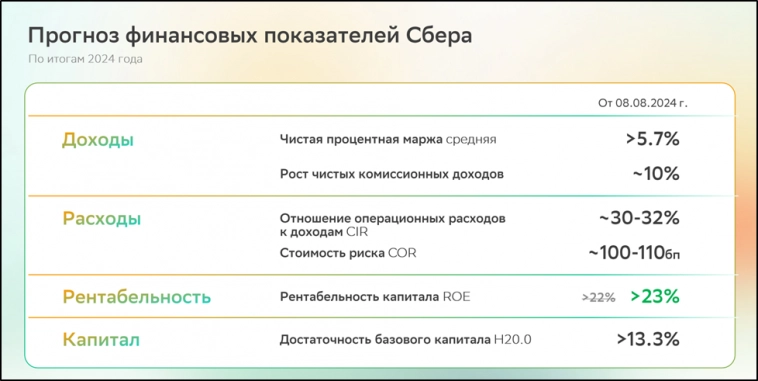

Сбер подтвердил свой финансовый прогноз на 2024 год. Чистая процентная маржа будет выше 5,7%. А это ключевой показатель. Он показывает разность ставок по кредитам и вкладам. К слову, по итогам второго квартала он уже снизился до 5,84%.

Рост комиссионных доходов ожидается на уровне 10%. Отношение операционных расходов к доходам около 31%, что немного выше текущих значений. Рентабельность капитала более 23%. Достаточность базового капитала должна быть выше 13,3%.

Также Сбер улучшил прогнозы по росту кредитного портфеля. Здесь ожидается рост ориентировочно на 14% к прошлому году. Более чем на четверть вырастут депозиты физ лиц.

Банк рассчитывает получить прибыль больше, чем в прошлом году. При этом Сбер не закладывает в бизнес-план доходы от роспуска резервов по заблокированным из-за санкций активам. Т.е. здесь тоже есть потенциал для увеличения прибыли.

Будущей точкой роста является развитие экосистемы и искусственного интеллекта. К слову, уже 85% процессов Сбера используют искусственный интеллект.

Сбербанк прогнозирует, что нефинансовые сервисы будут приносить 30% операционного дохода к 2030 году.

Риски.

- Налогообложение. Государство может придумать новый налог для изъятия сверхдоходов банков. Хотя в апреле Мишустин высказывался против таких мер, указав, что пока дивиденды остаются основным механизмом.

- Снижение дивидендов. Это может произойти из-за падения ЧП, например, из-за проблем в экономике. Но пока планы сохранить дивиденды на уровне 50% от чистой прибыли ближайшие три года.

- Регуляторные. На данный момент, ЦБ проводит жесткую политику, ключевая ставка 18%. Это сказывается на замедлении кредитования и снижении прибыльности банков. Правда, у Сбера около 60% кредитов по плавающей ставке, что позволяет минимизировать эффекты от колебания ключевой ставки. Также из-за отмены льготной ипотеки ожидается существенное снижение выдачи ипотечных займов.

Мультипликаторы.

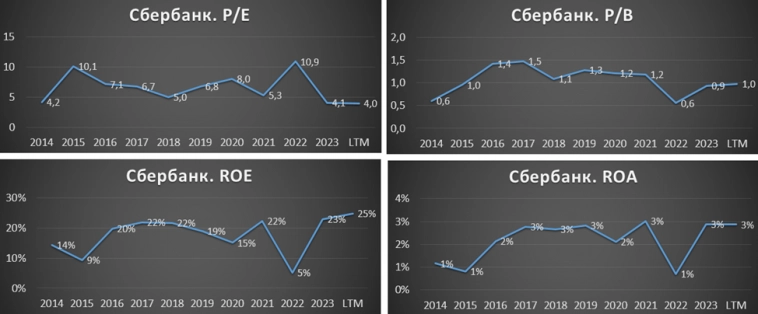

Мультипликаторы ниже своих средних исторических значений:

- Капитализация = 6,3 трлн (Акция об. = 277,6 ₽; Акция пр. = 277,2 ₽)

- P/E = 4; P/B = 1; ROE = 25%

Также мультипликаторы Сбера чуть ниже средних по отрасли. При этом темпы роста не очень высокие. Но с другой стороны, у него хорошие дивиденды, а также максимальная надежность.

Выводы.

Сбербанк – это крупнейшая компания в России. Половина акций принадлежит государству.

Финансовые результаты продолжают демонстрировать умеренный рост.

Финансовое положение устойчивое.

Дивиденды по итогам 2023 года рекордные. Текущая доходность 12%. Но есть нюанс с необходимостью удержания на среднесрочном горизонте нормативов достаточности капитала на высоких значениях.

Перспективы в основном связаны с развитием экосистемы и искусственного интеллекта.

Риски сопряжены с возможным ужесточением налогов, проблемами в экономике и действиями ЦБ.

Мультипликаторы ниже средних исторических значений. Справедливая цена акций 330 рублей.

Мои сделки.

В конце июня я зафиксировал отличную прибыль по обоим типам акций Сбера, которые совокупно занимали более 30% от портфеля. Общая доходность превысила 100%. Сейчас на коррекции начинаю заново формировать позицию. На данный момент доля Сбера около 3% от всего портфеля акций. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Есть ещё вопрос, как банки учитывают госы на своих балансах. Если по номинальной стоимости, то это скрытые убытки уже на триллионы. Госы просели, а основные держатели-это банки

Сбер это самый крупный риск, где могут обстричь население.

В один прекрасный момент, государство скажет -ой, не шмогла...