Блог им. bulatyakupov

Не покупайте эти акции

- 13 августа 2024, 19:40

- |

Сегодня в хочу написать про акции на российском рынке, которые лучше не покупать, т.к. у них сомнительная репутация и история/

Акции, о которых напишу, лучше вычеркнуть из своих вотч-листов, т.к. все они обладают разной степенью токсичности. Некоторые работают не в интересах акционеров, некоторые любят доп. эмиссии, некоторые проводят сомнительные схематозы и т.п. Поэтому отказ от инвестиций в такие компании, скорее всего, улучшит показатели вашего инвестиционного портфеля. Чем меньше людей будут инвестировать в сомнительные компании, тем здоровее будет финансовый рынок.

Итак, пойдем по порядку. Почетное первое место в списке, как многие могли догадаться по слову «доп. эмиссия» — ВТБ. С момента «народного IPO» в 2007 году, компания провела 7 доп. эмиссий, 5 из них до 2014 года, 2 – после СВО. При том, что компания характеризуется нестабильностью доходов и плохим риск-менеджментом, акции с момента IPO за 17 лет упали на 83%. На компанию также любят навешивать непрофильные активы, например, из последнего – убыточную ОВК.

У меня есть эти акции в портфеле, я их покупал время от времени до СВО. Естественно, они в минусе. После объявления сразу двух доп. эмиссий в 2023 г., которое размыло доли миноритарных акционеров в два раза, после СВО их не покупал и не планирую.

Следующий в списке – Аэрофлот. Компания также не против прибегнуть к доп. эмиссии. В 2020 г. на фоне пандемии и отсутствия полетов для спасения компании капитал размыли в два раза. После СВО на фоне санкций также потребовалось спасать компанию и снова размытие в два раза.

Я покупал акции до пандемии в надежде на рост финансовых показателей и на возвращение к дивидендам. Но вон оно как вышло. Теперь о прибыльности для акционеров нет и речи. Компания сугубо выполняет стратегические цели, хотя финансы улучшаются и будут улучшаться в ближайшем будущем. Однако после размытия моей доли в 4 раза, доверия к компании нет. Если не учитывать доп. эмиссии, сейчас акции стоят 200 руб. (70*4), что близко к максимумам.

VK – после ухода Павла Дурова все показатели компании пошли под откос и до сих пор ухудшаются. Компания убыточна, наращивает долг сумасшедшими темпами. Доход приносит только рекламный бизнес, экосистема убыточна. Компания давно не действует в интересах акционеров, а решает государственные задачи.

Акции никогда не покупал и не буду, т.к. высока вероятность доп. эмиссии в связи с ухудшающимися финансовыми показателями из года в год. Я следил за ней до 2021 года, но далее одним из контролирующих акционеров стал СОГАЗ, что побудило меня вычеркнуть компанию из списков, т.к. VK после этого фактически перестал быть инвестиционным активом.

ЛСР – знаменитая своими сомнительными схемами компания. Из последнего: компания провела байбэк, но не погасила акции, а подарила акции директору (фамилию не буду называть, легко гуглится) через ряд финансовых операций. УК Арсагера не согласилась с этим и намеревалась подать в суд. Директор ЛСР, видя, что суд он, очевидно, проиграет, т.к. тупо кинул всех акционеров и Арсагера имеет сильный юридический отдел, замял дело до суда, выкупив у Арсагеры акции в два раза дороже рынка за счет денег ЛСР, чтобы не придавать дело огласке. Акций ЛСР у меня в портфелях никогда не было и, скорее всего, не будет.

ФСК-Россети. Раньше были отдельными ФСК и Россети. Последний несколько раз прибегал к доп. эмиссиям, поэтому этих акций у меня никогда не было. А ФСК в портфеле был, поэтому объединённый ФСК-Россети также есть в портфеле, хотя их мизерное количество.

Компания не работает в интересах роста благосостояния акционеров. Главная задача – развивать государственные проекты путем строительства электроэнергетических объектов и инфраструктуры. Несмотря на хорошую операционную прибыльность, почти весь денежный поток съедает CAPEX, исчисляемый не миллиардами, а триллионами рублей. Дивидендов здесь не будет как минимум до 2027 года по поручению сверху.

Наконец, еще две компании, которые, возможно, не такие уж плохие и токсичные, но их чудесным образом никогда не было в моих портфелях.

Первый из них – Русал. В принципе компания не замечена в доп. эмиссиях, разных схематозах и т.п. Большой минус в выплате дивидендов, точнее в их отсутствии. За последние 6 лет выплатили только однажды: в 2022 г. Да и див. политика предусматривает выплату всего 15% от скорректированной EBITDA, исторически не любят платить дивиденды.

Компания полностью зависит от цен на алюминий и себестоимости добычи. Чем больше разница между ними, тем лучше финансовые показатели и выше акции. Поэтому чем дешевле акции, тем больше потенциал для роста. После СВО следил за ней и хотел цену ниже 30 руб., но акции так и не опустились до этого уровня, поэтому в моих портфелях акций Русала так и не оказалось.

Вторая акция, которой никогда не было у меня в портфеле – АФК Система. Во-первых, это холдинг, который владеет другими компаниями: МТС, Сегежа, Детский мир, Медси и др. Зачем покупать акции Системы, если можно купить ее части напрямую по отдельности? В инвестициях лишние прокладки не нужны.

Во-вторых, прибыли компании очень нестабильны с каждым годом, соответственно, дивиденды тоже. В-третьих, у компании всегда был огромный долг, сейчас долг/EBIDTA выше 4 – очень высокий показатель. Исходя из перечисленного, эти акции вряд ли когда-нибудь будут у меня в портфеле, если только не предложат совсем привлекательную цену.

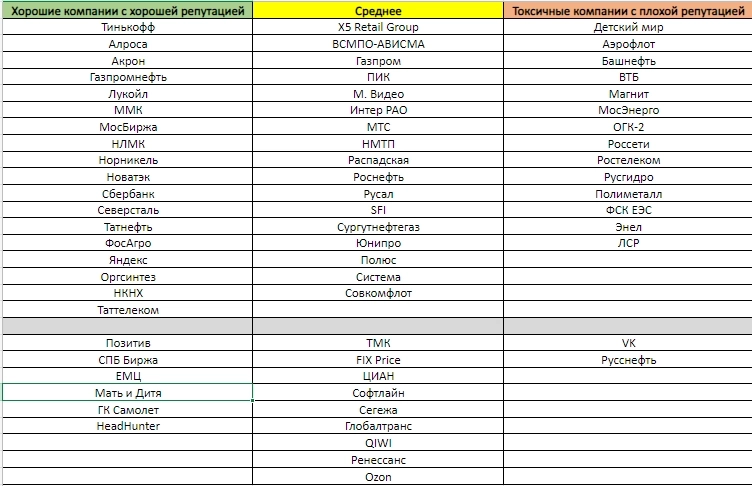

В конце привел таблицу с градацией компаний по репутации исходя из субъективного опыта инвестирования. Возможно, кому-то будет полезной информация.

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс

Поживём. Увидим.

А если напрямую инвестировать, то затраты минимальные — только комиссия брокера и НДФЛ.

Прождите август. В сентябре увидим… куда пришли, зачем пришли… Вы ж сами видите сколько всего сейчас решается (в политике).

А может в Теслу?

Черных покупает и богатеет.

Если не врет, конечно.

Да-да. Сколько ввели и сколько вывели, считаете? Если внезапно «это», снова)),

готовы с акциями умереть?

Ну то есть ничего не заработал, в минусе..

20 милльонов в акциях, за 5 лет инвестирования вывел 10.

И ещё 10 млн где-то там, в акцульках… То есть фактически на 10 млн в минус. Да, виртуально есть, в бумагах… А пощупать))?

То санкции, то блокировка, то связь пропала, то ещё погеморройней))).

Я представляю что должно случиться, чтоб сбер по 100)).

Я думаю не до покупок будет)). Давайте будем верить в сбер по 100! Согласен.

Again!, сочуствую, а у меня СБЕР уже на 50% дивами окупился, Лукойл почти на 60%… И это не считая бумажной прибыли, которая по СБЕРу более 180%, да и по Лукойлу более 60% (на хаях была 230% и 102,5%, кстати))...

Суммарно вывел за 2023-2024 больше чем завел в первые три года, начиная с 2020-го...

Реинвестировать с середины 2023 тупо не во что — дорого все...![]()

Вот и вывожу на депозиты… Печалька...

Ну… Слава Богу… в прибыли)) хоть кто-то..

Не забывайте в детские дома пожертвования делать)))… Шутка.

Хотя я сам мешками в детстве шапки и конфеты относил в соседний…

Чисто корыстно )))

Again!, да многие в прибыли, кто в долгосрок серьезно инвестирует...

А вот у трейдеров раз на раз не приходится...

Мы, кстати, яблок целый багажник в детский дом отвезли — урожай был такой, что не то что самим не съесть, даже родственникам не раздать...

Автор поднял отличную тему: репутации. она стоит не мало.

но я бы пихнул все госкомпании автоматом в красную категорию, там репутации быть не может в принципе.

Вопрос остался, в табличке по горизонтали идет серая полоска-пропуск.

Чисто технически так получилось, или тут смысл глубокий?

Булат — @long_term_investments, потому он так интересен...

А постоянный рост не дает хороших возможностей вложится для тех кто пришел не так давно на фонду...

Ставя Роснефть во вторую колонку, забываете, что скоро они введут Восток Ойл. Это, по сути, вторая Роснефть по объемам добычи, то есть производство увеличиться в 2 раза. Нефть малосернистая, очень редкая. Сорт ВСТО (ESPO).

Торгуется с премией к Брент. На Ковидном обвале ВСТО был на $10 дороже Брента. Разница в ценах никогда не подала ниже $5.

То, что они несколько закрыты к акционерам, это даже хорошо. Помогает делать дела, а болтать о них.

После ввода Восток Ойл, жду дивиденды 100-120 р в год. Это 20% к текущим.

Разве плохо?

Про ФСК вообще не согласен. Сейчас почти что идеальное время, чтобы ее купить. Торгуется за 1,5 годовые прибыли от операционной деятельности, то есть той прибыли, которая получена от передачи эл.эн и техприсоединений.

Не учитывая дивиденды дочек и переоценку их акций на балансе.

После завершения моратория на дивиденды жду не менее 2 копеек, 20% ДД по текущим. Думаю будут выше, т.к. это дивиденды от прибыли только от операционной деятельности, а ещё могут распределить дивиденды, полученные от дочек.

Здесь ожидание в акции имеет смысл, никто не знает, когда начнёт расти.

После появления любого намёка на дивиденды, за неделю вырастет в 2 раза.

Вложенная же в сурпрефы тысяча за то же время превратились в 2800 рубликов.

Так что мне куда больше нравится 'неэффектианое управление', приносящее в карман бабло, чем красивые отчеты и дырка от бублика.

Не нравится период в 5 лет — ок, могу за 10 лет посчитать. С августа 2014 года:

— 1000 вложенных в Алросу рублей превратилась в 2.690.

— 1000 вложенных в Сурпрефы рублей превратилась в 3.360

Причем не только эти две, но и все УПАВШИЕ другие ).

Отсюда вывод- что бы тебя покупали надо ПАДАТЬ ).

Как упадут в цене — точно потом расти начнут ).

Вот и пишу о том что вижу… стоило упасть бумаге и народ как голодные гальяны на нее набрасываются. что бы купить по дешевке и заработать на этом...

А про репутацию согласен с тобой...

Аптеки вон то же не раз доп эмиссию обьявляли… да не одни они…

Сегожа и М Видео — мало ликвидные акции 3го эшелона… их мало кто сейчас берет, потому что народу на бирже убавилось значительно...

Сам посмотри- обьемы совсем не те. что были месяц назад.

Норникель- он упал, потом его откупили и погнали в верх… сейчас упал в связи с падением ВСЕх бумаг на бирже… и то так и наровит НЕ падать дальше а разворачиваться и лезть в гору ).

Народ хватает ).

А веть предприятие по факту банкрот как и газпром (.

Но людей это не смущает ).