SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. StockGamblers

Статистика, графики, новости - 06.08.2024 - экономический катарсис от Царёва

- 06 августа 2024, 05:43

- |

Сегодня в выпуске:

— Разъясняем по облигациям.

— На чём зарабатывает Баффетт?

— Подведение итого работы компании Интел.

— Российская Федерация снова не встает в угол.

Доброе утро, всем привет!

Как вы уже знаете, третьего дня экономическими знаниями блеснул новый отечественный «патриотический» ЛОМ по фамилии Царёв.

Давайте же разгребём эти конюшни, дабы прояснить.

— Что вы будете пить? Пиво? Водку?

— Даже и не знаю, всё такое вкусное!

Вот и мы не знаем, с чего начать. Ну ладно, давайте с цифр. Хорошим тоном со стороны гражданина Царёва было бы указать источник этого самого 1% ВВП, но чего это я. Дело всё в чём? Дело в том, что с 2022 года Минфин РФ прекратил публикацию данных о расходах при исполнении бюджета. Последние официальные данные по статье «Обслуживания государственного и муниципального долга» на сайте Минфина доступны за 2021 год. Цифра там получилась — 1 084,2 млрд ₽. Росстат со своей стороны сообщает, что номинальный ВВП в 2021 году получился 135 773 млрд ₽. Нехитрым образом получаем, что в 2021 году Россия потратила на обслуживание своего госдолга 0,79%. Что несколько меньше, чем 1%

Заметим, что данная статья в статистике объединяет траты на обслуживание госдолга и муниципального. Но вещи эти разные. И то, о чём вещает нам экономист Царёв, в общем-то именно госдолг. Он ведь очевидно про ОФЗ. А значит, процент будет ещё меньше.

Вы можете сказать, что объем госдолга с 2021 года сильно увеличился, соответственно, и процент может тоже вырасти. Да, объем увеличился. И госдолга. И! ВВП.

На 1 января 2022 объем рынка ОФЗ составлял 15 494 млрд ₽. На 1 января 2024 — 19 963. Рост — 28,8%.

ВВП в 2021 году — 135 773 млрд ₽. ВВП за 2023 год — 172 148₽. Рост — 26,8%

Рост идентичный. Ну, короче, тут у экономиста Царёва, видимо, сова натянулась. Где 0,8%, там и 1%. А чо такого?

Да даже если и 1. Экономист Царёв не даёт в своём посте критериев понятия «много». Он просто закатывает глаза и стонет — мнооого. В США в 2023 финансовом году на обслуживание процентов по казначейским долговым бумагам было потрачено 879 307 млн $. ВВП США за 2023 год — 26,94 трлн $. Т.е. на обслуживание госдолга ушло 3,26% ВВП. Эй, экономист Царёв, как это? Это много? Или очень много? Или очень мало? Мы не понимаем.

Но самое интересное дальше. Вся глубина глубины. Известный экономист ворвался в чатик с двух ног и сообщил, что вот этот вот НАШ Минфин (кстати, вы заметили как вот эти все новые русские «патриоты» любят слово НАШ? НАША Россия, НАШ Минфин, НАША армия) берет в долг под 15-16%. Тут какое дело? Расписывать дальнейшее — это тема отдельного большого поста с цифрами (конечно же, для Sponsr). Мы даже не знаем, как подробное, кратко и на пальцах, но попробуем. Короче. Текущий госдолг (ОФЗ) состоит из бумаг с постоянной доходностью и с переменной, которая зависит от инфляции или ставки ЦБ. Там, кстати, экономист Царёв тоже попытался в это. Так вот, основная масса долга — это бумаги с постоянной доходностью, а не флоатеры, как написал Царёв. Бумаги эти размещались на рынке с 2012 по 2024 годы. Доходность подобных бумаг определяется раз и навсегда при размещении. Т.е. разместились в 2012 году под 8%, значит каждый год на одну подобную облигацию выплачивается 80 руб дохода. Ну ибо номинал — 1000. Что в 2012 году 80 руб, что в 2020 — 80 руб. Что в 2027, года будет гасится данный конкретный выпуск, тоже 80 руб. Если мы не ошибаемся, то сейчас в обращении 28 выпусков ОФЗ-ПД, т.е. с постоянным доходом. И вот чисто на глаз там процентов у 70 годовая купонная доходность от 6 до 8%. Т.е. похер, что ставка 18%. Минфин платит от 60 до 80 рублей на облигацию номиналом в 1000%. А теперь присовокупите сюда изменение стоимости денег. 80 руб в 2012 и 80 руб в 2024?

А флоатеры, на которые фапает экономист Царев, попёрли (не все) в последнее время, когда ставка подросла. И вот это, значит, такие нехорошие бумаги, ведь там привязка к ставке ЦБ. «Выше ставка — выше выплаты». Мы даже спорить с этим не можем. Но только почему же вы, экономист Царёв, не описали и обратное свойство? Ниже ставка — ниже выплаты. И если через год ставку снизят до, допустим, 10%, то туда же улетит и ставка по этим вашим флоатерам. Какая религия запретила вам это писать?

В общем, мы куда ведём? И к чему? А к тому, что сходу объявить, что мы тут кредитуемся под 16% — неправильно. Надо делать поправку на то, что именно в конкретный текущий момент времени. А после чего дать инфу по средневзвешенным купонным годовым доходностям, которые имеются в настоящее время. Но это сложно. Это надо понимать, понимать, где рыть, рыть, считать, проверять. Но я сразу скажу — средневзвес по доходности там гораздо ниже, чем объявленные 16%.

Есть ещё момент — а по каким ценам были размещения тогда, давно? Лет 5-10 назад. В курсе ли экономист Царёв, что облигации на аукционе могут уйти не по номиналу, а выше или ниже номинала. Это тоже неплохо бы завернуть в общую картину.

Ну и подошли к шедевру. К экономическому катарсису. Оказывается, согласно экономиста Царёва, наш с вами Минфин, беря деньги в долг, изымает их из экономики! Ну мы тут прям опустили руки.

Смотрите, экономист Царёв, какая ситуация. Привлечение финансирования путём размещения облигаций федерального займа — это привлечение финансирования. Финансирования расходов бюджета. К примеру, национальной обороны, национальной безопасности, национальной экономики — это прям вот официальные статьи расходов в краткой информации об исполнении федерального бюджета. Экономист Царёв, из какой, б… ь, экономики, у вас Минфин изымает деньги, «обескровливая её»?

Экономист Царёв, вы вообще в процессах вот эти всех ориентируетесь? Представляете?

Основные покупатели первички — СЗКО. Системно значимые кредитные организации. Они пришли на аукцион и дали денег Минфину. А потом раз в полгода получают купоны, т.е. купонные выплаты. Это их прибыль. С которой они платят государству налог. А остальное (частично) распределяют среди акционеров. А кто у нас акционеры у СЗКО? Ой. Оказывается, у некоторых — 100% родное государство. И получается интересный круг. Государство взяло у государства денег, профинансировало производство, оборонку, науку, выплатило проценты государству. Деньги крутятся внутри страны, обслуживая развитие различных отраслей. Вот это поворот. Прикиньте, экономист Царёв. Вот это схематоз!

Ну вот если широкими мазками, то как-то так дорогие друзья.

ЛОМ с аудиторией в несколько сот тысяч подписочников, по некоторым рейтингам проходящий как самый-самый рупорный рупор и патриотичный патриот, во время ведения боевых действий херачит в паблик пасквиль по узкопрофессиональной тематике, к которой он не имеет отношения, где даёт ничем неподкрепленные сведения, которые не бьются с фактическими цифрами, делает ложные выводы по происходящим процессам, а по факту обвиняет Правительство РФ в некомпетентности.

Таким образом, гражданин вносит в массы панические настроения, направленные на возбуждение ненависти к институтам власти. Повторимся, делает он это, используя ложные и не имеющие отношения к действительности, данные. А нам точно нужен такой патриотичный «патриот» ЛОМ? Он точно нужен на федеральных каналах? Его мнение точно должно транслироваться в мозги наших соотечественников?

****************************************

Баффетский Berkshire Hathaway сократил свою долю в компании Apple.

Там в принципе Беркширы устроили распродажу акций на 76 млрд $.

Согласно опубликованным в субботу отчётам, компания сократила свои позиции в Apple более чем на $50 млрд до $84,2 млрд во втором квартале, получив огромную инвестиционную прибыль.

Berkshire продала примерно 390 млн акций Apple, или около половины своей доли.

Продажи акций привели к тому, что денежные средства Berkshire достигли рекордного уровня в $277 млрд, что на $88 млрд больше, чем в предыдущем квартале. Компания вложила эти средства в краткосрочные казначейские облигации.

— Да, с деньгами можно дела делать, можно. Хорошо тому, Василий Данилыч, у кого денег-то много.

На чём зарабатывает Berkshire Hathaway?

По результатам 2 квартала 2024 финансового года.

Доход компании Баффета складывается не только из купли-продажи акций и получения дивидендов. Есть ряд компаний, где Баффетт в лице Беркшира владеет 100% долей, и, соответственно, выручка этих юрлиц идёт как выручка Беркшира.

Что это за компании?

Страховой подразделение Berkshire — компания Geico.

Железнодорожная компания BNSF.

NetJets — компания, владеющая частными реактивными самолётами.

Precision Castparts — производитель всякого для аэрокосмической промышленности.

И ряд других.

********************************

Места, где Баффетт скидывал акции Банка оф Америка.

Ох и коварный старикан. Хитрован.

Места продажи Безосом акций своего Амазона.

В начале июля прям удачно получилось.

*************************************

Наиболее опасные профессии в США.

Бюро статистики труда США зарегистрировало 5486 случаев производственных травм со смертельным исходом в 2022 году. Это на 5,7% выше, чем годом ранее. И это означает, что каждый 96 минут от производственной травмы умирал работник.

На этом графике представлены шесть профессий в США с самыми высокими показателями производственного травматизма со смертельным исходом на 100 000 работников, занятых полный рабочий день, в 2022 году.

Хуже всего дела обстоят у лесорубов. 100,7 случаев на 100 000 работников. Или 54 всего фактически за 2022 год.

В абсолюте больше всего теряет водительский сектор — 1115 смертей. В пересчете на 100 000 работников получает 30,4.

******************************

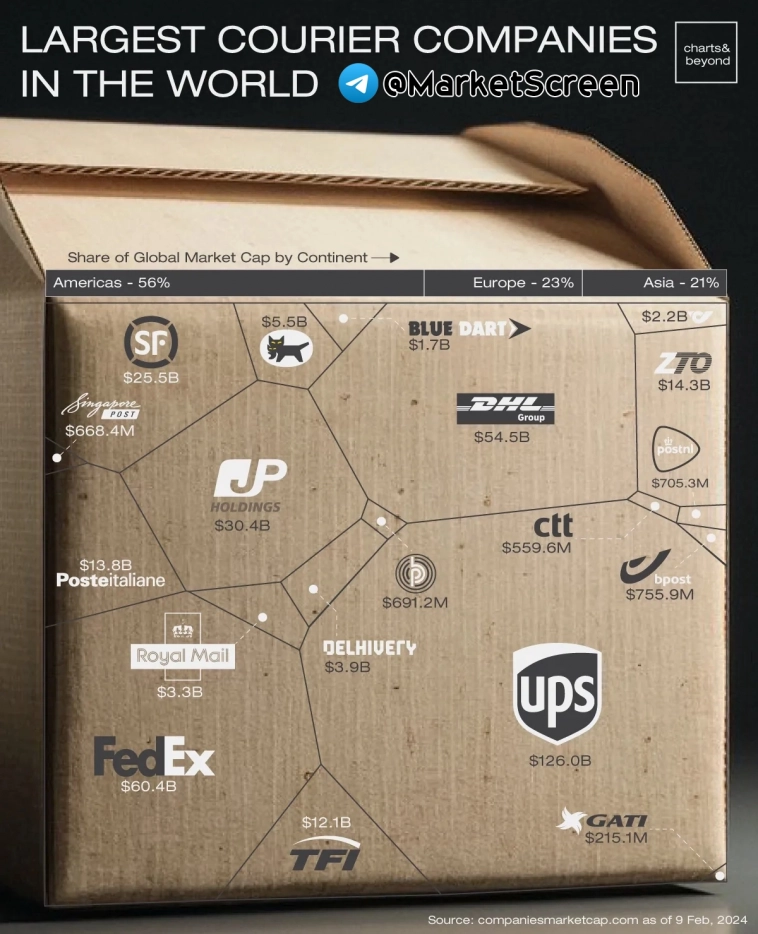

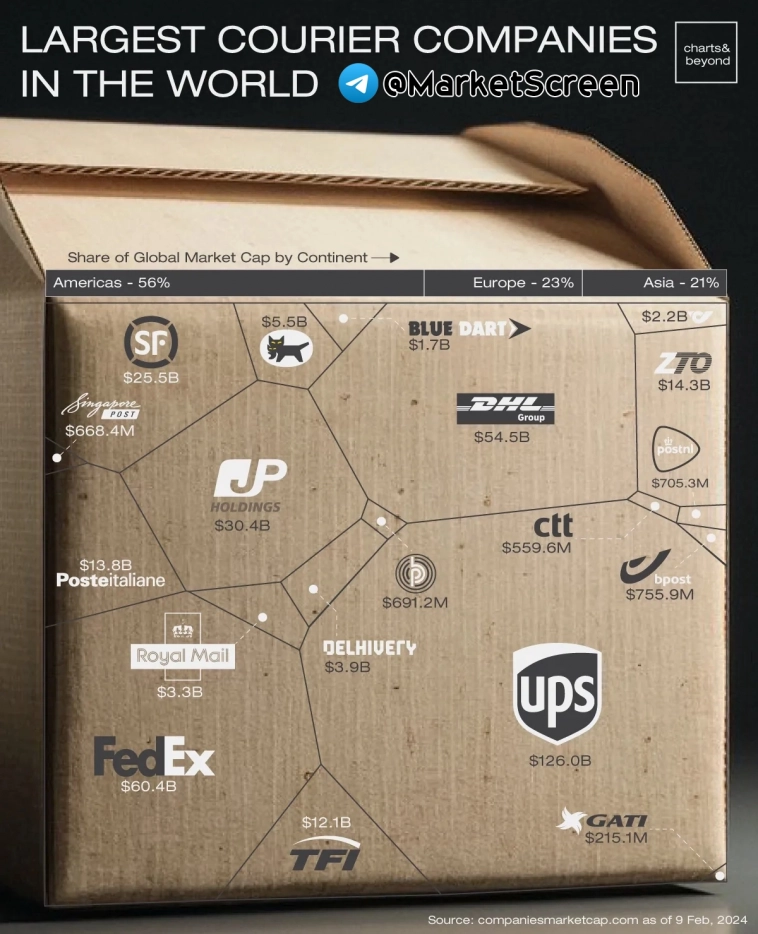

Крупнейшие курьерские компании мира.

По рыночной капитализации на февраль 2024

«Большой тройка» — United Parcel Service (UPS), FedEx и DHL — продолжают доминировать в сфере курьерских услуг по всему миру.

Другие перевозчики в большей степени работают на региональном уровне, то отражается и на их капитализации.

*******************************

Итоги компании Интел

Зашли вчера в их интернеты, а там на фоне обрушения акций Интела на десятки процентов тихо мужик молится.

— Пусть глаза твои смотрят прямо перед собой, устреми свой взор прямо перед собой. Внимательно следи за путями своими и будь твёрд на всех путях твоих

Притчи 4:25-26

Ну, думаем, инвестор поди какой успешный.А нифига, оказалось, генеральный директор Интела.

Ну, в общем, ему там тут же один юнит грехи отпустил в панамку накидал:

Я верил в вас! Я купил акции Интел по 54$, когда вы стали директором в 2021 году. Я всегда даю новому руководству 3-5 лет на раскрутку, прежде чем делать какие-то выводы. Прошло 3,5 года. Дело идут не очень. Каждый квартал вы говорили, что дно достигнута, но в следующем квартале всё оказывалось хуже.

В 2021 вы говорили, что мы на пороге трёх волшебных открытий: Alder Lake, Sapphire Rapids, Alchemist. Первый был норм, но недолговечным. Сапфир — катастрофа. Alchemist имел шансы, но нехватка графических процессоров.

В 2022 вы говорили: «Поезд Интел разворачивается на конечной станции и, я надеюсь, вы все сможете сеть в него». Цена акций составляла около 50$. Вы обманом заманили инвесторов в этот поезд.

Вы сказали: «Raptor lake — отличный продукт, мы выигрываем во многих тестах. Это лучший продукт». Сегодня мы обнаружили, что существует очень серьезная проблема со стабильностью.

Вы сказали в 2022: «AMD в зеркале заднего вида”. Сегодня клиентский бизнес AMD растёт двузначными цифрами, сегмент центров обработки данных — трехзначными цифрами.

Вы сказали, что DCG достигла дна и в первом квартале 2021 года возобновит рост и будет наращивать обороты. Несмотря на то, что сегмент дата-центров AMD вырос на 100%, ваш аналог сократился на 3%!

Вы сказали, что Ponte Vecchio был великолепен. Теперь проект закрыт.

Вы сказали, что будете придерживаться разумной дивидендной политики в 4 квартале 2022 года. Потом вы отменили дивиденды.

Вы сказали, что Gaudi 2 получил очень положительные отзывы в 1 квартале 2023 года, но инвесторы не видят хороших показателей продаж.

Вы сказали, что Gaudi 3 обладает лучшей производительностью на ватт, однако в этом году AMD продаст ускорителей на 4,5 миллиарда долларов. Продажи Gaudi 3 в 2024 году составят всего 500 миллионов долларов. Смешно!

Вы сказали, что Intel станет лидером на рынке ПК с искусственным интеллектом, а у Meteor Lake проблемы.

Только в ПРОШЛОМ квартале (!) вы сказали: “Мы по-прежнему считаем, что первый квартал будет самым худшим”. Во втором квартале акции упадут ещё на 20%.

Посмотрите на все продукты, выпущенные за последние 3,5 года: Alder Lake, Ponte Vecchio, Raptor Lake, Alchemist, Sapphire Rapids, Emeralde Rapids, Arrow Lake, Lunar Lake, Sierra Forest, Granite Rapids, Battlemage, Gaudi2, Gaudi 3. По вашим словам, каждый продукт становится все более популярным, ожидается некоторый рост то тут, то там. Но каждый, б… ь, квартал вы сообщаете нам плохие новости.

Каждый раз, когда вы говорили о доходах, вы использовали новое модное слово: 5g, IoT, автономный, облачный, EDGE, акселератор, XPU. В этом году вы тысячу раз упоминали искусственный интеллект. Вы сказали, что Gaudi 2 хорош, но у вас не так много продаж, вы говорите, что Gaudi 3 превосходит h100, но в этом году вы заработали всего 500 миллионов долларов, по сравнению с 4,5 миллиардами АМД. Теперь вы говорите, что Falcon Shore будет хорош. Хватит, б… ь!

Теперь Intel нужна помощь TSMC для Lunar lake. Господи, INTEL! “ТОТ самый INTEL”! Упал до уровня AMD, не может делать вещи без чьей-либо помощи!

1,2 миллиона долларов потеряно в акциях Интел! Никакой торговли, никакого плеча. Тупо инвестирование. Тупо удержание акций в течение 3,5 лет.

Вы использовали страстные и мотивирующие выражения при обсуждении будущего Intel. Вы вселяли в людей ложную уверенность.

От души получилось, мы считаем. Ну еще бы, на все 1,2 миллиона.

****************************

Американское лухури.

— Цены на лухури-жилье выросли на 8,8% г/г во втором квартале. Это более чем в два раз превышает рост цен на жилье, не входящего в сегмент «люкс».

— Продажи элитного жилья выросли на 0,2%, в то время как продажи домов, не относящихся к классу люкс, упали на 3,4% до самого низкого уровня за десятилетие.

Типичный «элитный» дом в США продавался за рекордные 1 180 000 долларов во втором квартале.

Лухури-дома определяются как те, которые, по оценкам, входят в топ-5% от их рыночной стоимости в соответствующей агломерации, а дома, не относящиеся к категории люкс, входят в 35-65% от рыночной стоимости.

Понятно, что цены могут сильно отличаться в зависимости от месторасположения объекта недвижимости. Так, в Сан-Хосе медианная цена продажи дома, относящегося к категории «элитный» составила 4 830 000$.

А вот десятка самых дорогих продаж во 2 квартале 2024 года:

1. Glenwood Springs, CO (Aspen): $77M

2. Glenwood Springs, CO (Aspen): $66.5M

3. Los Angeles, CA: $62.8M

4. Miami, FL (Miami Beach): $62.5M

5. Glenwood Springs, CO (Aspen): $59M

6. West Palm Beach, FL (Palm Beach): $51.3M

7. West Palm Beach, FL (Highland Beach) $50M

8. West Palm Beach, FL (Palm Beach): $49.6M

9. Glenwood Springs, CO (Aspen): $48.8M

10. Glenwood Springs, CO (Woody Creek): $46M

***********************************

Омерзительное поведение России на мировой арене.

Тонны спутников ежесекундно висят над несправедливо поделённой территорией суши. Они бдят. Бдят исполнение санкций, которые всем цветущим миром были наложены на непослушную и коварную Россию!

На прошлой неделе спутники, от которых не скрыться, выявили, что крупное судно пришвартовалось к российскому заводу по экспорту сжиженного природного газа в Арктике. А это! Это первый шаг в обход санкций США.

Судно представляет собой судно длиной примерно 280 метров, пришвартованное к причалу Arctic LNG 2 примерно 1 августа, что почти соответствует длине обычного судна используемого для перевозки СПГ. На спутниковом снимке также видно пламя на близлежащем объекте, что, вероятно, означает, что там газ и, возможно, наращивают производство СПГ.

“Нет сомнений, что это судно для перевозки СПГ”, — сказал Мехди Туил, ведущий специалист по СПГ в Calypso Commodities. “Крупная вспышка указывает на возобновление работы завода”.

И только в Bloomberg всё никак не гас свет. Бдят, подумал Штирлиц.

******************************

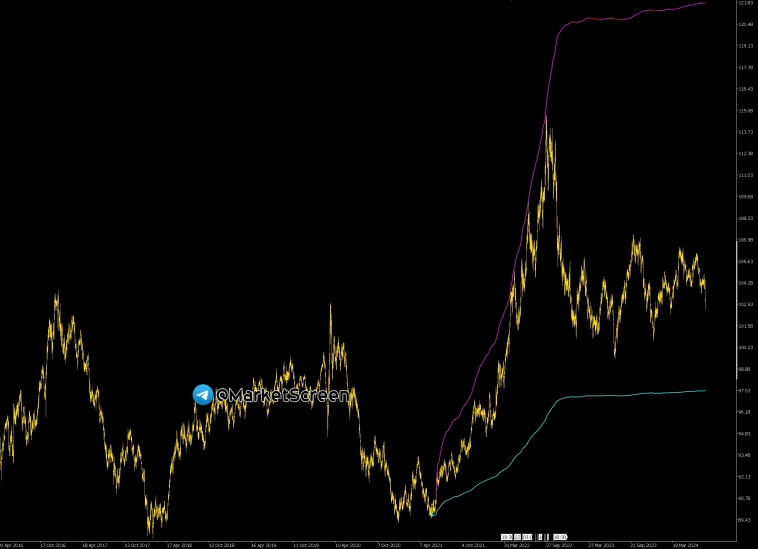

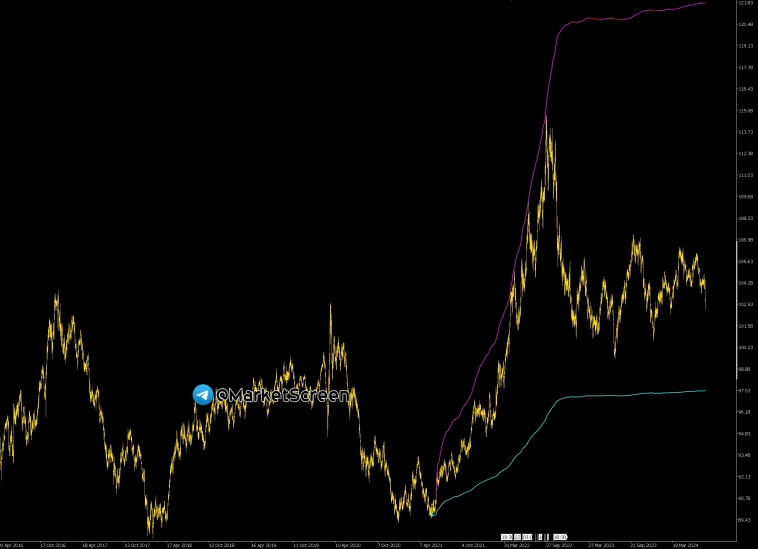

Дорогие друзья, если вам сейчас будут с разных сторон заговорчески шептать, что индекс доллара-то падает, еще чуть-чуть, еще вот-вот, не обращайте внимание.

Если расширить историческую перспективу несколько далее вчерашнего дня, то картина получается вот такая. Индекс доллара практически в самой середине самой середины. Забейте.

«Индекс доллара» — индекс, показывающий отношение доллара США к корзине из шести других основных валют: евро (EUR), иена (JPY), фунт стерлингов (GBP), канадский доллар (CAD), шведская крона (SEK) и швейцарский франк (CHF). У каждой валюты в корзине имеется вес:

Евро — 57,6 %;

Иена — 13,6 %;

Фунт стерлингов — 11,9 %;

Канадский доллар — 9,1 %;

Шведская крона — 4,2 %;

Швейцарский франк — 3,6 %.

**************************

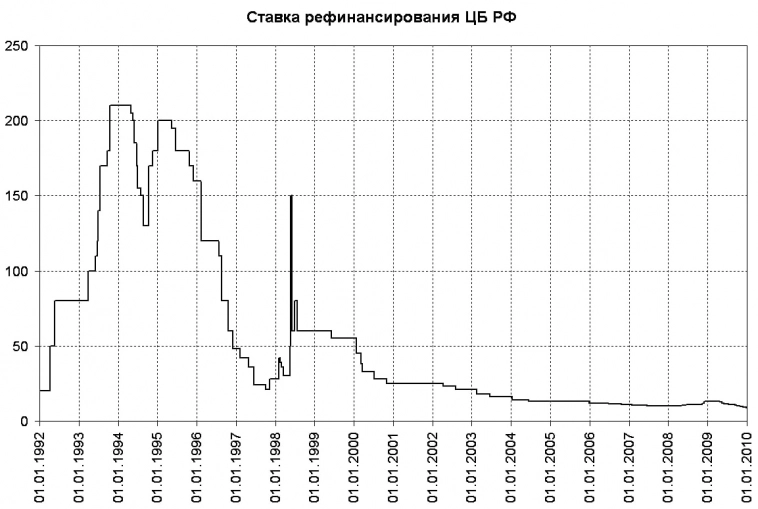

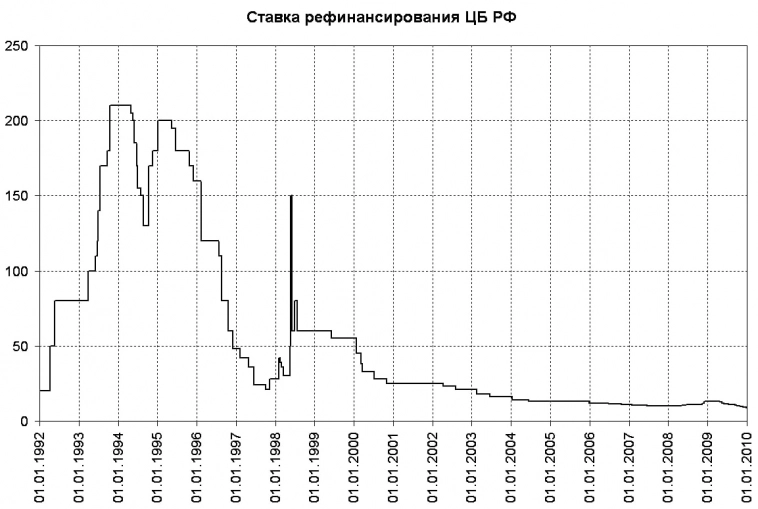

Кстати, молодежь, прикиньте, а ведь мы вот так вот еще недавно жили. Представляете? Ставка ЦБ — 150. Аргентина и Турция в одном флаконе, ёптыть.

Мне, кстати, говорили, что я вру, когда говорил, что было так. Говорили, были „святые“ времена.

Ну, OKAY.

*******************************

— Разъясняем по облигациям.

— На чём зарабатывает Баффетт?

— Подведение итого работы компании Интел.

— Российская Федерация снова не встает в угол.

Доброе утро, всем привет!

Как вы уже знаете, третьего дня экономическими знаниями блеснул новый отечественный «патриотический» ЛОМ по фамилии Царёв.

Давайте же разгребём эти конюшни, дабы прояснить.

— Что вы будете пить? Пиво? Водку?

— Даже и не знаю, всё такое вкусное!

Вот и мы не знаем, с чего начать. Ну ладно, давайте с цифр. Хорошим тоном со стороны гражданина Царёва было бы указать источник этого самого 1% ВВП, но чего это я. Дело всё в чём? Дело в том, что с 2022 года Минфин РФ прекратил публикацию данных о расходах при исполнении бюджета. Последние официальные данные по статье «Обслуживания государственного и муниципального долга» на сайте Минфина доступны за 2021 год. Цифра там получилась — 1 084,2 млрд ₽. Росстат со своей стороны сообщает, что номинальный ВВП в 2021 году получился 135 773 млрд ₽. Нехитрым образом получаем, что в 2021 году Россия потратила на обслуживание своего госдолга 0,79%. Что несколько меньше, чем 1%

Заметим, что данная статья в статистике объединяет траты на обслуживание госдолга и муниципального. Но вещи эти разные. И то, о чём вещает нам экономист Царёв, в общем-то именно госдолг. Он ведь очевидно про ОФЗ. А значит, процент будет ещё меньше.

Вы можете сказать, что объем госдолга с 2021 года сильно увеличился, соответственно, и процент может тоже вырасти. Да, объем увеличился. И госдолга. И! ВВП.

На 1 января 2022 объем рынка ОФЗ составлял 15 494 млрд ₽. На 1 января 2024 — 19 963. Рост — 28,8%.

ВВП в 2021 году — 135 773 млрд ₽. ВВП за 2023 год — 172 148₽. Рост — 26,8%

Рост идентичный. Ну, короче, тут у экономиста Царёва, видимо, сова натянулась. Где 0,8%, там и 1%. А чо такого?

Да даже если и 1. Экономист Царёв не даёт в своём посте критериев понятия «много». Он просто закатывает глаза и стонет — мнооого. В США в 2023 финансовом году на обслуживание процентов по казначейским долговым бумагам было потрачено 879 307 млн $. ВВП США за 2023 год — 26,94 трлн $. Т.е. на обслуживание госдолга ушло 3,26% ВВП. Эй, экономист Царёв, как это? Это много? Или очень много? Или очень мало? Мы не понимаем.

Но самое интересное дальше. Вся глубина глубины. Известный экономист ворвался в чатик с двух ног и сообщил, что вот этот вот НАШ Минфин (кстати, вы заметили как вот эти все новые русские «патриоты» любят слово НАШ? НАША Россия, НАШ Минфин, НАША армия) берет в долг под 15-16%. Тут какое дело? Расписывать дальнейшее — это тема отдельного большого поста с цифрами (конечно же, для Sponsr). Мы даже не знаем, как подробное, кратко и на пальцах, но попробуем. Короче. Текущий госдолг (ОФЗ) состоит из бумаг с постоянной доходностью и с переменной, которая зависит от инфляции или ставки ЦБ. Там, кстати, экономист Царёв тоже попытался в это. Так вот, основная масса долга — это бумаги с постоянной доходностью, а не флоатеры, как написал Царёв. Бумаги эти размещались на рынке с 2012 по 2024 годы. Доходность подобных бумаг определяется раз и навсегда при размещении. Т.е. разместились в 2012 году под 8%, значит каждый год на одну подобную облигацию выплачивается 80 руб дохода. Ну ибо номинал — 1000. Что в 2012 году 80 руб, что в 2020 — 80 руб. Что в 2027, года будет гасится данный конкретный выпуск, тоже 80 руб. Если мы не ошибаемся, то сейчас в обращении 28 выпусков ОФЗ-ПД, т.е. с постоянным доходом. И вот чисто на глаз там процентов у 70 годовая купонная доходность от 6 до 8%. Т.е. похер, что ставка 18%. Минфин платит от 60 до 80 рублей на облигацию номиналом в 1000%. А теперь присовокупите сюда изменение стоимости денег. 80 руб в 2012 и 80 руб в 2024?

А флоатеры, на которые фапает экономист Царев, попёрли (не все) в последнее время, когда ставка подросла. И вот это, значит, такие нехорошие бумаги, ведь там привязка к ставке ЦБ. «Выше ставка — выше выплаты». Мы даже спорить с этим не можем. Но только почему же вы, экономист Царёв, не описали и обратное свойство? Ниже ставка — ниже выплаты. И если через год ставку снизят до, допустим, 10%, то туда же улетит и ставка по этим вашим флоатерам. Какая религия запретила вам это писать?

В общем, мы куда ведём? И к чему? А к тому, что сходу объявить, что мы тут кредитуемся под 16% — неправильно. Надо делать поправку на то, что именно в конкретный текущий момент времени. А после чего дать инфу по средневзвешенным купонным годовым доходностям, которые имеются в настоящее время. Но это сложно. Это надо понимать, понимать, где рыть, рыть, считать, проверять. Но я сразу скажу — средневзвес по доходности там гораздо ниже, чем объявленные 16%.

Есть ещё момент — а по каким ценам были размещения тогда, давно? Лет 5-10 назад. В курсе ли экономист Царёв, что облигации на аукционе могут уйти не по номиналу, а выше или ниже номинала. Это тоже неплохо бы завернуть в общую картину.

Ну и подошли к шедевру. К экономическому катарсису. Оказывается, согласно экономиста Царёва, наш с вами Минфин, беря деньги в долг, изымает их из экономики! Ну мы тут прям опустили руки.

Смотрите, экономист Царёв, какая ситуация. Привлечение финансирования путём размещения облигаций федерального займа — это привлечение финансирования. Финансирования расходов бюджета. К примеру, национальной обороны, национальной безопасности, национальной экономики — это прям вот официальные статьи расходов в краткой информации об исполнении федерального бюджета. Экономист Царёв, из какой, б… ь, экономики, у вас Минфин изымает деньги, «обескровливая её»?

Экономист Царёв, вы вообще в процессах вот эти всех ориентируетесь? Представляете?

Основные покупатели первички — СЗКО. Системно значимые кредитные организации. Они пришли на аукцион и дали денег Минфину. А потом раз в полгода получают купоны, т.е. купонные выплаты. Это их прибыль. С которой они платят государству налог. А остальное (частично) распределяют среди акционеров. А кто у нас акционеры у СЗКО? Ой. Оказывается, у некоторых — 100% родное государство. И получается интересный круг. Государство взяло у государства денег, профинансировало производство, оборонку, науку, выплатило проценты государству. Деньги крутятся внутри страны, обслуживая развитие различных отраслей. Вот это поворот. Прикиньте, экономист Царёв. Вот это схематоз!

Ну вот если широкими мазками, то как-то так дорогие друзья.

ЛОМ с аудиторией в несколько сот тысяч подписочников, по некоторым рейтингам проходящий как самый-самый рупорный рупор и патриотичный патриот, во время ведения боевых действий херачит в паблик пасквиль по узкопрофессиональной тематике, к которой он не имеет отношения, где даёт ничем неподкрепленные сведения, которые не бьются с фактическими цифрами, делает ложные выводы по происходящим процессам, а по факту обвиняет Правительство РФ в некомпетентности.

Таким образом, гражданин вносит в массы панические настроения, направленные на возбуждение ненависти к институтам власти. Повторимся, делает он это, используя ложные и не имеющие отношения к действительности, данные. А нам точно нужен такой патриотичный «патриот» ЛОМ? Он точно нужен на федеральных каналах? Его мнение точно должно транслироваться в мозги наших соотечественников?

****************************************

Баффетский Berkshire Hathaway сократил свою долю в компании Apple.

Там в принципе Беркширы устроили распродажу акций на 76 млрд $.

Согласно опубликованным в субботу отчётам, компания сократила свои позиции в Apple более чем на $50 млрд до $84,2 млрд во втором квартале, получив огромную инвестиционную прибыль.

Berkshire продала примерно 390 млн акций Apple, или около половины своей доли.

Продажи акций привели к тому, что денежные средства Berkshire достигли рекордного уровня в $277 млрд, что на $88 млрд больше, чем в предыдущем квартале. Компания вложила эти средства в краткосрочные казначейские облигации.

— Да, с деньгами можно дела делать, можно. Хорошо тому, Василий Данилыч, у кого денег-то много.

На чём зарабатывает Berkshire Hathaway?

По результатам 2 квартала 2024 финансового года.

Доход компании Баффета складывается не только из купли-продажи акций и получения дивидендов. Есть ряд компаний, где Баффетт в лице Беркшира владеет 100% долей, и, соответственно, выручка этих юрлиц идёт как выручка Беркшира.

Что это за компании?

Страховой подразделение Berkshire — компания Geico.

Железнодорожная компания BNSF.

NetJets — компания, владеющая частными реактивными самолётами.

Precision Castparts — производитель всякого для аэрокосмической промышленности.

И ряд других.

********************************

Места, где Баффетт скидывал акции Банка оф Америка.

Ох и коварный старикан. Хитрован.

Места продажи Безосом акций своего Амазона.

В начале июля прям удачно получилось.

*************************************

Наиболее опасные профессии в США.

Бюро статистики труда США зарегистрировало 5486 случаев производственных травм со смертельным исходом в 2022 году. Это на 5,7% выше, чем годом ранее. И это означает, что каждый 96 минут от производственной травмы умирал работник.

На этом графике представлены шесть профессий в США с самыми высокими показателями производственного травматизма со смертельным исходом на 100 000 работников, занятых полный рабочий день, в 2022 году.

Хуже всего дела обстоят у лесорубов. 100,7 случаев на 100 000 работников. Или 54 всего фактически за 2022 год.

В абсолюте больше всего теряет водительский сектор — 1115 смертей. В пересчете на 100 000 работников получает 30,4.

******************************

Крупнейшие курьерские компании мира.

По рыночной капитализации на февраль 2024

«Большой тройка» — United Parcel Service (UPS), FedEx и DHL — продолжают доминировать в сфере курьерских услуг по всему миру.

Другие перевозчики в большей степени работают на региональном уровне, то отражается и на их капитализации.

*******************************

Итоги компании Интел

Зашли вчера в их интернеты, а там на фоне обрушения акций Интела на десятки процентов тихо мужик молится.

— Пусть глаза твои смотрят прямо перед собой, устреми свой взор прямо перед собой. Внимательно следи за путями своими и будь твёрд на всех путях твоих

Притчи 4:25-26

Ну, думаем, инвестор поди какой успешный.А нифига, оказалось, генеральный директор Интела.

Ну, в общем, ему там тут же один юнит грехи отпустил в панамку накидал:

Я верил в вас! Я купил акции Интел по 54$, когда вы стали директором в 2021 году. Я всегда даю новому руководству 3-5 лет на раскрутку, прежде чем делать какие-то выводы. Прошло 3,5 года. Дело идут не очень. Каждый квартал вы говорили, что дно достигнута, но в следующем квартале всё оказывалось хуже.

В 2021 вы говорили, что мы на пороге трёх волшебных открытий: Alder Lake, Sapphire Rapids, Alchemist. Первый был норм, но недолговечным. Сапфир — катастрофа. Alchemist имел шансы, но нехватка графических процессоров.

В 2022 вы говорили: «Поезд Интел разворачивается на конечной станции и, я надеюсь, вы все сможете сеть в него». Цена акций составляла около 50$. Вы обманом заманили инвесторов в этот поезд.

Вы сказали: «Raptor lake — отличный продукт, мы выигрываем во многих тестах. Это лучший продукт». Сегодня мы обнаружили, что существует очень серьезная проблема со стабильностью.

Вы сказали в 2022: «AMD в зеркале заднего вида”. Сегодня клиентский бизнес AMD растёт двузначными цифрами, сегмент центров обработки данных — трехзначными цифрами.

Вы сказали, что DCG достигла дна и в первом квартале 2021 года возобновит рост и будет наращивать обороты. Несмотря на то, что сегмент дата-центров AMD вырос на 100%, ваш аналог сократился на 3%!

Вы сказали, что Ponte Vecchio был великолепен. Теперь проект закрыт.

Вы сказали, что будете придерживаться разумной дивидендной политики в 4 квартале 2022 года. Потом вы отменили дивиденды.

Вы сказали, что Gaudi 2 получил очень положительные отзывы в 1 квартале 2023 года, но инвесторы не видят хороших показателей продаж.

Вы сказали, что Gaudi 3 обладает лучшей производительностью на ватт, однако в этом году AMD продаст ускорителей на 4,5 миллиарда долларов. Продажи Gaudi 3 в 2024 году составят всего 500 миллионов долларов. Смешно!

Вы сказали, что Intel станет лидером на рынке ПК с искусственным интеллектом, а у Meteor Lake проблемы.

Только в ПРОШЛОМ квартале (!) вы сказали: “Мы по-прежнему считаем, что первый квартал будет самым худшим”. Во втором квартале акции упадут ещё на 20%.

Посмотрите на все продукты, выпущенные за последние 3,5 года: Alder Lake, Ponte Vecchio, Raptor Lake, Alchemist, Sapphire Rapids, Emeralde Rapids, Arrow Lake, Lunar Lake, Sierra Forest, Granite Rapids, Battlemage, Gaudi2, Gaudi 3. По вашим словам, каждый продукт становится все более популярным, ожидается некоторый рост то тут, то там. Но каждый, б… ь, квартал вы сообщаете нам плохие новости.

Каждый раз, когда вы говорили о доходах, вы использовали новое модное слово: 5g, IoT, автономный, облачный, EDGE, акселератор, XPU. В этом году вы тысячу раз упоминали искусственный интеллект. Вы сказали, что Gaudi 2 хорош, но у вас не так много продаж, вы говорите, что Gaudi 3 превосходит h100, но в этом году вы заработали всего 500 миллионов долларов, по сравнению с 4,5 миллиардами АМД. Теперь вы говорите, что Falcon Shore будет хорош. Хватит, б… ь!

Теперь Intel нужна помощь TSMC для Lunar lake. Господи, INTEL! “ТОТ самый INTEL”! Упал до уровня AMD, не может делать вещи без чьей-либо помощи!

1,2 миллиона долларов потеряно в акциях Интел! Никакой торговли, никакого плеча. Тупо инвестирование. Тупо удержание акций в течение 3,5 лет.

Вы использовали страстные и мотивирующие выражения при обсуждении будущего Intel. Вы вселяли в людей ложную уверенность.

От души получилось, мы считаем. Ну еще бы, на все 1,2 миллиона.

****************************

Американское лухури.

— Цены на лухури-жилье выросли на 8,8% г/г во втором квартале. Это более чем в два раз превышает рост цен на жилье, не входящего в сегмент «люкс».

— Продажи элитного жилья выросли на 0,2%, в то время как продажи домов, не относящихся к классу люкс, упали на 3,4% до самого низкого уровня за десятилетие.

Типичный «элитный» дом в США продавался за рекордные 1 180 000 долларов во втором квартале.

Лухури-дома определяются как те, которые, по оценкам, входят в топ-5% от их рыночной стоимости в соответствующей агломерации, а дома, не относящиеся к категории люкс, входят в 35-65% от рыночной стоимости.

Понятно, что цены могут сильно отличаться в зависимости от месторасположения объекта недвижимости. Так, в Сан-Хосе медианная цена продажи дома, относящегося к категории «элитный» составила 4 830 000$.

А вот десятка самых дорогих продаж во 2 квартале 2024 года:

1. Glenwood Springs, CO (Aspen): $77M

2. Glenwood Springs, CO (Aspen): $66.5M

3. Los Angeles, CA: $62.8M

4. Miami, FL (Miami Beach): $62.5M

5. Glenwood Springs, CO (Aspen): $59M

6. West Palm Beach, FL (Palm Beach): $51.3M

7. West Palm Beach, FL (Highland Beach) $50M

8. West Palm Beach, FL (Palm Beach): $49.6M

9. Glenwood Springs, CO (Aspen): $48.8M

10. Glenwood Springs, CO (Woody Creek): $46M

***********************************

Омерзительное поведение России на мировой арене.

Тонны спутников ежесекундно висят над несправедливо поделённой территорией суши. Они бдят. Бдят исполнение санкций, которые всем цветущим миром были наложены на непослушную и коварную Россию!

На прошлой неделе спутники, от которых не скрыться, выявили, что крупное судно пришвартовалось к российскому заводу по экспорту сжиженного природного газа в Арктике. А это! Это первый шаг в обход санкций США.

Судно представляет собой судно длиной примерно 280 метров, пришвартованное к причалу Arctic LNG 2 примерно 1 августа, что почти соответствует длине обычного судна используемого для перевозки СПГ. На спутниковом снимке также видно пламя на близлежащем объекте, что, вероятно, означает, что там газ и, возможно, наращивают производство СПГ.

“Нет сомнений, что это судно для перевозки СПГ”, — сказал Мехди Туил, ведущий специалист по СПГ в Calypso Commodities. “Крупная вспышка указывает на возобновление работы завода”.

И только в Bloomberg всё никак не гас свет. Бдят, подумал Штирлиц.

******************************

Дорогие друзья, если вам сейчас будут с разных сторон заговорчески шептать, что индекс доллара-то падает, еще чуть-чуть, еще вот-вот, не обращайте внимание.

Если расширить историческую перспективу несколько далее вчерашнего дня, то картина получается вот такая. Индекс доллара практически в самой середине самой середины. Забейте.

«Индекс доллара» — индекс, показывающий отношение доллара США к корзине из шести других основных валют: евро (EUR), иена (JPY), фунт стерлингов (GBP), канадский доллар (CAD), шведская крона (SEK) и швейцарский франк (CHF). У каждой валюты в корзине имеется вес:

Евро — 57,6 %;

Иена — 13,6 %;

Фунт стерлингов — 11,9 %;

Канадский доллар — 9,1 %;

Шведская крона — 4,2 %;

Швейцарский франк — 3,6 %.

**************************

Кстати, молодежь, прикиньте, а ведь мы вот так вот еще недавно жили. Представляете? Ставка ЦБ — 150. Аргентина и Турция в одном флаконе, ёптыть.

Мне, кстати, говорили, что я вру, когда говорил, что было так. Говорили, были „святые“ времена.

Ну, OKAY.

*******************************

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Если вы вдруг собрались перебираться к брокеру „Финам“, в том числе и потому, что там есть лучший в мире терминал МТ5, то открывайте счет по моей реферальной ссылке: https://partner.finam.ru/rl/12480

1К

3 комментария

К сожалению Царев в целом прав. И то, что Сахипзадовна под бурный аплодисменты депутатов Гос..(как там их Бастрыкин именовал?) уверенно ведет экономику вперед в прошлое, в «святые 90е», когда и 150% не выглядели сильно привлекательными для меня вполне очевидно.

- 06 августа 2024, 06:04

Сергей Нагель, ну так Царев бочку катит на финансово-экономический блок правительства, а не ЦБ. Хотя, возможно, он не видит между ними особой разницы.

- 06 августа 2024, 09:17

Юрий Близорукий, не видит. В основе экономических воззрений Царева-Глазьев, а там более четко все про кто и как обгонял и как подрезал…

- 07 августа 2024, 06:01

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу...

11:32

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

16:39

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога StockGamblers

- BlackRock

- BR

- IPO

- Meta Trader 5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- акции

- Аргентина

- аренда

- банки

- бензин

- биржа

- биткоин

- биткойн

- богатство

- брент

- бюджет

- валюта

- ввп

- вклады

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дефолт

- дивиденды

- доллар

- доходность

- доходы

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- кредитование

- кредиты

- крипта

- МосБиржа

- мт5

- налоги

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- РИ

- РТС

- рубль

- рынок сша

- санкции

- Сбер

- сбербанк

- сбережения

- спг

- ставка

- ставки

- статистика

- стоки

- США

- танкеры

- тарифы

- торговля

- торговые сигналы

- трамп

- трежериз

- трейдинг

- туризм

- федрезерв

- фонды

- форекс

- фьючерс РТС

- фьючерсы

- цб

- цены

- ЦФА

- экономический дайджест

- экспорт

- юань

- Яйца