Блог им. EvgeniyPavlik

Собираем дивидендный портфель-какие акции купить прямо сейчас, чтобы получать высокие дивиденды!

- 21 апреля 2024, 09:12

- |

Многим инвесторам нравится "дивидендная стратегия". Она позволяет создать реальный доход, денежный поток со своего капитала не зависимо от того, растёт рынок или снижается.

Российский фондовый рынок исторически считается самым высоко-дивидендным в мире. Прогнозируемая доходность на 2024 год составляет около 10% в виде дивидендов.

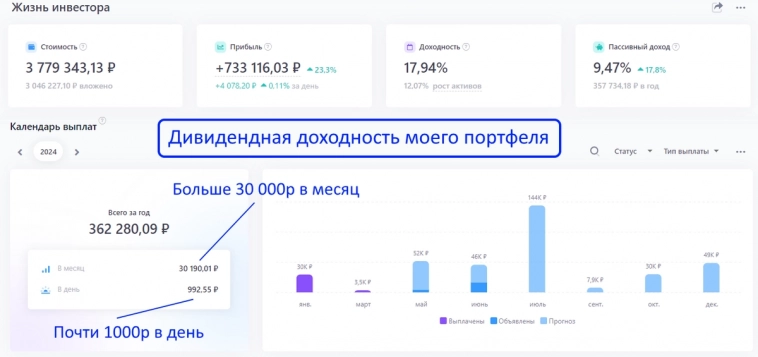

В своей инвестиционной деятельности я использую именно дивидендный подход и за 4 года инвестирования вышел на среднемесячную «дивидендную зарплату» в30 000 рублей:

Лучшие дивидендные акции фондового рынка РФ

Давайте составим список самых привлекательных дивидендных акций для инвестирования прямо сейчас, которые могут принести выплаты уже в этом году:

- МТС

Экосистема МТС активно развивается, занимая 2 место в нашей стране после Яндекса. Скоро на рынок выходит МТС Банк (26 апреля), а в 2025 году может полноценно запуститься стандарт интернета 5G (именно МТС первым в России начал работать с сетью пятого поколения).

Финансовый отчет за 2023 показал рост выручки +13% и чистой прибыли +67.5%.

Ожидаемые дивиденды 12-13% - Совкомфлот

Усложнение логистики и транспортировки энергоресурсов из России, а так же наложение санкций на нашу страну и нестабильная геополитическая обстановка приводит к повышению ставок фрахта (цен на морские перевозки).

Выручка компании выросла почти в 2 раза, а чистая прибыль в 4.

Ожидаемые дивиденды 11-12% - Татнефть

Компания не имеет долгов и больших расходов на инвестиционные проекты. Бизнес отлажен и приносит стабильную прибыль. На данный момент компания сосредоточилась на переработки нефти и развитии параллельных бизнесов (шинный-каждая 4 шина в России произведена Татнефтью, нефтехимия и заправки).

До наступления 2022 года компания выплачивала почти 100% прибыли в виде дивидендов и в текущих условиях может вернутся к данной практике выплат.

Выручка выросла на +11.3%, чистая прибыль +1.2%.

Ожидаемые дивиденды 11-12% - Северсталь\НЛМК

Обе компании вернулись к дивидендным выплатам после двухлетнего перерыва, заявив о щедрых двузначных дивидендах и намекнув на возврат ежеквартальной практике выплат.

Обе компании имеют отрицательный долг и запас наличности на счетах.

Ожидаемые дивиденды 12% - Лукойл

Одна из самых привлекательных акций всего фондового рынка России, стабильно выплачивающая дивиденды уже более 23 лет.

Компания показала за 2023 год рекордную чистую прибыль более триллиона рублей. Имеет отрицательный долг и огромный запас наличности на счетах.

Ожидаемые дивиденды 16-17% - Транснефть

Прекрасный финансовый отчет за 2023г-выручка, чистая прибыль, запас наличности на счетах выросли, а чистый долг отрицательный. Тарифы на прокачку по магистралям компании растут не зависимо от цен на нефть. Сплит прошел и сделал акцию более доступной. Основные капитальные затраты остались позади и компания может направить на выплату дивидендов больше средств.

Ожидаемые дивиденды 12% - Магнит

Выручка выросла до исторического рекорда вместе с количеством магазинов компании. Стабильно генерируется чистая прибыль, свободный денежный поток положительный, на счету хороший запаса наличности, а долг сократился.

Компания провела выкуп акций, вернулась к выплате дивидендов и активно развивает бизнес, выходя в онлайн-ритейл (летом открывает свой маркетплейс).

Ожидаемые дивиденды 12% - СБЕР

Банк поставил исторический рекорд по чистой прибыли, утвердил новую стратегию развития на 3 года и намерен развивать сервисы на основе ИИ (искусственного интеллекта). По сути компания превратилась из обычного банка в лидера финтех-отрасли нашей страны. По заявлению руководства, ближайшие годы для СБЕРа будут не менее успешными, чем 2023.

Ожидаемые дивиденды 11-12%

Заключение

Если бы я начинал инвестировать заново, то прямо сейчас собрал бы себе инвестиционный портфель именно из этих эмитентов! Все они имеют хорошие финансовые и операционные показатели. Их ожидаемая дивидендная доходность двузначная и выплату они могут совершить в ближайший дивидендный сезон, т.е. этим летом!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банк санкт-петербург

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- что купить

- Яндекс

Или считаете акции совсем не отреагируют ростом кода снизят ставку?

Проценты которые Вы указали могут быть и не утверждены на собрании, сколько раз такое было. А вот риски по любой указанной кампании могут быть очень высокими.

К чему я это все. А Вы просчитывали стресс сценарий при падении рынка на 50%. Время выхода на исходные? Свои возможности-то есть наличие капитала для покупок на дне? Интересно посмотреть Вашу аналитику по данному вопросу.

Но самое главное то, что по сравнению с облигациями акции в долгосроке дадут рост выплат, причём темпы роста как правило высокие, всяко выше таковых по экономике в среднем потому что здесь топ из компаний.

При падении рынка кидаться и продавать просто не надо, а наоборот лучше иметь средства (в тех же облигациях, есть и получше варианты) и при снижении докупить акций. Это даст преимущество в будущем. Собственно и все.