АПРИ

💼 Новый выпуск облигаций со ставкой до 25% и доходностью до 28,08% на 3,5 года

- 22 декабря 2025, 16:00

- |

💼 Новый выпуск облигаций со ставкой до 25% и доходностью до 28,08% на 3,5 года

💼 Уважаемые инвесторы!

💼 Уже завтра, 23 декабря, с 11:00 до 15:00 по московскому времени ПАО «АПРИ» планирует провести букбилдинг по новому выпуску облигаций серии 002Р-12.

💼 Напомним предварительные параметры выпуска:

🔵Планируемый объём размещения: не менее 1 млрд рублей

🔵Номинал: 1 000 рублей

🔵Срок обращения: 3,5 года (1 260 дней)

🔵Цена размещения: 100% от номинала

🔵Тип купона: фиксированный

🔵Купонный период: 30 дней

🔵Выплата купонного дохода: раз в месяц

🔵Ставка купона: не выше 25% годовых

🔵Доходность: не выше 28,08% годовых

🔵Амортизация: по 25% на дату окончания 33, 36, 39 и 42 купонных периодов

🔵Организаторы: Альфа-Банк, БКС КИБ, Газпромбанк

🔵Дата букбилдинга: 23 декабря 2025 года с 11:00 до 15:00 МСК

🔵Дата размещения: 26 декабря 2025 года

🔵Доступно для неквалифицированных инвесторов

- комментировать

- 5.3К

- Комментарии ( 0 )

Свежие облигации АПРИ 002Р-12 на размещении. Доходность до 28% годовых на 3,5 года!

- 22 декабря 2025, 08:58

- |

Ставка ЦБ снижена уже в ПЯТЫЙ раз подряд — и очевидно, что это далеко не финал цикла смягчения ДКП. Поэтому у облигационеров, которые за последние пару лет привыкли к шикарным доходностям на долговом рынке, остаётся не так много вариантов «запарковать» средства под процент в 2-3 раза выше номинальной инфляции.

👍Продолжаю искать и разбирать потенциально интересные кейсы первичных размещений. Сегодня смотрим на свежий выпуск застройщика АПРИ.

В конце прошлого года челябинский девелопер предлагал выпуски с ВПЕЧАТЛЯЮЩИМИ купонами выше 30% годовых. Сейчас купон хоть и скромнее, но всё равно один из самых высоких в своей кредитной группе.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏢А теперь — погнали смотреть на новый выпуск АПРИ!

🏗️Эмитент: ПАО «АПРИ»

🏢АПРИ – федеральный девелопер, реализующий масштабные жилые и коммерческие проекты в Челябинской, Свердловской и Ленинградской областях, а также на Дальнем Востоке и Ставропольском крае.

( Читать дальше )

Анализ МСФО компании "АПРИ" за 3кв2025г

- 20 декабря 2025, 12:37

- |

📊 Кредитный рейтинг:

НКР (6.08.25): подтвержден рейтинг с ВВВ- (прогноз стабильный);

НРА (24.10.25): подтвержден рейтинг с ВВВ- (прогноз стабильный)

📹 Интервью с эмитентом тут

Мои выводы:

🟡 Отраслевой риск (девелопер) в связи с экономической ситуацией в стране

🟡 Небольшой девелопер. На 01.12.25 занимают 94 место (66 место в начале года) по объему строительства в федеральном рейтинге ЕРЗ (218 тыс. м2 против 271 тыс. м2 в начале года), доля строительства с переносом срока — 38% (20% в начале года) ❗️

🟢 За 3кв2025г в сравнении с 3кв2024г:

1) Выручка +8,8% (15,36 млрд / +64,3% кв/кв) — если за 1п2025г мы видели отставание, то уже в 3-ем квартале заметно оживление ✅

2) Валовая прибыль +7% (6,84 млрд / +63,2 кв/кв) — себестоимость слегка возросла, но не критично, показатель так же догнал и перегнал прошлогодний результат ✅

3) Результаты операционной деятельности +5,2% (4,93 млрд / +70,5% кв/кв) — снижение прочих доходов отразились замедлением роста, однако административные (+6,6%) и коммерческие (-3,9%) расходы не раздуваются

( Читать дальше )

Новый выпуск АПРИ-002Р-12: До 28% годовых от регионального застройщика. Стоит ли брать?

- 19 декабря 2025, 17:48

- |

Банк России продолжает взвешенную политику в борьбе с инфляцией, избегая резких движений. Сегодня регулятор вновь снизил ключевую ставку на 50 б.п., до 16%. Это решение по-прежнему создаёт благоприятные условия для получения высокой доходности по облигационной стратегии.

До конца года на рынок планируют выйти четыре компании из сектора девелопмента. Я намерен подробно разобрать каждого эмитента и поделиться мнением: кого можно рассмотреть для долгосрочных вложений, а кто представляет интерес только для спекулятивных сделок. Разбор на новые облиги Самолет (здесь).

ПАО «АПРИ» — региональный застройщик жилой недвижимости, специализируется на проектах строительства жилья в сегментах эконом+ и комфорт.

Компания работает в Челябинске, Екатеринбурге, Владивостоке (остров Русский), а также в Южном федеральном округе (Краснодарский край, Железноводск)

📍 Параметры выпуска АПРИ 002Р-12:

• Рейтинг: ВВВ- (НКР, прогноз «Стабильный»)

• Номинал: 1000Р

• Объем: 1 млрд рублей

( Читать дальше )

Необычный ход АПРИ в новом облигационном выпуске

- 17 декабря 2025, 15:26

- |

На долговом рынке царит оживление: инвесторы активно ищут выпуски с фиксированными купонами, ведь слухи о возможном снижении ключевой ставки подогревают аппетит к долгосрочным бондам. Сегодня у меня на разборе новый выпуск облигаций компании АПРИ.

💼 Итак, 23 декабря АПРИ планирует разместить облигационный выпуск серии 002P-12 объемом не менее 1 млрд рублей. Срок обращения составит 3,5 года, а ставка ежемесячного фиксированного купона до 25% годовых, что ориентирует надоходность к погашению не выше 28,08% годовых.

Примечательно, что оферта по выпуску не предусмотрена, что в условиях цикла смягчения ДКП можно расценить как новогодний подарок от эмитента, поскольку появляется возможность зафиксировать высокую доходность на длинном горизонте. А в последний год обращения ежеквартально осуществляется погашение номинальной стоимости амортизационными частями по 25% в даты выплат 33-го, 36-го, 39-го, 42-го купонов.

Кредитный рейтинг компании – «BBB-|ru|», прогноз «стабильный» от НРА, а также BBB-.ru со стабильным прогнозом от НКР. Бумаги эмитента относятся к сегменту ВДО, что следует учитывать при принятии инвестиционных решений.

( Читать дальше )

Облигационный выпуск АПРИ: шанс поймать высокую доходность

- 16 декабря 2025, 17:04

- |

Как вы знаете, я люблю периодически листать отчёты ЦБ по банковскому сектору, и в последнее время обращает на себя внимание ускорение прироста как льготной, так и рыночной ипотеки в 3 кв. 2025 года. Ну а дальнейшее смягчение ДКП должно лишь усилить этот тренд.

🏗 Если вдруг среди вас есть те, кто до сих пор не знаком с АПРИ, коротко расскажу о компании. Это ведущий девелопер Челябинской области, который, помимо основного региона своего присутствия, реализует также масштабные жилые и коммерческие проекты в Свердловской, Ленинградской областях, а также в Ставрополье и на Дальнем Востоке. Что важно, компания не просто расширяет географию, но и грамотно выстраивает всевозможные партнёрства, минимизируя риски, расходы и стоимость земельного банка, а также ускоряя масштабирование бизнеса. Портфель проектов диверсифицирован как по типу и классу недвижимости, так и по географии.

( Читать дальше )

АПРИ: расходы остались в 2025 году, а продавать будем в 2026-м

- 16 декабря 2025, 09:46

- |

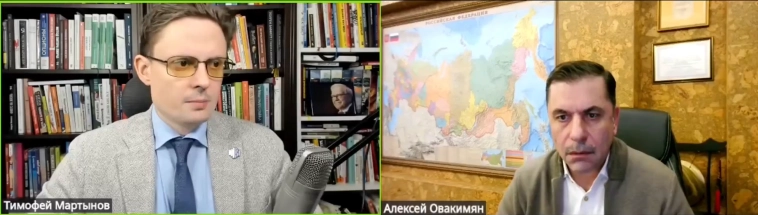

На прошлой неделе к ним присоединился Челябинский застройщик АПРИ. Это было мое третье интервью с ними.

Общались с президентом и совладельцем компании — Алексеем Овакимяном.

Эфир: https://vkvideo.ru/video-53159866_456240322

Давайте расскажу основное:

✅23 декабря размещают новый выпуск бондов 1 млрд 25% купон

✅в 3кв 2025 оживление продаж +20%г/г

✅сейчас продают 80% Челябинск 20% Екатеринбург

✅сложные месяцы в плане продаж были июль 2024 и январь 2025

✅из-за того, что сейчас мало разрешений на строительство, через годик-два будет дисбаланс спроса и предложения

✅при 13% ставке ЦБ вероятно рыночная ипотека оживет

✅средняя цена +26,7%г/г выросла т.к. выше степень готовности жилья, продают больше дорого Екатеринбурга, плюс доля премиума подросла

Кредитоспособность

( Читать дальше )

Выпуск «Вредных бесед» с участием ПАО «АПРИ»

- 15 декабря 2025, 15:16

- |

💼 Выпуск «Вредных бесед» с участием ПАО «АПРИ»

💼 IR-директор ПАО «АПРИ» Игорь Файнман побывал в гостях у Вредного Инвестора (https://t.me/harmfulinvestor), где в рамках очередного выпуска «Вредных бесед» обсудил с Назаром Щетининым ситуацию в строительной отрасли, стратегию работы АПРИ с инвесторами, финансовую модель и проекты компании, её особенности как регионального застройщика, а также перспективы инвестиций в акции третьего эшелона.

💼 Предлагаем вам посмотреть выпуск «Вредных бесед» с АПРИ в социальных сетях:

АПРИ PUT-Оферта по выпускам RU000A107FZ5 квартальная, RU000A10AG48 ежемесячная

- 12 декабря 2025, 18:09

- |

smart-lab.ru/q/bonds/RU000A107FZ5 квартальная

smart-lab.ru/q/bonds/RU000A10AG48 ежемесячная

Мой перс манагер советует продавать.

Пут-оферта назначена на 14.01.2025. Так как на выпуск мы смотрим негативно и наше мнение — продавать, то лучше продать облигации по пут-оферте. Период предъявления к выкупу с 15 по 19 декабря 2025г. Если предъявить к выкупу, то облигации будут выкуплены по 100% от номинала. Если не предъявлять к выкупу, то ставка купона в большой вероятностью будет очень сильно снижена из-за высокой долговой нагрузки эмитента.

Что думаете, аксакалы?

⭐️ 🎤Интервью Тимофея Мартынова с АПРИ. Текстовый пересказ от 🐾Кот.Финанс 👍

- 10 декабря 2025, 22:08

- |

Саммари разговора с АПРИ в рамках Smart-Lab Online. Выжимка от котов. Эксклюзивно на Smart-Lab! Про долги, проекты, ситуацию на строительном рынке, ожидания на 2026-2028. Новый выпуск с купоном 25% ежемесячно на 3,5 года. Мы всё изучили, и даём вам выжимку!

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Новый выпуск облигаций и структура долга

АПРИ готовит размещение нового выпуска на ₽1 млрд со ставкой ~25% и ежемесячным купоном (эффективная доходность 28%), 3,5 года без оферт. После размещения общий объем облигаций достигнет примерно ₽7,5 млрд, при том что 85% долговой нагрузки компании — проектное финансирование к конкретным объектам

Рынок недвижимости: охлаждение пройдено

По мнению АПРИ, рынок прожил полуторагодичное охлаждение, особенно болезненное во второй половине 2024 года. Тогда на фоне отмены льготных ипотек спрос просел в 2-3 раза, население уходило в депозиты, а регуляторная риторика только усиливала ожидания снижения цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал