SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера BestLife

"Гном", или как трейдер обанкротил банк. Часть 2.

- 27 мая 2013, 14:27

- |

Disclaimer: История художественная, все имена вымышленные, все совпадения случайны.

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

- комментировать

- ★165

- Комментарии ( 88 )

Начался глобальный погром оффшоров. Общей стоимость в $32 триллиона

- 07 апреля 2013, 15:30

- |

Вслед за разгромом Кипра начался слив Британских Вирджинских островов. Будут оглашены имена тысяч западных махинаторов-середнячков и высокопоставленных папуасов из «третьего мира». Похоже, что за счет «экспроприации оффшорных экспроприаторов» решили замедлить падение системы глобального Запада

The Guardian публикует сразу несколько статей, где излагаются результаты «новаторского проекта International Consortium of Investigative Journalists (ICIJ), Вашингтон, который сотрудничает с The Guardian и другими международными СМИ». В журналистском расследовании участвовали 88 журналистов из 46 стран мира.

Начался массовый слив интимной информации из оффшоров — стали доступны миллионы электронных писем и других документов, в основном по офшору Британские Виргинские острова (BVI). Как утверждается в одной из статей, объем информации о BVI 260 гигабайт – что в 160 раз больше информации об отчетах посольств, которую в 2010 году обнародовал WikiLeaks — содержит 2,5 миллиона документов и имена 130 тысяч человек из 170 стран, в том числе из России. Это финансовые данные «более чем за 10 лет», а также информация об «

( Читать дальше )

The Guardian публикует сразу несколько статей, где излагаются результаты «новаторского проекта International Consortium of Investigative Journalists (ICIJ), Вашингтон, который сотрудничает с The Guardian и другими международными СМИ». В журналистском расследовании участвовали 88 журналистов из 46 стран мира.

Начался массовый слив интимной информации из оффшоров — стали доступны миллионы электронных писем и других документов, в основном по офшору Британские Виргинские острова (BVI). Как утверждается в одной из статей, объем информации о BVI 260 гигабайт – что в 160 раз больше информации об отчетах посольств, которую в 2010 году обнародовал WikiLeaks — содержит 2,5 миллиона документов и имена 130 тысяч человек из 170 стран, в том числе из России. Это финансовые данные «более чем за 10 лет», а также информация об «

( Читать дальше )

Управление капиталом. Часть 2. (Истории из жизни)

- 28 марта 2013, 23:00

- |

ЧАСТЬ II.

Работая в брокерской компании волей – неволей становишься свидетелем поучительных историй. Поэтому расскажу некоторые из них. В основном о тех, кто не управлял капиталом, впрочем, и сейчас не управляет. Такие истории я называю страшилками. Их нужно рассказывать людям, особенно новичкам, чтобы губы не раскатывали, а думали и учились! И лучше не на своих ошибках, а на чужих. Очень много плачевных историй. Гораздо меньше – положительных. Хорошие истории в большинстве своем происходят с трейдерами, которые умеют считать и думать…

Итак, реальные истории, о том, как делать не надо:

1. Ни одной убыточной сделки!

Весной 2006г. клиентка купила акции Газпрома по 340р. Затем Газпром упал и только к началу 2008г. достиг этой цены, затем опять свалился и вырос к лету 2008г. На предложение продать их по 360р. она сказала примерно так, что я дура, что ли, 2 года ждать и ничего не заработать, будет 400р., тогда продам… Весна 2013г., прошло 7 лет, Газпром 133. (-60%). До желаемых 400р. Газпрому осталось всего ничего – раза два напрячься))). Если добавить инфляцию, за все эти годы, то надо ждать уже 600-700р., чтоб выйти в безубыток.

( Читать дальше )

Работая в брокерской компании волей – неволей становишься свидетелем поучительных историй. Поэтому расскажу некоторые из них. В основном о тех, кто не управлял капиталом, впрочем, и сейчас не управляет. Такие истории я называю страшилками. Их нужно рассказывать людям, особенно новичкам, чтобы губы не раскатывали, а думали и учились! И лучше не на своих ошибках, а на чужих. Очень много плачевных историй. Гораздо меньше – положительных. Хорошие истории в большинстве своем происходят с трейдерами, которые умеют считать и думать…

Итак, реальные истории, о том, как делать не надо:

1. Ни одной убыточной сделки!

Весной 2006г. клиентка купила акции Газпрома по 340р. Затем Газпром упал и только к началу 2008г. достиг этой цены, затем опять свалился и вырос к лету 2008г. На предложение продать их по 360р. она сказала примерно так, что я дура, что ли, 2 года ждать и ничего не заработать, будет 400р., тогда продам… Весна 2013г., прошло 7 лет, Газпром 133. (-60%). До желаемых 400р. Газпрому осталось всего ничего – раза два напрячься))). Если добавить инфляцию, за все эти годы, то надо ждать уже 600-700р., чтоб выйти в безубыток.

( Читать дальше )

Индексируемый депозит своими руками

- 11 марта 2013, 10:43

- |

О том, как сделать структурный продукт своими руками (из методичек ММВБ).

Не секрет, что сейчас многие УК и банки предлагают структурники.

Но дьявол кроется в деталях:

Предположим мы располагаем суммой 500 тыс. руб. Разместив эту сумму на депозите под 12% годовых мы будем получать доход в размере 5000 руб. ежемесячно. Что дает нам 15 тыс. руб в квартал.

( Читать дальше )

Не секрет, что сейчас многие УК и банки предлагают структурники.

Но дьявол кроется в деталях:

- Вы никогда не узнаете комиссии, которые зашиты в структурный продукт.

- Некоторые «таланты» зашивают в структурники двухзначные комиссии.

- Не узнаете какого junk'а УК купит для «защищенной части» продукта.

- Деревья не растут до небес, а большая часть структурных продуктов продается на неограниченный рост или падение. Покупка структурного продукта с коротким сроком от квартала до полугода больше выгодна для УК, чем для инвестора. Маловероятно, что продукт принесет большую доходность, чем депозиты.

Предположим мы располагаем суммой 500 тыс. руб. Разместив эту сумму на депозите под 12% годовых мы будем получать доход в размере 5000 руб. ежемесячно. Что дает нам 15 тыс. руб в квартал.

( Читать дальше )

★ Забавное совпадение с входами Лёхи Майтрейда ★ : ))

- 26 февраля 2013, 02:13

- |

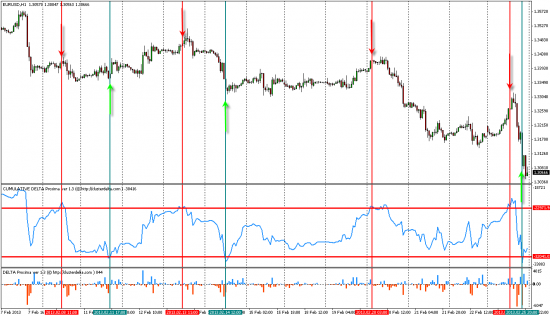

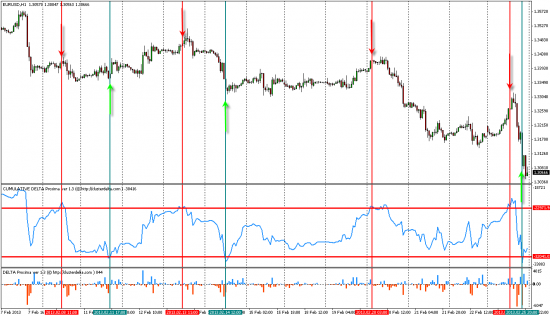

Неплохо отрабатываются сигналы перекупленности / перепроданности по Кумулятивной дельте — синий индикатор

Кумулятивная дельта Проксима — ещё один бесплатный продукт от проекта КЛастердельта: clusterdelta.com/download Задача этого индикатора посчитать чего больше рыночных (маркетом) покупок или продаж.

Забавно что последние несколько сигналов по ней совпали с входами Лёхи Майтрейда (что скорее всего случайность, но по идеологии похоже) здесь smart-lab.ru/blog/tradesignals/104403.php и здесь smart-lab.ru/blog/104104.php

и также забавно что они отработались. Картинку нарисовал.

Возможно в этом есть какая-то логика если допустить что толпа работает МАРКЕТ ордерами, а МАРКЕТ-МЕЙКЕР работаем лимитами и соответственно ордера толпы попадают в ДЕЛЬТУ и накапливаются в КУМУЛЯТИВНУЮ ДЕЛЬТУ — отображенную синей линии на индикаторе.

ЗЫ Приветствуется конструктивная критика и любые аргументы в сторону того что вышеприведенное не может работать поощрается плюсиками коммента и плюсиками в профиль.

Кумулятивная дельта Проксима — ещё один бесплатный продукт от проекта КЛастердельта: clusterdelta.com/download Задача этого индикатора посчитать чего больше рыночных (маркетом) покупок или продаж.

Забавно что последние несколько сигналов по ней совпали с входами Лёхи Майтрейда (что скорее всего случайность, но по идеологии похоже) здесь smart-lab.ru/blog/tradesignals/104403.php и здесь smart-lab.ru/blog/104104.php

и также забавно что они отработались. Картинку нарисовал.

Возможно в этом есть какая-то логика если допустить что толпа работает МАРКЕТ ордерами, а МАРКЕТ-МЕЙКЕР работаем лимитами и соответственно ордера толпы попадают в ДЕЛЬТУ и накапливаются в КУМУЛЯТИВНУЮ ДЕЛЬТУ — отображенную синей линии на индикаторе.

ЗЫ Приветствуется конструктивная критика и любые аргументы в сторону того что вышеприведенное не может работать поощрается плюсиками коммента и плюсиками в профиль.

принципы Рэя Далио.

- 10 февраля 2013, 15:22

- |

Рецензия на книгу «Принципы Рэя Далио» — Рэй Далио (Скачать)

Это самое лучшее, что я читал в своей жизни. Почему? Потому что это выглядит так, как будто это я сам написал в 60 лет письмо в прошлое себе 30-летнему, по большому секрету.Написанное Рэем Далио очень живо пересекается с рядом моих философских выводов, которые я успел сделать по жизни.

о реальности: dr-mart.livejournal.com/10136.html

развитие идей реальности: smart-lab.ru/blog/notes/43.php

концепция равновесия: http://smart-lab.ru/blog/mytrading/16591.php

формула счастья: smart-lab.ru/blog/notes/31.php

работа над ошибками (пример): smart-lab.ru/blog/mtrading/7499.php

о роли цели: smart-lab.ru/blog/48396.php

о дисциплине: smart-lab.ru/blog/92360.php

о независимости мышления: smart-lab.ru/blog/94275.php

Многие мои из описанных выше идей вызывали насмешки у публики.

Это видно по комментариям к каждой из записей.

Я всегда их читал, но мне честно говоря было наплевать на насмешки, потому что я формировал свое представление об устройстве мира.

И вот я встречаю вот это:

http://www.bwater.com/Uploads/FileManager/Principles/Bridgewater-Associates-Ray-Dalio-Principles.pdf

Это чтиво, которое полностью пересекается с тем, что я вывел до этого. Более того, чтиво более систематизировано и имеет вполне завешенный вид. В отличие от меня, Далио, применяя эти концепции, добился большого успеха в жизни, доказав работу этих принципов.

Я немного законспектировал эти принципы и хочу предложить их наиболее думающим из вас. Конспектировал для себя, поэтому местами выглядит сумбурно.

***

( Читать дальше )

О трендследящих системах в психологическом плане.

- 04 февраля 2013, 07:52

- |

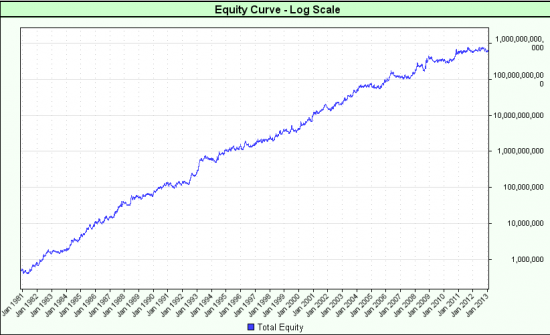

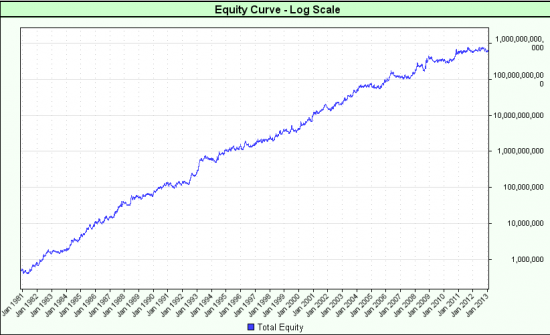

Что такое трендследящие системы, диверсифицированные на портфеле фьючерсов и длительностью средней сделки 20 и более дней? Что они представляют собой в психологическом плане.? Да, на первый взгляд это очень привлекательный метод торговли, особенно если посмотреть тесты на исторических данных за очень большой промежуток времени. Это почти всегда будет ровная восходящая кривая и на глаз кажется граалем. Взгляните на рисунок, чем не грааль?

Самое интересное, что это не какая-нибудь суперсистема, изобретение какого-то гения системного трейдинга, а всего лишь, простые каналы Дончиана с фильтром MACD. Да и играть такую систему означает уделять внимание этому делу всего лишь 10-15 минут в сутки — просмотреть графики и передвинуть ордера, если это необходимо. В общем, работы даже меньше чем у долгосрочного инвестора — не надо анализировать фундаментальные данные, изучать бухгалтерские отчеты компаний, включать паранормальные способности в виде интуиции чтобы определить направление движения цены и т.д.и т.п.

( Читать дальше )

Самое интересное, что это не какая-нибудь суперсистема, изобретение какого-то гения системного трейдинга, а всего лишь, простые каналы Дончиана с фильтром MACD. Да и играть такую систему означает уделять внимание этому делу всего лишь 10-15 минут в сутки — просмотреть графики и передвинуть ордера, если это необходимо. В общем, работы даже меньше чем у долгосрочного инвестора — не надо анализировать фундаментальные данные, изучать бухгалтерские отчеты компаний, включать паранормальные способности в виде интуиции чтобы определить направление движения цены и т.д.и т.п.

( Читать дальше )

Рыночные инварианты, или Зачем трейдеру логарифмы

- 03 февраля 2013, 19:55

- |

Термином «инвариант» в науке принято обозначать величину остающуюся неизменной при тех или иных преобразованиях объекта. К примеру, внешность человека может очень сильно меняться под воздействием возраста, грима или пластической хирургии, но его всегда можно опознать по ДНК. Код ДНК является инвариантом – неизменной характеристикой. Инварианты часто несут наиболее важную информацию о том или ином предмете или явлении.Какое отношение все это имеет к финансовым рынкам? Финансовые рынки хорошо известны своей необычайной подвижностью. Цены большинства инструментов меняются, чуть ли не ежесекундно. Естественным образом возникает вопрос: есть ли что-то неизменное в этом море хаоса и нестабильности?

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Пять реальных торговых систем

- 28 января 2013, 14:23

- |

Недавно со знакомыми трейдерами обсуждали реальные торговые системы, основанные на техническом анализе графиков. После этой беседы попытался записать услышанное на память. Может еще кому-нибудь пригодится в работе, или для общего развития. Всего получилось пять систем.

Недавно со знакомыми трейдерами обсуждали реальные торговые системы, основанные на техническом анализе графиков. После этой беседы попытался записать услышанное на память. Может еще кому-нибудь пригодится в работе, или для общего развития. Всего получилось пять систем.Первая система очень проста и работает на любом таймфрейме. Она служит для определения завершения коррекции и находит точку входа в рынок в направлении главного тренда. Правила. Смотрим как обновляются минимумы во время коррекции. (под минимумом можно понимать фрактал- самую глубокую свечу у которой две предыдущие и две последующие свечи менее глубоки). Как только формируется очередной такой минимум выше предыдущего- покупаем. Стоп в районе последнего минимума. А далее тупо сидим в продолжении главного тренда. Или еще раз перезайдем, если выбьет по стопу. Или поймем что коррекция сама стала главным трендом (опустилась более чем на 61,8%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал