S&P500 фьючерс | SPX

-

Готовы к погружению??? Макс. спокойствие с 2000 года сейчас.

Готовы к погружению??? Макс. спокойствие с 2000 года сейчас.

Еще немного и летим в пропасть. По DOW на 4600. Более подробно я писал вот здесь

smart-lab.ru/blog/623871.php

smart-lab.ru/blog/627505.php

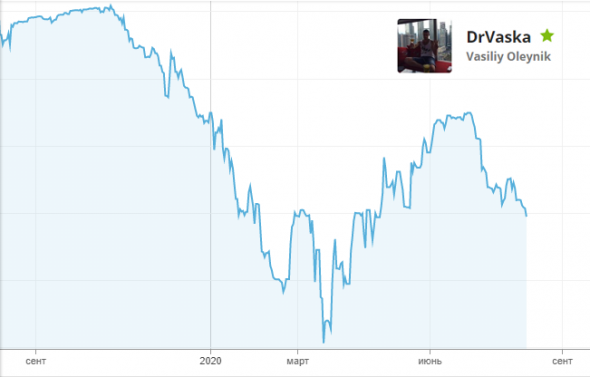

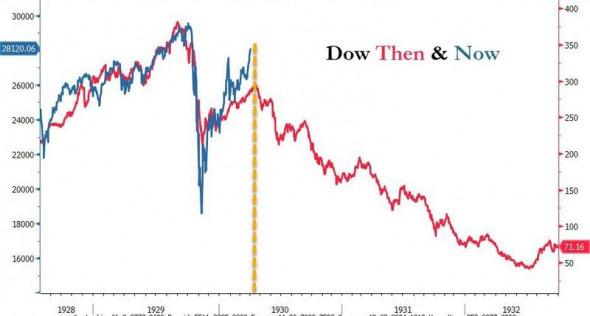

«Рынок следует аналогу 1930-х годов. Получается что мы поднимемся примерно до 26 тысяч по индексу DOW. Ралли медвежьего рынка в 1929, 1938, 1974 годах показали в среднем 61%-й отскок от минимумов (после среднего падения на 49%) S&P500 уйдет на уровень 3180.»

Ниже от МАЯ месяца график сравнение.

Авто-репост. Читать в блоге >>> Связь денежной массы с ростом экономики и фондовым рынком

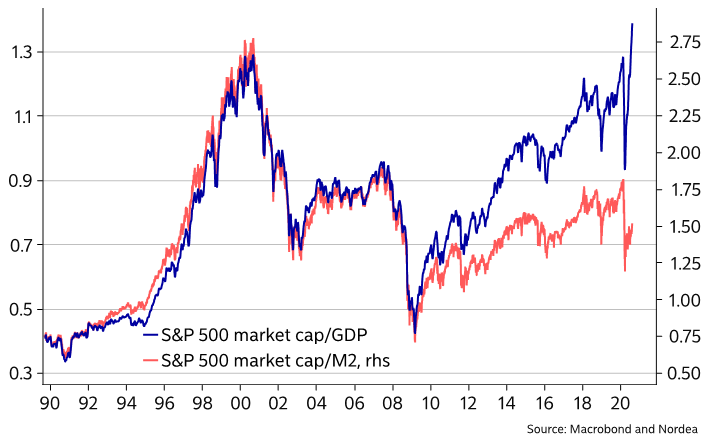

Связь денежной массы с ростом экономики и фондовым рынкомНа графике видна очень интересная взаимосвязь динамики вышеописанных показателей. Речь идет о маржинальном приросте экономики и капитализации фондового рынка, на каждый напечатанный доллар. До 2008 года маржинальность совпадала, каждый напечатанный доллар приводил как к росту экономики, так и к росту фондового рынка. После 2008 года эта закономерность «сломалась», и мы видим, что каждый новый доллар все также приводит к росту фондового рынка, но в меньшей степени приводит к росту экономики.

Приведу цитату Далио из видео, которое я недавно озвучивал: «Все, что мы делаем сейчас, это производим деньги и кредит. Деньги и кредит это просто цифры. Это не реальные товары и услуги. Товары и услуги это реальная ценность, все остальное это лишь бухгалтерские хитрости.» И очевидно, бесконечно так продолжаться не может.Больше полезной информации по рынка, аналитики, инвестиционных и торговых идей в моем Telegram канале.

Авто-репост. Читать в блоге >>> Прогнозируем и моделируем S&P 500

Прогнозируем и моделируем S&P 500

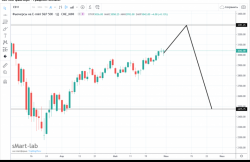

Всем привет! Коллеги в моем посте от 31 мая я сделал прогноз относительно индекса S&P 500 там четко обозначины пять движений ( волн), три в верх и две коррекции. Пришло время подвести итог по первому движению (волне) 3292п. -прогноз, а в реальности- 3379п. точность прогноза составила-97,42% по моим меркам результат средненький. Надеюсь, что прогноз по второму движению ( коррекция)- будет более точным. Удачного профита. Тайм фрейм 1 день

Авто-репост. Читать в блоге >>>

Сиплый и Брент *** ФХТУНГ"""

Сиплый и Брент *** ФХТУНГ"""

СИПИ и Брент передают привет космонавтам.

Инсайд от деды Трампа.

«мы готовы остудить горячие яйсы быков этой ночью»

Ниже привожу пруфы.

Авто-репост. Читать в блоге >>> Нынешний американский фондовый рынок - это большой и перенадутый мыльный пузырь, который в любое мгновение может лопнуть?

Нынешний американский фондовый рынок - это большой и перенадутый мыльный пузырь, который в любое мгновение может лопнуть?

Авто-репост. Читать в блоге >>>

Грядёт обвал мировых котировок

Грядёт обвал мировых котировок

Смотрел я тут котировки акций технологических компаний, таких как Apple, Nvidia, AMD и индекс Nasdaq, как впрочем и SP500 и понял, что они должны рухнуть.

Cмысл закона финансового тяготения: то, что растет в цене, должно упасть, и то, что растет сильнее всего, сильнее всего и падает.

Сколько всего в мире пузырей было и все они лопались, так и этот надувшийся фондовый пузырь лопнет. Возможно США рухнут под гнётом своих долгов, а может негры разграбят Штаты как Древний Рим.

В общем, смело одевать шорты.

Авто-репост. Читать в блоге >>> Неразумно инвестировать в индекс S&P 500

Неразумно инвестировать в индекс S&P 500

Александр Абрамов на свой странице в фейсбук разбирает статью MarketWatch

Ох уж эти сказочники! (помните из «Пластилиновой вороны»). Статья в MarketWatch обсуждает вопрос, как неразумно инвестировать в индекс S&P 500, когда на Большую пятерку технологических компаний приходится уже 23% структуры этого индекса. Автор статьи ссылается вот на эту интересную публикацию 2014 г. группы авторов из Research Affiliates:https://thereformedbroker.com/wp-content/uploads/2014/11/jpm_summer2013_rallc.pdf

Авто-репост. Читать в блоге >>> Goldman: появление вакцины от Covid-19 может перевернуть рынки

Goldman: появление вакцины от Covid-19 может перевернуть рынки

Появление вакцины от Covid-19 может привести к тектоническим сдвигам на финансовых рынках, спровоцировав выход инвесторов из облигаций и перемещение средств из акций технологических компаний в циклические бумаги, считают эксперты Goldman Sachs

Фондовые рынки в настоящее время недооценивают вероятность того, что вакцина будет одобрена к концу ноября, написали стратеги банка, включая Камакшу Триведи, в недавней записке клиентам. Среди других ключевых факторов, которые будут определять динамику рынка акций в предстоящие месяцы, – президентские выборы в США, а также то, как будет развиваться ситуация с коронавирусом, особенно после того, как в стране откроются школы, и начнется новый учебный год.

Появление вакцины может «поставить под сомнение допущения рынка как в отношении факторов цикличности, так и постоянства отрицательных процентных ставок», написали стратеги Goldman. Такой сценарий может привести к тому, что кривые доходностей станут более крутыми. Кроме того, он станет благоприятным для акций традиционных циклических компаний и банков, тогда как лидерство технологических компаний может быть подорвано.

Авто-репост. Читать в блоге >>>

Трамп объявил об экономических мерах поддержки населения в обход демократов

Трамп объявил об экономических мерах поддержки населения в обход демократов

Президент США Дональд Трамп в субботу подписал четыре указа, направленных на смягчение экономических последствий пандемии для жителей страны. На этот шаг американский лидер пошел в свете того, что представители администрации ранее объявили, что не смогли прийти к соглашению с демократами в Конгрессе США о новом пакете мер стимулирования американской экономики.

Своим первым указом глава Белого дома распорядился приостановить сбор налога на зарплату. «Я предоставляю налоговые каникулы на налог с зарплат для тех американцев, которые зарабатывают меньше $100 тыс. в год», — заявил Трамп на пресс-конференции в штате Нью-Джерси.

Он добавил, что эти налоговые каникулы, вероятнее всего, начнут действовать задним числом с 1 августа и продлятся до конца текущего года.

«Если я буду переизбран [на пост президента США] 3 ноября, то планирую простить эти налоги, а также на постоянной основе сократить налог на заработную плату <...> Другими словами, я продлю [каникулы] и положу конец налогу», — подчеркнул американский лидер, не приводя пояснений.

Авто-репост. Читать в блоге >>>

Пузырь или нет? Вопрос на миллион долларов (для кого-то в буквальном смысле).

Пузырь или нет? Вопрос на миллион долларов (для кого-то в буквальном смысле).

Сергей Григорян в своей телеге выяснял дутый рост Америки или нет.

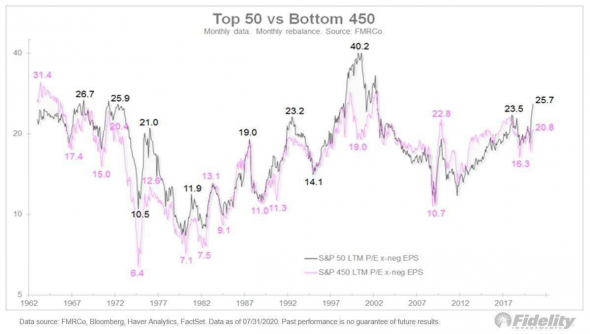

Если верить Fidelity (а кому, как не им), то ответ отрицательный. Аналитики одного из крупнейших брокеров в мире провели серьезную работу, результаты которой в удобном для восприятия виде поместили на график ниже.

Они поделили индекс S&P-500 на 2 неравные части: топ-10% (50 компаний) и боттом-90% (450 компаний) по капитализации, причем в динамике на истории с 1962 года по 31 июля 2020 года. Далее, они посчитали, с каким средним коэффициентом Р/Е торговались обе эти части в тот или иной момент времени.

Почему это важно именно сейчас — потому, что скоро бабушки у подъезда будут в курсе, что «рост рынка акций США происходит благодаря нескольким крупнейшим компаниям». Следовательно, когда оценочные коэффициенты топ-компаний достигнут экстремальных уровней, вот тогда и наступит повод «пузырю» лопнуть.

Выяснилось, что, хотя топ-10% компаний в индексе и торгуются недёшево (их средний Р/Е равен 25,7), до уровней дотком-пузыря 2000 года (средний Р/Е 40,2) им еще далеко. Более того, разница в оценке между топ-10% и боттом-90% компаний также далеко не такая экстремальная, как в 2000 году (тогда она составляла более 20 пунктов, а сейчас всего 5).

Вывод: некоторая дороговизна компаний мега-капитализации, действительно, имеет место, но их отрыв от остальных компаний в индексе очень далёк от состояния пузыря. И если рынку суждено упасть с текущих уровней, то не «пузырь» будет этому причиной, а что-то ещё.

Авто-репост. Читать в блоге >>> Пульс американского рынка 7 августа. Золотой крест на Доу Джонсе, дедлайн пакета стимулирования

Пульс американского рынка 7 августа. Золотой крест на Доу Джонсе, дедлайн пакета стимулированияS&P 500 SPX, +0.64% вырос в четверг 5-ый день подряд на ожиданиях принятия пакета стимулирования (лидеры демократов и республиканцев противоречивы на этот счет, хотя дедлайн эта пятница, а госсекретарь Мнучин утверждает, что основные вопросы далеки от разрешения) и заявлениях Трампа о возможности подписать некоторые стимулирующие меры без Конгресса.

Акциям позднее в четверг помогло заявление Госдепа о снятии ограничений по международным путешествиям американцев. Акции авиалиний получили поддержку на этой новости.

Еженедельные claims неожиданно упали до 1.186 млн с 1,435 млн после 2 недельного роста (оценка была 1.442 млн). Число получающих пособия по безработице снизилось до 16,1 млн. Это неплохая новость перед пятничным докладом об июльской занятости, хотя новости касаются большей частью августа. По докладу о занятости ожидают +1,6 млн рабочих мест в июле после +4,8 млн в июне. Отчет агентства ADP в среду дал гораздо менее оптимистичные оценки по частному сектору +167000 новых рабочих мест в июле (оценка была 1,2 млн)

Авто-репост. Читать в блоге >>> Индекс S&P 500 , когда плюшки?

Индекс S&P 500 , когда плюшки?

Это конечно же для тех, кто разбирается в «техническом анализе», а не для тех, кто смотрит на график и видит «фигу», а потом пытается втюхнуть свои три копейки в комментарии.

Смотрю на график и удивляюсь, ходит так аккуратненько по ступенькам, забираясь все выше и выше на этаж. Вот мне интересно с какого этажа будет раздача «плюшек», тем, кто идет за «Сусанинам». У него ведь явно на каком-то этаже, крыло или парашют припрятан, а у здания от перевеса вот вот фундамент разрушиться.

Да разве вы не понимаете, что вас завлекают, чтобы об вас «счастливчиков» обкешить им «непосильно нажитое добро». Вы думаете что вам дадут «переобуться» или по выскакивать вовремя? Держите карманы шире, когда такое было? Что делать, уже слышу вопрос? Не лезть «по рынку» давая им «топливо» и это не только шорты, это любые действия с короткими стопами и завышенными ожиданиями. Крупняк только и ждет как поменять свою бумагу на ваши деньги, шутка не на ваши, вы ему вообще до лампочки, а на деньги инвесторов «среднего ума и пошиба».

Авто-репост. Читать в блоге >>>

S&P500 12 000 Dow 100 000 или выше через 8-10 лет

S&P500 12 000 Dow 100 000 или выше через 8-10 лет

Авто-репост. Читать в блоге >>>

TrendFriend, Если корпорации продолжат выкуп своих акций с рынка, то может быть. 07.08.2020 Рынок сегодня: фондовые индексы США снова обновили максимумы

07.08.2020 Рынок сегодня: фондовые индексы США снова обновили максимумы

🔥 «Не опять, а снова» — пока большая часть аналитиков ожидает падения на фондовом рынке, под предлогом второй волны коронавируса, товарной войны США и Китая и Президентских выборов – фондовые индексы США продолжают обновлять максимумы.

Уже до своих февральских цен добрался даже индекс широкого рынка S&P500, который охватывает как технологические, так и компании реального сектора экономики.

Данный рост происходит, из-за отсутствия альтернатив с одной стороны и мягкой монетарной политики мировых ЦБ – с другой.

Авто-репост. Читать в блоге >>> S&P500 12 000 Dow 100 000 или выше через 8-10 лет

S&P500 12 000 Dow 100 000 или выше через 8-10 лет

S&P500 12 000 Dow 100 000 или выше через 8-10 лет

Авто-репост. Читать в блоге >>> sp500

sp500

индекс достиг уровня Мастера 3333, теперь можно открыть шорт… на демосчете

Авто-репост. Читать в блоге >>> Ясновидение американского рынка по аналогии с 1987 годом

Ясновидение американского рынка по аналогии с 1987 годом

JC-TRADER у себя в жж, обрисовал свое виденье по s&p500.

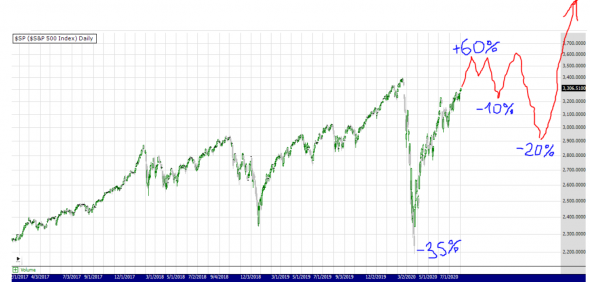

Пока что наблюдается аналогия с развитием событий произошедших в 1987 году. Точно такое же падение рынков ни на чем, на такую же величину -35% и быстрое восстановление. Сейчас, конечно, восстановление идет значительно быстрее, но это времена изменились, и сейчас все явления протекают быстрее. Поэтому, два года восстановления в 1987 году приравниваются к нескольким месяцам в настоящее время.

Как в 1987 так и в 2020 годах сначала было стремительное падение на -35%, потом в 1987 году рост от лоу падения на +60% и последовательные коррекции на -5%, на -10% и на -20%, после чего с 1990 до 2000 года бурный рост с небольшими коррекциями.

Авто-репост. Читать в блоге >>> Как я лажанулся с выбором времени и что из этого вышло

Как я лажанулся с выбором времени и что из этого вышло

Представьте конец 2019, рынки зеленеют, S&P по итогам года вырос 28,8%. Если не все, то очень многие ждут кризиса, а я устал сидеть в защитных активах + сильно поменялась ситуация в жизни и решил во что бы то ни стало сформировать инвестиционный портфель в начале 2020 года.

Сказано — сделано.

Выделяю под это дело 70% от всех активов и формирую 3 инвестиционных портфеля:

- 60% — полностью пассивный — покупаю ETF широкого рынка VOO + кеш на случай кризиса;

- 20% — инвестиционный с активным управлением из акций технологического сектора с минимальной диверсификацией;

- 20% — инвестиционный с активным управлением из акций S&P с приемлемой диверсификацией (10-20 акций).

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)