Waldemaro

Debt is indifferent whether you are hungry or sad. Или почему низкие ставки и рост мирового долга приводят к закату цивилизации.

- 27 июля 2020, 17:01

- |

Излишне писать об этом, возразите Вы, в ситуации, когда мировой долг растет уже на протяжении столетия непрерывными темпами, мировые ЦБ ставят все новые рекорды в соревновании по набиванию карманов экономики папирусом, а правительства — пробиванию потолков Госдолга, хорошо не головой, и не нашей, по крайней мере, пока...

Тем временем размер мирового долга практически уже превысил величины периода Второй Мировой Войны, и по всей видимости, это вовсе не конец истории, а лишь ее начало.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 16 )

Почему низкие ставки не приводят к инфляции?

- 03 июня 2020, 15:58

- |

А наоборот, стимулируют дефляционные процессы… Ответ на этот вопрос незамысловат, он не требует особых познаний ни в финансах, ни в экономической теории. Но что так больно и существенно бьет по карману потребителя. Теперь это ключевая особенность современного капитализма. О ней было написано ранее в предыдущих постах. Особенность такой экономической системы, основанной на искусственном дефиците, заключается в том, что доходы от капитала стремительно растут, а доходы от труда стагнируют и снижаются. Исходя из этого, нет ни необходимости ни заинтересованности в ликвидации дефицита, создании изобилия тех либо иных вещей…

Замедление роста производительности труда в общемировом масштабе и сокращение инвестиций в основной капитал создаёт проблему отсутствия роста уровня доходов большей части населения и приводит тем самым к сокращению расходов и огромному социальному неравенству, что можно увидеть на следующем графике (до Covid-19).

( Читать дальше )

Биржевое искажение инстинкта самосохранения. Как и не гении терпят поражение или LTCM, часть вторая

- 23 марта 2020, 16:59

- |

Ни одного инвестора, пережившего кризисные времена, взлеты и падения, финансовые потери не обходят стороной. Каждый сталкивается со своим Эго, каждый, видя худеющий на глазах баланс депозита, когда цифры из десятизначных превращаются в шести-, пяти-, четырех- и т.д. испытывает виртуальное чувство безысходности перед надвигающимся Margin Call-ом, когда опускаются руки и нет сил нажать на кнопку и смириться с потерями пока не поздно, а в убывающих числовых значениях еще присутствует хоть какая-то надежда на восстановление.

В этот момент очень сложно осознать тот факт, что пока у тебя есть деньги, ты жив, как трейдер, как инвестор, как спекулянт. Но то, что ты не можешь ощущать физическую составляющую потерь в моменте, а лишь осознаешь это спустя какое-то время, на следующий день, у всех по-разному, превращает тебя из разумного существа в инфантильного, виртуального героя, бессознательного и слабого во всех отношениях перед самым великим и страшным врагом, перед самим собой!

( Читать дальше )

Озабоченность BofA и признаки Армагедона

- 12 марта 2020, 15:57

- |

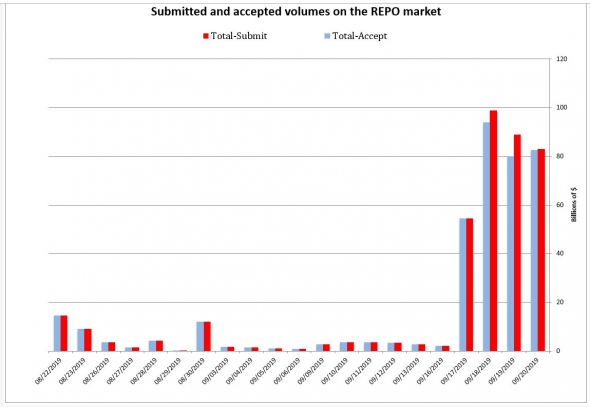

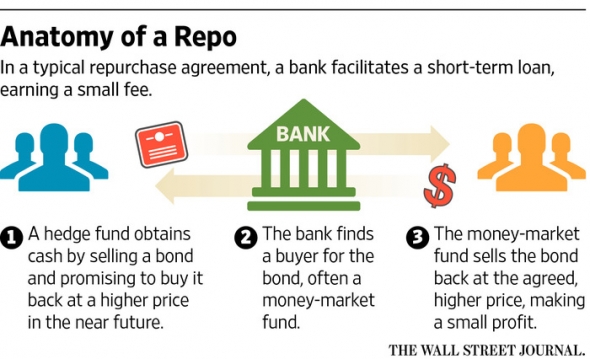

И снова рынок РЕПО, друзья! С него мы начали в сентябре 2019 г., сегодня ситуация выглядит еще более удручающей. И вот почему.

Bank of America один из крупнейших банков Уолл-стрит предупредил, что условия торговли государственными облигациями США значительно ухудшились из-за рыночного кризиса на этой неделе, который представляет риск для других классов активов по всему миру, призывая политиков выступить с «быстрой» реакцией.

Казначейские облигации стали перегружены проблемами ликвидности в не самый простой торговый день в среду, говорится в записке для клиентов Bank of America. В течение плачевного дня для акций, когда обычно происходит ралли на рынке казначейских облигаций, они фактически падали. В таких условиях инвесторам становится все труднее оградить себя от потерь, распространяя волатильность по всей финансовой системе.

«Рынок казначейских облигаций США является основой для всех других финансовых рынков; это мировой безрисковый инструмент, который позволяет правительству США финансировать собственные расходы», — сказал BofA. «Если рынок казначейства США сталкивается с крупномасштабной проблемой неликвидности, другие рынки будут вести себя еще более иррационально, что может привести к ликвидации крупных позиций в других инструментах».

( Читать дальше )

Utter Craziness - Пандемическое изобилие в условиях эйфории: как люди создают системы, возводят пирамиды и рождают кризисы

- 22 января 2020, 16:29

- |

Наставление из ажиотажного, предкризисного 2007 года не теряет своей актуальности и по сей день...

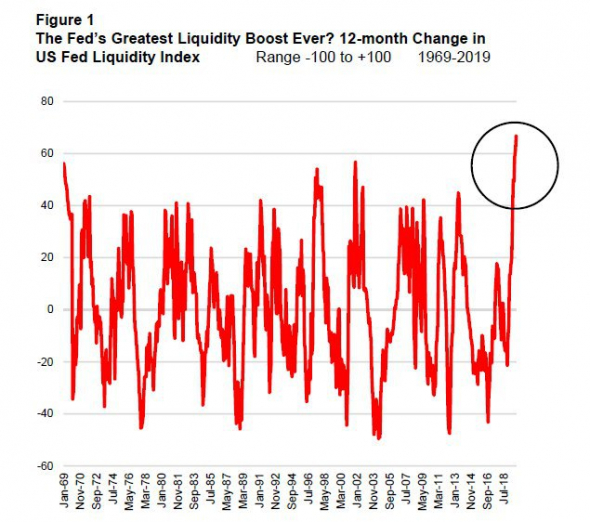

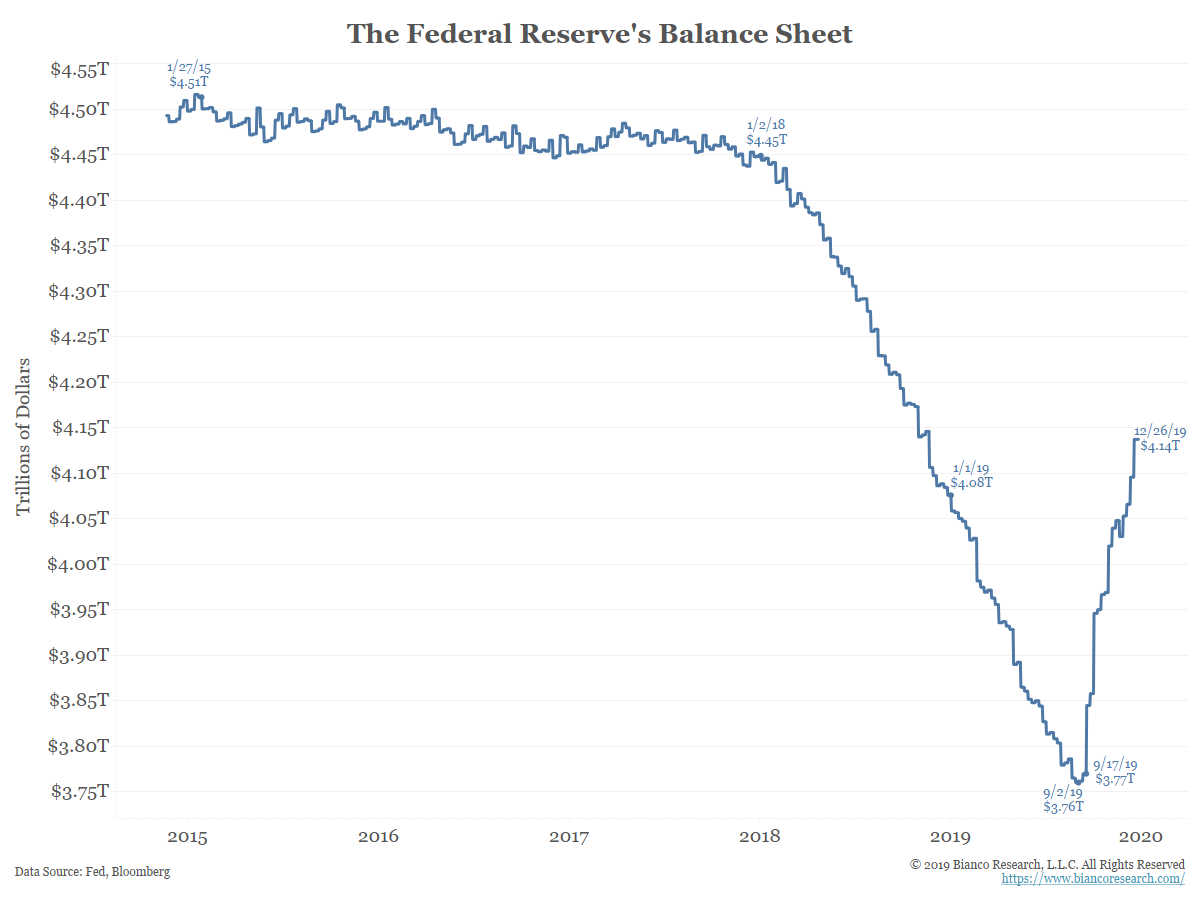

За последние несколько месяцев мы наблюдаем одно из величайших восхождений фондового рынка в истории Америки. S&P 500 70 дней подряд без коррекций в более чем 1%. При этом, на еженедельной основе можно наблюдать очередной безрассудный pump-up от ФРС. Но если бы цены на акции взлетели из-за шикарных экономических данных. Увы. С ростом баланса ФРС растут и цены на акции. Поэтому, сейчас Уолл-стрит где-то посреди шумной вечеринки, и все будет так, пока цены на акции продолжают двигаться в правильном направлении.

Эйфория и оптимисты с дикими глазами во всех деловых изданиях вещают о новом витке роста, и кажется, что это может продолжаться бесконечно.

Очень простой способ определить, являются ли цены на акции завышенными или недооцененными, состоит в том, чтобы посмотреть на соотношение цены к продажам для S&P 500. В лучшие времена оно должно быть где-то между 1,0 и 1,5, но благодаря абсурдному ралли теперь оно поднялось выше 2,4. Например, акции Apple взлетели на 84% за год, хотя его доходы выросли только на 2%.

( Читать дальше )

Повторение - мать учения! Или к чему приводит РЕПО-BUBLE

- 14 января 2020, 16:36

- |

Операции по поддержке рынка репо — это «не QE» и, следовательно, они не влияют на финансовые рынки. Об этом не перестает повторять нам ФРС в лице г-на Пауэла. Сегодня они рассматривают очередной механизм в виде предоставления ликвидности маленьким банкам, хедж-фондам и инвест-домам для облегчения проблем на рынке репо… Скоро кэш начнут выдавать на улице прохожим, лишь бы СиПа росла, а следующий этап, по практике японского банка, скупка активов на рынке самой ФРС...

Немного истории. 20 лет назад ФРС уже делала нечто подобное, и это оказало глубокое влияние на финансовые рынки.

( Читать дальше )

Trumponomics: S&P 500 - вечный двигатель и его природа

- 27 декабря 2019, 21:51

- |

Почему рынок столь иррационален? В чем секрет такого значительного роста последнего времени? Неужели, дед и в правду волшебник...

Разберем подробнее. Одна из главных причин — это конечно же неQE от г-на Пауэлла и снижение ставки ФРС, а вторая — которая является больше логическим следствием первой — это накопленное корпорациями огромное количество cash-а, возможность привлечения дармовых денег и продолжающиеся buyback-и, растущие в геометрической прогрессии показатели PEG — price earnings growth.

Глядя на график соотношения цены к прибыли можно смело «плюнуть» в лицо тому, кто заявляет о сбалансированности рынка, дешевых ценах и перспективах дальнейшего роста показателей эффективности в 2020 г., кстати, since last time об этом не говорит только ленивый судя по прогнозам западных инвест-домов и топ-банков. Это самый дорогой рынок в истории исходя из показателя PEG.

( Читать дальше )

Отрицательные ставки: состояние нестояния

- 24 ноября 2019, 22:23

- |

Многие крупные держатели ценных бумаг с фиксированной доходностью, в частности инвестиционные и пенсионные фонды, спустя полгода с момента введения отрицательных процентных ставок начинают понимать, с какими новыми вызовами им предстоит столкнуться.

Глава крупнейшего скандинавского пенсионного фонда и инвестиционной компании «Ilmarinen Mutual Pension Insurance Co.» (совокупные активы под управлением - 51 млрд.$) заявил, что в настоящее время фонд предпринимает первые шаги в корректировке портфеля в связи с тем, что после лета 2019 г. стало практически невозможно приобрести государственные облигации с положительной доходностью в большей части Еврозоны.

Шаги, которые были предприняты ранее для сохранения доходности, привели к тому, что наиболее ликвидные активы, были распроданы, поскольку сама по себе ликвидность становится роскошью уходящей эпохи. Такой способ означает, что пенсионная индустрия вынуждена иметь дело с гораздо более второсортными и менее качественными классами активов, от которых в случае разворота рынков избавиться без существенных потерь будет максимально трудоемким процессом, а при более мрачных обстоятельствах — априори невозможным.

( Читать дальше )

Рынок не прощает тщеславия

- 17 ноября 2019, 12:34

- |

Черный лебедь в виде РЕПО failure или как ФРС национализирует экономику

- 14 ноября 2019, 19:12

- |

Провал существующей финансовой политики и почему это произошло так стремительно быстро, а главное, неожиданно для всех, на этот счет предстоит еще много услышать рассуждений и споров среди великих умов, но факт произошедшего уже вошел в историю...

( Читать дальше )

теги блога Waldemaro

- private equity

- S&P500

- S&P500 фьючерс

- wealth management

- банкротство

- биржи

- ввп

- госдолг

- дефицит

- долг

- Инвестиционные фонды

- инфляция

- Капитализм

- климатические изменения

- кредитование

- кризис

- кризис 2020

- ликвидность

- маржин колл

- мир

- мировая экономика

- мировой долг

- мобильный пост

- неравенство

- Облигации

- общество

- перепроизводство

- потребление

- производительность

- производительность труда

- пузырь

- РЕПО

- рецензия

- рецессия

- риск менеджмент

- рынки

- рынок

- СИПИ

- ставка

- сша

- трейдинг

- финансы

- ФРС

- ЦБ

- эволюция

- экономика

- экономика еврозоны