SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Минеев (vojd)

Незамутнённый) воскресный форекс/макро/Z взгляд.

- 07 апреля 2013, 23:38

- |

А действительно, как пишет ZH

http://www.zerohedge.com/news/2013-04-07/livid-chinese-economists-call-boj-decision-monetary-blackmail-demand-chinese-central

эти Японские Carry -0-QE это, похоже, войны за торговые балансы( экспорт в США). Я нашёл данные за 10 год, но оценочно понятно о чём речь, эскпорт в США

Китай $ 332 трлн

Япы $ 118

Германия $ 83

Корея $ 48

так что евро в правильную сторону отрабатывает на форексе. Посмотрим завтра KOSPI и Китай.

Если эти все ребята ))) будут наперегонки девальваровать свои валюты к доллару, пытаясь отстоять свои торговые позиции по экспорту, то дорогую нефть по импорту они не потянут — понятно( макро)почему брент валится.

- комментировать

- 12

- Комментарии ( 4 )

Структурный дисбаланс.

- 05 апреля 2013, 14:15

- |

Ряд уважаемых ( мною) людей вчера заапгрейдили русский рынок, увидев выкуп утреннего пролива. Приложил к этому руку и я сам.

Однако, есть вероятность, что то, что мы наблюдали — это не конец, а начало волатильности.

Мой сценарий носил узко направленный характер и базировался на весьма конкретных основаниях — фикс в рублебаксе и объёмах в русских ОФЗ. Идея была в том, что на коррекции от 31,7… объективно!!!.. есть шанс для бондов — т.к. они НЕ падали на трёхдневной «девальвации». Оцените мою радость, когда сегодня фьючи выстрелили вверх и меня «выпустили» из Кипрского гэпа вниз от 18 марта ( позу прикрыл только частично — начался космос! — надо держать).

Суть, однако, не в этом. Некоторое время назад( 3 апреля) я предпринял некоторые действия по среднесрочному хеджированию некоторой лонговой позиции на предмет протэкшена к обвальному движению вниз. Это не относилось к моей позиции по фьючам на ОФЗ — там была и есть копеечная поза — первый экспериментс долговыми инструментами на фортс))). Но идеологически я, конечно, думал и об этом. Конструкция — опционная, общая идея заключается в том, чтобы в армагеддоне иметь достаточный запас отрицательной дельты в хедже. При этом, как и положено для хеджа, должно быть «легко нести и недорого входить». Конструкция построена на опционах РИ для хеджа долгосрочного лонга в Газпроме, который закрываться не будет «при любых обстоятельствах», однако, ситуация складывается так, что пора задумываться о «соломки подстелить». И вот здесь я хотел бы вернуться к началу — о том, что народ заапргейдил русский рынок. Т.е. вроде выходит, что я «продал» страховку, которая не нужна.

( Читать дальше )

Однако, есть вероятность, что то, что мы наблюдали — это не конец, а начало волатильности.

Мой сценарий носил узко направленный характер и базировался на весьма конкретных основаниях — фикс в рублебаксе и объёмах в русских ОФЗ. Идея была в том, что на коррекции от 31,7… объективно!!!.. есть шанс для бондов — т.к. они НЕ падали на трёхдневной «девальвации». Оцените мою радость, когда сегодня фьючи выстрелили вверх и меня «выпустили» из Кипрского гэпа вниз от 18 марта ( позу прикрыл только частично — начался космос! — надо держать).

Суть, однако, не в этом. Некоторое время назад( 3 апреля) я предпринял некоторые действия по среднесрочному хеджированию некоторой лонговой позиции на предмет протэкшена к обвальному движению вниз. Это не относилось к моей позиции по фьючам на ОФЗ — там была и есть копеечная поза — первый экспериментс долговыми инструментами на фортс))). Но идеологически я, конечно, думал и об этом. Конструкция — опционная, общая идея заключается в том, чтобы в армагеддоне иметь достаточный запас отрицательной дельты в хедже. При этом, как и положено для хеджа, должно быть «легко нести и недорого входить». Конструкция построена на опционах РИ для хеджа долгосрочного лонга в Газпроме, который закрываться не будет «при любых обстоятельствах», однако, ситуация складывается так, что пора задумываться о «соломки подстелить». И вот здесь я хотел бы вернуться к началу — о том, что народ заапргейдил русский рынок. Т.е. вроде выходит, что я «продал» страховку, которая не нужна.

( Читать дальше )

Сложились условия для ралли в рублёвых облигациях( имхо).

- 04 апреля 2013, 18:25

- |

Главный фактор «нестабильности» на рынке рублёвых долговых инструментов — доллар/рубль сегодня показал объёмы, которые можно расценивать как «капитуляцию»( фикс). Можно прогнозировать завершение трендового движения. Можно ждать мощного отката, т.к. волатильность очень большая на этом рынке.

В силу рассмотренного обстоятельства сложились условия для ралли рублёвых долговых инструментах: ЦБ снизил ставки по ряду операций «длинного » заимствования, казначейство разместило на 2 недели 70 млрд на депозитах в банках до 17 апреля ( к сожалению, неподтверждённая инфа и неизвестно — разовая ли это операция или как в Европе). Кроме того, цены на ОФЗ слабо росли ( не падали) последние 2 дня ( на фоне «улетающего» доллара/рубля).

Возможности роста другого сектора фин рынка — акций, имхо, ограничены. Это ограничение проистекает от структуры сипи и проч. американских активов. Поэтому, наврядли наши фишки + РИ что-то покажут. Есть некоторые надежды в некоторых «убитых» бумагах, например, Северсталь( 261.5) и НЛМК, Ирао… в них уже никто не верит… ведь правда?)))

Поэтому, идея — мощный откат в рубле и, соответственно, возможная аллокация рублёвых потоков в долговые инструменты. Может быть отдельная «умная» игра вверх в НЕ блю фишках.

В силу рассмотренного обстоятельства сложились условия для ралли рублёвых долговых инструментах: ЦБ снизил ставки по ряду операций «длинного » заимствования, казначейство разместило на 2 недели 70 млрд на депозитах в банках до 17 апреля ( к сожалению, неподтверждённая инфа и неизвестно — разовая ли это операция или как в Европе). Кроме того, цены на ОФЗ слабо росли ( не падали) последние 2 дня ( на фоне «улетающего» доллара/рубля).

Возможности роста другого сектора фин рынка — акций, имхо, ограничены. Это ограничение проистекает от структуры сипи и проч. американских активов. Поэтому, наврядли наши фишки + РИ что-то покажут. Есть некоторые надежды в некоторых «убитых» бумагах, например, Северсталь( 261.5) и НЛМК, Ирао… в них уже никто не верит… ведь правда?)))

Поэтому, идея — мощный откат в рубле и, соответственно, возможная аллокация рублёвых потоков в долговые инструменты. Может быть отдельная «умная» игра вверх в НЕ блю фишках.

"ДемурЫ и ЛевченкИ" зашортили на закрытии)))).

- 01 апреля 2013, 21:08

- |

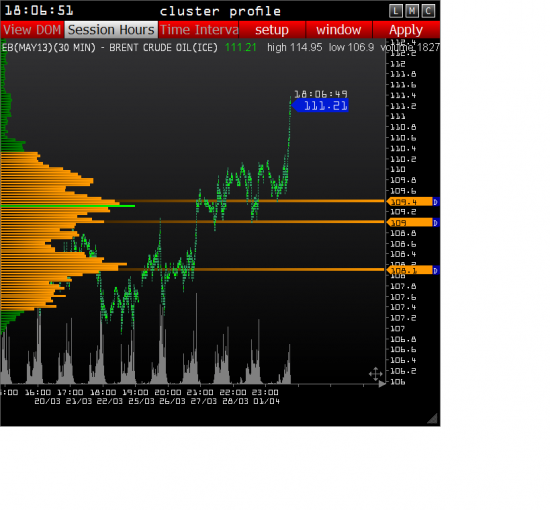

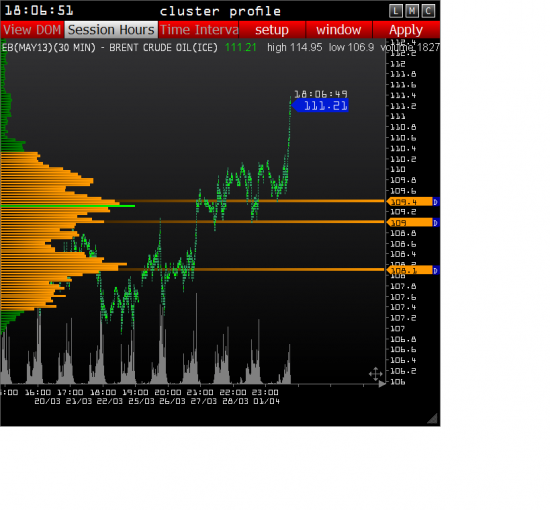

Сейчас открывается нехилая) возможность для тех, кто имеет доступ сыграть на ФОРТС. Если рынок закроется хотя бы так как сейчас ( брент 111), то те кто на закрытии продавал — на открытии бросятся откупать.

Для брента важна проторговка прошлой недели — 109-109,8

Как вовремя помощь пришла!)))

Для брента важна проторговка прошлой недели — 109-109,8

Как вовремя помощь пришла!)))

Завтра - главное событие для нашего рынка.

- 01 апреля 2013, 12:30

- |

2 апреля — решение по ставке в ЦБ. Или не решение… В случае положительного решения — очень сильный локальный положняк. В случае отрицательного решения… уж больно его все ждут… гп — 127!( имхо).

В зависимости от информированности инсайдеров и общей обстановки будут развиваться события в вариантах от инсайдерской продажи ( на инсайде о «НЕ»...) и до инсайдерской покупки ( на инсайде о «ДА») со всеми возможными комбинациями… типа: инсайдерская продажа с целью «додавить лонгистов на стопы, чтобы обеспечить ликвидность для себя на „бай“ — миллион комбинаций!

Следить надо за ГП — как за самой важной бумагой и за Сбером и РИ, как за разводнымми)).

По прежнему считаю, что в сипи - ЛОНГ выше 1554 ( хотя в Рашке в лучшем случае рейндж на лоу).

А в евре шорт — ниже 1,29.

Но для нашего рынка именно новость от ЦБ будет определяющей! ( при проч. равных условиях).

В зависимости от информированности инсайдеров и общей обстановки будут развиваться события в вариантах от инсайдерской продажи ( на инсайде о «НЕ»...) и до инсайдерской покупки ( на инсайде о «ДА») со всеми возможными комбинациями… типа: инсайдерская продажа с целью «додавить лонгистов на стопы, чтобы обеспечить ликвидность для себя на „бай“ — миллион комбинаций!

Следить надо за ГП — как за самой важной бумагой и за Сбером и РИ, как за разводнымми)).

По прежнему считаю, что в сипи - ЛОНГ выше 1554 ( хотя в Рашке в лучшем случае рейндж на лоу).

А в евре шорт — ниже 1,29.

Но для нашего рынка именно новость от ЦБ будет определяющей! ( при проч. равных условиях).

Самообразование. Что такое в CDS торговля "up front".

- 29 марта 2013, 21:37

- |

Post by Economist of Contempt, 2009

I must admit, I never thought it would actually happen. But the most liquid single-name CDS are now expected to move to fixed coupons with upfront payments in the not-too-distant future. The fixed coupons will supposedly be set at 100bps and 500bps (depending on credit quality). Currently single-name CDS trade on a «running spread» or «par spread» basis—the protection buyer pays for protection by making regular spread payments (premiums) to the protection seller until the contract matures or there is a credit event. So for example, if a 5-year CDS on $10 million notional is quoted at 100bps, the protection buyer will pay $100,000 a year (usually broken into quarterly payments). Crucially, no money is exchanged upfront—this is why CDS are leveraged bets. Now the market is moving to trading on a «points upfront» basis. Contracts will have fixed coupons of either 100bps or 500bps, and upfront payments will be made at initiation to reflect the change in price. The amount paid upfront will equal the present value of the difference between the current market spread and the fixed coupon. So if a contract with a fixed coupon of 100bps is trading at 150bps, the protection buyer would make an upfront payment equal to the present value of the difference between 150bps and 100bps. If the market spread islower than the fixed coupon, then the protection seller would have to pay the difference between the two spreads upfront. The most popular index contracts (CDX and iTraxx) trade on a similar points upfront basis. Each index series has a fixed coupon (expressed as a spread) that's set when the series is launched, and when the market spread trades away from the fixed spread (known as the «deal spread»), the parties make an upfront payment equal to the present value of the difference between the two spreads. The deal spread on the CDX IG11 is 150bps, so when the IG11 is trading around 190bps, like it is now, the protection buyer has to pay the difference between the spreads upfront. Okay, so why the move to upfront plus fixed coupons? For one thing, it will allow more effective netting between index and single-name contracts by making the cash flows more similar. This is especially important as index and single-name CDS move onto central clearinghouses—the ability to net down outstanding CDS exposures is one of the main benefits of a clearinghouse. Second, upfront plus fixed coupons also makes CDS cash flows more like bonds. Third, and most importantly, the move will help the dealers reduce their exposure to large spread movements («jump risk»). The unholy spread widening in the aftermath of Lehman's collapse savaged some dealers as they tried to keep a net flat position. (Yes, I know, a change in the CDS market that benefits the dealers—what were the odds?) To illustrate jump risk, imagine that a hedge fund—let's call it Max Power Capital (MPC)—purchased 5-year CDS protection on GE at 100bps back in October, and that the same contract is trading at 400bps today. The trade is now «in-the-money,» and MPC wants to take its profit and go home. The most common way to do this is for MPC to sell offsetting CDS protection on GE that matures on the same date as the original contract (December 20, 2013, since it was purchased in October 2008). That way, MPC would collect a profit of 300bps a year, since it would be paying annual premiums of 100bps but collecting annual premiums of 400bps. The problem with this approach is that MPC is still exposed to some default risk—the premium cash flows will stop if GE defaults before the contracts mature. To account for this leftover default risk, MPC will enter into an offsetting CDS contract with a dealer in which the dealer pays MPC the difference between the spreads (i.e., MPC's profit) upfront. Since dealers generally try to run matched books, the dealer now has another position it needs to hedge, so it has to sell an offsetting CDS with another counterparty. The problem is that the CDS on GE that mature on December 20, 2013 are now «off-the-run» — the current 5-year contract referencing GE, which is «on-the-run» because 5-year contracts are the most liquid, matures on March 20, 2013. Moreover, to match the cash flows of the two contracts, the dealer has to find a counterparty willing to make a sizable upfront payment to offset the upfront payment the dealer made to MPC. Needless to say, it's difficult and often expensive to find a counterparty willing to buy an off-the-run contract at an off-market price. When spreads suddenly gap out significantly, dealers end up making substantial upfront payments to protection buyers looking to close out their trades and take their profits. Moving to upfront CDS with fixed coupons will help the dealers in this situation because upfront payments make the contracts less sensitive to mark-to-market spread movements. It will also make it much easier for dealers to find offsetting contracts with similar upfront payments. It remains to be seen how much upfront payments reduce the liquidity of single-name CDS. Opinion in the CDS market on this issue seems to be roughly split. I suspect upfront payments won't significantly reduce liquidity for the 100 or so most heavily traded references, since the most liquid CDS contracts are the index contracts that already trade with points upfront. We shall see though.

I must admit, I never thought it would actually happen. But the most liquid single-name CDS are now expected to move to fixed coupons with upfront payments in the not-too-distant future. The fixed coupons will supposedly be set at 100bps and 500bps (depending on credit quality). Currently single-name CDS trade on a «running spread» or «par spread» basis—the protection buyer pays for protection by making regular spread payments (premiums) to the protection seller until the contract matures or there is a credit event. So for example, if a 5-year CDS on $10 million notional is quoted at 100bps, the protection buyer will pay $100,000 a year (usually broken into quarterly payments). Crucially, no money is exchanged upfront—this is why CDS are leveraged bets. Now the market is moving to trading on a «points upfront» basis. Contracts will have fixed coupons of either 100bps or 500bps, and upfront payments will be made at initiation to reflect the change in price. The amount paid upfront will equal the present value of the difference between the current market spread and the fixed coupon. So if a contract with a fixed coupon of 100bps is trading at 150bps, the protection buyer would make an upfront payment equal to the present value of the difference between 150bps and 100bps. If the market spread islower than the fixed coupon, then the protection seller would have to pay the difference between the two spreads upfront. The most popular index contracts (CDX and iTraxx) trade on a similar points upfront basis. Each index series has a fixed coupon (expressed as a spread) that's set when the series is launched, and when the market spread trades away from the fixed spread (known as the «deal spread»), the parties make an upfront payment equal to the present value of the difference between the two spreads. The deal spread on the CDX IG11 is 150bps, so when the IG11 is trading around 190bps, like it is now, the protection buyer has to pay the difference between the spreads upfront. Okay, so why the move to upfront plus fixed coupons? For one thing, it will allow more effective netting between index and single-name contracts by making the cash flows more similar. This is especially important as index and single-name CDS move onto central clearinghouses—the ability to net down outstanding CDS exposures is one of the main benefits of a clearinghouse. Second, upfront plus fixed coupons also makes CDS cash flows more like bonds. Third, and most importantly, the move will help the dealers reduce their exposure to large spread movements («jump risk»). The unholy spread widening in the aftermath of Lehman's collapse savaged some dealers as they tried to keep a net flat position. (Yes, I know, a change in the CDS market that benefits the dealers—what were the odds?) To illustrate jump risk, imagine that a hedge fund—let's call it Max Power Capital (MPC)—purchased 5-year CDS protection on GE at 100bps back in October, and that the same contract is trading at 400bps today. The trade is now «in-the-money,» and MPC wants to take its profit and go home. The most common way to do this is for MPC to sell offsetting CDS protection on GE that matures on the same date as the original contract (December 20, 2013, since it was purchased in October 2008). That way, MPC would collect a profit of 300bps a year, since it would be paying annual premiums of 100bps but collecting annual premiums of 400bps. The problem with this approach is that MPC is still exposed to some default risk—the premium cash flows will stop if GE defaults before the contracts mature. To account for this leftover default risk, MPC will enter into an offsetting CDS contract with a dealer in which the dealer pays MPC the difference between the spreads (i.e., MPC's profit) upfront. Since dealers generally try to run matched books, the dealer now has another position it needs to hedge, so it has to sell an offsetting CDS with another counterparty. The problem is that the CDS on GE that mature on December 20, 2013 are now «off-the-run» — the current 5-year contract referencing GE, which is «on-the-run» because 5-year contracts are the most liquid, matures on March 20, 2013. Moreover, to match the cash flows of the two contracts, the dealer has to find a counterparty willing to make a sizable upfront payment to offset the upfront payment the dealer made to MPC. Needless to say, it's difficult and often expensive to find a counterparty willing to buy an off-the-run contract at an off-market price. When spreads suddenly gap out significantly, dealers end up making substantial upfront payments to protection buyers looking to close out their trades and take their profits. Moving to upfront CDS with fixed coupons will help the dealers in this situation because upfront payments make the contracts less sensitive to mark-to-market spread movements. It will also make it much easier for dealers to find offsetting contracts with similar upfront payments. It remains to be seen how much upfront payments reduce the liquidity of single-name CDS. Opinion in the CDS market on this issue seems to be roughly split. I suspect upfront payments won't significantly reduce liquidity for the 100 or so most heavily traded references, since the most liquid CDS contracts are the index contracts that already trade with points upfront. We shall see though.

Судьба евры и "short end" текущего движения.

- 29 марта 2013, 11:43

- |

( Мне очень понравилость, в своё время, выражение «short end», что я решил вставить в заголовок — проф. — это «короткий остаток» киноленты ( бобины), оставшийся от съёмки. Остатки неэкспонированной плёнки помещают в специальную коробку с меткой для возможности дальнейшего использования. При этом, ясное дело, возникает риск, что НЕ ХВАТИТ. Т.е. понятие «sh end» это что-то «to get the short end of the stick is to suffer the bad effects of a situation».)

В чём «бэд эффект» текущего движения?

Ну во первых, в непрекращающейся бане.

А если серьёзно, то в 25 числе — 25 марта — поворотный поинт, от которого начался short end)))) в прямом и переносном смысле.

На глобальную картинку можно посмотреть здесь ( в комментах представлены глобальные профили)

smart-lab.ru/blog/107621.php

Да, были мысли о инфляционном сценарии. Имею право. Но с 27 марта таких мыслей нет. Вернее они есть, но позиции нет! С 27 марта начался «short end».

( Читать дальше )

В чём «бэд эффект» текущего движения?

Ну во первых, в непрекращающейся бане.

А если серьёзно, то в 25 числе — 25 марта — поворотный поинт, от которого начался short end)))) в прямом и переносном смысле.

На глобальную картинку можно посмотреть здесь ( в комментах представлены глобальные профили)

smart-lab.ru/blog/107621.php

Да, были мысли о инфляционном сценарии. Имею право. Но с 27 марта таких мыслей нет. Вернее они есть, но позиции нет! С 27 марта начался «short end».

( Читать дальше )

Выступление К. Ильинского & Co на CBOE Risk Management Conference.

- 29 марта 2013, 10:30

- |

Я продолжаю «коллекционировать» выступления и читать работы Кирилла Николаевича. Предлагаемое выступление близко связано с 4 лекцией ( на русском), которую он прочёл на площадке Европейского Университета в Питере. Но тут есть картинки, графики.....

Имхо, это супер актуально.

Имхо, это супер актуально.

Объявление: " Сегодня роста нэма!"

- 26 марта 2013, 23:11

- |

Ну чиво) вы пристали со своими сипи, брентом и рублём и еврой...

ну написано же: «роста нэ..!»

ну написано же: «роста нэ..!»

теги блога Александр Минеев (vojd)

- CL

- quantitative finance

- quantitative research

- S&P500

- VolFix

- австралийский доллар

- анализ объемов

- аналитика

- боты

- брент

- валюты

- ВВП

- волатильность

- время

- ВТБ

- Газпром

- ГМК НорНикель

- государство

- ГП

- долг

- доллар

- евра

- евро

- Евро доллар

- евродоллар

- жизнь она такая

- золото

- иена

- индекс доллара

- К.Ильинский

- кипр

- Кирилл Ильинский

- контент

- корреляция

- кредит

- Кукл

- лайт свит

- лекции

- Лукойл

- лчи

- маркет профайл

- метод

- Натан

- наука

- нефть

- НОК 8

- обучение трейдингу

- объёмный агализ

- объёмный аназиз

- объёмный анализ

- объёмный анализ ри

- объёмный взгляд

- опрос

- опционы

- открытый интерес

- ОФЗ

- оффтоп

- охота на доллар

- профиль рынка

- процентные ставки

- психология

- рейтинг

- ри

- Риски

- росн

- роснефть

- рубль

- рынки

- рынок

- рыночная психология

- РЭШ

- Сбер

- Сбербанк

- северсталь

- семинар

- си

- сипи

- смартлаб

- структура

- твиттер

- торговые сигналы

- трежериз

- трежеря

- форекс

- хедж

- Четверг 19.30

- шорт