Vlad Cash

🏆 Золото - Итоги недели - Прогноз / Триумф золотых жуков

- 07 сентября 2025, 12:11

- |

🏆 ЗОЛОТО — 3-я неделя нового базового цикла (15-20+ недель). Ну вот и ожидавшийся бычий пробой. Громоздкая техническая формация оказалась треугольником продолжения тренда.

👌 Экстремум-прогноз 25 августа все-таки отработал и спровоцировал начало нового базового цикла, пробив МА20 и МА50 на дневном графике. Технически разворот обозначился в пределах допуска для экстремум-прогноза — двумя рабочими днями раньше — 20 августа. Тогда по сильному техническому сигналу от нижней кромки большого 20-недельного треугольника была открыта длинная позиция.

👉 С бычьим пробоем треугольника наступило время триумфа золотых жуков. Надолго ли? Золото и фондовый рынок разгонялись вверх после закачки в систему безумной ликвидности в ковидный период. Оба актива завязаны на избыток денег и фактически выступают как риск-активы: либо растут вместе, либо падают вместе. Вероятность топа 15-летнего цикла в 2025 году, о котором много написано в предыдущих постах, теоретически остается, но пока эта концепция откладывается в долгий ящик.

( Читать дальше )

- комментировать

- 367

- Комментарии ( 0 )

📉 Акции США - Итоги недели - Прогноз / Понедельник готовит сюрпризы

- 06 сентября 2025, 14:59

- |

📉 S&P 500 — 22-я неделя базового цикла (в среднем 20 недель). Текущий базовый цикл на пределе зрелости, где часто формируются развороты. По закрытию пятницы по S&P опять имеются признаки разворота от нового ATH. На фоне новых исторических максимумов S&P и DJIA сохраняется медвежья дивергенция с NASDAQ (см. график).

💰 Короткая позиция, открытая по техническому сигналу пятницы на импульсе от пивот-прогноза 27 августа, закрылась по трейлинг-стопу без убытка. На пивот-прогнозе 1 сентября (упоминался для золота и нефти) открыта длинная позиция.

⚠️ Ближайший экстремум-прогноз по фондовым индексам США приходится на понедельник 8 сентября. Это довольно мощный прогнозный аспект с большим потенциалом сюрпризов. Следующий экстремум-прогноз по акциям США приходится на 22 сентября.

( Читать дальше )

💥 Пузырь на $50 триллионов

- 06 сентября 2025, 09:46

- |

🔺 Начнём с графика S&P 500. Все его видели: с кризиса он рвётся вверх от 1000 к 6000 с редкими провалами вроде 2022 года, весны 2025 года или ковида. Логика проста: покупай на просадках и держи — и ты в плюсе. Но большинство думает, что рост отражает реальную ценность компаний. Это не так.

Ключ — в пассивном инвестировании. Деньги текут в фонды, где никто не смотрит отчёты и мультипликаторы. Алгоритм прост: купи индекс и забудь. Это перевернуло механику: цена стала равна ценности. Если график растёт, значит, всё правильно. Такая подмена превращает рынок в мыльный пузырь: он дорожает сам от себя.

Почему это опасно? Потому что капитализация S&P уже сильно выше $50 трлн. Но если рост обеспечивают “слепые” покупатели, то при падении будут такие же “слепые” продавцы. Активных инвесторов мало и ловить дно некому. Запускается «doom loop»: массовые оттоки — и лавина вниз.

🔺 Главный триггер — занятость. Когда безработица подбирается к 5–6%, начинается чистый отток из фондов. А если ударит рецессия или ИИ ускорит автоматизацию, уровень может вырасти до 8–10%. Это уже не коррекция, а воздушная яма — падение на десятки процентов.

( Читать дальше )

🛢 Нефть - Итоги недели - Прогноз / Игра в пятнашки

- 31 августа 2025, 15:05

- |

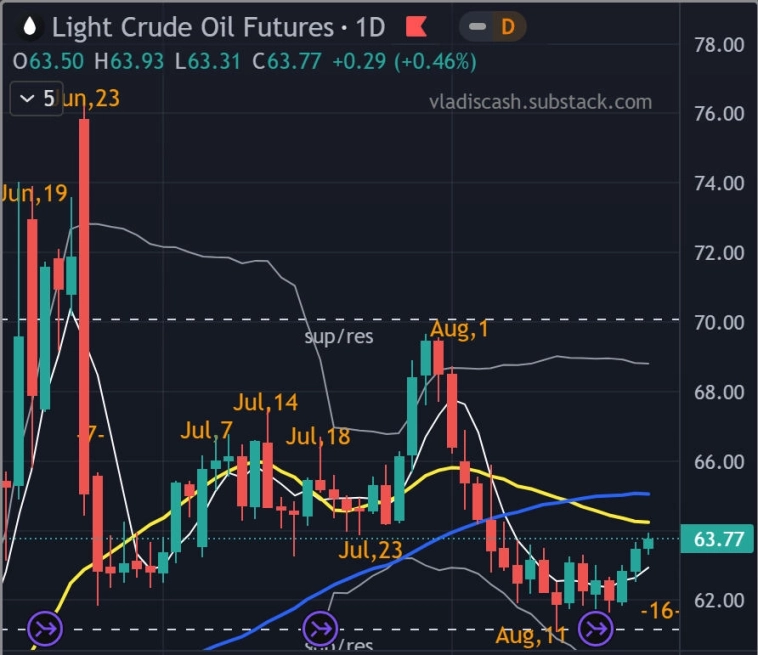

🛢 НЕФТЬ — 17-я неделя базового цикла (28 недель). 2-я фаза. На прошлой неделе пивот-прогнозы 25 августа и 27 августа на удивление точно отработали по графику нефти. На первом прогнозе нефть WTI развернулась от дневной МА50 в небольшую коррекцию, а на втором прогнозе вернулась в восходящий тренд от дневной МА20.

💰 Длинная позиция, открытая на импульсе от экстремум-прогноза 11 августа, закрылась по трейлинг-стопу с небольшой прибылью. По техническому сигналу на пивот-прогнозе 27 августа снова открыта длинная позиция.

⚠️ Ближайший экстремум-прогноз для нефти в понедельник 1 сентября. Это мощный прогнозный аспект, конкретно связанный с нефтью, который может оказать влияние на объем предложения нефти на мировом рынке. Следующий экстремум-прогноз для нефти 8 сентября.

🏆 Золото - Итоги недели - Прогноз / После пробоя останутся вопросы

- 31 августа 2025, 09:04

- |

🏆 ЗОЛОТО — 16-я неделя базового цикла (15-20+ недель). Цикл зрелый, зажатый в боковом тренде, но разворот 20 августа пока не похож на начало нового цикла. Возможно эта неделя наконец-то покажет, была ли многонедельная техническая формация медвежьим навесом или треугольником продолжения тренда. Однако, даже в случае пробоя треугольника все равно возникнут вопросы: это прорыв, прорыв с откатом или ложный прорыв?

👉 Я продолжаю оставаться медведем по рынку золота в контексте топа 15-летнего цикла, о котором много написано в предыдущих постах. Я с удовольствием присоединюсь к быкам при уверенном пробое золотом уровня сопротивления апрельского и июньского экстремум-прогнозов.

💰 Длинная позиция в золоте по техническому сигналу 20 августа пока открыта.

⚠️ Ближайший экстремум-прогноз по золоту приходится на 8 сентября. Также есть пивот-прогноз 1 сентября.

( Читать дальше )

📈 Акции США - Итоги недели - Прогноз / Медведи не отпускают хватку

- 30 августа 2025, 12:57

- |

📈 S&P 500 — 21-я неделя базового цикла (в среднем 20 недель) или 5-я неделя нового базового цикла. S&P демонстрирует признаки разворота от ATH на пивот-прогнозе 27 августа. Прорыв DJIA через уровень зимних экстремум-прогнозов 9 декабря и 29 января, а также летнего пивот-прогноза 23 июля (см. недельный график) задержался на экстремум-прогнозе 25 августа и пивот-прогнозе 27 августа. На фоне новых исторических максимумов S&P и DJIA возникла медвежья дивергенция с NASDAQ (см. график).

👉 Несмотря на прорыв DJIA, медведи не отпускают хватку. Индексы выглядят уязвимыми для коррекции: циклы близки к поздним фазам, где часто формируются развороты. Тем не менее, техническая картина остаётся устойчивой, подтверждая долгосрочный бычий тренд. В такой среде агрессивные трейдеры могут поймать быстрые прибыли с короткой стороны, но это скорее краткосрочный шанс, чем сигнал завершения глобального роста. В этой связи прогноз большого разворота в контексте 7-летнего кризисного цикла перенесен на февраль 2026 года. Эта дата упоминается на кризисной карте 2024-2030.

( Читать дальше )

🛢 Нефть - Итоги недели - Прогноз / Восходящий тренд 2-й фазы

- 24 августа 2025, 15:25

- |

🛢 НЕФТЬ — 16-я неделя базового цикла (28 недель). 2-я фаза. Энергии экстремум-прогноза 11 августа хватило для того, чтобы развернуть нефть от мощного уровня поддержки. Техническая картинка похожа на начало 2-й фазы с восходящим трендом, о которых я писал на прошлой неделе. На импульсе от экстремум-прогноза 11 августа открыта длинная позиция.

⚠️ Следующий экстремум-прогноз для нефти 1 сентября. Также есть пивот-прогнозы 25 августа и 27 августа.

( Читать дальше )

🏆 Золото - Итоги недели - Прогноз / Медвежий навес или трендовый треугольник?

- 24 августа 2025, 10:12

- |

🏆 ЗОЛОТО — 15-я неделя базового цикла (15-20+ недель). Цикл довольно зрелый, но разворот 20 августа не похож на начало нового цикла. Я считаю, что текущий базовый цикл золота сформировал на недельном графике тяжелый медвежий навес. Многие рассматривают эту техническую формацию как треугольник продолжения тренда, что тоже нельзя исключать. Это рынок и тут всегда есть два мнения.

👉 Я продолжаю оставаться медведем по рынку золота в контексте топа 15-летнего цикла, особенно на фоне ажиотажных продаж золотых слитков в Costco. О топе 15-летнего цикла много написано в предыдущих постах. Я с удовольствием присоединюсь к быкам при уверенном пробое золотом уровня сопротивления апрельского и июньского экстремум-прогнозов.

💰 Короткая позиция, открытая на экстремум-прогнозе 11 августа, закрылась по трейлинг-стопу. Рабочая амплитуда этого движения по фьючерсу GC составила примерно $6K на контракт. По техническому сигналу 20 августа открыта длинная позиция.

⚠️ Ближайший экстремум-прогноз по золоту приходится на 25 августа. Также есть пивот-прогноз 27 августа. Следующий экстремум-прогноз по золоту приходится на 8 сентября.

( Читать дальше )

📈 Акции США - Итоги недели - Прогноз / Бега по улицам Памплоны

- 23 августа 2025, 17:02

- |

📈 S&P 500 — 20-я неделя базового цикла (в среднем 20 недель) или 4-я неделя нового базового цикла. Подтвердились ожидания, озвученные на прошлой неделе. В пятницу DJIA уверенно закрепился выше уровня зимних максимумов на уровне экстремум-прогнозов 9 декабря и 29 января, а также летнего максимума на уровне пивот-прогноза 23 июля (см. недельный график). Таким образом, медвежья дивергенция с S&P и Nasdaq, за которой мы наблюдали последнее время, полностью нивелирована.

👉 Похоже, что быки вырвались на свободу и бегут по улицам Памплоны. В этой связи прогноз большого разворота в контексте 7-летнего кризисного цикла в моменте переносится на февраль 2026 года. Эта дата упоминается на кризисной карте 2024-2030.

👉 Где мы находимся: на 20-й неделе текущего базового цикла (в среднем 20 недель) или на 4-й неделе нового базового цикла? Для зрелого базового цикла этот бык слишком резвый. Дело в том, что изредка на сильных бычьих рынках новый базовый цикл может начинаться на пробое уровня практически без коррекции. Не исключено, что дно базового цикла было достигнуто на экстремум-прогнозе 1-4 августа. Фондовый рынок вполне может находиться на 4-й неделе нового базового цикла.

( Читать дальше )

🏆 Желтый дьявол на прилавках Пятерочки...

- 23 августа 2025, 10:10

- |

… ну почти Пятерочки — на прилавках американского Costco.

🔺 Золото снова в центре внимания — и дежавю слишком очевидно. Текущий рынок до боли напоминает 2011 год, когда на пике 15-летнего цикла формировался прошлый золотой пузырь. Да, нынешний цикл масштабнее — ковидная ликвидность залила систему по полной. Но это вовсе не гарантия, что финал окажется другим. История рынков любит рифмы, и золото здесь не исключение.

🔺 Ещё три года назад оно болталось возле $1.600, а консенсус был прост: «мертвый груз». Сегодня же золотой слиток стал едва ли не обязательным элементом портфеля. Но именно это и есть тревожный сигнал. Покупать золото стоит только тогда, когда оно никому не нужно. А если в него ломится каждый второй — значит, момент входа явно не лучший для инвестора с горизонтом короче десятилетия.

🔺 Самый наглядный признак перегрева — золотые слитки на полках Costco. Это символ массового ажиотажа, доведённого до абсурда. И особенно странно это выглядит на фоне сегодняшних ставок: выбор между золотом на исторических максимумах (которое не приносит дохода и не страхует риски) и казначейскими бумагами США с доходностью 4–5% и минимальными угрозами для капитала очевиден для рационального инвестора.

( Читать дальше )

теги блога Vlad Cash

- 1994

- Brent

- crude oil

- DJ COMPOSITE Index

- DJIA

- Dow Jones

- EURUSD

- Gold

- interactive brokers

- NASDAQ

- S&P

- S&P500

- S@P500

- TON

- usdjpy

- WTI

- акции

- акции США

- астрологический прогноз

- Астрология

- астрология и фондовые рынки

- астротрейдинг

- афера

- Аферист

- биткоин

- Боллинджер

- Бонды США

- Вайкофф

- движение цены

- дей трейдинг

- дивергения

- диверсификация портфеля

- доллар

- золото

- ИИ

- инвестирование

- инвестиции

- инсайдер

- интрадей

- Интрадей трейдинг

- история

- Итоги недели

- йена

- йена доллар

- кризис

- кризис 1973

- кризис 1994

- кризис 2008

- кризис 2014-2015

- криптовалюта

- крипторынок

- медведь

- меркурий

- меркурий ретроградный

- моментум

- мошенник

- мошенники

- Мошенничество

- нефть

- нефть прогноз

- обвал рынка

- обзор рынка

- облигации

- обучение трейдингу

- паттерны

- поведение цены

- портфель активов

- прогноз 2025

- Профиль рынка

- психология

- распределение активов

- рецензия на книгу

- Рынок акций США

- рынок США

- рыночный профиль

- сезонность

- скользящие средние

- случайность

- соя

- спекуляции

- структура рынка

- схематоз

- США

- Талеб Нассим

- теханализ

- технический анализ

- торговые сигналы

- трейдинг

- трендовая система

- трендовая стратегия

- форекс

- фрактал

- фьючерс

- циклический анализ

- цикличность рынка

- цикличность рынков

- Циклы

- циклы в трейдинге

- экономика США

- японские свечи