Meme-акции

Я не читаю аналитиков. Зачем?

- 15 марта 2017, 09:09

- |

Иногда спрашивают: «А ты читал что написал о текущей ситуации такой-то?». Я отвечаю, что нет, не читал. «А такого?» Тоже не читал. «А уж этого-то наверняка читал?». Нет, и этого тоже нет читал. Далее следует недоумение: «Как же так? Как такое возможно? Чего же вы тогда читаете?». Ничего вовсе, из аналитиков — ничего.

Я смотрю на их заголовки, что бы удостовериться в правильности своих действий в противоположную сторону :). Я конечно читаю, но не их статьи, а истории компании, балансы и делаю свои выводы, без их аналитической помощи. Потому что от любого «аналитического мнения» у меня начинается изжога, сильно тошнит, болит голова и портится настроение. У меня на них почему-то аллергия.

Мне интереснее мнение Баффета в принципе, а не конкретно «О Текущей ситуации на рынке». Хотя не припомню, что бы он себя напрягал такими опусами.

Вообще, если человек сам научился думать, то он физиологически не может читать чужое. Он воспринимает текст не как читатель-последователь, а как критик. А зачем ему все эти аллергии и муки?

- комментировать

- 15 | ★1

- Комментарии ( 14 )

Как заработать дивиденды и не платить налоги. (США)

- 21 февраля 2017, 14:12

- |

Сам захват имеет смысл, если только вы купили действительно правильную компанию, и она легко отиграет образовавшийся гэп в течение 1-5 дней.

Т.е. дело в компании и её акциях, а не стратегии покупки перед днем отсечкой. И тогда даже те компании, которые платят по 16% в год в твердой валюте, легко вернуться к прежней цене, и вы станете обладателем больших дивидендов.

Но, как я уже говорил ранее с дивидендов надо платить налоги, и брокер автоматически их с вас удержит в зависимости от вашего гражданства и «гражданства» выплачивающей компании. Подробнее http://smart-lab.ru/blog/380503.php

Что ж, тогда можно использовать давно известную стратегию захвата суммы дивидендов, но покупая не перед отсечкой, а уже после открытия в день отсечки, когда цена упала. Если есть уверенность в компании и её возможности закрыть гэп, то прикупив акции внизу, они продаются после закрытия гэпа. Сумма равна дивидендам и налог брокером не удерживается. Конечно рано или поздно вы заплатите налоги с дохода, но в нашем случае это произойдет намного позже, нежели брокер с вас спишет деньги сразу.

( Читать дальше )

Классический бычий рынок. провалы неглубокие и недолгие. (США)

- 17 февраля 2017, 16:58

- |

Проблема заключается в том, что многие инвесторы, которые опоздали на поезд, продолжают надеяться, что цены отступят и дадут им занять свои места.

Четверг дал им ложную надежду. Это произошло в форме падающей капли, на открытие все складывалось к падению, но к закрытию акции подскочили снова.

Это классическое поведение бычьего рынка — провалы неглубокие и недолгие.

Малый бизнес ждет рост, и это хорошо для инвесторов. (США)

- 15 февраля 2017, 16:26

- |

Инвестировать в акции всегда хочется в хорошую погоду. Биржа - это территория неопределённости, поэтому любой значимый аргумент важен.

Один из не последних моих экономических показателей в ряду остальных является Индекс Оптимизма Малого Бизнеса, который составляется по результатам опроса Национальной федерацией независимого бизнеса (NFIB).

Так как малый бизнес в США — это крупнейший работодатель в стране, то коммерческое настроение этих собственников может предсказать многое о будущем экономики.

Данные публикуются каждый второй вторник месяца.

Итак, в январе показатель достиг 105,9, и это самый высокий уровнь с декабря 2004 года. Но больше всего впечатляет рост в декабре 2016-го, когда индекс вырос на 7,4 пункта, наибольший рост за историю сбора данных!

Что же представляет из себя индек оптимизма малого бизнеса?

Состоит из 10 сезонно-скорректированных компонентов. Основан на вопросах, связанных с наймом, капитальными вложениями, экономическими ожиданиями, ожиданиями продаж, текущими вакансиями, а также об ожиданиях кредитных условий, и даже типа «сейчас хорошее время для расширения?»

Итог: Малый бизнес играет более чем важную роль в американской экономике. Малый бизнес готов вкладывать деньги, нанимать, расширяться, и то что особенно радует — готов сделать 2017 ударным годом.

Профиль...

Инвестирование продолжается - медведей игнорирую.

- 14 февраля 2017, 16:32

- |

Вчера, перед открытием американских площадок, у меня была запись "Плохие новости не станут быкам помехой" smart-lab.ru/blog/380361.php

И вот во время торгов, оптимизм по поводу предстоящего снижения Трампом налогов начал давать всходы. В понедельник S&P500 поставил новый рекорд, а рыночная капитализация компаний индекса превысила $20 трлн.

Так же подспорьем движения на север стала растущая корпоративная прибыль за 4-й квартал 2016 года, которая суммарно тоже находится на грани новых небывалых максимумов. Для компаний S&P500 похоже она будет где-то в районе $300 млрд.

И лучшая новость заключается в том, что Уолл-стрит прогнозирует ещё больше рекордов в отчетах за 1-й квартале 2017 года.

На самом деле, не важно ошибутся в итоге аналитики или нет.

Главное - уже есть слухи, которые породят эйфорию, благодаря которой акции на рынке всегда пролетали бОльшую часть долгосрочного тренда за кратчайший период.

Нам здесь главное не жадничать и выходить, когда сомневающихся уже не останется, а в СМИ будут сплошные заголовки о Светлом Будущем.

Вот тогда то времени для того, что бы не оказаться по уши в коррекции (или того хуже), останется совсем мало — недели две.

P.S. если вы собрались на американские биржи, немного о налогах http://smart-lab.ru/blog/380503.php

профиль

Уходите на американские биржи? Немного о налогах.

- 14 февраля 2017, 09:17

- |

Брокер предоставит вам все финансовые документы в конце года, ещё триста раз пришлет напоминалку о том, что вы сами по своему законодательству должны все посчитать или обратиться к налоговому консультанту и сами заплатить.

Единственное, с чего удерживается налог брокером с нерезидентов (а вы именно такой — другой)) - это с дивидендов. И здесь, в зависимости от вашего гражданства и от того, какая компания выплатила (американская или нет), к вам на счет упадет сумма за минусом налога.

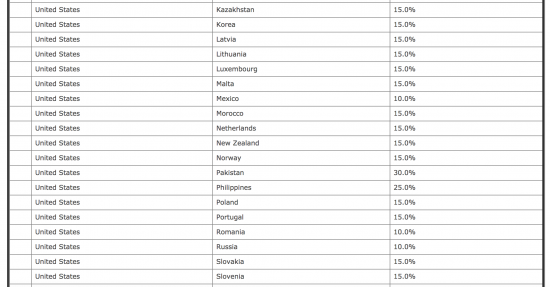

Например, при выплате дивидендов компаниями США налог составляет для граждан:

России 10%

Казахстана 15%

Прибалтийских государств 15%

Если дивиденды получены от Канадских компаний, налоговая ставка составляет в большинстве случаев 15%.

Полный список стран и налоговых ставок смотрите на веб-сайте брокера.

( Читать дальше )

Плохие новости не станут быкам помехой.

- 13 февраля 2017, 16:30

- |

И ведь нельзя сказать, что у них нет оснований, но вот вопрос насколько они (основания) будут весомыми, что бы остановить только-только начинающаяся смена воздушного эшелона.

На этой неделе мы имеем значительное количество важных экономических отчетов. В частности, индекс потребительских цен, розничных продаж и промышленного производства.

Тем не менее, рынок смотрит в будущее. Я подозреваю, что даже слабые результаты в этих отчетах будут легко отшелушены, как старые новости. Это потому, что внимание Улицы сосредоточено на повестке дня администрации Трампа.

Их партия началась с некоторых шагов по смягчению корпоративных правил. И уже через 2-3 недели маховик начнет набирать обороты. Именно через столько времени нас обещают познакомить с новым планом по сокращению налогов.

Не часто у инвесторов бывает такой шанс зайти в постепенно набирающий обороты поезд, зная что топлива хватит надолго.

По теме в предыдущих постах:

Инвест. возможность: нас ждет рост акций в секторе розничных продаж. smart-lab.ru/blog/380126.php

Бычьему рынку США быть. Он жив и ещё себя покажет.

smart-lab.ru/blog/379445.php

Профиль

Инвест. возможность: нас ждет рост акций в секторе розничных продаж.

- 12 февраля 2017, 12:04

- |

Уверенный рост продаж товаров в онлайн — старая история и никого не удивляет. Но появление новых сервисов в секторе откусывает с каждым годом все больше и больше от пирога у привычной всем розницы. Это вынуждает обычные сети сокращать площади и количество точек, с одной стороны, и фиксировать факт падение выручки с другой.

В начале 2015 года произошел разлом — оборот онлайн магазинов устремился вверх, а традиционной розницы уверенно вниз:

Реакция рынка не заставила себя ждать. Например Амазон вырос почти в 3 раза:

( Читать дальше )

Низкие налоги = Высокие цены на акции.

- 10 февраля 2017, 16:45

- |

Почему акции международных компаний взлетели после выборов Трампа? Обещания пересмотреть крупные расходы на инфраструктуру, уменьшить регулирование, а самое главное, пересмотреть в сторону снижения налоги.

Тем не менее, первые несколько недель в Белом доме новоиспеченный президент был сосредоточен на других вопросах. Именно поэтому рынок заморозился на время у отметки 2300 (S&P500). И именно поэтому на Улице шутили, что нас отделяет только один твитт о снижении налогов от прорыва наверх.

Наконец Трамп в четверг заговорил о снижении налогов и обещал представить новый план через 2-3 недели. Вряд ли инвесторы будут ждать эти недели, и скорее всего подойдут к оглашению уже достаточно разогретыми.

Не будем терять время — заполним закрома правильными бумагами. Шансы есть у всех — как у инвесторов хватающих дивиденды, так и тех кто ждет резкого роста капитализации.

Как и обещал, подготовлю более развернутую статью в выходные дни о перспективной отрасли, акциях для инвестирования и захвата дивидендов. Так что, что бы не пропустить просто добавьтесь в друзья и смотрите пост в ленте друзей. Мы все прижимисты, когда речь идет о деньгах из кармана. Но поставить плюс точно ничего вам не стоит.

Бычьему рынку США быть. Он жив и ещё себя покажет.

- 08 февраля 2017, 18:58

- |

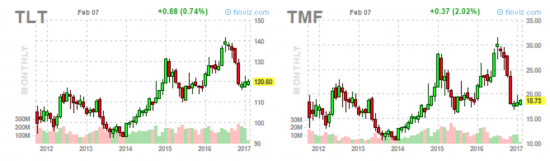

2014 и 2016-ый складывались очень удачно для моих инвестиций в эти фондовые ETFы.

Летом 2016 началось резкое падение бондов, после чего последовало множество комментариев о кончине бычьего рынка.

Скажу сразу, что я так не думаю, и это падение в очередной раз планирую использовать для покупок с определенной долей защиты.

Ниже будет объяснение, но если вам не хочется читать, спускайтесь в самый низ поста — там всего пару итоговых строк о том что нас ждет.

Но всё по-порядку.

На днях появились предостережения Bank Of America:

«Если доходность облигаций и цены на золото растут одновременно, рынок может развернуться в противоположную сторону — по крайней мере, это показывают исторические параллели» сообщает CNBC.

Многие аналитики стали говорить о неизбежном повышении ставки ФРС, а вместе с ней о росте доходности по облигациям до 6% буквально в ближайшие пять лет, что должно в свою очередь повлечь снижение на рынке бондов, а вместе с ним и на фондовом рынке. Фактически апокалипсис для рынков.

( Читать дальше )

теги блога Meme-акции

- 2019

- AMAT

- BankofAmerica

- corteva inc

- CTVA

- Fed

- Ford

- Interactive Brokers

- LYB

- lyondellbasell industries n.v

- NASDAQ

- NKE

- NVDA

- NYSE

- Occidental Petroleum Corporation

- OXY

- S&P500

- S&P500 фьючерс

- SAVE

- smart stock insider

- smartstockinsider.com

- Tesla

- United Continental

- автоследование

- акции

- акции США

- американская биржа

- американские акции

- американский рынок

- Баффет

- Биотехнологии США

- биржа

- БКС

- брокеры

- быки

- внтридневная торговля

- внутридневная торговля

- внутридневной

- дивиденды

- инвестирование

- инвестиции

- инновации и акции

- инсайдерская информация

- инсайдерская торговля

- инсайдеры

- квартальные отчеты

- КИТАЙ

- комиссии

- коррекция

- краткосрочная торговля

- кризис

- медведи

- налоги

- неквалифицированные инвесторы

- нокиа

- опрос

- опционы

- ОТКРЫТИЕ

- отчеты

- ОФЗ

- паника

- прогноз

- прогноз 2020

- прямой эфир

- результат

- результаты

- российские акции

- рост

- рынки

- рынок

- рынок акций

- Рынок США

- Санкт-Петербургская биржа

- Сбербанк

- сделки

- серебро

- сипи

- смарт сток инсайдер

- смартстокинсайдер

- СП500

- СПБ биржа

- США

- Тинькофф

- товары

- торговая война

- торговля

- торговля акциями

- торговля на бирже

- торговля на открытии

- торговый софт

- Трамп

- трейдинг

- трейдинг внутри дня

- трейдинг на открытии

- ФИНАМ

- фондовый рынок

- Форд

- хамелеон-опцион

- ХамелеонОпцион

- экономика