SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

zenoftrading

Как сконнектить python и ммвб? Я нашёл два варианта: 1. ИСС ммвб (стоит 7500 в месяц) 2. Метатрейдер и сокеты. Есть ещё прямое подключение к МТ, но только для получения данных. Кто чем пользуется?

- 14 декабря 2020, 13:05

- |

- ответить

- 1.1К | ★1

- Ответы ( 5 )

12000% на сбербанке за 10 лет (комиссии включены)

- 10 декабря 2020, 15:41

- |

Стратегия очень простая. Дневной таймфрейм. Акции сбербанка. Ждём 4 закрытия подряд вниз (когда закрытие ниже открытия). На следующий день на открытии дня покупаем, а на закрытии продаём. Повторяем тоже самое для продаж, только наоборот. Ждём 4 закрытия подряд вверх. На следующий день продаём на открытии и откупаем на закрытии. Всё это делаем с 5 плечом. Таких сделок за 10 лет 233 штуки. То есть примерно по две в месяц. Комиссию я считал 0,06% за сделку.

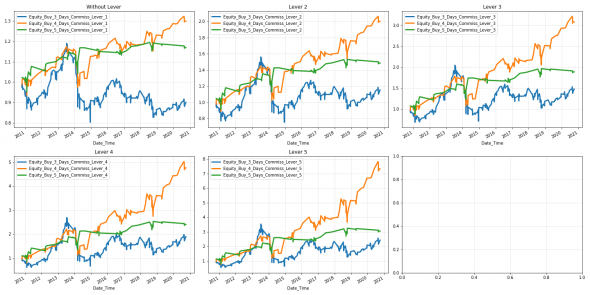

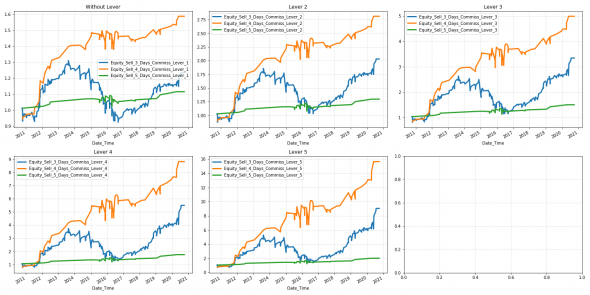

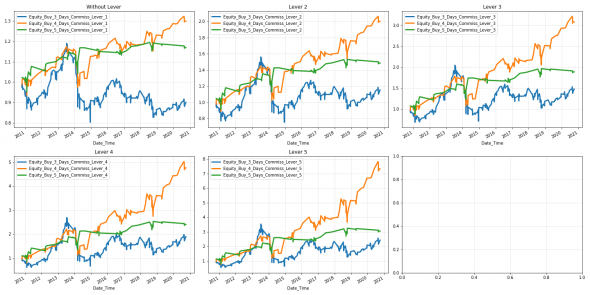

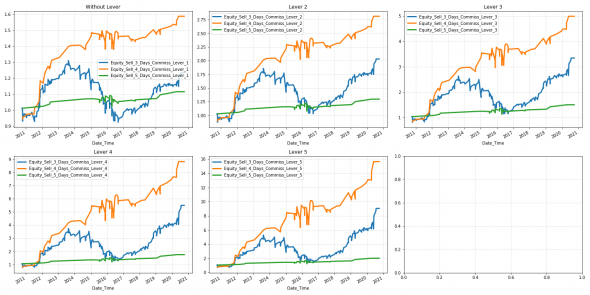

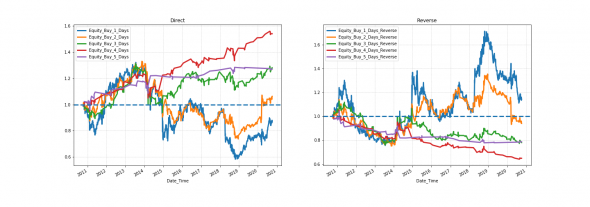

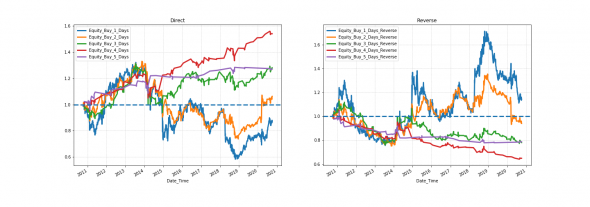

Теперь рассмотрим подробнее. Раньше я рассмотрел, что 1 и 2 одинаковых закрытия подряд это не очень. Комиссии там всё съедают. Лучший ретурн, когда ждать 4 одинаковых закрытия подряд и покупать или продавать, в зависимости от ситуации. Посмотрим на графики 3, 4 и 5 одинаковых закрытий подряд и плечо от 1 до 5.

Только покупки. 3, 4 и 5 одинаковых закрытия подряд. Плечо от 1 до 5

( Читать дальше )

Теперь рассмотрим подробнее. Раньше я рассмотрел, что 1 и 2 одинаковых закрытия подряд это не очень. Комиссии там всё съедают. Лучший ретурн, когда ждать 4 одинаковых закрытия подряд и покупать или продавать, в зависимости от ситуации. Посмотрим на графики 3, 4 и 5 одинаковых закрытий подряд и плечо от 1 до 5.

Только покупки. 3, 4 и 5 одинаковых закрытия подряд. Плечо от 1 до 5

( Читать дальше )

Как убыточную стратегию сделать прибыльной

- 08 декабря 2020, 12:50

- |

Продолжаю серию заметок с самой простой стратегией для трейдинга.

1. Рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх

2. Посмотрел сколько может быть закрытий подряд и на что это влияет

3. Посмотрел как влияют комиссии

4. Рассмотрел стратегию на 15 активах за 10 лет

Сегодня буду пробовать улучшаять эквити.

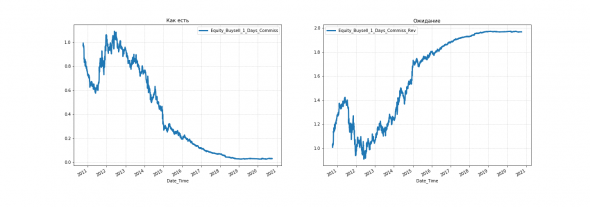

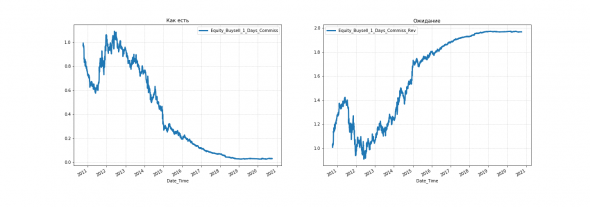

Итак, среди эквити есть те, которые стремятся к 0. А что если покупки заменить продажами, а продажи покупками? Возможно кривая изменит свой характер на противоположный. Отзеркалится. Примерно вот так:

Примерно так я себе представлял изменения, если поменять покупки на продажи и продажи на покупки

Посмотрим как будет на самом деле.

( Читать дальше )

1. Рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх

2. Посмотрел сколько может быть закрытий подряд и на что это влияет

3. Посмотрел как влияют комиссии

4. Рассмотрел стратегию на 15 активах за 10 лет

Сегодня буду пробовать улучшаять эквити.

Итак, среди эквити есть те, которые стремятся к 0. А что если покупки заменить продажами, а продажи покупками? Возможно кривая изменит свой характер на противоположный. Отзеркалится. Примерно вот так:

Примерно так я себе представлял изменения, если поменять покупки на продажи и продажи на покупки

Посмотрим как будет на самом деле.

( Читать дальше )

Как объяснить детям что такое акции, облигации и прочее?

- 04 декабря 2020, 13:56

- |

Где-то во вселенной

У меня сыну 4 года. Когда я хочу ему рассказать чем я вообще занимаюсь, я начинаю нести что-то непонятное и нечленораздельное. Как просто рассказать что такое биржа, акции, облигации, опционы прости господи? Я пока придумал что-то такое.

Биржа. Это как рынок. Вот куда мы ходим, чтобы купить помидоры. Есть продавцы, кто продаёт помидоы и есть мы, кто покупает.

Брокер. Это администрация рынка. Продавец когда хочет продавать помидоры, договаривается с администрацией, что будет сидеть на рынке и продавать помидоры (правда тут не совсем прямая аналогия получилась, так как комиссия с покупателя включена в стоиомость помидоров).

Облигации. Вот есть продавец помидоров. Он их выращивает у себя в теплице. Хочет выращивать больше, а для этого ему нужно построить ещё одну теплицу. Мы даём ему деньги. Он строит теплицу, выращивает помидоры, продёт их и часть денег отдаёт нам обратно. Когда он закончит отдавать, у нас будет больше денег, чем мы ему дали.

( Читать дальше )

Самая простая стратегия для трейдинга — 15 активов на дистанции в 10 лет

- 01 декабря 2020, 16:37

- |

Пришлось немного поработать и проанализировать 15 активов на дистанции в 10 лет. Спасибо питону, руками в ексельке я бы долго всё это ковырял. Код можно найти в телеграме t.me/zenoftrading

Пока напомню, что было в прошлых сериях:

1. Рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх

2. Посмотрел сколько может быть закрытий подряд и на что это влияет

3. Посмотрел как влияют комиссии

Для сегодняшней заметки исторические данные брал с yahoo finance. Не без приключений, конечно, но о них дальше. Вот полный список бумаг:

Российский рынок

— Сбербанк (SBER.ME)

— Газпром (GAZP.ME)

— ВТБ (VTBR.ME)

— Лукойл (LKOH.ME)

Индексы

— Индекс Московской биржи (IMOEX.ME)

— S&P500 (SPY)

Американский рынок

— Apple Inc. (AAPL)

— Exxon Mobil Corporation (XOM)

— Bank of America Corporation (BAC)

Товары

— Фьючерсы на пшеницу (Chicago SRW Wheat Futures, ZW=F)

— Фьючерсы на сою (Soybean Futures, ZS=F)

( Читать дальше )

Пока напомню, что было в прошлых сериях:

1. Рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх

2. Посмотрел сколько может быть закрытий подряд и на что это влияет

3. Посмотрел как влияют комиссии

Для сегодняшней заметки исторические данные брал с yahoo finance. Не без приключений, конечно, но о них дальше. Вот полный список бумаг:

Российский рынок

— Сбербанк (SBER.ME)

— Газпром (GAZP.ME)

— ВТБ (VTBR.ME)

— Лукойл (LKOH.ME)

Индексы

— Индекс Московской биржи (IMOEX.ME)

— S&P500 (SPY)

Американский рынок

— Apple Inc. (AAPL)

— Exxon Mobil Corporation (XOM)

— Bank of America Corporation (BAC)

Товары

— Фьючерсы на пшеницу (Chicago SRW Wheat Futures, ZW=F)

— Фьючерсы на сою (Soybean Futures, ZS=F)

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 17 )

Самая простая стратегия для трейдинга — комиссии

- 26 ноября 2020, 11:50

- |

Напомню, что тут происходит.

1. Рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх

2. Посмотрел сколько может быть закрытий подряд и на что это влияет

Сегодня добрался посмотреть как влияют комиссии.

Буду тестировать для комиссии 0,06%. То есть покупаем акции — минус 0,06%, продаём акции — минус 0,06%. На круг получается 0,12% Понятно, что в реальности может быть меньше, если оборот больше. Но я лучше заложу комиссию побольше.

С виду кажется что там эти 0,06%. Ерунда, даже не заметишь. А по факту очень даже заметишь. Давайте посмотрим.

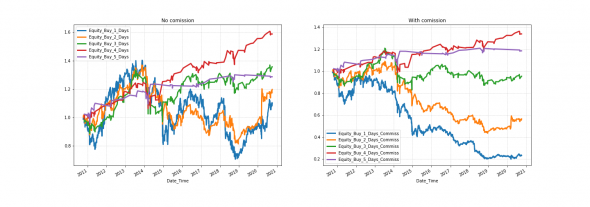

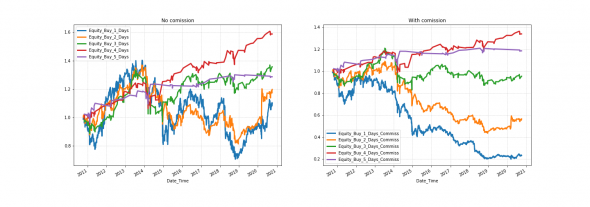

Графики покупок

Слева без комиссий, справа с комиссиями. Как и ожидалось, самый частоторгуемый вариант стремится к 0. Напомню сколько сделок в каждом варианте:

— Equity_Buy_1_Days 1291

— Equity_Buy_2_Days 626

( Читать дальше )

1. Рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх

2. Посмотрел сколько может быть закрытий подряд и на что это влияет

Сегодня добрался посмотреть как влияют комиссии.

Буду тестировать для комиссии 0,06%. То есть покупаем акции — минус 0,06%, продаём акции — минус 0,06%. На круг получается 0,12% Понятно, что в реальности может быть меньше, если оборот больше. Но я лучше заложу комиссию побольше.

С виду кажется что там эти 0,06%. Ерунда, даже не заметишь. А по факту очень даже заметишь. Давайте посмотрим.

Покупки

Графики покупок

Слева без комиссий, справа с комиссиями. Как и ожидалось, самый частоторгуемый вариант стремится к 0. Напомню сколько сделок в каждом варианте:

— Equity_Buy_1_Days 1291

— Equity_Buy_2_Days 626

( Читать дальше )

Самая простая стратегия для трейдинга — увеличиваем доходность

- 25 ноября 2020, 14:22

- |

В прошлый раз я рассмотрел очень простую стратегию: покупай после закрытия вниз и продавай после закрытия вверх. Там максимальное количество закрытий подряд было три. То есть нужно дождаться трёх закрытий вниз подряд и только потом покупать. С продажами наоборот.

Сегодня покажу что будет, если ждать 4, 5, 6… а сколько вообще может быть закрытий подряд?

Немного переписал свой бектестер, чтобы он считал дни в цикле и теперь можно посчитать любое количество дней. Ну как любое, в разумных пределах. На рассчёт каждого добавленного дня уходит 10 секунд. То есть один год бектеста считается за секунду. Ладно, что-то я углубился в технические детали.

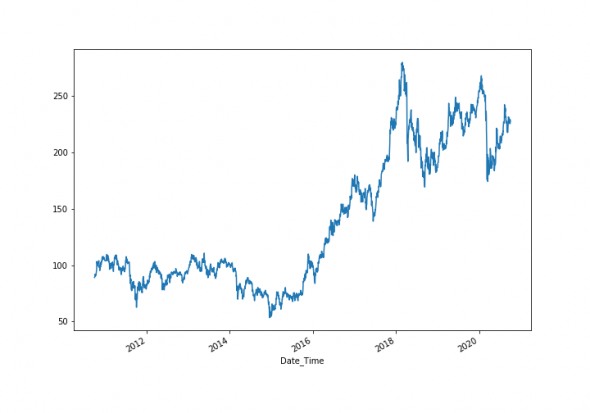

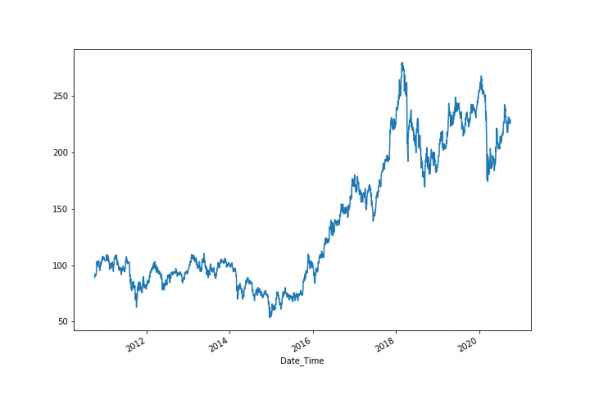

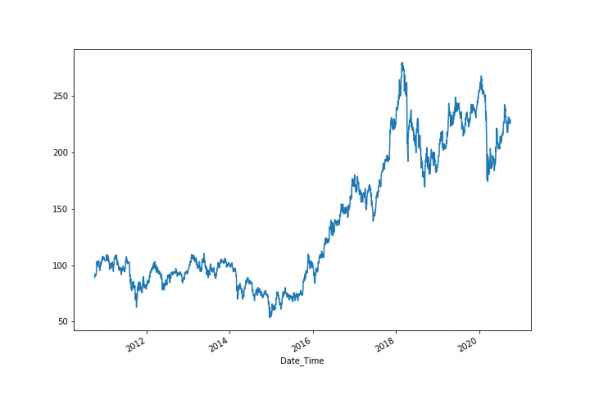

Для начала посмотрим на график акций сбербанка за последние 10 лет.

График цены сбербанка за последние 10 лет.

Теперь посмотрим на продажи до 5 дней. То есть в пике нужно ждать 5 закрытий подряд, а потом покупать или продавать.

( Читать дальше )

Самая простая стратегия для трейдинга

- 24 ноября 2020, 16:23

- |

Когда читал книгу Ларри Вильямса «Долгосрочные секреты краткосрочной торговли», думал, что хорошо бы проверить о чём он там пишет. Итак, вот его первая идея. Цитата из книги:

Проверять буду на сбербанке, на чём же ещё. Взял историю за последние 10 лет. Вот его график.

График цены сбербанка за последние 10 лет.

( Читать дальше )

Фьючерс на фондовый индекс DAX за период с 1998 по 2011 годы. При покупке после каждого закрытия вниз с последующим выходом из рынка по цене закрытия того же самого дня мы совершим 1591 сделок, 52 процента которых будут выигрышными, но зато общая сумма убытка составит внушительные 60558$! При двух медвежьих закрытиях подряд реализуются 724 сделки, 52,2 процента которых будут закрыты с прибылью, причем общие потери оказываются значительно ниже – 1568$. Если вам хватит терпения каждый раз дожидаться подряд трёх закрытий вниз, вы будете вознаграждены 334 сделками, 55 процентов из которых принесут серьёзную прибыль 25295$.

Проверять буду на сбербанке, на чём же ещё. Взял историю за последние 10 лет. Вот его график.

График цены сбербанка за последние 10 лет.

( Читать дальше )

По каким параметрам оценивать торговую стратегию?

- 06 ноября 2020, 11:53

- |

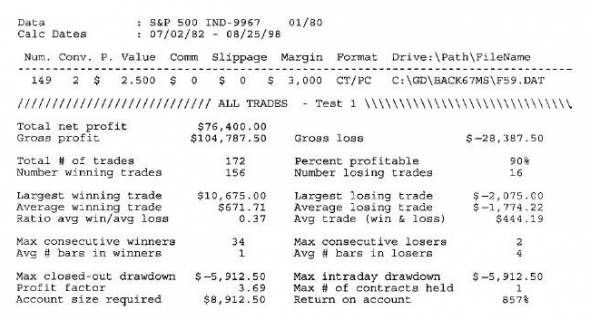

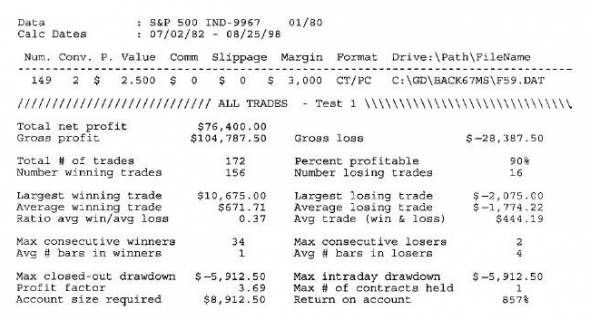

У Ларри Вильямса увидел его стандартный набор для оценки торговой стратегии. Вот один из примеров:

Посмотрим, что тут у него есть.

— Data (Что торгуем)

— Calc dates (Даты)

— Total net profit (Прибыль)

— Gross profit (Доход)

— Gross loss (Расход)

— Total # of trades (Количество сделок)

— Percent profitable (Процент прибыльных сделок)

— Number winning trades (Количество прибыльный сделок)

— Number losing trades (Количество убыточных сделок)

— Largest winning trade (Максимальный доход в сделке)

— Larges losing trade (Максимальная потеря в сделке)

— Average winning trade (Средняя прибыльная сделка)

— Average losing trade (Средняя убыточная сделка)

— Ratio avg win/avg loss (Отношение средняя прибыльная сделка/средняя убыточная сделка)

— Avg trade (win & loss) (Средняя сделка)

— Max consecutive winners (Максимально прибыльных сделок подряд)

— Max consecutive losers (Максимально убыточных сделок подряд)

— Avg # bars in winners (В среднем баров в прибыльной сделке)

— Avg # bars in losers (В среднем баров в убыточной сделке)

( Читать дальше )

Посмотрим, что тут у него есть.

— Data (Что торгуем)

— Calc dates (Даты)

— Total net profit (Прибыль)

— Gross profit (Доход)

— Gross loss (Расход)

— Total # of trades (Количество сделок)

— Percent profitable (Процент прибыльных сделок)

— Number winning trades (Количество прибыльный сделок)

— Number losing trades (Количество убыточных сделок)

— Largest winning trade (Максимальный доход в сделке)

— Larges losing trade (Максимальная потеря в сделке)

— Average winning trade (Средняя прибыльная сделка)

— Average losing trade (Средняя убыточная сделка)

— Ratio avg win/avg loss (Отношение средняя прибыльная сделка/средняя убыточная сделка)

— Avg trade (win & loss) (Средняя сделка)

— Max consecutive winners (Максимально прибыльных сделок подряд)

— Max consecutive losers (Максимально убыточных сделок подряд)

— Avg # bars in winners (В среднем баров в прибыльной сделке)

— Avg # bars in losers (В среднем баров в убыточной сделке)

( Читать дальше )

Трейдинг и машинное обучение (svm)

- 28 октября 2020, 15:04

- |

Недавно посоветовали прочитать статью про применение SVM к торговле акциями. Если перевести дословно название статьи: SVM подход к торговле акциями. SVM это support vector machine один из алгоритмов обучения, на русском звучит как метод опорных векторов. Далее краткий пересказ статьи и в конце мои мысли по ней.

Что они сделали. Взяли часть акций из SP500, которые относятся к нефти. Определили параметры, у которых есть связь с ценой (в порядке значимости):

— Historical Price

— Trading Volume

— Historical Oil Prices

— P/E Ratio

— Enterprise Value / EBITDA

— Current Assets / Current Liabilities

— Total Assets / Total Liabilities

— Percentage of Analysts Recommending Buy and Sell

— Investing Cash Flow / Depreciation

— Market Capitalization / Operating Cash Flow

— Market Capitalization / Revenue

— Operating Cash Flow / Revenue

— Net Increase (Decrease) Cash / Revenue

У них были дневные данные с января 2001 по ноябрь 2009 года (статья 2009 года). Брали данные за 5 дней и пытались предсказать, что будет в следующий день. Первые 6 лет взяли для тренировки алгоритма и последующие 3 года для теста.

Для каждой акции брали разное количество параметров: 1, 5 и 14.

( Читать дальше )

теги блога zenoftrading

- apple

- binance

- bitcoin

- btc

- crypto

- Deribit

- eth

- ethereum

- Finam

- interactive brokers

- Metatrader

- MOEX

- Pandas

- python

- quick

- S&P500

- S&P500 фьючерс

- SVM

- telegram

- TradingView

- yahoo finance

- акции

- алготрейдинг

- американский рынок

- биржевые маги

- биткоин

- бот

- бэктестинг

- вопрос

- дети

- джек швагер

- индия

- источник данных

- итог месяца

- итоги месяца

- книги

- котировки

- криптовалюта

- математическое ожидание

- машинное обучение

- ммвб

- Московская биржа

- обучение

- опционы

- открытие

- Открытие Брокер

- оффтоп

- переводы

- питон

- пополнение счёта

- проверка

- проверка идей

- программирование

- рецензия на книгу

- рупия

- сбербанк

- скачать

- скользяшки

- скользящая средняя

- статисика

- статистика

- стоп лосс

- стопы

- стратегии

- теории

- тесла

- тестирование

- тикеры

- торговая система

- торговая стратегия

- торговля

- торговля волатильностью

- торговые роботы

- торговый робот

- торговый софт

- торговый терминал

- трейдинг

- трейлинг стоп

- философия трейдинга

- Финам

- фьючерс сбера

- цитаты

- швагер

- эфир