spydell

Сейчас кризис в России не ощущается в острой фазе – помогла частичная отвязка от западного мира после 2014 года и внешняя конъюнктура.

- 20 июня 2022, 11:16

- |

Это все понятно и это всем известно. А дальше что?

Перспектива неоднозначная. На обозримом горизонте мир ждет сильнейший за сто лет кризис в развитых странах, который может перекрыть Великую Депрессию и привести к разрушительным последствиям в архитектуре мирового порядка, демонтировав большинство международных институтов, и серьезно искажая межстрановые связи и денежные потоки. Что это значит для нас?

Спрос на сырье серьезно упадет – глубже, чем во время одномоментных COVID локдаунов. Самое главное – без V-образной траектории, это будет затяжное снижение. Падение спроса обвалит раскаченные до беспредела цены на сырье в условиях дефицита ресурсов и проблем в логистике 2021-2022.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Путин умеет воодушевлять и мотивировать. «Как прежде – не будет»

- 17 июня 2022, 16:59

- |

Постепенно отказываясь от ориентации на инвестиционный климат и поиск внешних источников роста и развития (сырьевая конъюнктура или/и иностранные инвестиции).

Теперь вопрос – как это делать, из каких ресурсов и кто будет делать?

«От экономики мнимой сущности наступает экономика реальных активов» — второй важный тезис, который точно подсвечивает вектор происходящих процессов.

Затронута проблема структурного кризиса в развитых странах, где генезис кризиса имеет эндогенную природу, связанную с безумной и безответственной фискальной и монетарной политикой США и Европы. Также подчеркнута роль ESG в текущем энергетическом кризисе.

«Ломаются международные институты, гарантии безопасности девальвируются, доверие к резервным валютам подрывается, происходит глобальная трансформация мирового порядка», – заявил Путин.

( Читать дальше )

ПМЭФ 2022 кажется безрезультативным (близко к провалу)

- 17 июня 2022, 07:52

- |

От экономического блока правительства не были получены ответы на вопросы, которые актуальны сейчас.

В самый сложный, переломный момент для страны, когда от действий и выбранного вектора зависит будущее на несколько поколений вперед, что мы видим? Да, собственно, ничего особенного – минимум конкретики, максимально абстрактные, сглаженные формулировки и попытка, как сказал Решетников: «купить время для перестройки экономики».

Но спустя четыре месяца, это слишком абстрактно. Перестройка в какую сторону, каким образом? О перестройке экономики в России говорят 30 лет.

Учитывая важность Форума, хотелось быбольше конкретики и заякоренных трендов, чтобы для бизнеса хотя бы частично снять напряженность и неопределенность.

( Читать дальше )

Прогноз ключевой ставки на 2022 от ФРС по заседаниям.

- 16 июня 2022, 17:09

- |

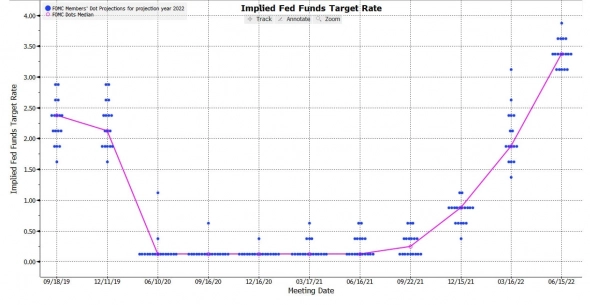

На графике синие точки – это прогнозы ставки от членов совета управляющих FOMC ФРС США, розовая линия – медианный прогноз.

В конце 2021 года, когда инфляция в США уже рвала все рекорды, управляющие FOMC вообще НЕ ставили на рост ставок в 2022. Медианный прогноз в сентябре был 0.25%, а в декабре чуть выше 0.75%.

Что это значит? Качество аналитики и прогнозов от руководства ФРС на уровне – мусор. Это не просто прогнозы каких-то инвестиционных банков, это голоса управляющих ФРС по ставке и видение перспектив, траектории развития экономики и финансовой системы.

Следовательно, глубина прогнозов, понимание ситуации настолько удручающе низкое, что становится страшно за устойчивость глобальной финансовой системы, когда у руля находятся полные отморозки.

Они не способны отдавать отчет своим действиям, не способны устанавливать причинно-следственные связи и понимать конфигурацию обратных связей от принятых решений, как и вектор развития событий.

https://t.me/spydell_finance/

Вне санкций - молниеносное перераспределение поставок российской нефти.

- 15 июня 2022, 14:35

- |

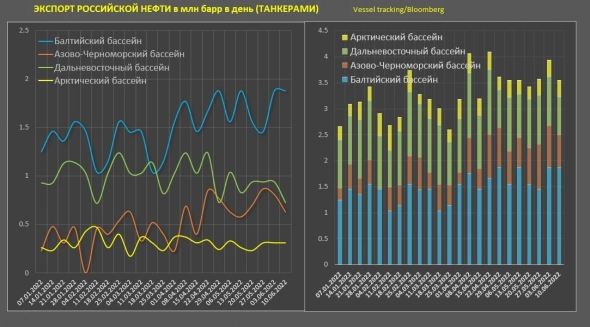

Основные поставки идут через Балтийский бассейн – 46.8%, Дальневосточный бассейн – 24.5%, Азово-Черноморский бассейн – 20.8%, Арктический бассейн – 8%

Здесь еще важно отметить пункты назначения. Сразу после СВО российская нефть начала перераспределяться в Азию, где почти все объемы перехватили Индия (+800-900 тыс барр/д) и Китай (+200-300 тыс барр/д).

От средних 1 млн барр/д поставок в Азию до СВО, Россия нарастила экспорт до средних 2 млн барр/д, тогда как экспорт в Европу сократился с 1.9 млн до 1.5 млн барр/д.

В этих данных есть еще 200-300 тыс барр/д балансирующих, дислокация которых не установлена, либо временно находятся в плавучих хранилищах для будущих поставок.

https://t.me/spydell_finance/

Газовый кризис в Европе разгорается с новой силой.

- 15 июня 2022, 09:14

- |

Этот завод обеспечивает около 20% производства американского СПГ – примерно 22-23 млрд куб.м в год. Почему это информация имеет значение?

Около 70% поставок с этого терминала шло в Европу в среднем за последние 3 месяца или около 15-16 млрд куб.м в годовом выражении. В 2022 США поставили в Европу до 21 млрд куб.м газа за 1 квартал 2022, снижая поставки до 18 млрд куб.м за последние три месяца. Freeport LNG занимает 20-25% всех СПГ поставок из США в Европу.

Средняя доля экспорта СПГ из США в Европу в 2018 – 13%, в 2019 и 2020 – 36%, в 2021 – 33%, в 2022 – почти 72%! При этом США сейчас занимают почти 2/3 от всего поставляемого СПГ в Европу.

Таким образом, Европа теряет около 4 млрб куб.м газа из США – это уже точно.

( Читать дальше )

Цугцванг ФРС.

- 14 июня 2022, 18:46

- |

Первое. Они ужесточают денежно-кредитную политику и создают жесткие финансовые условия, которые проявляются в росте стоимости фондирования и в создании порога для получения финансовых ресурсов. Это сценарий предполагает ускоренный рост ставок, радикальное обрушение рынков по широкому спектру активов и коллапс зомби компаний на траектории роста стоимости обслуживания долга.

В этом сценарии спрос в экономике рухнет не менее, чем на 15% от базы 2021 (более реалистично падение на 20%), в течение 12-15 месяцев обанкротятся свыше 30% компаний с высокой долговой нагрузкой и без устойчивого денежного потока, капитализация рынка рухнет не менее, чем на 35-40% от уровней 13 июня (минимум 2400 по S&P 500). Криптовалюта грохнется еще вдвое до 450-500 млрд долл по сравнению с 3 трлн в конце 2021. Выручка компаний сократится на 10% по номиналу, прибыль упадет на 30-35%.

Это приведет к утилизации избыточного кэша, нормализации баланса спроса и предложения в экономике и постепенному снижению инфляции. Вероятно, в этом сценарии удастся сохранить базовое доверие к фиатным валютам и существующую конструкцию финансовой системы, устойчивость долговых рынков может быть сохранена на фоне Великого перераспределения капиталов в фазе два, когда денежные потоки будут выходить из фондового рынка и заходить в долговые рынки. Это может растянутся на годы.

( Читать дальше )

Объем торгов юанем в валютной секции Мосбиржи более, чем в 15 раз превышает объем торгов до СВО

- 14 июня 2022, 15:15

- |

Здесь две значимые тенденции, которые я бы отметил.

🔳 Объемы торгов юань/рубль последовательно растут после СВО и нет признаков торможения.

🔳 Радикально меняется пропорция в структуре торгов между долларом и юанем. В с января 2021 по февраль 2022 объемы торгов по доллару по сделкам «спот» были в 215 раз выше, чем по юаню, а по форвардным и своп сделкам объемы в 330 раз были выше.

Сейчас все изменилось. По сделкам «спот» объемы торгов по доллару стали лишь в 5 раз выше, а по форвардным сделкам в 6-8 раз выше.Если говорить понятным языком – долларами торгуют значительно меньше, юанями в 15-20 раз больше, разрыв сократился в 40-50 раз всего за 3 месяца! Допускаю, что в 2023 году юанем будут торговать активнее, чем долларом! Вот такие дела )

https://t.me/spydell_finance/

Криптовалюта - это защита от инфляции, защита от кризиса, универсальный хэдж против "катаклизмов" мировых валют?

- 14 июня 2022, 09:29

- |

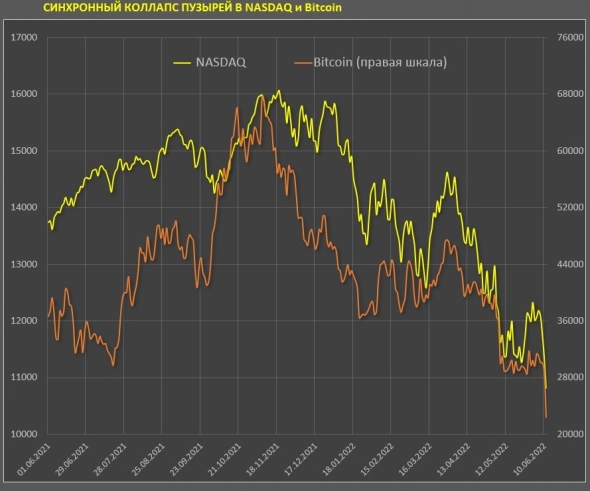

Не может то, что имеет внутреннюю стоимость равную нулю выступать универсальной защитой.

Единственная причина пампа (необоснованного параболического роста) криптовалют за последние годы – это терминальная стадия монетарного озверения, когда 13 лет нулевых ставок и безостановочный печатный станок из всех стволов создали избыточный навес ликвидности, не находящий применения в реальной экономике.

Иррациональное изобилие – низкая инфляция, низкие ставки, передозировка ликвидности, запредельная склонность к риску (низкая премия за риск).

Крипта имеет аналогичную природу, что и мем-акции, вздернутые на волне необоснованного хайпа в 2021 или широкий индекс NASDAQ. Рост премии за риск и остановка монетарного бешенства обрушили одновременно первый и второй пузырь.

( Читать дальше )

Такое уже было в 2006-2008, а чем закончилось – известно.

- 10 июня 2022, 09:38

- |

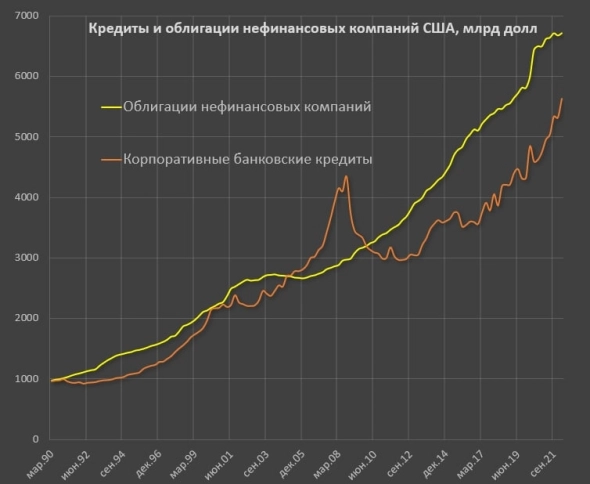

Известно, что открытый рынок в США заблокирован для заимствований. Компании не могут производить заимствования в корпоративных облигациях из-за рекордно отрицательных реальных ставок, что обнуляет спрос на долги среди частных инвесторов. Объем размещений падает до исторических минимумов.

За полгода чистый объем заимствований в корпоративных облигациях (размещения минус погашения)составил ровно ноль! За 3 квартала изменение всего на 70 млрд.

Как бизнес решает эту проблему? Кредиты – то, что было забыто, особенно для крупных компаний, набирает оборот невиданными темпами. Задолженность в корпоративных кредитах за полгода выросла на 296 млрд, а за 3 квартала почти на 600 млрд.

Бизнес использует низкие ставки на траектории роста инфляции и то, что банки в США – выгребная яма под патронажем ФРС. В отличие от частных инвесторов, банки все сожрут.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- eurrub

- first republic bank

- IMOEX

- IT-сектор

- M2

- nvidia

- s&p-500

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- американские акции

- американский рынок акций

- Банк России

- банки

- бизнес

- брокеры

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- доходы бюджета

- ЕС

- импорт

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индия

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- кризис сша

- криптовалюта

- ликвидность

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- НМТП

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- пузырь

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- США

- торговый баланс

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- энергетика

- юань

- юань рубль

- Яндекс