sMart-lab

Где инвестору посмотреть календарь выходящих отчетов и дивидендов?

- 20 октября 2021, 17:33

- |

( Читать дальше )

- комментировать

- 3К | ★5

- Комментарии ( 2 )

Магнит опубликует результаты за 3 квартал и проведет телеконференцию 28.10.2021

- 19 октября 2021, 18:07

- |

Номера для участия:

Россия:

+7 499 609 1260

8 800 100 9471 (звонок бесплатный)

Название конференц-звонка: 4437597

Буря на газовом рынке

- 11 октября 2021, 18:03

- |

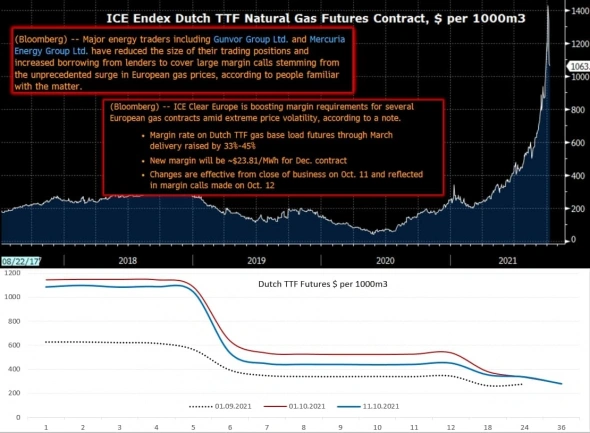

Буря на газовом рынке Европы немного успокоилась, но сюрпризы здесь еще могут быть, учитывая, что ICE Clear Europe повышает маржинальные требования по нескольким европейским газовым контрактам на 33-45% (нельзя исключить, что кому-то не хватит снова). Вполне ожидаемо подтверждается информация о маржин-коллах трейдеров, и скорее всего не только трейдеров, такая волатильность может быть только в случае принудительного закрытия позиций. Фьючерсная кривая на горизонте 5 месяцев встала в районе $1000-1200 за тыс.м3 (фактические цены покупок Китаем), потом стремительно падает ~$450 за тыс.м3. Но энергетический кризис этим не исчерпываться, «зеленая волна», низкие запасы угля в Индии и Китае, слабая выработка гидроэнергетики, слабый ветер и низкая выработка ветряков, ураганы и пр. — почти идеальный шторм.

( Читать дальше )

ВТБ Капитал повысил цель по Совкомфлоту до 128 рублей. Рекомендация "Покупать"

- 11 октября 2021, 14:39

- |

Аналитики ВТБ Капитал учли условия последний контрактов компании и повысили цель по акциям до 128 руб, рекомендация «Покупать» осталась в силе. Акции в данный момент оценены по EV/EBITDA на уровне 6,7x (2022). По мнению аналитиков, рынок, который недооценивает акции, упускает из виду активное развитие индустриального сегмента, за год портфель заказов в нем вырос на 25% до $25 млрд. Этот сегмент будет давать 5-6% доходность, начиная с 2024 года.

Полиметалл проведет день инвестора и аналитика 8 ноября 2021

- 11 октября 2021, 11:16

- |

Начало вебкаста 12:00мск.

Участие в вебкасте: https://mm.closir.com/slides?id=785872

Участие по телефону:

From Russia: +7 495 283 9858 (local access) Conference code: 785872

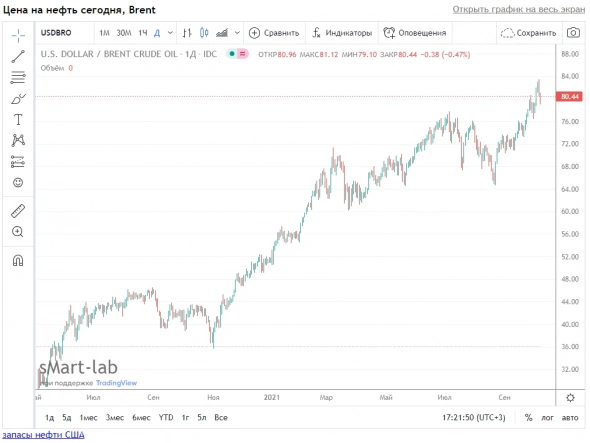

Брент по 110-120

- 07 октября 2021, 17:22

- |

Американский министр энергетики вчера заявил что они рассматривают вариант запретить опять экспорт нефти из США. Вот это помощь глобальным союзникам в энергетический кризис. Вернёмся опять в 13 год быстро — Брент по 110-120, WTI с дисконтом ещё большим, долларов 30+ наверное если это произойдет.

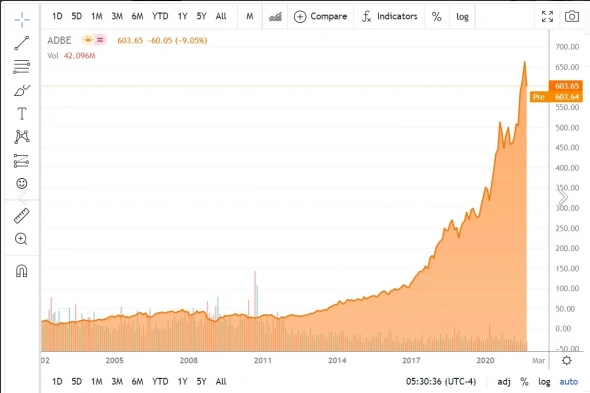

Adobe inc (ADBE) отчитался за 3 квартал 2021 года.

- 07 октября 2021, 16:08

- |

Adobe inc (ADBE) отчитался за 3 квартал 2021 года. Все что только можно про уникальность бизнеса и невероятный безостановочный рост показателей я уже сказал в прошлых постах, поэтом просто фиксируем результаты:

— выручка +22%;

( Читать дальше )

Ваша профессиональная область?

- 01 октября 2021, 10:00

- |

Ваша профессиональная область?

🔓 Инвестиции становятся доступнее. Сегодня не нужно иметь финансовое образование, чтобы зарабатывать на бирже. Крупные банки и брокерские компании предлагают удобные мобильные приложения, чтобы легко начать инвестировать, вне зависимости от того, в какой сфере человек работает.

🤔 В связи с этим нам стало интересно — кто вы по профессии?

Mercury Retail выходит на IPO

- 30 сентября 2021, 20:13

- |

Обе сети – ultra-convenience. Эта непереводимая игра слов про то, что магазины еще ближе, чем обычные «у дома», ассортимент узкий, чтобы быстро купить все нужное на каждый день в одном месте и по лучшим ценам. Аналитики прочат формату четверть всего российского рынка ритейла через несколько лет (сейчас 10%), и на этом тренде Mercury с двумя брендами собирается теснить X5 и Магнит. Чистые продажи Mercury за первые полгода 2021 +27%, в три раза больше основных конкурентов, рентабельность прибыли – выше вдвое. Видимо, отсюда и амбиция на оценку в 20 млрд долл.

О каких предстоящих IPO вы слышали?

- 29 сентября 2021, 10:24

- |

О каких предстоящих IPO вы слышали?

Что вы думаете про инвестиции в IT, какие направления считаете наиболее перспективными и куда вы сами хотели бы инвестировать?

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс