Denis2013

Нефть и спреды: Объемы из спредов нашлись в объемах фьючерсов

- 16 июля 2016, 14:05

- |

Вводная

Для всех кто читал пост «Нефть: Откуда объемы? Из спредов вестимо..», ссылка http://smart-lab.ru/blog/338943.php, думаю обратили внимание, что в ходе дискуссии, а попадают ли объемы из спреда в объемы фьючерса, было 2 скрина с объемами во фронтальном фьючерсе по нефти (АВГ16) и фронтальном спреде по нефти (АВН16-СЕН16), на основе которых был сделан вывод, что вроде бы объемы не попадают сразу, а попадают в конце дня и поэтому объемы из спреда не должны существенно влиять на фьючерсы.

Так вот это не так, по итогам всех исследований этой темы оказалось, что объемы спредов есть в объемах фьючерсов и появляются они там в момент сделки на спредах. Об этом собственно и пост.

Немного истории вопроса

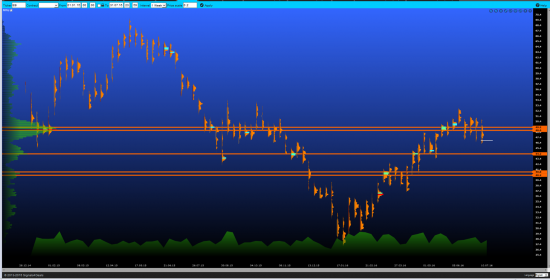

Привожу те самые 2 скрина, на которых явно видна разница в объемах между спредами и фьючерсами.

Скрин 1. Объем в спреде нефти АВГ16-СЕН16 13.07.2016 в 14:28:15 до 14:28:29, т.е. в 15 сек.интервале

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Нефть и спреды. Ответы на вопросы Часть 1

- 15 июля 2016, 11:46

- |

Вводная

Спасибо всем кто задавал вопросы по моему посту «Нефть: Откуда объемы? Из спредов вестимо ...» в 3-х частях, ссылка на Часть 3 http://smart-lab.ru/blog/338943.php

В рамках этого поста буду в основном отвечать на вопросы участника форума xfo из его поста http://smart-lab.ru/blog/339099.php, ему отдельное спасибо за исследование, пытливый ум видно сразу :)

Сразу хочу обратить внимание, на то что торговал я календарные спреды 9 месяцев, сейчас спреды не торгую, так как уволился из трейдинговой компании, а торговать спреды можно только, когда низкие косты, которые только компания и может обеспечить.

Спредами торговал: в основном, где были положительные результаты по gross profits — EURODOLLAR (не путать с EUR/USD), Euribor, природный газ, пробовал также спреды в газойл, нефть CL, сахар, Guilt, Swiss, какао, хлопок, кофе. Последовательность спредов отражает фокус, т.е. в основном торговал долговой рынок или STIRs (short term interest rates), где спреды самый развитый инструмент.

( Читать дальше )

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 3, заключительная

- 14 июля 2016, 13:06

- |

Предисловие

Часть 1 http://smart-lab.ru/blog/338479.php

Часть 2 http://smart-lab.ru/blog/338730.php

Часть 3 содержит пару примеров торговли объемом на календарных спредах

Важно: в календарных спредах позиция хеджевой конструкции определяется на BUY, если фронтальный фьючерс на BUY. Позиция на SELL, если фронтальный фьючерс на SELL

Вариант 2: «Перевертыши» в спредах

Скрин 1: Сменить позицию SELL на BUY или наоборот частая практика, на скрине как раз такой случай но только на спредах (допустим мы находимся в ДЕК 2015 года):

- Вход 1: Трейдер считает или знает или может так сделать, что рынок будет покупать на новости в спредах. Что он делает, чтобы ему не сели на хвост? Продает по рынку спред 100 лотов MAY16-JUN16. В итоге в спредах он SELL

- Вход 2: Покупает спред 50 лотов APR16-JUN16 по лимитному ордеру в течении 2-3х часов

- Вход 3: Покупает спред 50 лотов MAY16-JUL16 по лимитному ордеру в течении 2-3х часов

( Читать дальше )

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 2

- 13 июля 2016, 13:41

- |

Предисловие

Часть 1 по объемам в спредах была вводной, чтобы дать общий обзор. Что было важно понять?

Часть 1 ссылка - smart-lab.ru/blog/338479.php

- Календарные спреды требуют на порядок меньше объем ГО (гарантийного обеспечения), которые требует биржа для переноса позиции через ночь (overnight), а это значит оборотный капитал трейдинговой компании для торговли спредами требуется на порядок меньше.

- На 1 месячный фьючерс в нефти приходится 10-20 календарных спредов

- Благодаря календарным спредам ликвидность на фьючерсах нефти достигает 2-х лет

Часть 2 будет отражать, как торгуется календарный спред с точки зрения спекулянта, чтобы максимизировать доход и минимизировать риск.

К сожалению Часть 2 получилось длинной, так что стоит приготовиться

Что максимизирует доход в спредах ?

Доход зависит, как прибыльно торгует трейдера в компании и какие у компании комиссии (fees)

( Читать дальше )

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 1

- 12 июля 2016, 11:36

- |

Предисловие

Год назад на канале Russia Today видел интервью сотрудника JP Morgan из студии в Лондоне, в котором мимоходом упоминали, что на финансовом рынке на 1 физический баррель нефти приходится 60 000 тысяч баррелей бумажных. Цифра конечно поразила, но удивило другое: это же сколько надо денег чтобы сделать overnight позиции, т.е. перенос позиции через ночь когда на 1 лот фьючерса в нефти требуется для overnight 5000-6000 долларов.

На тот момент я мало знал о календарных спредах, поэтому данный пост думаю будет открытием и для других трейдеров

Почему календарные спреды ?

Для многих трейдеров календарный спред – это инструмент биржи, который позволяет перероллиться из одного фьючерса в другой, например чтобы перенести лонг 1 лот из фьючерса нефти AUG16 в лонг 1 лот SEP16 нужно в календарном спреде AUG16-SEP16 продать 1 лот: в итоге биржа за Вас во фьючерсе AUG16 продаст 1 лот, а в SEP16 купит 1 лот.

Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16. Как результат Вы экономите на комиссии, так как биржа рассматривает это как 1 сделку на 1-м инструменте (каждый календарный спред имеет свой стакан на бирже), но по факту мы понимаем такая сделка порождает 2 сделки в 2-х фьючерсах, т.е. мы увидим ОБЪЕМ 1 лот продан во фьючерсе AUG16, и 1 лот куплен во фьючерсе SEP16.

( Читать дальше )

S&P500 и non-farm payrolls в пятницу 08/07/16

- 11 июля 2016, 09:49

- |

Скрин 1:

Как и ожидалось (http://smart-lab.ru/blog/337993.php) пробитие уровня 2096… 2088 по Сипи просто так не закончилось и Сипи на фоне новости пошел на исторический хай, странно другое что ставки в пятницу на этой новости пошли вниз и 5-ти летние трежерис выкупали. (См.скрин 2)

Кто там что хеджировал так и непонятно

Скрин 2:

( Читать дальше )

"Странная" нефть

- 08 июля 2016, 17:31

- |

вроде пробили вчера сильные уровни на объемах вниз (см.скрин 1, объемы по нефти Brent) и вроде бы уже пора продавать, но вот объемы на календарном спреде по brent (Dec16-Dec17) противоречат.

Так как этот спред можно рассматривать как опережающий индикатор по нефти, то там уже 2 недели уж как сходили вниз от максимальных объемов (см.скрин 2)

Учитывая годовые уровни пробития наверх по S&P500 (см.скрин 3) стоит и подождать а вдруг правда нефть все таки наверх пойдет, так что ждем

Кто что думает по этому поводу ?

Скрин 1: нефть Brent

Скрин 2: Календарный спред Brent (DEC16-DEC17)

( Читать дальше )

теги блога Denis2013

- 3D

- Brent

- Ri

- S&P

- S&P500

- Si

- treasuries

- Volfix

- бабочки

- евродоллар

- золото

- Московская Биржа

- Нефть

- объем

- объемы

- Санкт-Петербургская биржа

- СИПИ

- спред

- спреды

- ставки

- трежерис США