pterodactylll

Шорт РТС

- 12 марта 2018, 12:06

- |

Всем доброго дня и хорошей торговой недели!!!

Текущая ситуация и ключевые события:

Риск аппетит к концу прошлой недели существенно вырос, причиной чему стало неожиданное отсутствие роста зарплат в Сша. Данный показатель составил всего 2.6% в годовом выражении за февраль (вместо 2.9% ожиданий ), что вселило надежду участникам в то, что повышения ставок на заседании фрс 21 марта не произойдет. Впрочем, рост количества рабочих мест вне сельскохозяйственного сектора оказался более чем впечатляющим (313 тыс. против 200 тыс. прогноза). Поэтому, на мой взгляд, участники несколько переоценивают данные по зарплатам и повышение все-таки будет.

При этом риск аппетиту также немного способствовало некоторое сближение Сша и КНДР.

Ну а для российского рынка приятной неожиданностью стало снижение активных буровых по данным Baker Hughes ( 796 против 800 неделей ранее).

В целом картина стала более позитивной, но на мой взгляд, сейчас есть несколько более сильные негативные тенденции для рынков, которые, вероятно, еще скажутся коррекционной динамикой:

( Читать дальше )

- комментировать

- 57 | ★1

- Комментарии ( 11 )

Отскок, вероятно, ненадолго

- 05 марта 2018, 15:16

- |

Сегодня рынки и в частности индекс РТС демонстрируют некоторый отскок. Впрочем, на мой взгляд, это ненадолго и вскоре снижение может продолжиться

Открыл в связи с эти небольшую позицию на опционах:

Из факторов риска ближайшего времени стоит выделить:

— возможность сокращения расходов, а соответственно и стимулирующих мер стороны Китая (целевой показатель дефицита бюджета на текущий год снижен впервые с 2012 года)

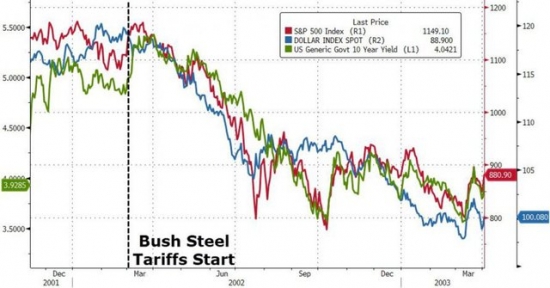

— повышение пошлин на импорт стали со стороны Сша (график динамики фондовых активов, при аналогичных действиях в прошлом ниже)

( Читать дальше )

Что ждать от пары доллар/рубль (usdrub) в марте

- 28 февраля 2018, 11:58

- |

Еще вчера начал набирать опционов на доллар/рубль (надо сказать получилось неплохо, скрин вчерашнего дня ниже), но считаю потенциал роста еще остается.

Ключевыми факторами для пары доллар/рубль в ближайший месяц, а может и несколько станут:

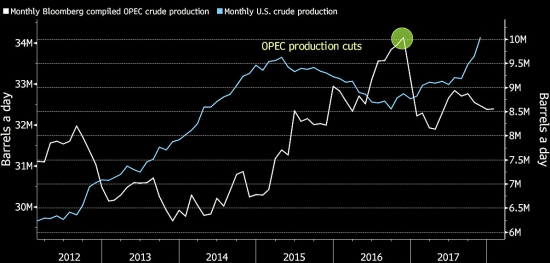

Нефть.Она по-прежнему достаточно волатильна и остается отчасти зависимой от различных политических волеизъявлений. При этом, стоит отметить, что некий баланс на рынке все-таки образовался и уйти сильно выше текущих 68-70 долларов за баррель будет крайне сложно. В частности, добыча в США уже почти полностью перекрывает сокращение предложения от Опек+ (картинка), у которого к слову и возможностей для дальнейших действий практически не осталось. Единственное, что, на мой взгляд, может толкнуть черное золото еще выше – это возобновление санкций к Ирану со стороны США.

( Читать дальше )

Закрытие идеи доллар/рубль и нефть

- 13 февраля 2018, 12:39

- |

Парная идея по одновременной продаже нефти марки Brent и пары USDRUB успешно реализовалась.

Буквально месяц назад (18 января) открывал довольно интересную позицию по паре доллар/рубль и нефти. Основная ставка при этом делалось на то, что рубль уже не будет таким слабым относительно цен на нефть, каким был на момент публикации (https://smart-lab.ru/blog/445926.php).

Реализация производилась путем одновременной продажи фьючерса по нефти сорта Brent и продаже в 2 раза большего количества фьючерса на USDRUB.

Данная идея благополучно сработала.

На момент открытия позиции нефть сорта Brent стоила 69.17, фьючерс доллар/рубль – 57214. На момент закрытия: фьючерс на нефть – 62.75, фьючерс доллар/рубль – 58014. Итого, если рассматривать позицию без плеча, то доходность по данной практически безрисковой стратегии превысила 3% всего за месяц (или чуть более 36% годовых).

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме.

Мысли по RI и новая стратегия на недельных опционах

- 11 февраля 2018, 21:04

- |

Вот и исполнились очередные недельные опционы на фьючерс РТС (RI) и доллар/рубль (SI). Неделя получилась довольно жаркой – волатильность подскочила, позволив заработать на открытой ранее бабочке по доллар/рублю.

Между тем интересных, и в то же время негативных событий было довольно много. Началось все еще в пятницу, кода данные с американского рынка труда (средняя зарплата неожиданно выросла на 0,3%) обрушили рынки, увеличив вероятность более агрессивного ужесточения денежно-кредитной политики в США. Также огорчили инвесторов и данные по запасам и добыче в американских нефтехранилищах (+1,9 млн. баррелей и +332 тыс в сутки соответственно).

Ну и окончательно расстроили данные по торговому балансу Китая, которые спровоцировали очередной виток ослабления юаня и существенное снижение на рынках Азии.

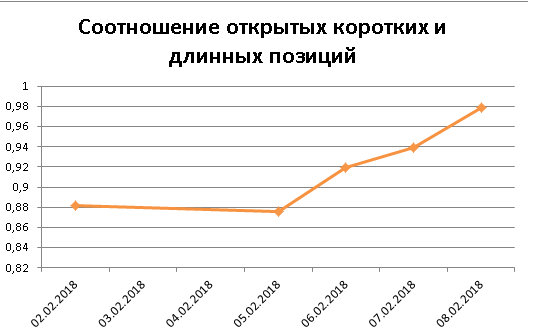

При этом юрики (крупные участники) похоже, также разочаровались в длинных позициях, нарастив большое количество коротких. Соотношение коротких и длинных позицию по фьючерсу на индекс РТС к 8 февраля добралось до отметки 0.98, с отметки 0.88, неделей ранее.

( Читать дальше )

Итоги и прогнозы: РТС, нефть и др

- 09 февраля 2018, 14:09

- |

Вот и подходит к завершению очередная торговая неделя. Событий было много, волатильность, наконец, повысилась. Стало интересно…..

События недели

Риски долгового рынка США усилились на текущей неделе, благодаря статистике с американского рынка труда и в частности росту зарплат (0,3% за январь).

Торговый баланс Китая обрушил азиатские рынки. Основные риски в новом витке ослабления юаня.

Банк России снизил ставку всего на 0.25 пунктов. Что впрочем, не удивительно при последних событиях на финансовых рынках.

Настроения

Крупные участники, похоже, разочаровались в длинных позициях. Соотношение коротких и длинных по фьючерсу на индекс РТС к 8 февраля добралось до отметки 0.98, с отметки 0.88, неделей ранее.

Мои позиции

На вчерашней экспирации недельных опционов благополучно закрылась бабочка по доллар/рублю

( Читать дальше )

Ключевые события недели для российского рынка

- 29 января 2018, 20:02

- |

До 29 января (хотя уже возможно (по некоторым источникам) и до 2 февраля), Казначейство США представит отчет о новых санкциях в отношении суверенного долга РФ. Если ведомство порекомендует санкции в отношении новых выпусков, то это может еще несколько усилить коррекцию на российском рынке

31 января в 22.00 ФРС США подведет очередные итоги по денежно-кредитной политике. Уже 3 февраля истекает срок полномочий нынешнего главы (Джанет Йеллен). При этом с текущего года вместо нескольких «по-голубинному» настроеных руководителей (Кашкари, Эванс), право голоса получат гораздо большие «ястребы» (Местер, Уильямс..). В дополнение, учитывая существенный рост доходностей гос. облигаций США в последнее время, жду в целом умеренно негативной реакции рынков на предстоящее заседание. Хотя повышения ставок на нем не ожидается.

Также 31 января будут опубликованы очередные данные по запасам и добычи «черного золота» в американских нефтехранилищах США. Учитывая постепенный рост количества буровых (+12 за прошедшую неделю), вероятность роста данных показателей довольно высокая. Что может оказать определенное давление на котировки нефти.

( Читать дальше )

Идея: Доллар рубль и нефть

- 18 января 2018, 13:58

- |

Доллар/рубль продолжает практически стоять на месте, несмотря на то, что нефть с начала года прибавила уже более 3,5% по сорту Brent и данный момент, на мой взгляд, вполне можно использовать.

Ранее использовал схожие возможности и кроме ситуации в конце прошлого года (-1,2%) преимущественно получал неплохую прибыль.

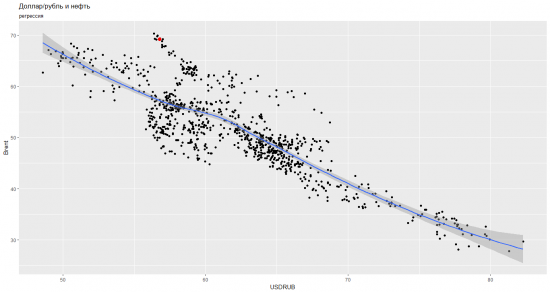

Для начала приведу парочку интересных графиков, которые показывают существенное отклонение доллар/рубля от нефти, в сторону слабости российской валюты.

Взаимосвязь доллар/рубля и нефти с 2014 года.

(Текущие значения обозначил красным цветом)

На графике наглядно видно, что рубль в данный момент очень слаб относительно нефтяных котировок. Такие отклонения за последние несколько лет возникали всего несколько раз и впоследствии были благополучно нивелированы.

Для тех, кто смотрит на бюджет РФ, прилагаю график нефти в рублях.

( Читать дальше )

Работа на финансовых рынках. Психология торговли

- 28 декабря 2017, 13:46

- |

Перед новым годом хотел бы еще раз немного пробежаться по психологии, ведь так много людей приходят на финансовые рынки, даже не задумываясь о различных сложностях и нюансах....

Некоторое время назад позвонил мне один старый знакомый, и в какой–то момент речь зашла о торговле. Говорил он много и усердно, по большей части доказывая, что он собирается стать успешным трейдером и спокойно зарабатывать миллионы. Я естественно его не отговаривал, но предостерег о возможных последствиях, напоследок сказав, что ему стоит еще 10 раз подумать, прежде чем бросаться в омут с головой. Не в первый раз услышав мнение нового в этом деле человека, я и решил написать этот топик.

Как показывает практика, первоначальные ожидания очень часто разбиваются о скалы суровой действительности.

По мнению большинства так называемых новичков торговля – это самый простой и быстрый способ заработка. Только вот здесь не учитывается один момент: Заработать действительно просто, но еще проще потерять. Между тем, чтобы зарабатывать долго и постоянно, нужно очень много работать. Да первый и очень важный момент:

( Читать дальше )

Новогодняя опционная стратегия по фьючерсу на индекс РТС (RI)

- 22 декабря 2017, 12:06

- |

Фьючерс на индекс РТС вот уже более 3-х месяцев торгуется в затяжном боковике между уровнями 110500 – 116500. При этом сам индекс РТС также находится недалеко от восходящего канала и имеет неплохой потенциал для движения как вверх, так и вниз, который я и попробую реализовать с помощью опционов.

Как известно, движение в случае выхода из канала происходит на ширину данного образования. По минимальным оценкам – это либо 120000, либо 107500. Стоит отдельно отметить, что столь длительные консолидации за последние 5 происходили лишь дважды.

Да сильно важных событий кроме, пожалуй, возможных новостей по санкциям для РФ и налоговой реформе США пока не ожидается, но видно, что практически на всех рынках (как сырьевых, так и фондовых) происходит некое «накопление», где участники отчаянно пытаются определиться с дальнейшим трендом.

Поэтому, несмотря на локальную перепроданность российского рынка, в данный момент я все-таки сделаю ставку просто на сильное движение. Реализовывать сценарий в свою очередь буду с помощью опционной стратегии проданная бабочка. Напомню, строится она следующим образом: покупаем 2 опциона определенного

( Читать дальше )

теги блога pterodactylll

- банкротства США

- 1998 год

- amazon

- CNYRUB

- EUR USD

- optionsworld.ru

- RI

- S&P500 фьючерс

- USDRUB

- акции

- акции Китая

- Бабочка

- безработица

- бинарные опционы

- биржевые опционы

- бонды

- валюта

- валютная выручка

- Валютный рынок

- волатильность

- выборы

- газ

- Газпром

- деноминация

- дефолт

- доллар

- доллар -

- Доллар рубль

- золото

- Иван Копейкин

- идеи

- инвестиции

- Испания

- итоги

- ключевая ставка ЦБ РФ

- ключевые события

- кризис

- лчи

- макроэкономика

- медь

- ММВБ

- мобильный пост

- Московская Биржа

- налоговый период

- настроения

- недвижимость

- недельные опционы

- нефть

- ноябрь

- обзор рынка

- облигации

- опцион

- опционные стратегии

- опционы

- опционы западный рынок

- открытый интерес

- ОФЗ

- ОФЗ облигации

- позиции

- портфель

- портфель инвестора

- прогнозы

- психология

- психология торговли

- риск

- риски

- Российская экономика

- РТС

- рубль

- русгидро

- рынок Китая

- санкции

- сбербанк

- сипи

- снижение

- события

- среднесрочный взгляд

- ставки

- США

- торговые сигналы

- торговыйплан

- трейдинг

- успех

- Фондовый рынок

- фондовый рынок РФ

- форекс

- ФРС

- ФРС США

- фьючерс

- фьючерс на индекс РТС

- фьючерс ртс

- Хеджирование

- ЦБ

- ЦБ РФ

- Чемпионат мира по футболу

- экономика

- экономика Китая

- экономика России

- экономика США

- экономический кризис