ГМК Норникель — полный разбор компании + SWOT-анализ

Всем привет, Друзья. Сегодня у нас на очереди полный разбор компании ГМК Норникель. В этой статье постараемся изучить на чем основан бизнес корпорации, его перспективы и основные финансовые показатели. Проследим динамику за последние годы и решим, нужно ли с текущих уровней покупать Норникель в свой инвестиционный портфель. В добавок сделаю SWOT-анализ, который сможет кратко рассказать обо всех преимуществах компании и ее рисках.

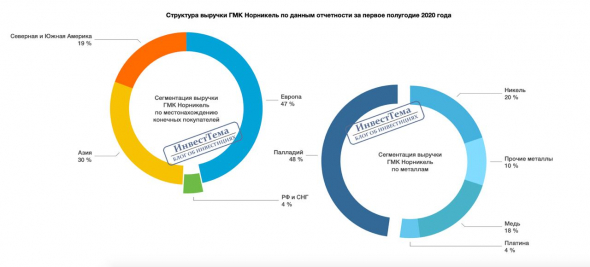

ГМК Норникель — крупнейшая горно-металлургическая компания России. Один из крупнейших производителей и продавцов цветных и драгоценных металлов в мире. Компания полностью вертикально-интегрирована. Занимается поиском, разведкой и добычей полезных ископаемых. Их переработкой и обогащением. А также, производит готовый металлургический продукт и продает его на мировом рынке. Основные добывающие и производственные площадки находятся на Кольском полуострове и Таймыре. Также деятельность компании раскинулась на 4 континента и дотянулась до Северной Америке и Австралии.

Авто-репост. Читать в блоге >>>

Владимир Литвинов, думаю что цель указана неправильная

внимательно посмотри графики

znak, посмотрел, все правильно

Владимир Литвинов, подсказка — что мешает движению на 21

а в свой портфель бумагу с горизонтом больше 1 года можно брать

и не сильно париться однако это не оптимальная тактика в чем ты убедишься в течение месяца

znak, ну ну. Расскажи мне, как торговать. Я ж наверное не знаю спустя 7 лет активной торговли, как лучше именно мне

Владимир Литвинов, это информация — задуматься

а через 3 недели посмотрим

znak, а давайте посмотрим через 3 года. Как Вам такое предложение?