Друзья, на нашем рынке есть идеи, компании, которые я разбираю на регулярной основе и выводы примерно похожи. Это касается, к примеру, Русагро. Какой бы отчет я не разбирал, будь-то квартальный, либо годовой, я не уставал говорить о том, какая компания надежная и перспективная. Уже несколько лет я говорю об этом, удерживаю ее в портфеле и пожимаю плоды роста котировок.

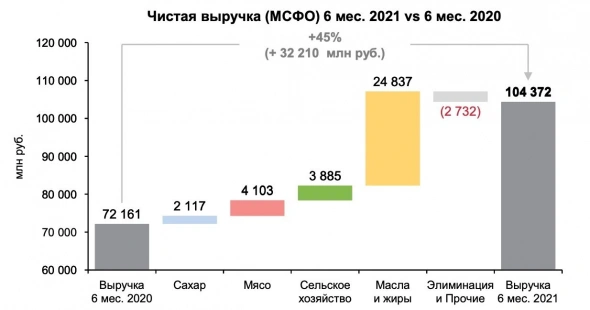

Мой базис остается прежний, Русагро — отличная инвест-идея даже в текущей фазе рынка, но давайте посмотрим на отчет за 6 месяцев 2021 года. Компании успешно завершила первое полугодие. Выручка за период выросла на 45% до 104,4 млрд рублей. Рост прослеживался по всем сегментам бизнеса без исключений. Максимальный рост в масложировом секторе +68%, минимальный в сахарном +15%.

Более детальная аналитика у меня в Telegram!

Улучшается конъюнктура рынка. Растут цены на продукцию, а также объемы реализации. Себестоимость продаж также выросла на 41%, что характерно для производственных компаний. Операционные расходы остались на уровне прошлого года, что дало чистой прибыли возможность удвоиться, ну почти. Она составила 17,6 млрд рублей, против 9,5 млрд годом ранее.

Добавляет позитива улучшение дивидендной стратегии компании. Уже за 2020 год инвесторы, в том числе и я, получили 10,1% доходности. И только за первое полугодие стоит рассчитывать на 5,6%. Явно заметен сдвиг руководства в сторону своих акционеров.

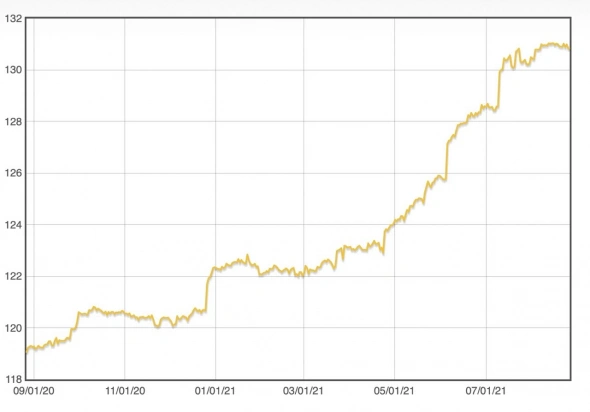

Итак, Русагро врывается в ряды дивидендных историй на российском рынке. Сократила долг за период на 2 млрд рублей и кратно растет в финансовых показателях. Тем логичнее выглядит рост котировок на 40% лишь с начала года. И даже при этом акции сохраняют потенциал к росту. Надеюсь компания и дальше не будет давать поводов для фиксации прибыли, коей накопилось уже более 60%.

*Не является индивидуальной инвестиционной рекомендацией

Авто-репост. Читать в блоге >>>