neophyte

О решении ФРС по ключевой процентной ставке

- 14 декабря 2016, 09:57

- |

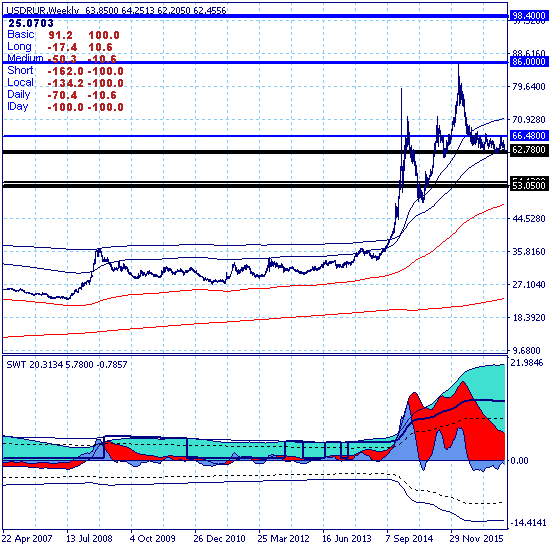

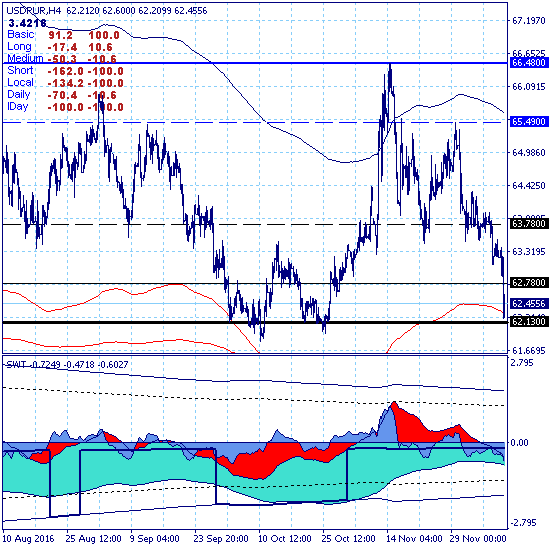

Итак, сегодня в 22:00МСК ожидается публикация решения ФРС по ключевой процентной ставке.

По мнению большинства экспертов ставку наконец поднимут от лежащих около плинтуса 0.50% до немного менее низких 0.75%. Но эксперты могут и ошибаться.

Разница между первой и второй цифрами с точки зрения здравого смысла небольшая, но кто говорит о здравом смысле на рынках. Сумасшедший дом будет в любом случае, чтобы ни произошло.

Если ставку поднимут, то рынок качнется в сторону укрепления доллара. Надолго ли? Жизнь покажет.

Если ставка останется неизменной, то предсказать поведение котировок невозможно. Будет борьба быков и медведей, а кто победит и у кого денег окажется больше мы увидим постфактум. Гадать, бросая монетку или иным способом не вижу смысла. А выводы на основании «объективных» условий и предпосылок имеют примерно такую же ценность и достоверность, как и выводы на основе монетки. Доллар слишком долго укреплялся на ожидании роста ставок. А тут еще Трамп животворящий внес свои 5 центов в динамику рынков.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мольер и технический анализ

- 13 декабря 2016, 08:22

- |

Мольеровский Журден с удивлением узнал, что всю жизнь разговаривал прозой.

Критикам ТА это не грозит, они так и останутся в неведении. По той причине, что они плохо представляют, что такое ТА, как его правильно приготовить и с чем его едят. Хотя тоже вовсю им пользуются, только немного специфически, как другой литературный герой, который колол орехи большой королевской печатью, так как не знал зачем она еще нужна. Но даже в этом вульгарном понимании они без ТА никуда.

Тем, кто не согласен, предлагаю выбросить из своего компьютера все графики цен и торговать без оных, чувствуя себя слепым и беспомощным котенком без мамки.

Вы никуда не денетесь и все равно «будете разговаривать прозой». Ведь основная задача ТА в самом общем его понимании — определить преобладающую тенденцию на основании графика цены и действовать в соответствии с этой тенденцией. Можно критиковать те или иные подходы к определению этой самой тенденции, те или иные инструменты ТА, которыми тоже нужно уметь пользоваться. Но без графика вы уже никуда, а значит вот он технический анализ.

( Читать дальше )

Заметки на полях по поводу спора А.Г. vs Гусев В.П.

- 10 декабря 2016, 13:41

- |

Сам спор мне неприятен, ибо в любом споре при недостатке аргументов нельзя с предмета спора переходить на личности и оскорбления.

Но часто оскорбления являются целью спора, и если это так, то А.Г. безусловно прав в своем намерении подать иск: Так как Гусев В. П. не принимает от меня личных писем, вынужден опубликовать публично

Но я собственно говоря не об этом.

В комментариях к посту А.Г. снова пошли разговоры о том, что технический анализ не наука, технический анализ лжет и т.п.

Что же такое технический анализ?

На сегодня классической книгой по техническому анализу рынков является труд Дж. Дж. Мэрфи «Технический анализ фьючерсных рынков».

Технический анализ основан на изучении графиков, изображающих поведение цены во времени. Применим ко всем активам, цена которых определяется на основе свободных колебаний спроса и предложения (валюты, товарные фьючерсы, опционы, ценные бумаги и многое другое), и базируется на постулатах, вытекающих из теории Доу.

( Читать дальше )

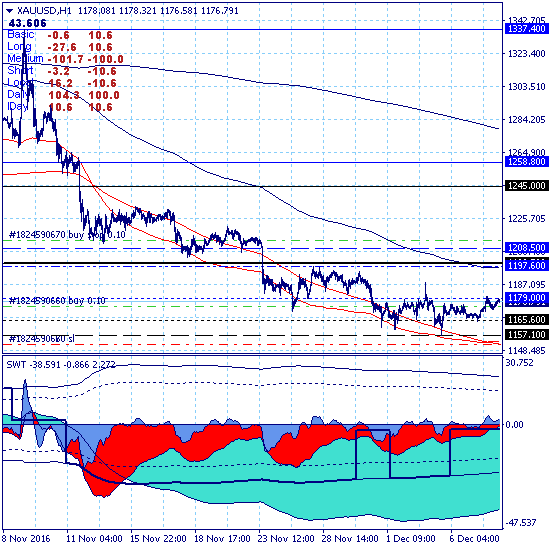

Золото - в восходящее движение включились краткосрочный и локальный тренды

- 08 декабря 2016, 09:56

- |

Технический анализ трендов и прогноз для позиционной торговли.

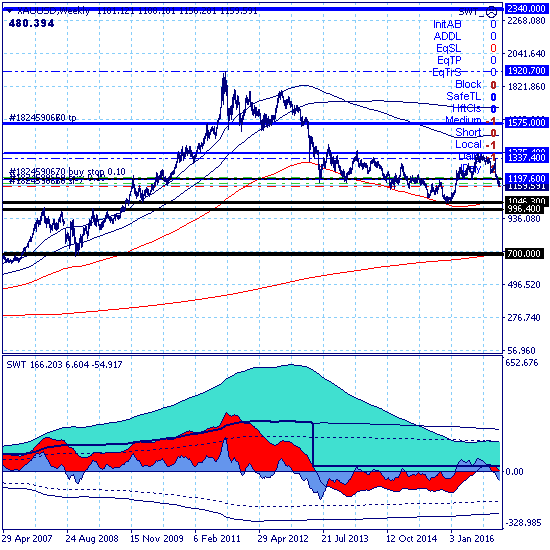

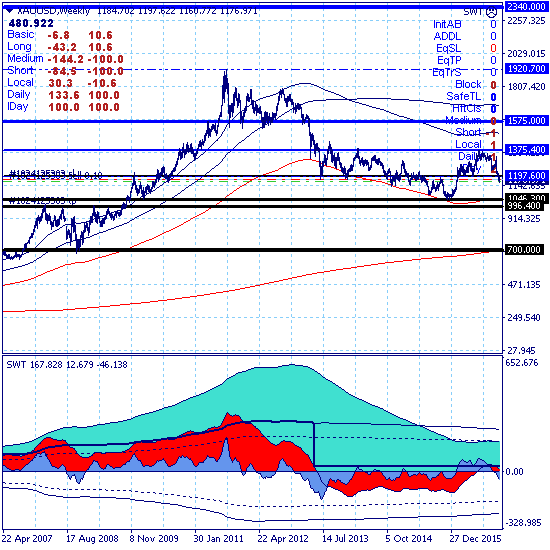

Основной тренд — в нисходящей коррекции.

Долгосрочный тренд — в нисходящей коррекции.

Среднесрочный тренд — нисходящий.

Краткосрочный тренд — в восходящей коррекции.

Локальный тренд — в восходящей коррекции.

Дневной тренд — восходящий.

Внутридневной тренд — в нисходящей коррекции.

Общая характеристика ситуации. Сила результирующего нисходящего тренда по весовым коэффициентам парциальных трендов -1 балл за счет возврата к восходящей коррекции локального тренда и сохраняющейся коррекции тренда краткосрочного.

Золото остается в ключевом канале дневного тренда 1157.10-1174.20.

Прорыв верхней границы ключевого канала расширит коррекционный диапазон вверх, до локального сопротивления на уровне 1208.50.

Прорыв нижней границы канала продолжит снижение в рамках долгосрочного нисходящего тренда с целью на уровне 996.40 и промежуточной целью на уровне 1046.30.

( Читать дальше )

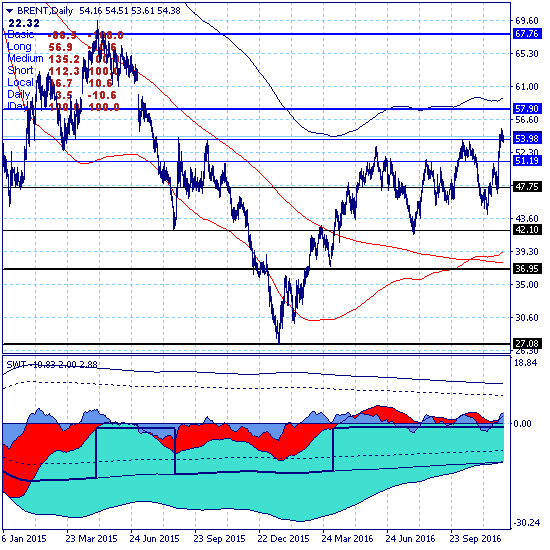

Брент продолжает среднесрочный рост с целью 57.90

- 07 декабря 2016, 13:01

- |

Технический анализ трендов и прогноз для позиционной торговли.

Основной тренд — нисходящий.

Долгосрочный тренд — в восходящей коррекции.

Среднесрочный тренд - восходящий.

Краткосрочный тренд — восходящий.

Локальный тренд — в нисходящей коррекции.

Дневной тренд - в восходящей коррекции.

Внутридневной тренд - восходящий.

Общая характеристика ситуации. На глобальном уровне сохраняется медвежья тенденция с силой -67 баллов по весовым коэффициентам парциальных трендов.

В попытке восстановления среднесрочного восходящего тренда рынок повторно протестировал и обозначил прорыв краткосрочного сопротивления 54.98, продолжая среднесрочный рост рынка к давно ожидаемой цели на уровне 57.90, прорыв которого продолжит восходящее движение в рамках среднесрочно-долгосрочного тренда с промежуточной целью роста на уровне 67.76.

( Читать дальше )

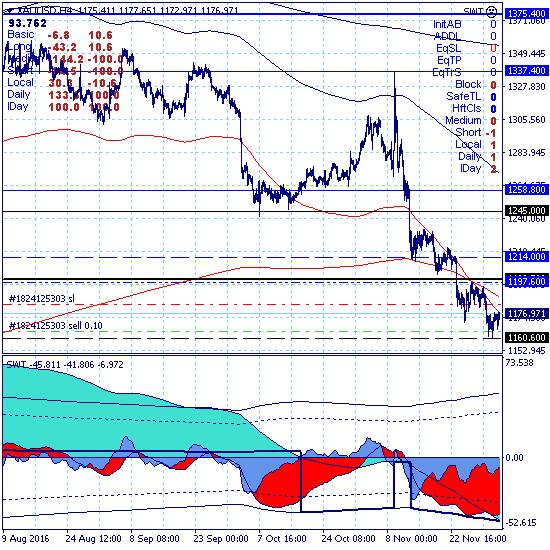

Любителям дивергенций посвящается

- 05 декабря 2016, 17:17

- |

Пару слов про индикаторы.

Часто приходится слышать, что все индикаторы нужно выбросить на помойку.

Я в таких случаях всегда вспоминаю старый анекдот, что кошек не любят те, кто не умеет их готовить.

Индикаторы тоже нужно применять с умом.

В чем основная беда тех, кто говорит, будто индикаторы врут.

В том, что они пользуются индикаторами не для того. чтобы реально оценить ситуацию, а только для того. чтобы подтвердить свое предвзятое мнение. И только.

Большинство индикаторов используются с параметрами по умолчанию, выставленными таким образом, чтобы подчеркнуть и визуализировать то движение цены, которое и так очевидно. Но на рынке кроме таких очевидных движений существуют и глубинные, не столь очевидные, но более мощные движения, влияние которых на движение рынка более существенно.

Поясним это на примере т.н. дивергенции.

На рисунке, приведенном в начале статьи, приведет пример с характерной картинкой дивергенции.

Индикатор, отображаемый гистограммой красного цвета сформировал четыре и формирует пятый минимум с общим направлением динамики против снижающейся цены. А график цен все падает и падает. Т.е. дивергенция уже становится пятикратной, а разворота все нет и нет.

Вы спросите почему?

А потому что падение рынка описывается не этим движением и не этим индикатором, другим, более медленным и более мощным, который представлен на этом же графике гистограммой бирюзового цвета и на котором никаких дивергенций еще нет и в помине. Т.е. рассматривать нужно не тот индикатор, на котором рисуется ожидаемая вами картинка, а ситуацию в целом, выделив

( Читать дальше )

Навеяло...

- 05 декабря 2016, 10:17

- |

Навеяло одним постом.

Я одного не понимаю, почему люди, пытающиеся торговать на московской бирже, не устают лечить тех, кто работает на форекс.

Я специально подчеркнул слово пытающиеся, потому что тем, кто торгует и реально зарабатывает, этот вопрос пофигу.

Обратный процесс отсутствует. Тем, кто работает с ДЦ, пофигу и проблемы и успехи биржевиков. Иногда только с улыбкой реагируют на крики о росте комиссии, о проблемах со связью и торговыми терминалами, о грабительских условиях вывода средств (в некоторых брокерских фирмах).

Что за этим кроется, если сбросить внешнюю шелуху? Зависть? Попытки оправдать собственную несостоятельность? Попытки биржевых брокеров отхватить кусок большого пирога, проходящего мимо них? Что-нибудь еще?

Известно, что валютный рынок — самый сложный рынок. И работать там очень непросто. Но тот, кто освоился в этой непростой среде, вряд ли променяет ее на другую. Хотя и в другой среде после валютного рынка будет себя чувствовать вполне комфортно.

( Читать дальше )

теги блога neophyte

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- Беларусь

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор