SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Ралли золота привлекает к нему нетрадиционных покупателей

- 31 июля 2020, 12:24

- |

Рост стоимости золота до новых исторических максимумов привлекает к нему все большее число инвесторов, в том числе пенсионные фонды, страховые компании и фонды благосостояния, которые в «нормальные» времена мало интересуются данным активом.

Менеджеры, управляющие долгосрочными инвестиционными портфелями на суммы в триллионы долларов, все пристальнее присматриваются к золоту в поиске активов, которые могут показать хоть какую-то доходность в нынешних условиях сверхнизких процентных ставок в мире. Именно расширяющий спектр покупателей стал одним из главных драйверов ралли золота к отметке $2000 за унцию, в то время как активность Китая и Индии, которые как правило формируют большую часть спроса на драгметалл, остается невысокой.

В прошлом, когда ставки по облигациям были более высокими, большинство профессиональных инвесторов не рассматривали золото как объект для вложений. Сбалансированный пакет акций и облигаций мог сгенерировать более высокую и стабильную доходность, а также оказывался достаточно устойчивым к ухудшениям ситуации на рынках. При этом золото как актив не предполагает процентных платежей, к тому же за его хранение надо платить.

( Читать дальше )

Менеджеры, управляющие долгосрочными инвестиционными портфелями на суммы в триллионы долларов, все пристальнее присматриваются к золоту в поиске активов, которые могут показать хоть какую-то доходность в нынешних условиях сверхнизких процентных ставок в мире. Именно расширяющий спектр покупателей стал одним из главных драйверов ралли золота к отметке $2000 за унцию, в то время как активность Китая и Индии, которые как правило формируют большую часть спроса на драгметалл, остается невысокой.

В прошлом, когда ставки по облигациям были более высокими, большинство профессиональных инвесторов не рассматривали золото как объект для вложений. Сбалансированный пакет акций и облигаций мог сгенерировать более высокую и стабильную доходность, а также оказывался достаточно устойчивым к ухудшениям ситуации на рынках. При этом золото как актив не предполагает процентных платежей, к тому же за его хранение надо платить.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Goldman советует акции хайтек- и энергетических компаний США с большой долей зарубежных операций

- 28 июля 2020, 11:26

- |

Инвесторам, делающим ставку на продолжение ослабления доллара, следует рассмотреть покупку акций американских технологических и энергетических компаний с высокой долей зарубежных операций. Именно эти инструменты показывают опережающую динамику в периоды падения нацвалюты Штатов, отметили эксперты Goldman Sachs.

Акции американских компаний с большой долей выручки в Западной Европе и странах БРИК (Бразилия, Россия, Индия и Китай) также неплохо чувствуют себя в условиях слабого доллара, написали стратеги Goldman, включая Дэвида Костина, в недавней записке клиентам. По оценкам банка, средневзвешенный с учетом объемов международной торговли курс доллара США снизится более чем на 5% в предстоящие 12 месяцев.

«В месяцы, когда средневзвешенный курс доллара опускался на 1.25% и более, акции ИТ- и энергетических компаний США с большой долей международных операций демонстрировали лучшую динамику, а акции потребительских компаний с упором на внутренний спрос, наоборот, худшую, – говорится в аналитической записке Goldman. – Когда доллар ослабевает, инвесторам следует обращать внимание на бумаги компаний, которые генерируют наибольшую долю выручки за рубежом»

( Читать дальше )

Акции американских компаний с большой долей выручки в Западной Европе и странах БРИК (Бразилия, Россия, Индия и Китай) также неплохо чувствуют себя в условиях слабого доллара, написали стратеги Goldman, включая Дэвида Костина, в недавней записке клиентам. По оценкам банка, средневзвешенный с учетом объемов международной торговли курс доллара США снизится более чем на 5% в предстоящие 12 месяцев.

«В месяцы, когда средневзвешенный курс доллара опускался на 1.25% и более, акции ИТ- и энергетических компаний США с большой долей международных операций демонстрировали лучшую динамику, а акции потребительских компаний с упором на внутренний спрос, наоборот, худшую, – говорится в аналитической записке Goldman. – Когда доллар ослабевает, инвесторам следует обращать внимание на бумаги компаний, которые генерируют наибольшую долю выручки за рубежом»

( Читать дальше )

На фоне новых вспышек Covid-19 в США инвесторы все пристальнее смотрят на Азию

- 24 июля 2020, 12:05

- |

Ряд азиатских стран на данный момент представляют более привлекательный выбор для инвесторов, чем США, поскольку Азия в целом показывает гораздо лучшие результаты в борьбе с пандемией коронавируса, считают эксперты NatWest Markets.

Так, число случаев заражения Covid-19 в Азиатско-Тихоокеанском регионе составило лишь 1.8 млн. при населении 3.8 млрд. человек – это в два раза меньше, чем в Штатах. При этом рост ВВП Китая на 3.2% во 2-м квартале позволяет рассчитывать на уверенное экономическое восстановление всего региона в целом. Между тем США, как ожидается, зафиксируют глубокий экономический спад по итогам апреля-июня, к тому же в стране так и нет единого мнения о том, как же следует бороться с пандемией коронавируса и ее последствиями.

«Азия смотрится более выигрышно, – отметил Джим Маккормик, стратег в лондонском офисе NatWest. – Причем это не история на один или два квартала, это может стать поворотной точкой, которая даст долгосрочное преимущество азиатским валютам и акциям».

( Читать дальше )

Так, число случаев заражения Covid-19 в Азиатско-Тихоокеанском регионе составило лишь 1.8 млн. при населении 3.8 млрд. человек – это в два раза меньше, чем в Штатах. При этом рост ВВП Китая на 3.2% во 2-м квартале позволяет рассчитывать на уверенное экономическое восстановление всего региона в целом. Между тем США, как ожидается, зафиксируют глубокий экономический спад по итогам апреля-июня, к тому же в стране так и нет единого мнения о том, как же следует бороться с пандемией коронавируса и ее последствиями.

«Азия смотрится более выигрышно, – отметил Джим Маккормик, стратег в лондонском офисе NatWest. – Причем это не история на один или два квартала, это может стать поворотной точкой, которая даст долгосрочное преимущество азиатским валютам и акциям».

( Читать дальше )

Global X Silver Miners ETF — бенефициар предстоящего роста стоимости серебра

- 22 июля 2020, 16:40

- |

Биржевой фонд GlobalXSilverMinersETF(SIL) инвестирует свои средства в компании, добывающие серебро по всему миру. Портфель фонда включает акции 27 компаний. Отметим, что фонд отслеживает динамику индекса Solactive Global Silver Miners Index.

Общая сумма активов под управлением фонда составляет $ 721,7 млн, комиссия за управление равняется 0,66% годовых. Доходность фонда с начала года — 19,4%, за последние три месяца — 43,5%, дивидендная доходность находится на уровне 0,7%.

С точки зрения географии инвестиции распределены следующим образом: в Канаду вложено 59,6% средств фонда, в Россию — 13,1%, США — 9,3%, Мексику — 8,0%, Перу — 5,3%, Южную Корею — 3,3% и Великобританию — 1,7%.

( Читать дальше )

Валютный рынок: доллар перешел в наступление после затянувшейся просадки

- 17 июля 2020, 12:56

- |

В четверг, 16 июля, единая европейская валюта по отношению к доллару на утренних торгах умеренно проседает, прервав выигрышную череду, продолжавшуюся с пятницы.

Валютная пара EUR/USD накануне побывала выше отметки 1,145, прежде чем стала корректироваться вниз. Американская валюта перешла в укрепление после вышедших макроэкономических данных по Соединенным Штатам, оказавшихся существенно лучше усредненных прогнозов.

Напомним, что промышленное производство США в июне увеличилось на 5,4% м/м при прогнозах роста на 4% и после прибавки на 1,4% месяцем ранее, а в расчете г/г показатель сократился на 10,8% после падения на 15,4% месяцем ранее. Обрабатывающая промышленность США за июнь показала рост на 7,2% м/м после +3,8% месяцем ранее, при усредненных прогнозах расширения на 5,4%. Индекс деловой активности в промышленности ФРБ Нью-Йорка в июле подскочил до 17,2 пункта после -0,2 пункта месяцем ранее, тогда как прогнозы предполагали 6,5 пункта.

( Читать дальше )

Инвестиционные идеи Фонд Global X Silver Miners ETF (update)

- 14 июля 2020, 12:27

- |

Биржевой фонд Global X Silver Miners ETF (SIL) инвестирует свои средства в компании, добывающие серебро по всему миру. В составе фонда находятся 27 ценные бумаги. Отметим, что фонд отслеживает динамику индекса Solactive Global Silver Miners Index.

В ближайшие годы на рынке серебра ожидается значительный рост спроса со стороны промышленного сектора. В частности, структурный переход в автомобилестроении на гибридные и электрические двигатели, которые являются более емкими с точки зрения использования серебра в процессе их производства, обеспечит стабильное увеличение спроса на данный металл. Помимо этого, рост потребления серебра ожидается в производстве фотоэлектрических элементов, которые активно используются в отрасли альтернативной электроэнергетики.

Кроме того, среди ключевых факторов, которые будут способствовать росту стоимости серебра в среднесрочной перспективе, следует отметить ультрамягкую денежно-кредитную политику (ДКП) ведущих центральных банков, направленную на поддержание экономик на пути выхода из текущего кризиса. В этом свете инвестиции в драгоценные металлы выглядят довольно привлекательными с точки зрения защиты средств от инфляционных факторов.

( Читать дальше )

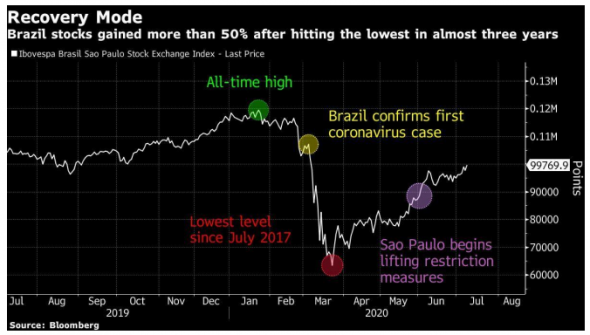

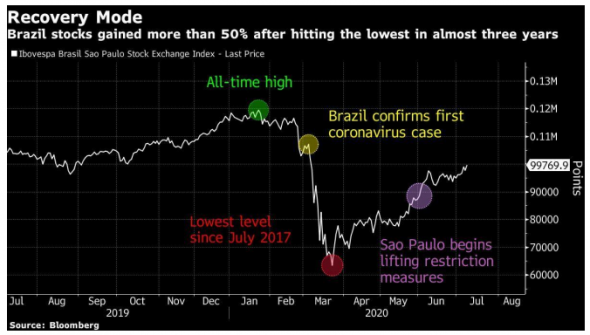

Мобиус ждет роста рынка акций Бразилии до исторического максимума к концу года

- 13 июля 2020, 15:41

- |

Бразильские акции показали весьма неплохой отскок в последние три месяца. При этом потенциал их роста еще далеко не исчерпан, полагают как минимум два ветерана фондового рынка, «съевшие собаку» на инвестициях в активы развивающихся стран.

Марк Мобиус и бывший директор BlackRock Уилл Ландерс находятся среди тех, кто верят в перспективы крупнейшего фондового рынка Латинской Америки, полагая, что сверхнизкие процентные ставки создают хорошую основу для быстрого восстановления бразильской экономики. Мобиус считает, что индекс Ibovespa к концу вполне может подняться до исторического максимума, установленного в январе, а Ландерс в свою очередь также не исключает такой возможности.

«Я с оптимизмом смотрю на Бразилию, – заявил Мобиус, который в 2018 г. основал инвесткомпанию Mobius Capital Partners после трех десятилетий работы в фонде Franklin Templeton Investments. – Компании, в которые мы инвестировали, показывают довольно быстрое улучшение показателей». По словам Мобиуса, его фирма сохраняет длинные позиции в акциях ряда бразильских розничных и интернет компаний, а также в некоторых бумагах технологического сектора.

( Читать дальше )

Марк Мобиус и бывший директор BlackRock Уилл Ландерс находятся среди тех, кто верят в перспективы крупнейшего фондового рынка Латинской Америки, полагая, что сверхнизкие процентные ставки создают хорошую основу для быстрого восстановления бразильской экономики. Мобиус считает, что индекс Ibovespa к концу вполне может подняться до исторического максимума, установленного в январе, а Ландерс в свою очередь также не исключает такой возможности.

«Я с оптимизмом смотрю на Бразилию, – заявил Мобиус, который в 2018 г. основал инвесткомпанию Mobius Capital Partners после трех десятилетий работы в фонде Franklin Templeton Investments. – Компании, в которые мы инвестировали, показывают довольно быстрое улучшение показателей». По словам Мобиуса, его фирма сохраняет длинные позиции в акциях ряда бразильских розничных и интернет компаний, а также в некоторых бумагах технологического сектора.

( Читать дальше )

Крупнейший пенсионный фонд мира зафиксировал рекордный убыток

- 07 июля 2020, 15:46

- |

Государственный пенсионный фонд Японии (GPIF), крупнейший в мире, зафиксировал рекордный убыток в 4-м квартале 2020 финансового года (январь-март) на фоне пандемии Covid-19, которая спровоцировала обвал глобальных финансовых рынков.

Квартальные потери GPIF составили 17.7 трлн. иен ($164.7 млрд.), или 11% от совокупного объема его активов, составивших на конец периода 150.63 трлн. иен. Наихудшую динамику в составе портфеля фонда продемонстрировали зарубежные акции, после них – японские акции.

Отметим, что результаты были опубликованы всего через несколько месяцев после того, как GPIF провел существенные перестановки в высшем менеджменте, а также пересмотрел параметры аллокации активов в пользу увеличения доли зарубежных бондов. Существенные потери январямарта, которые нивелировали доходы, зафиксированные за предыдущие три квартала завершившиеся фингода, и привели к рекордному годовому убытку с 2009 фингода, могут привлечь к фонду политическое внимание, поскольку он управляет пенсионными накоплениями десятков миллионов японцев.

( Читать дальше )

Квартальные потери GPIF составили 17.7 трлн. иен ($164.7 млрд.), или 11% от совокупного объема его активов, составивших на конец периода 150.63 трлн. иен. Наихудшую динамику в составе портфеля фонда продемонстрировали зарубежные акции, после них – японские акции.

Отметим, что результаты были опубликованы всего через несколько месяцев после того, как GPIF провел существенные перестановки в высшем менеджменте, а также пересмотрел параметры аллокации активов в пользу увеличения доли зарубежных бондов. Существенные потери январямарта, которые нивелировали доходы, зафиксированные за предыдущие три квартала завершившиеся фингода, и привели к рекордному годовому убытку с 2009 фингода, могут привлечь к фонду политическое внимание, поскольку он управляет пенсионными накоплениями десятков миллионов японцев.

( Читать дальше )

Объем сделок M&A в мире упал до минимума с 2012 г. из-за коронавируса

- 06 июля 2020, 17:21

- |

Объем сделок M&A в мире в первой половине 2020 г. рухнул на 50% по сравнению с аналогичным периодом прошлого года, до уровней, которые в последний раз наблюдались еще во времена европейского долгового кризиса, поскольку пандемия Covid-19 и меры по ее сдерживанию практически полностью остановили активность в данном сегменте.

Каждый регион мира без исключения подвергся негативному воздействию коронавирусной инфекции, которая привела к введению общенациональных карантинов в большинстве стран и спровоцировала резкий обвал на рынках в марте. Это также крайне осложнило проведение личных встреч руководителей компаний, на которых как раз обычно и обсуждаются параметры сделок M&A. Как результат, объем объявленных таких сделок с начала года, согласно данным Bloomberg, составил немногим более $1 трлн. и стал минимальным с 2012 г.

Наиболее существенное падение рынка M&A в 1-м полугодии, на 69%, было зафиксировано в Северной и Южной Америке. Хотя снижение M&A-активности наблюдалось во всех секторах, финансовый сектор выглядел несколько лучше остальных. Этому способствовало предложение страхового брокера Aon Plc по покупке компании Willis Towers Watson Plc за $30 млрд., а также объявление банка Morgan Stanley о покупке брокера E*Trade Financial Corp за $13 млрд.

( Читать дальше )

Каждый регион мира без исключения подвергся негативному воздействию коронавирусной инфекции, которая привела к введению общенациональных карантинов в большинстве стран и спровоцировала резкий обвал на рынках в марте. Это также крайне осложнило проведение личных встреч руководителей компаний, на которых как раз обычно и обсуждаются параметры сделок M&A. Как результат, объем объявленных таких сделок с начала года, согласно данным Bloomberg, составил немногим более $1 трлн. и стал минимальным с 2012 г.

Наиболее существенное падение рынка M&A в 1-м полугодии, на 69%, было зафиксировано в Северной и Южной Америке. Хотя снижение M&A-активности наблюдалось во всех секторах, финансовый сектор выглядел несколько лучше остальных. Этому способствовало предложение страхового брокера Aon Plc по покупке компании Willis Towers Watson Plc за $30 млрд., а также объявление банка Morgan Stanley о покупке брокера E*Trade Financial Corp за $13 млрд.

( Читать дальше )

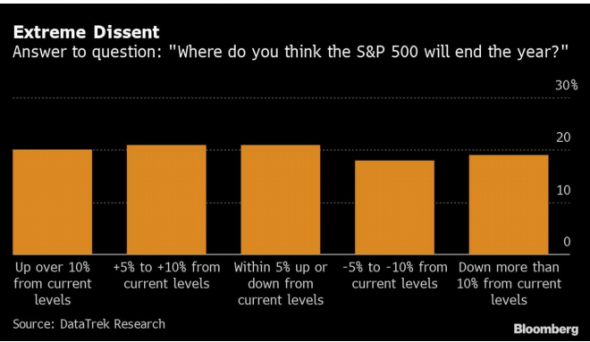

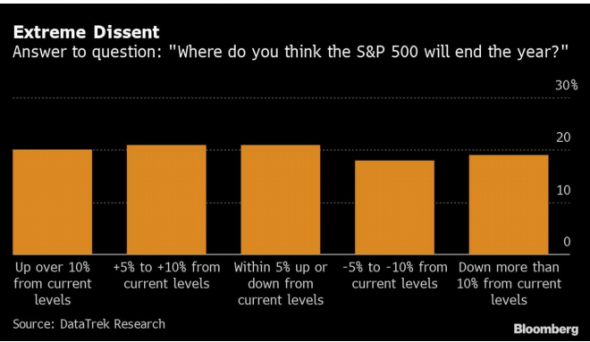

Эксперты сильно разошлись во мнении, куда пойдет рынок акций США

- 03 июля 2020, 15:27

- |

Будущее рынка акций США в настоящее время выглядит туманным как никогда – об этом свидетельствуют данные опроса, проведенного исследовательской фирмой DataTrek Research среди более 300 аналитиков и экспертов в период с 22 по 28 июня. Так, пятая часть респондентов ожидает, что индекс S&P 500 завершит текущий год более чем на 10% выше текущих уровней. При этом примерно такое же число опрошенных прогнозируют снижение главного американского фондового индикатора на 10% или более к концу года.

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал