headlines for traders

Мировые новости 20.02.2023

- 20 февраля 2023, 08:31

- |

- Власти РФ обсудят разовый сбор с компаний с прибылью выше ₽1 млрд.

- Россия и Китай возобновили соглашение о безвизовых групповых туристических поездках.

- ФРС не смогла замедлить спрос, поэтому инвесторам следует ожидать ужесточения политики и большей слабости на рынках.

- SEC, возможно, готовится принять меры против Paxos, выпускающей стейблкоин BUSD.

- 23 февраля 2023 года торги на рынках МосБиржи не проводятся.

Adani Group потеряла $132 млрд. капитализации после шорта Hindenburg Research.

- Meta* на этой неделе запустит платную верификацию Meta Verified, стоимость которой $11.99/мес. или $14.99/мес. (*запрещена в РФ).

Бывший стратег BlackRock:

S&P 500 упадет до 3400 в случае умеренной рецессии на фоне того, как инвесторы игнорируют сигналы рецессии (* S&P 500 = 4079 сейчас).

JP Morgan:

Даже в условиях ужесточения денежно-кредитной политики инвесторы по-прежнему гонятся за наиболее спекулятивными акциями.

- Все больше чиновников ФРС говорят о необходимости более высокого уровня ставки для борьбы с инфляцией.

( Читать дальше )

- комментировать

- 151

- Комментарии ( 0 )

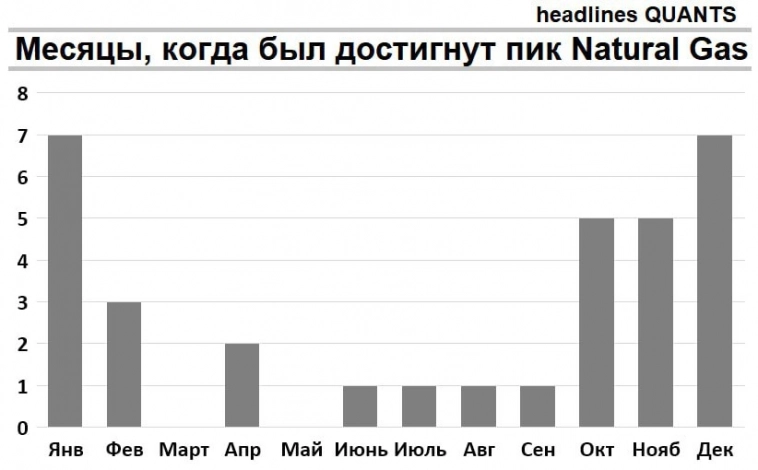

Месяц, когда был достигнут пик Natural Gas

- 17 февраля 2023, 07:52

- |

На гистограмме показано сколько раз достигался годовой пик* цены Natural Gas в каждом месяце.

Управление энергетической информацией США (EIA) считает (https://www.eia.gov/energyexplained/natural-gas/factors-affecting-natural-gas-prices.php), что одним из главных факторов, оказывающих влияние на цену природного газа, является погода. В 73% случаев годовой пик цены приходился на октябрь-январь.

Мировые новости 17.02.2023

- 17 февраля 2023, 07:49

- |

- Доллар укрепляется по отношению к азиатским валютам на фоне ожиданий повышения процентных ставок.

- Российским гражданам стали доступны переводы за границу через СБП.

- Tesla отзывает более 362 000 автомобилей из-за риска аварии при автопилоте.

- Фонд Сороса делает ставку против крипто-дружественного банка Silvergate, который проверяется на связи с FTX.

- Бета-тестировщики поисковой системы с ИИ Bing AI от Microsoft сталкиваются со странными и неоднозначными ответами.

- Акции Hasbro подскочили на 5% после выхода отчетности, которая показала, что Magic: The Gathering стала брендом на $1 млрд.

- Трейдер по прозвищу «50 Cent»* вновь вернулся на рынок и ставит на рост VIX до 50 пунктов к маю 2023, ожидая роста нестабильности на рынке (* прославился тем, что в 2017 году заработал на этой стратегии $200 млн.).

Эксперт РА (про ВВП РФ): Ожидаем умеренного снижения ВВП до середины года с итоговой цифрой падения за год в районе 1.5%. В случае стабилизации геополитической ситуации можно ожидать лучших перспектив на 2024–2025 годы.

- Повышенная волатильность ряда акций второго и третьего эшелона — это следствие «эмоционального» инвестирования на тонком рынке без маркетмейкеров.

- Банки разрывают связи с криптокомпаниями на фоне растущего внимания со стороны регуляторов.

( Читать дальше )

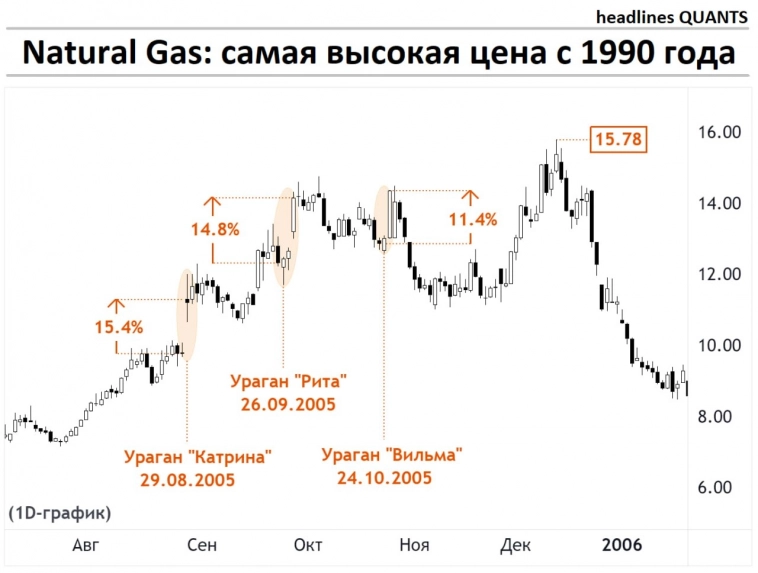

Natural Gas: самая высокая цена с 1990 года

- 16 февраля 2023, 08:14

- |

Из-за ущерба, нанесенного ураганами производственной, перерабатывающей, импортной и транспортной инфраструктуре в регионе Персидского залива, цены на американский природный газ к 13 декабрю 2005 года выросли до исторического максимума в $15.78.

Другие факторы, такие как манипулирование рынком, также могли повлиять на цену газа.

Согласно Управлению энергетической информации (EIA от 2005 года), спрос на природный газ в зимние месяцы обычно в 1.5 раза превышает месячную добычу в другие месяцы.

Регион Персидского залива производил около 20% поставок природного газа в США.

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

Мировые новости 16.02.2023

- 16 февраля 2023, 08:12

- |

- Маск пожертвовал акции Tesla на сумму $1.95 млрд. на благотворительность в прошлом году.

- Илон Маск близится к тому, чтобы вернуть себе звание самого богатого человека в мире, благодаря 70%-ному росту Tesla в этом году.

- Минфин Бельгии принял решения по некоторым из заявок на разблокировку активов на счетах, открытых НРД в бельгийском депозитарии Euroclear.

- Биткоин растет на 11.2% за последние 2 дня до $24 700.

- Президент Всемирного банка уйдет в отставку досрочно.

- В 2022 году иностранный бизнес продал в России свои активы на общую сумму $16.3 млрд.

- Правительство США может объявить дефолт по долгу уже в июле.

ПСБ: Коррекционные настроения на российском рынке усилились в связи с его неплохим ростом с начала года и дефицитом триггеров для дальнейшего развития тренда.

Рэй Далио: Китай выходит на первое место в торговой войне с США, но это противостояние между двумя крупнейшими экономиками мира, скорее всего, не перерастет в военный конфликт.

( Читать дальше )

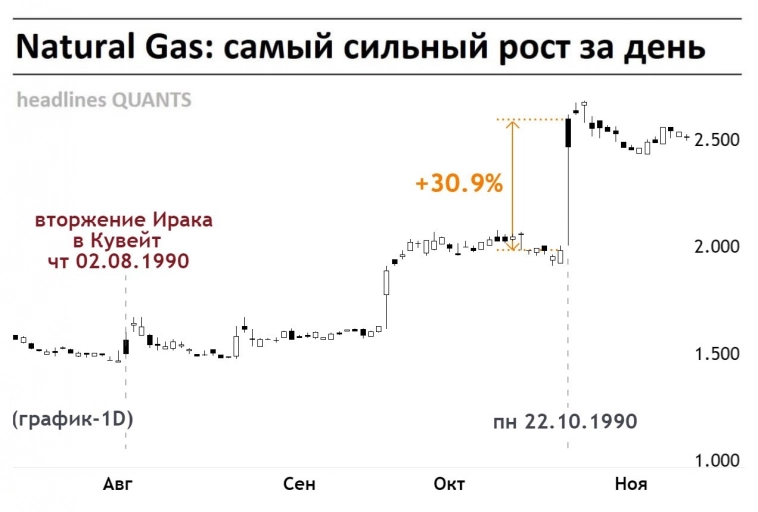

Natural Gas: самый сильный рост за день

- 15 февраля 2023, 07:30

- |

Самый сильный однодневный рост с 1990 года для Natural Gas произошел 22.10.1990 и составил +24.4% (гэп составил +30.9%).

Шок цен на нефть в 1990 году произошел спустя три месяца после Иракского вторжения в Кувейт (02.08.1990).

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

Мировые новости 15.02.2023

- 15 февраля 2023, 07:22

- |

- Microsoft начинает интегрировать ChatGPT для некоторых пользователей ПК, запуск для мобильных устройств еще впереди.

- Предварительные экономические данные в Китае показывают, что общий рост пока не набирает обороты, несмотря на снятие ковидных ограничений.

- Экспорт российского ядерного топлива и атомных технологий вырос в 2022 году на 20%.

- Lucid Motors помогает Саудовской Аравии перейти на электромобили в рамках ее амбициозного плана: стать лидером в производстве автомобилей.

- Инвесторы не уверены, что ралли на фондовом рынке может продолжиться.

- Заемщики в Китае используют дешевые кредиты для досрочного погашения ипотеки и инвестирования в акции вместо покупки товаров.

- Чиновники ФРС видят более высокий уровень конечной ставки после выхода данных по инфляции выше, чем ожидалось.

- ЕС собирается ввести санкции против «Альфа-банка», Росбанка и «Тинькофф банка» в рамках десятого пакета санкций.

- Китайский производитель электромобилей Jidu планирует использовать аналог ChatGPT от Baidu в своих авто.

- CPI показывает, что инфляция в США в январе по-прежнему остается устойчивой.

( Читать дальше )

Natural Gas: самое сильное падение за день

- 14 февраля 2023, 12:14

- |

Самое большое однодневное падение с 1990 года для Natural Gas случилось 15.11.2018 и составило -17.5%.

Это была коррекция, т.к. цены на природный газ в США подскочили до самого высокого уровня за четыре года, и рынок пытался сохранить дефицитные запасы газа перед лицом необычно холодной погоды наступившей на большей части страны.

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

Мировые новости 14.02.2023

- 14 февраля 2023, 12:10

- |

- Новая формула определения цены на нефть для расчета налогов может принести бюджету РФ 500-600 млрд руб. дополнительных нефтегазовых доходов.

- США продадут еще 26 млн баррелей нефти из стратегического резерва.

- Правительство Японии предложило парламенту кандидатуру Кадзуо Уэды на должность нового президента Банка Японии.

- Еврозона может избежать рецессии на фоне ослабления энергетического кризиса.

- Китайские тех. гиганты работают над созданием аналогов ChatGPT.

Mott Capital:

Публикация данных по инфляции выше ожиданий может стать поворотным моментом во взгляде рынка на инфляцию и процентную ставку, что будет иметь долгосрочные последствия.

- СПБ Биржа с 16 февраля 2023 года увеличит количество ценных бумаг международных компаний с листингом в США с 695 до 895.

- Совет директоров VK* одобрил перерегистрацию в России с Британских островов. (* VKCO +4%).

- С февраля 2022 года настроения пользователей телеграм-каналов стали важной движущей силой на фондовом рынке РФ на фоне роста доли физлиц в торгах.

- Число физлиц, имеющих брокерские счета на МосБирже, по итогам января 2023 года достигло 23.5 млн (+555.4 тыс. человек), ими открыто 39.6 млн счетов (+1.2 млн счетов).

( Читать дальше )

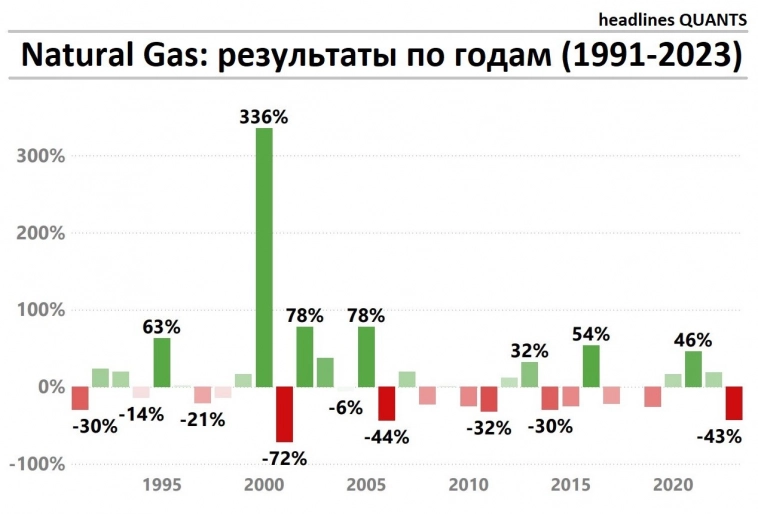

Natural Gas: результаты по годам (1991-2023)

- 13 февраля 2023, 15:52

- |

В 2000 году Natural Gas показал самый сильный рост — цена выросла на +336%. В следующем году бо́льшая часть роста была нивелирована — Natural Gas снизился на -72%, что стало сильнейшим падением с 1991 года.

С начала 2023 года Natural Gas снизился на -43%, и это ставит текущее падение на 3 место после 2001 и 2006 гг.

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

теги блога headlines for traders

- alphabet

- Amazon

- Apple

- Binance

- bitcoin

- Brent

- btc

- ChatGPT

- Dow Jones

- DXY

- EURUSD

- FTX

- Gold

- IMOEX

- Microsoft

- nasdaq

- natural gas

- NDX

- ng

- nikkei индекс

- Nvidia

- S&P 500

- s&p-500

- S&P500

- spx

- tesla

- treasuries

- USA

- USDRUB

- акции

- акции США

- вторая мировая война

- Газпром

- геополитика

- госдолг США

- доллар

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- израиль

- Илон Маск

- инвестиции

- Индекс МБ

- иностранные акции

- инфляция

- инфляция в США

- иран

- кейс

- Китай

- китайские акции

- китайский фондовый рынок

- ключевая ставка ЦБ РФ

- криптовалюта

- макро

- мирные переговоры

- МосБиржа

- НАТО

- натуральный газ

- нефть

- Облигации

- отчеты МСФО

- отчёт

- прогноз по акциям

- рецессия

- Россия

- РФ

- рынок США

- санкции

- санкции США

- сбербанк

- СВО

- серебро

- сигнал

- СПБ биржа

- ставка ФРС

- ставка ФРС США

- статисика

- статистика

- статистический анализ

- стратегии

- сша

- Тинькофф

- торговые сигналы

- Трамп

- трейдинг

- Украина

- фондовые рынки

- фондовый рынок

- фондовый рынки

- фондовый рынок

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ РФ

- экономика России

- экономика США