SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Григорий

Бабушка продает акции Газпрома

- 04 апреля 2013, 15:25

- |

копипаст www.bfm.ru/news/212456#comments-461296

alex04 апреля 14:22

сегодня в сбере операционистка уговаривала бабушку не продавать акции Газпрома, которые она держала с приватизации (на пару лямов в текущих ценах). Сказала что мочи нет смотреть как они падают, мол могла бы хату дочке в Москве купить в свое время — теперь локти кусает(( Продала по 129 с копейками...

К развороту?

alex04 апреля 14:22

сегодня в сбере операционистка уговаривала бабушку не продавать акции Газпрома, которые она держала с приватизации (на пару лямов в текущих ценах). Сказала что мочи нет смотреть как они падают, мол могла бы хату дочке в Москве купить в свое время — теперь локти кусает(( Продала по 129 с копейками...

К развороту?

- комментировать

- 21 | ★1

- Комментарии ( 43 )

Ленэнерго отчиталась лучше моих ожиданий. По префам должны быть дивиденды.

- 29 марта 2013, 09:07

- |

Вчера Ленэнерго опубликовала отчет за 2012 год по РСБУ

Годовая прибыль сократилась по сравнению с 2011 годом всего на 10% и составила 1 234 млн руб.

Таким образом, дивиденд на 1 привилегированную акцию составит (1234328000*10%/93264311) 1,32 руб, что к текущей цене составляет 10,5% дивидендной доходности.

Владельцы обыкновенных акций дивидендов не получат.

Презентация результатов по РСБУ lenenergo.ru/upload/uf/916/Lenenergo_FY2012_RAS.pdf

Годовая прибыль сократилась по сравнению с 2011 годом всего на 10% и составила 1 234 млн руб.

Таким образом, дивиденд на 1 привилегированную акцию составит (1234328000*10%/93264311) 1,32 руб, что к текущей цене составляет 10,5% дивидендной доходности.

Владельцы обыкновенных акций дивидендов не получат.

Презентация результатов по РСБУ lenenergo.ru/upload/uf/916/Lenenergo_FY2012_RAS.pdf

Иллюстрация логики инвестора

- 25 марта 2013, 19:43

- |

К примеру, что лучше иметь 550 тысяч или 600 тысяч? Ответ очевиден. Что лучше иметь 100 или 110 акций норильского никеля. Ответ очевиден. Тогда чего дергаться, когда ты имеешь 110 акций норика сейчас по 5000, чем 100 акций норика тогда по 6000 руб. Вы что дергаетесь, что ваша квартира падает в цене? Понадобились срочно деньги? Акция не винована в этом.

Как сделать так, чтобы без спекуляций и довложений из 100 акций получилось 110? Просто должен быть портфель ЦБ.

Как сделать так, чтобы без спекуляций и довложений из 100 акций получилось 110? Просто должен быть портфель ЦБ.

Уралкалий снизил цены в пользу других производителей минудобрений

- 22 марта 2013, 09:39

- |

КОПИПАСТ

«Уралкалий» скинул 80 млн долларов

Внутренние цены на продукцию «Уралкалия», привязанные по инициативе Федеральной антимонопольной службы (ФАС) к минимальной экспортной цене, в апреле снизятся на 24%. Компании это будет стоить 80 млн долл.

Во втором квартале 2013 года «Уралкалий» будет отгружать хлоркалий российским производителям сложных удобрений (NPK) по 7758 руб. за тонну. Для аграриев по рекомендации ФАС до 1 июля 2013 года действует скидка 30%, поэтому для них цена будет 5430 руб. за тонну. Для промпотребителей она составит 7758—8058 руб. в зависимости от концентрации.

По подсчетам Михаила Смирнова из ИФК «Метрополь», спотовые цены на калий на мировом рынке с начала года снизились на 2%. Но по последнему контракту с Китаем цена составляет всего 400 долл. за тонну, на 15% меньше, чем по предыдущему договору.

( Читать дальше )

«Уралкалий» скинул 80 млн долларов

Внутренние цены на продукцию «Уралкалия», привязанные по инициативе Федеральной антимонопольной службы (ФАС) к минимальной экспортной цене, в апреле снизятся на 24%. Компании это будет стоить 80 млн долл.

Во втором квартале 2013 года «Уралкалий» будет отгружать хлоркалий российским производителям сложных удобрений (NPK) по 7758 руб. за тонну. Для аграриев по рекомендации ФАС до 1 июля 2013 года действует скидка 30%, поэтому для них цена будет 5430 руб. за тонну. Для промпотребителей она составит 7758—8058 руб. в зависимости от концентрации.

По подсчетам Михаила Смирнова из ИФК «Метрополь», спотовые цены на калий на мировом рынке с начала года снизились на 2%. Но по последнему контракту с Китаем цена составляет всего 400 долл. за тонну, на 15% меньше, чем по предыдущему договору.

( Читать дальше )

Прогноз финансового результата Протека за 2012 год

- 19 марта 2013, 22:39

- |

Протек довольно поздно публикует финансовый отчет за год, а из промежуточных только на 6м, но прибыль можно постараться предвосхитить, используя данные об операционных результатах, которые публикуются значительно раньше. Обещал, публикую:

Как видим, из расчета, несмотря на серьезное восстановление цены, он остается недорогим по основному мультипликатору

Как видим, из расчета, несмотря на серьезное восстановление цены, он остается недорогим по основному мультипликатору

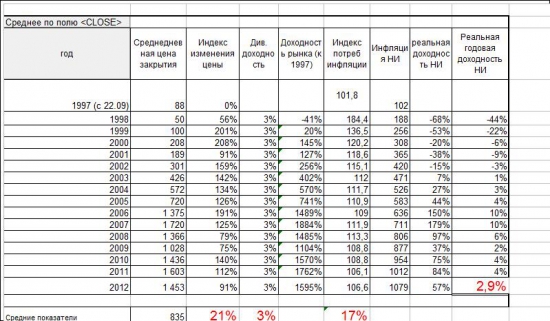

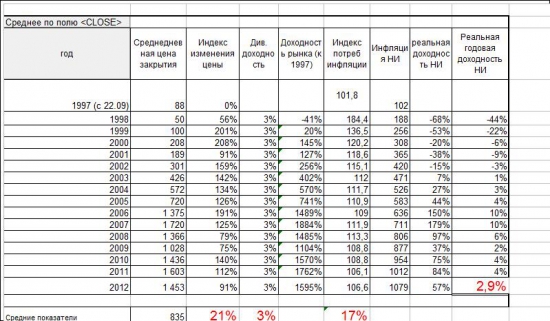

Реальная доходность Российского фондового рынка с 1997 года (мини-исследование)

- 12 марта 2013, 22:32

- |

На примере индекса ММВБ провел расчеты.

Результат:

Комментарии

Дивидендная доходность в силу того, что это мини-исследование взята из неподтвержденных данных.

Потребительская инфляция взята с сайта госкомстата. С 1997 года потреб цены выросли в 10,7 раза, что похоже на правду.

Реальная доходность посчитана по формуле Фишера и приведена нарастающим итогом за период с 1997 года по данный год из таблицы

Некоторые выводы:

Реальная среднегодовая доходность Российского рынка +2,9%, несмотря на впечатляющий рост 1997-2007, существенно отстает от реальной доходности рынка США на больших временных отрезках, у них +6,5%;

Коррекция рынка 2008-2012 снизила реальную доходность до минимальных уровней (сняла некоторую перегрестость), что создало предпосылки для его роста в будущем;

С точки зрения реальной доходности, Российский фондовый рынок дешевый и его надо покупать, поскольку дисбаланс между риском и доходностью будет устранен.

Результат:

Комментарии

Дивидендная доходность в силу того, что это мини-исследование взята из неподтвержденных данных.

Потребительская инфляция взята с сайта госкомстата. С 1997 года потреб цены выросли в 10,7 раза, что похоже на правду.

Реальная доходность посчитана по формуле Фишера и приведена нарастающим итогом за период с 1997 года по данный год из таблицы

Некоторые выводы:

Реальная среднегодовая доходность Российского рынка +2,9%, несмотря на впечатляющий рост 1997-2007, существенно отстает от реальной доходности рынка США на больших временных отрезках, у них +6,5%;

Коррекция рынка 2008-2012 снизила реальную доходность до минимальных уровней (сняла некоторую перегрестость), что создало предпосылки для его роста в будущем;

С точки зрения реальной доходности, Российский фондовый рынок дешевый и его надо покупать, поскольку дисбаланс между риском и доходностью будет устранен.

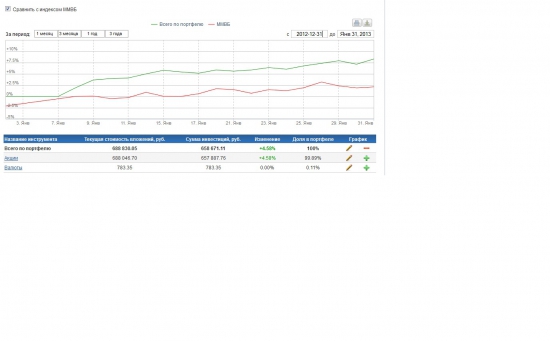

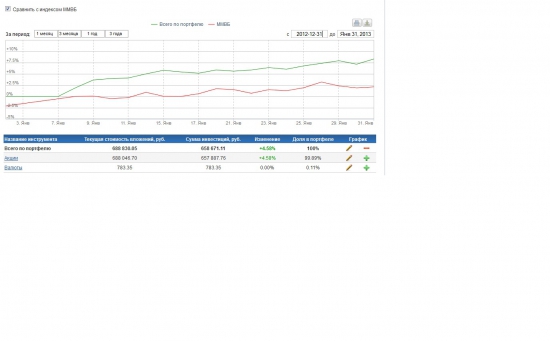

Переоценка моего портфеля за февраль 2013

- 10 марта 2013, 23:34

- |

Переценка за февраль отрицательная, но небольшая минус 1,32% против индекса минус 3,96%.

состав за февраль не изменился:

( Читать дальше )

состав за февраль не изменился:

( Читать дальше )

Изменение портфеля за январь 2013

- 13 февраля 2013, 10:07

- |

В январе оценка портфеля увеличилась на 8,3% (иММВБ+2,3%).

Изменение портфеля в основном произошло из-за сильного роста Протека и Фармстандарта (они мои долгосрочные фавориты).

Протек на днях предоставил операционные результаты за 2012 год и надо сказать они оказались очень удачными www.protek-group.ru/ru/press_center/news/index.php?id115=19384

С учетом этих результатов посчитаю ожидаемую прибыль по протеку за 2012 год и отдельно напишу.

Также подросли префы ТНК-БП, которые, на мой взгляд, сильно недооценены.

В январе в портфель было добавлены только 30 акций мечела, которые были куплены за счет дивидендов Акрона (за 2011год).

( Читать дальше )

Изменение портфеля в основном произошло из-за сильного роста Протека и Фармстандарта (они мои долгосрочные фавориты).

Протек на днях предоставил операционные результаты за 2012 год и надо сказать они оказались очень удачными www.protek-group.ru/ru/press_center/news/index.php?id115=19384

С учетом этих результатов посчитаю ожидаемую прибыль по протеку за 2012 год и отдельно напишу.

Также подросли префы ТНК-БП, которые, на мой взгляд, сильно недооценены.

В январе в портфель было добавлены только 30 акций мечела, которые были куплены за счет дивидендов Акрона (за 2011год).

( Читать дальше )

Придет недалёкое время...

- 30 января 2013, 10:49

- |

Придет недалекое время, когда инвесторы будут только мечтать от тех уровнях, которые есть сейчас. Будут воспрошать себя, почему мы, дураки, не не взяли кредит, не продали дачу, машину, квартиру, чтобы купить эти замечательные акции, давшие бы нам 400%, которые были очень дешевы, но почему мы вместо этого купили страхи...

Вы не верите в это? Это ваш выбор, но так будет.

Вы не верите в это? Это ваш выбор, но так будет.

теги блога Григорий

- GTL

- Акрон

- Акции

- Арсагера

- АФК Система

- Аэрофлот

- бай-бэк

- Байден

- Башнефть

- Брокер

- брокеры

- Владимир Мединский

- Война и Мир buyback

- вопрос

- ВТБ

- ВТБ брокер

- выкуп акций

- Вымпелком

- вью

- газпром

- Газпромнефть

- Делистинг

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2015

- Доллар Рубль

- Дональд Трамп

- Дорогобуж

- Доходность портфеля

- Доходность российского рынка

- загадка

- иис

- Инвестирование

- инвестирование в акции

- инвестиции

- Индекс ММВБ

- инфляция в России

- Клинтон

- Ленэнерго

- Магнит

- Мегафон

- металлургия

- мечел

- Мечел преф

- ммвб

- мобильный пост

- Мосбиржа

- МТС

- Налогообложение акций

- Нефть

- Нижнекамскнефтехим

- нкнх

- Норильский Никель

- облигации

- Опрос

- Отисифарм

- открытый интерес

- оферта

- оффтоп

- оценка

- Портфель

- пошлины США

- принципы инвестирования

- Прогноз

- Протек

- Распадская

- РН Холдинг

- Роснефть

- Россети

- РФР

- Санкции

- санкции против России

- сбербанк

- Северный поток

- смартлаб

- статистика

- Стратегии 2012

- Сургутнефтегаз

- Сценарии торговли

- США

- техдефолт

- ТНК-BP Холдинг

- торговые войны

- Трансаэро

- транснефть

- трейдинг

- Украина

- Уралкалий

- Уралхим

- ФА

- Фармстандарт

- Фосагро

- ЦБ РФ

- Черкизово

- ЧС

- шорт

- шутка

- Юкос

- Юмор