ch5oh

Опционный робот в торговле, снова день 22

- 11 октября 2016, 19:05

- |

Продолжаю рассказ про жизнь опционной позиции, начатый в конце сентября в этом посте.

После "Алжирского лебедя" рынки пришли в движение.

Масла в огонь добавили вчерашние сообщения про готовность России к заморозке,

подписание Турецкого потока и прочие крупные и мелкие нежданчики.

Как следствие, позицию достаточно серьёзно пилит и держать её скажу честно

не так комфортно как хотелось бы.

В понедельник биржа & ко утопили котировки, что дало возможность выкупить

часть проданного. Но потом все вспомнили про встречу в Стамбуле и

котировки вернулись. После чего поза была восстановлена.

Наблюдаю интересную картину: сделки с опционами Сбера делать объёмом

менее 10 лотов вообще нерационально. Но тогда включается убийственная математика:

при бид-аск спреде 10 рублей получается только на спреде потеря 100 рублей на круг.

Затем вспоминаем, что у нас вся прибыль в пике была

( Читать дальше )

- комментировать

- 227 | ★2

- Комментарии ( 6 )

Опять какой-то кривой этот "Ренкинг управляющих"?..

- 04 октября 2016, 12:58

- |

- Сайт работает очень медленно.

- Сайт может показать список участников, а может не показать. Не очень понятно от чего это зависит.

- На сайте криво отображаются параметры «вознаграждение управляющего».

Например, про г-на "Александра Баулина" (стратегия Ротация) текстом в описании условий указано:

Вознаграждение Управляющего составляет 2% от среднегодовой СЧА и 15% от дохода.

Уже нормально так. Но проблема не в этом.

Проблема в том, что внизу страницы (там где указаны формализованные параметры и условия участия) указана совершенно неверная информация. Там написано:

Вознаграждение управляющему 2% от дохода.

Но это ведь «две совершенно противоположные вещи»!

Одно дело "2% от дохода" — прямо благотворительность какая-то.

И совсем другое дело "

( Читать дальше )

Опционный робот в торговле, снова день 10

- 29 сентября 2016, 15:09

- |

Продолжаю рассказ про жизнь опционной позиции, начатый неделю назад в этом посте.

В комментариях к предыдущему отчету многие люди мне справедливо писали про черных лебедей,

3 марта и что рано или поздно меня вынесут.

Тем интересней для препарирования вчерашний "лебедь из Алжира"!

(предварительная договоренность о заморозке добычи странами ОПЕК)

К терминалу добрался примерно в 23 часа и, конечно, сильно удивился.

После этого сразу же выкупил половину позиции с убытком. Выкупил по 20 лотов в страйках 14.5 и 15.0.

Что меня приятно порадовало, несмотря на вечернее время и на отсутствие штатных маркетосов (а где Вы были, кстати?)

для меня нашлись контрагенты, которые бодро налили мне полные биды. СПАСИБО ВАМ!

В принципе, уже в этот момент стало понятно, что всплеск волатильности рассматривается участниками как ложный и что на следующий день продолжения может и не последовать. Но зачем стоять с парой против каре?

( Читать дальше )

Опционный робот в торговле, снова день 8

- 27 сентября 2016, 17:36

- |

Продолжаю рассказ про жизнь опционной позиции, начатый неделю назад в этом посте.

Собственно, мало что поменялось. Поэтому писать раз в день счел графоманством, не стоящим Вашего внимания.

Рынок по сути стоит на месте, автоматическое дельта-хеджирование делает своё благое дело, сокращает мои риски, повышает ликвидность в SRZ6 и поднимает нашу бедную нищую биржу с колен.

А то комиссия со срочного рынка слишком маленькая, мы же понимаем...

В целом неспешный и скучный тета-распад сегодня (27.09.2016, вторник) был прерван утренним движением в Сбере, что заметно сказалось на показателях дохода. Но что за позиция без просадок? =)

Итого текущая позиция:

Нереализованный профит увеличился до +1 007 рублей (грубо +400 рублей за неделю).

( Читать дальше )

Опционный робот в торговле, снова день 1

- 20 сентября 2016, 19:27

- |

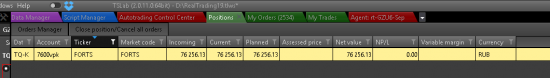

Последний раз писал про торговлю опционами больше года назад в этом посте.

Тестовый боевой счет был в тот момент на уровне 72 500 руб.

Мы поняли, что с нас берут комиссию за котирование опционов и стало как-то очень скучно.

Потом комиссию отменили, мы продолжали торговать и допиливать ТСЛаб 2.0 в целом и опционы в частности.

Показывали платформу опытным опционщикам и делали доработки на основании их откликов.

В итоге при торговле в стиле "одним глазом в код, вторым (иногда) на рынок" удалось опционами на Сбер довести счет до 76 256 руб.

Кому лень считать это примерно +5.18% чистыми.

От торговли простыми роботами серии "купить или продать волатильность и молиться" перешли к формированию более сбалансированных позиций в стиле "

( Читать дальше )

Если есть такое ДУ, как бы Вы стали договариваться о разделе?

- 15 сентября 2016, 15:28

- |

Если есть такое ДУ, как бы Вы стали договариваться о разделе?

«Чисто гипотетическая ситуация...» © Альф

Некто предлагает среднюю подтвержденную доходность 13% в месяц (до налога на нормальном рынке).

Максимальный допустимый убыток в месяц 20% (при тесте на истории максимальный убыток 15%).

Максимальный наблюдавшийся в реале убыток 8% (май 2015; всего 24 месяца реальной непрерывной торговли).

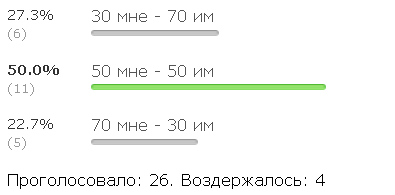

На каких условиях личны Вы как инвестор согласились бы делить прибыль с таким ДУ?

Если не сложно, отпишитесь в комментах почему и какие дополнительные условия выставили бы?

PS Всем отписавшимся большое человеческое "Спасибо!"

Скриншот результатов опроса:

Приветствую отзыв лицензий у банков!

- 13 апреля 2016, 17:41

- |

Параллельно с постом Тимофея возникло жгучее желание попривествовать разгон всей этой банковской шушеры.

Потому что они вообще ничерта не делают и делать не хотят.

Единственное, чему их научили делать — садиться на шею ипотечнику/автофанату и ехать радостно на разнице процентных ставок. Или малый бизнес кредитовать под 60% годовых. Это они научились. Это у них хорошо получается.

А как приходишь к ним — "это я не могу", "это я не умею", "Вы открывали эти счета в другом отделении, поэтому мы их даже не видим".

Просто позорище какое-то!

Зато офисы всегда с иголочки отремонтированы и в персонал берут не умниц-отличниц, а фотомодели какие-то.

Что мне с её фотомодельности, если она сделать ничего не может???

Короче: всех под нож, а оставшиеся банки заставить работать по-нормальному.

Не захотят — тоже под нож.

Один "Тинькоф" останется и будет остальным фиги показывать.

Какой нужен счет, чтобы 'пощупать' опционы?

- 09 апреля 2016, 23:49

- |

Периодически задают один и тот же вопрос:

"Можно ли торговать опционами со счетом 100 тыр?" или "какой нужен счет, чтобы начать торговать опционы?".

Отвечаю сразу всем: если у Вас на руках от 100 тыр и Вы хотите попробовать опционы — Ваш выбор Сбербанк. Там достаточно плотно стоят маркет-мейкеры и нормальная улыбка. Плюс в Сбере не слишком большая волатильность и Вы можете успеть «позвонить другу» и решить, что сделать с позой.

Для опционов на РИ и СИ более адекватен размер счета в районе 500 и выше. Может быть даже лучше быть ближе к 1000 тыр.

Поясню: чтобы начали проявляться нелинейные опционные эффекты (ради которых всё и затевается) нужно набрать приличную позицию с приличной гаммой. Но если Вы новичек и только начинаете — высока вероятность получить кучу проблем с Вашими первыми позами. И если у Вас маленький счет — эти потери окажутся для него либо смертельными, либо трудновосполнимыми.

Сожрут монстра или нет?

- 06 апреля 2016, 23:48

- |

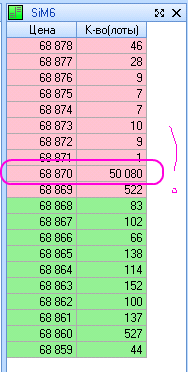

В СИ стоит офер на 50 ТЫСЯЧ лотов.

Сожрут его быки или нет?

=) Есть возможность зайти в лонг без проскальзывания!

( Читать дальше )

Котирование по волатильности в TSLab 2.0 Опционы

- 13 января 2016, 13:25

- |

Короткое видео как в новогодней версии ТСЛаб 2.0.5.0 поставить бабочку на котирование.

Заявки задаются в терминах "купить ниже маркета / продать выше маркета".

Наслаждайтесь:

Котирование по волатильности в TSLab 2.0 Опционы

Продемонстрированная бабочка состояла из 2-х продаж и одной покупки на 3% лучше рынка.

Так вот, если рыночная волатильность будет меняться (например, падать)

все 3 котировки будут опускаться вслед за ней.

То есть покупка всегда будет на заказанные 3% лучше маркета.

Всех с прошедшими праздниками и успешной торговли!

ПС Кому удобней прямо здесь посмотреть:

теги блога ch5oh

- Deribit

- easymani

- Exante

- ITinvest

- liquid.pro

- Si

- TSLab

- USDRUB_TOM

- автоследование

- акции

- алготрейдинг

- Алексей Каленкович

- американский рынок

- апдейты

- банки

- биржа

- Блек-Шоулз

- бот

- БОТ-2019

- брокер

- дельта-хедж

- дельтахедж

- Дерибит

- для чайников

- добрый человек

- долгосрочное инвестирование

- доллар

- ду

- единый счет

- живая позиция

- знамение

- игры разума

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- инвесторы россии

- комментарии

- комментарии блогов

- КОНКУРС

- кризис

- кризис 2020

- Крик души

- криптобиржа

- криптовалюта

- Крым

- кукл

- Лига тредеров

- ликвидность

- логика

- МосБиржа

- на память

- НДФЛ

- нейтральные позиции

- некомпетентность

- нефть

- опек+

- опрос

- опционы

- основы

- отзыв

- отзыв лицензий

- оффтоп

- параноя

- позиция

- полуавтоматическая торговля

- правила торговли ртс

- предатели

- предложение

- предложения по смартлабу

- продажа опционов

- развитие рынка

- размер депозита

- реальная позиция

- ренкинг

- ренкинг управляющих

- робот

- роботы

- Россия

- сбербанк

- смартлаб

- совет

- стакан

- статьи

- стоп

- теорцена

- теханализ

- торговля онлайн

- торговые роботы

- торговый алгоритм

- ТСЛаб

- улыбка волатильности

- управление активами

- уроды

- учебник

- учебное пособие

- философия

- ФОРТС

- хедж

- чудеса

- экономика

- Эксанта