Антон Панкратов

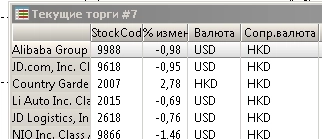

Что значит USD в поле "валюта" таблицы "Текущие торги"

- 13 сентября 2023, 19:20

- |

В поле сопряженные валюты, отражается HKD — валюта котировки на Спб и Гонконгской бирже.

АДР торгуется в долларах, но насколько понимаю — они вторичны по отношению к акциям.

- комментировать

- Комментарии ( 0 )

Не отдать доллары по лою, стратегия.

- 23 июня 2022, 12:41

- |

Много раз подумав, решил закрыть акции и доллары, за ненадобностью продать, по хорошей, так совпало, цене 120. Продать то продал, а остаточек остался. Не так чтобы большую долю портфеля он составляет, но с учетом здравого смысла, по текущим ценам можно купить больше товаров за рубежом, чем до начала СВО.

Фиксировать убытки в такой ситуации не хочу, однако ужас заморозки торгов на бирже провоцируют нажать продажу.

Какие планы? Понятно, что в инвестициях всегда приходится выбирать между двух зол, поэтому с Вашей помощью хотел бы выбрать наименьшее.

Первое что приходит — обменять на юань, риски в том, что курс юаня доллару ослабляется и тренд скорее продолжиться, но это малое зло. Большое в том — я не до конца осознаю риски кухни НКЦ и последствия для торгов парой юань/рубль в случае введения таковых.

( Читать дальше )

Спасти Активы от Брокера.

- 09 апреля 2022, 16:03

- |

По данным разных источников от подобной стабилизации страдают деньги на счетах и наиболее ликвидные активы: клиенты Универ лишились ОФЗ, а клиенты Энергокапитал пятью годами ранее акций ГМК, ИнтерРАО, ВТБ и еще некоторых ликвидных бумаг.

В случае с Универ, насколько я понял пострадали даже те, кто отделил свои активы на обособленном брокерском счете.

Есть ли способ инвестировать, но при этом защитить деньги и активы от лап финансовой инфраструктуры?

В голове мелькнула завиральная идея — хранить наличные в БПИФ ликвидности, а позиции по акциям в БПИФ на акции Мосбиржи.

По поводу предпочтения индексного инвестирования над выбором отдельных акций возможно придется позабыть, однако потенциальный риск потерять все, может сместить акцент инвестора на «защищенные от брокера» активы.

Вопрос прост — включаются ли акции БПИФов в распродажи активов брокера на счетах НРД, а если нет, то какие у Вас будут соображения?

Торговать ли NYSE, NASDAQ через Спб или Мультивалютный Финам?

- 07 марта 2022, 22:26

- |

MKSI глубокая коррекция на рекордном отчете.

- 10 февраля 2021, 13:19

- |

Всего за две недели акции упали на 23% м приблизились вплотную к уровням декабря 2020. Стоит ли выкупать коррекцию? На этот вопрос нет простых ответов, однако впечатляющий рост 2020 все еще подогревает интерес к этой акции, а значит есть шанс поучаствовать в тренде.

АНДОВЕР, Массачусетс., 8 февраля 2021 г. (ГЛОБУС НОВОСТИ) - MKS Instruments, Inc.(NASDAQ: MKSI), глобальный поставщик технологий, обеспечивающих продвинутые процессы и повышающих производительность, сегодня подтверждает, что он сделал предложение о приобретении Coherent, Inc. за наличные и акции. Исходя из цены закрытия акций МКС на4 февраля 2021 г., Предложение МКС оценивается примерно в 240 долл. США за акцию Coherent, что представляет собой премию примерно в 16% к предполагаемой стоимости соглашения о слиянии Coherent с Lumentum, исходя из цены закрытия за акцию Lumentum на 4 февраля 2021 г.и премия в 58% к цене закрытия акций Coherent на 15 января 2021 г., последний торговый день перед объявлением о сделке Coherent с Lumentum.

( Читать дальше )

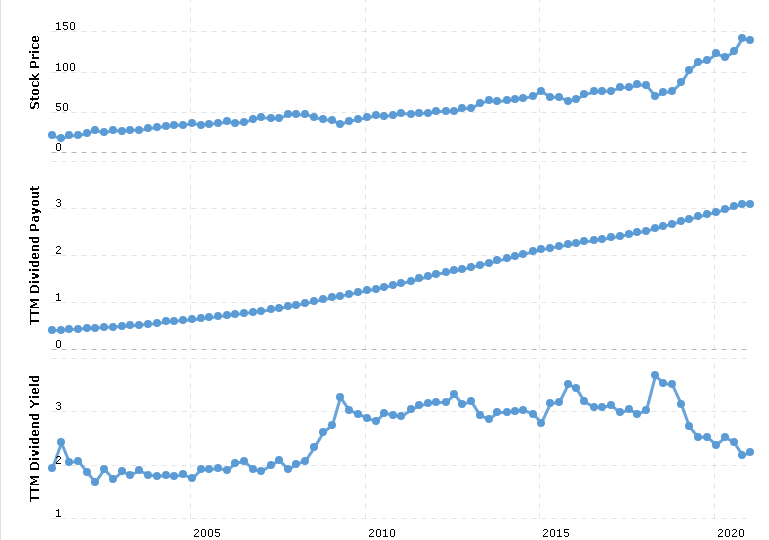

PG дивидендный аристократ.

- 09 января 2021, 20:08

- |

Procter & Gamble выплачивала дивиденды почти 130 лет и увеличивала выплаты в течение 63 лет подряд.

Крупнейший в мире производитель потребительских товаров в настоящее время выплачивает дивиденды в размере 0,79 доллара на квартал, дивидендная доходность составляет 2,28% по сравнению с доходностью отрасли мыла и чистящих материалов 2% и доходностью S&P 500 1,48%.

Текущие годовые дивиденды 3,16 доллара США увеличились на 4,4% по сравнению с прошлым годом. За последний пятилетний период PG увеличивала дивиденды в среднем на 3,73% в год. Будущий рост дивидендов будет зависеть от прибыли и коэффициента выплат. Текущий коэффициент 59% от скользящей прибыли, что за 12 месяцев было выплачено в качестве дивидендов.

Снижение доходности обусловлено ростом цены, что представляет риск на фоне роста доходности долгосрочных облигаций.

Снижение доходности обусловлено ростом цены, что представляет риск на фоне роста доходности долгосрочных облигаций.

( Читать дальше )

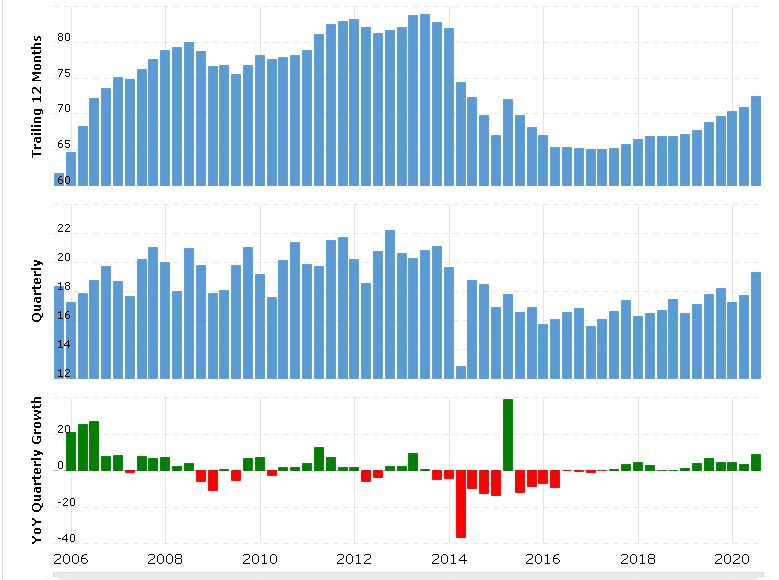

Toll Brothers анализ компании и цены.

- 05 января 2021, 21:47

- |

Toll Brothers, Inc

Toll Brothers, Inc (NYSE: TOL) строит высококлассные особняки на одну семью, таунхаусы и кондоминиумы на землях, которыми она владеет и застраивает.

Компания работает более чем в 20 штатах США и на 50 «привлекательных рынках». Средняя базовая цена на одноквартирные и смежные дома, проданные в прошлом году, составила более 873 000 долларов. Среднестатистический покупатель жилья добавил к базовой цене почти 178 000 долларов индивидуальных опций и надбавок за лот. Toll Brothers торгует с рыночной капитализацией 5,4 млрд долларов и принесла выручку 7,1 млрд долларов в 2020 финансовом году (финансовый год компании заканчивается 31 октября).

Toll Brothers сильно пострадала во время жилищного кризиса, разразившегося во время рецессии 2008 года. Компания показала отрицательные результаты на акцию в 2008–2010 годах. С тех пор компания очень хорошо восстановилась, поскольку за последние 10 финансовых лет результаты на акцию выросли с CAGR более 30%. Большая часть этого роста была сосредоточена в 2014, 2017 и 2018 финансовых годах. Чистая прибыль Toll Brothers резко выросла на 27,4% в год за последнее десятилетие из-за более высоких доходов и более высокой рентабельности.

( Читать дальше )

Range Resources (RRC) сообщает о потерях за 3 квартал

- 30 октября 2020, 20:08

- |

Компания Range Resources (RRC) опубликовала квартальный убыток в размере 0,05 доллара на акцию по сравнению с оценкой размере 0,02 доллара. Для сравнения, год назад убыток составлял 0,07 доллара на акцию. Эти цифры скорректированы на единовременные статьи.

Компания Range Resources сообщила о выручке в размере 299,35 млн долларов за квартал, закончившийся в сентябре 2020 года. Для сравнения, год назад выручка составила 622,45 миллиона долларов. За последние четыре квартала компания лишь однажды превысила консенсус-прогноз по выручке.

Устойчивость немедленного движения цены акций, основанная на недавно опубликованных данных и ожиданиях будущих доходов, будет в основном зависеть от комментариев руководства по поводу отчета о прибылях и убытках.

Но и есть и хорошая новость, цена не ушла ниже 200 мувинга, который я надеюсь сослужит поддержку моей позиции, которая была сформирована еще летом в районе 5 рублей. Продолжаю следить за акцией и думаю, что по такой цене отдать ее всегда успею.

Как выбирать инвестиции среди моря возможностей?

- 30 октября 2020, 15:52

- |

На этот вопрос нет простых ответов, но, тем не менее, знаменитый Баффет советует начать с буквы А. И действительно, если инвестор хочет погрузиться в чтение бухгалтерских отчетов, то даже при хорошем навыке, за квартал вряд ли доберется до следующей буквы алфавита. Отсеяв хлам, по методике Баффета, инвестор должен выбрать якобы недооцененные рынком компании и молиться, чтобы до следующего отчетного периода, как это случилось в марте 2020, внешняя среда не испортилась.

Выбор такого подхода не очевиден. С одной стороны – это очень сложный метод, а с другой – не позволяет оперативно внести коррективы в инвестиционный портфель. Напомню, многие фавориты 2019 года с треском провалились в марте 2020, о чем инвесторы узнали много позже из отчетов, после того как инвестиции уже сложились в несколько раз. Даже старина Баффет распродавал авиакомпании по бросовым ценам.

Есть более продуктивный метод. Инвестор изучает лишь те акции, которые торгуются в рамках бычьего тренда и с большой вероятностью отражают компетентное мнение рынка, подкрепленное реальными ставками. Чтобы отсеять 20-30 фаворитов из списка в 1000-2000 акций не надо много времени, а в список попадают, как правило, компании уже одобренные рынком.

( Читать дальше )

теги блога Антон Панкратов

- bitcoin

- Charter

- eBay

- Nissan

- OraSure Technologies

- OSUR

- REITs

- S&P500 фьючерс

- акции

- акции США

- Алроса

- анализ

- антикризис

- атон

- Аэрофлот

- банковский депозит

- Биткойн

- бкс

- брокеры

- валюта

- выбор акций

- глупые деньги

- двойное днище

- девальваци рубля

- дефициты

- Дивидендные акции

- дивидендные отсечки

- доктор

- долгосрочные инвестиции

- доллар

- доллар - рубль

- Доллар рубль

- доходные инвестиции

- жадность и страх

- закрытие гэпа

- защита капитала

- золото

- игра

- Инсайд

- инсайдерские сделки

- инфляция

- ипотека

- ипотечный кризис в США

- история повторяется

- коронавирус

- кризис 2020

- кризис 2020. анализ рынков

- кризис недвижимости

- манипулировании ценами

- медь

- Медь и китайцы

- межрыночный анализ

- недвижимость

- нефть

- НЛМК

- опрос

- Оптимизация портфеля

- ОФЗ

- оценка акции

- Пандемия

- Правда о бирже

- предсказание обвала

- прогноз

- прогноз s&n 500

- прогноз курса рубля

- Прогноз ММВБ

- профессиональный трейдер

- работа трейдера

- реальные сделки

- риск менеджмент

- РТС

- рубль

- Рубль 100

- северсталь

- среднесрочный взгляд на рынок

- ставка

- Статистика в США

- стоп

- стратегия инвестирования

- сургут-п

- Сургутнефтегаз

- сургутнефтегаз а.п

- теханализ

- технический анализ

- торговля на новостях

- трейдинг

- тренды на рынке

- убытки

- умные деньги

- управление активами

- Управление капиталом

- управление капиталом в трейдинге

- УсиленныеИнвестиции

- финансовый кризис 2008

- финансовый план

- форекс

- фьючерс ртс

- ценообразование на рынке

- Экономический анализ и прогнозы

- ЭНЕЛ РОССИЯ