SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Latyshev Eduard

Кому верить?

- 14 июля 2023, 18:46

- |

Эдоган :«Путин согласился со мной на продление зерновой сделки»

Песков: «Вчера президент, собственно, изложил свою позицию по этой сделке. Новых элементов, касающихся продления участия России в зерновой сделке, нет.»

Песков: «Вчера президент, собственно, изложил свою позицию по этой сделке. Новых элементов, касающихся продления участия России в зерновой сделке, нет.»

- комментировать

- Комментарии ( 7 )

Если это не утка и

- 14 июля 2023, 18:36

- |

решение по письму будет принято, то… (догадайтесь сами).

Члены Европейской отраслевой ассоциации производителей алюминия (European Aluminium) обсуждали возможность введения санкций ЕС в отношении российского алюминия, но не в отношении «РУСАЛа». Когда это письмо было отправлено — тайна, а м.б. и письма не было?

Члены Европейской отраслевой ассоциации производителей алюминия (European Aluminium) обсуждали возможность введения санкций ЕС в отношении российского алюминия, но не в отношении «РУСАЛа». Когда это письмо было отправлено — тайна, а м.б. и письма не было?

А шведам все неймется!

- 14 июля 2023, 18:11

- |

«Мероприятие» с сожжением священных книг Торы и Библии запланировано на субботу и пройдет у здания посольства Израиля в Стокгольме.

Папа Римский Франциск вместо того, чтобы заявить решительный протест, заявил: «сжигание священных книг является неразумным использованием свободы слова».

Папа Римский Франциск вместо того, чтобы заявить решительный протест, заявил: «сжигание священных книг является неразумным использованием свободы слова».

В Европе давно уже вырубили практически все леса и древесины своей не хватает!

- 14 июля 2023, 17:57

- |

Например, Испания до 16 века была покрыта лесами. С ростом морской мощи началась их вырубка из-за строительства легендарной испанской армады. А в настоящее время промышленное сельское хозяйство завершает начатый когда то процесс и доводит климат страны до предела.

Из всех европейских стран лучше всего, насколько мне известно, в маленькой Австрии.

А вот что делать остальной деревообрабатывающей промышленности Европы загадка, которая их беспокоит. Особенно после того как с июля 2022 поставки пиломатериалов из России были приостановлены, а марте прошлого года Россия ввела запрет на экспорт древесины, сырья для производства бумаги и фанеры в недружественные страны, включая государства Евросоюза и США.

АЙ-ЯЙ- ЯЙ ЖАЛУЕТСЯ Европа - действия России наносят существенный ущерб нашей деревообрабатывающей промышленности!

Из всех европейских стран лучше всего, насколько мне известно, в маленькой Австрии.

А вот что делать остальной деревообрабатывающей промышленности Европы загадка, которая их беспокоит. Особенно после того как с июля 2022 поставки пиломатериалов из России были приостановлены, а марте прошлого года Россия ввела запрет на экспорт древесины, сырья для производства бумаги и фанеры в недружественные страны, включая государства Евросоюза и США.

АЙ-ЯЙ- ЯЙ ЖАЛУЕТСЯ Европа - действия России наносят существенный ущерб нашей деревообрабатывающей промышленности!

Увеличение спроса потребителей оказывает ценовое давление!

- 14 июля 2023, 17:22

- |

В июне рубль ослаб — к доллару 5,2%, к евро 4,9 % и к юаню 2,8%.

Стоит ли ждать отскока? Едва ли… И поэтому не падающий спрос (скорее возрастающий) и истощение запасов товаров только усилят накопленный эффект ослабления рубля… Цены вырастут, а население обеднеет.

Печально, но…

Стоит ли ждать отскока? Едва ли… И поэтому не падающий спрос (скорее возрастающий) и истощение запасов товаров только усилят накопленный эффект ослабления рубля… Цены вырастут, а население обеднеет.

Печально, но…

Сложно всем угодить, да это и не нужно!

- 14 июля 2023, 13:56

- |

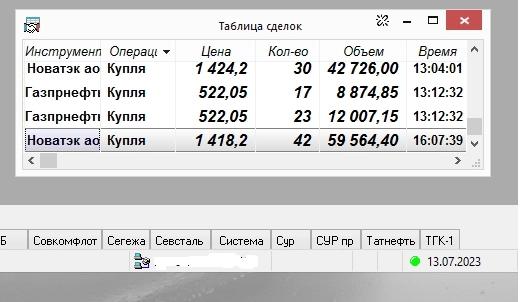

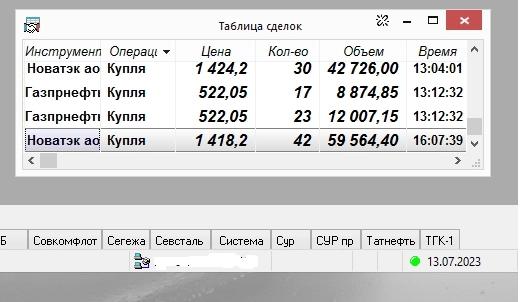

Когда постил, приводя результаты в скриншотах, то некоторые нос морщили. А цель была проста, показать что в большинстве случаев прогнозы ПРОГИ дают пусть и не чрезмерно большую, но прибыль. И я готов заранее выкладывать эти прогнозы, а ваше дело следовать им или нет.

Вчера предупредил, что делаю контрольную закупку на просадках НОВАТЭка, ГП нефти ...

Вроде бы сигнал понятен, ищите входы в спекулятивные ЛОНГИ.

Но опять не угодил, Некто пишет: не лень писать такую дичь… Уровень воспитания этого индивида понятен!

Так вот перед отъездом последний принт скрин (пока прибыльные позы не закрыты, время терпит....

Сегодня в НОВАТЭКе уже наблюдаем 1 445, а в ГПнефти 529,8.

Всем УДАЧИ!

P.S.

Давайте будем взаимно вежливы. Это не так уж сложно и всем принесет пользу.

Не согласны с чем то, то с аргументами свое мнение...

Вчера предупредил, что делаю контрольную закупку на просадках НОВАТЭка, ГП нефти ...

Вроде бы сигнал понятен, ищите входы в спекулятивные ЛОНГИ.

Но опять не угодил, Некто пишет: не лень писать такую дичь… Уровень воспитания этого индивида понятен!

Так вот перед отъездом последний принт скрин (пока прибыльные позы не закрыты, время терпит....

Сегодня в НОВАТЭКе уже наблюдаем 1 445, а в ГПнефти 529,8.

Всем УДАЧИ!

P.S.

Давайте будем взаимно вежливы. Это не так уж сложно и всем принесет пользу.

Не согласны с чем то, то с аргументами свое мнение...

Контрольная закупка сделана

- 13 июля 2023, 15:27

- |

в ГПнефти и НОВАТЭКе.

Вот раздумываю, прикладывать скриншоты, али нет? А то в личке возмущаются, зачем я это делал! Надоели!

И вот анализируя ЛАЙКИ под постами, прогнозирующих сегодня продолжение бычьего настроя и сомневающихся в этом, еще раз убедился насколько был мудр был Джером Клапка Джером!

( Читать дальше )

Вот раздумываю, прикладывать скриншоты, али нет? А то в личке возмущаются, зачем я это делал! Надоели!

И вот анализируя ЛАЙКИ под постами, прогнозирующих сегодня продолжение бычьего настроя и сомневающихся в этом, еще раз убедился насколько был мудр был Джером Клапка Джером!

«Прорицатель, приятный нам, — это старичок, который в какое-нибудь совсем уже мрачное утро, когда нам особенно необходима хорошая погода, опытным глазом оглядывает горизонт и говорит:

— О нет, сэр, я думаю, прояснится. Погода будет хорошая, сэр.

— Ну, он-то знает, — говорим мы, дружески прощаясь с ним и пускаясь в путь. — Удивительно, как эти старички знают все приметы.

И мы испытываем к этому человеку расположение, на которое нисколько не влияет то обстоятельство, что погода не прояснилась и дождь непрерывно лил весь день.

»Он сделал все, что мог", — думаем мы.

К человеку же, который предвещает плохую погоду, мы, наоборот, питаем самые злобные, мстительные чувства.

( Читать дальше )

Сомнения одолевают,

- 13 июля 2023, 12:02

- |

продолжится ли сегодня рост!

Сегодня цели робкого входа в ЛОНГ по ГПнефти, ВТБ, НОВАТЭКу и Роснефти на откатах.

Заявки ступеньками выставил, пока ничего....

Всем УДАЧИ!

P.S.

В тени уже 28 гр.

Так что дома не комфортно…

Сегодня цели робкого входа в ЛОНГ по ГПнефти, ВТБ, НОВАТЭКу и Роснефти на откатах.

Заявки ступеньками выставил, пока ничего....

Всем УДАЧИ!

P.S.

В тени уже 28 гр.

Так что дома не комфортно…

Иголочка в Совкомфлоте!

- 12 июля 2023, 23:54

- |

Наблюдали сегодня падение цены акций более чем на 4% до 90,85.

Неважно почему сие произошло, сбой техники, не выявленная до сих пор ошибка программного обеспечения, ошибка человека-оперратора.

Факт заключается в том, что некоторый субъект продал такой не малый объем акций, что цена улетела в моменте на эти 4,35%.

Если это крупный игрок, то ему необходимо откупить этот объем практически до этого ЛОЯ, чтобы компенсировать текущий убыток.

Как правило (в большинстве случаев) начинается игра на понижение (локальный медвежий тренд, который не так просто определить на глаз.

После отскока на часовике почти до цены 94,98, от которой прошла иголочка можем наблюдать 2-е красных свечки.

Началось ли это движение?

Стоит понаблюдать и не торопиться с покупками!

Неважно почему сие произошло, сбой техники, не выявленная до сих пор ошибка программного обеспечения, ошибка человека-оперратора.

Факт заключается в том, что некоторый субъект продал такой не малый объем акций, что цена улетела в моменте на эти 4,35%.

Если это крупный игрок, то ему необходимо откупить этот объем практически до этого ЛОЯ, чтобы компенсировать текущий убыток.

Как правило (в большинстве случаев) начинается игра на понижение (локальный медвежий тренд, который не так просто определить на глаз.

После отскока на часовике почти до цены 94,98, от которой прошла иголочка можем наблюдать 2-е красных свечки.

Началось ли это движение?

Стоит понаблюдать и не торопиться с покупками!

Всегда нравилась ГПнефть!

- 12 июля 2023, 17:47

- |

Вот и сейчас слежу за ней. Пойдет ниже, начну не спеша тарить.

Но текущая цена дороговата, а до 507-508 еще около 3,5%. Вот 523-4 не так уж далеко. Взял бы на пробу чуть-чуть.

Только близок локоть, да не укусишь!

Но текущая цена дороговата, а до 507-508 еще около 3,5%. Вот 523-4 не так уж далеко. Взял бы на пробу чуть-чуть.

Только близок локоть, да не укусишь!

теги блога Latyshev Eduard

- обратный сплит акций

- Украина

- CNYRUB

- eurrub

- FATF

- IMOEX

- microsoft

- OZON

- RGBI

- X5

- акции

- алроса

- АФК Система

- банк санкт-петербург

- банки

- Башнефть

- брокеры

- бюджет РФ 2025

- втб

- втб брокер

- выборы президента США 2024

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- двмп

- денежно-кредитная политика

- дивиденды

- доллар рубль

- дональд трамп

- Европа

- ЕС

- запрет на экспорт нефтепродуктов

- золото

- Индекс МБ

- интеррао

- инфляция в России

- итоги дня

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- крепкий рубль

- криптовалюта

- лента

- Ливан

- лукойл

- Магнит

- мирные переговоры

- мировая экономика

- ммк

- Московская Биржа

- Мосэнерго

- натуральный газ

- нефть

- нлмк

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- ОФЗ

- оффтоп

- политсрач

- полюс золото

- прогноз по акциям

- редомициляция

- роснефть

- ростелеком

- русагро

- Русгидро

- санкции

- санкции ЕС

- санкции США

- сбербанк

- СВО

- Северсталь

- совкомфлот

- ставка ФРС США

- стагфляция в России

- Сургутнефтегаз

- США

- татнефть

- Теханализ

- Технический анализ

- торговые сигналы

- торговые сигналы

- торговый софт

- трейдинг

- финам

- фондовый рынок

- форекс

- Фосагро

- ФРС США

- фьючерс mix

- ЦБ РФ

- черкизово

- экономика России

- экономика США

- Эльвира Набиуллина

- Яндекс