УРАЛСИБ Брокер

Денежный рынок

- 28 января 2019, 15:41

- |

Перед последними налоговыми платежами запас средств на корсчетах сохраняется

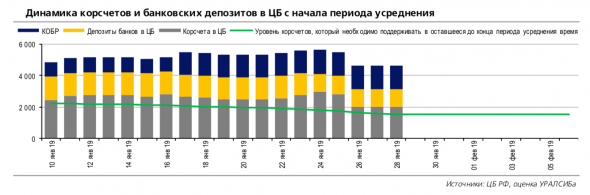

Уровень корсчетов банков в ЦБ остается выше 2 трлн руб. В пятницу наступил срок крупнейших в этом месяце налоговых платежей (НДС, НДПИ и акцизы), что привело к падению корсчетов в этот день на 814 млрд руб. Сегодня предстоят последние выплаты в бюджет, налог на прибыль. Объем сравнительно небольшой, мы оцениваем его в 150– 170 млрд руб., к тому же даже после пятничных платежей на корсчетах сохраняется запас ликвидности. Так, благодаря созданному в начале периода усреднения запасу сейчас банки могут практически безболезненно снизить уровень корсчетов до 1,55 трлн руб.

Спрос на аукционах репо под залог ОФЗ сроком на один день пока отсутствует. Аукционы репо под залог ОФЗ могут рассматриваться в качестве своего рода подушки безопасности, в случае необходимости кредитные организации способны нарастить фондирование по этому каналу. К тому же, по данным ЦБ на 1 января, в декабре российские банки увеличили вложения в ОФЗ примерно на 200 млрд руб., то есть растет объем бумаг, которые банки могут использовать в качестве обеспечения. Тем не менее до конца месяца спрос на ликвидность будет сохраняться, ставки на межбанковском рынке останутся довольно высокими. К концу же недели возможно и снижение ставок, так что Центробанк может возобновить депозитные аукционы тонкой настройки.

- комментировать

- 171

- Комментарии ( 0 )

Альфа-Банк

- 28 января 2019, 15:13

- |

Внутренний рынок

- 28 января 2019, 14:46

- |

Внешний рынок

- 28 января 2019, 14:16

- |

Доходность UST10 ускорила рост на фоне согласия президента США возобновить работу правительства. В пятницу вечером президент США Дональд Трамп объявил о том, что он согласился с Конгрессом возобновить работу правительства без предоставления финансирования для строительства стены на границе с Мексикой. Теперь правительство сможет работать как минимум до 15 февраля, а переговоры в это время будут продолжаться. Между тем сам Трамп вчера выразил сомнение в том, что Конгресс одобрит строительство в течение трех недель, поэтому вероятность нового шатдауна после 15 февраля сохраняется. Доходность UST10 в пятницу весь день двигалась вверх, а вечером, после сообщений о возобновлении работы правительства, ускорила рост и за день прибавила 5 б.п., достигнув 2,76%, при этом по итогам недели было зафиксировано снижение на 2 б.п. Евро к доллару в пятницу укрепился почти на 1%, а за неделю вырос на 0,4% до 1,141. Что касается цен на нефть, то они в пятницу были очень волатильны и завершили день умеренным ростом до 61,5 долл./барр. Наступившая неделя обещает быть богатой на события. Прежде всего, в среду-четверг (30–31 января) пройдут очередные переговоры между США и Китаем по торговому соглашению. Кроме того, в среду завершится первое в нынешнем году заседание ФРС, а завтра в британском парламенте состоится голосование по брекзиту. Поскольку шатдаун закончился, в среду и четверг должны выйти данные по ВВП США за 4 кв., отчет по доходам и расходам населения, а в пятницу – отчет по рынку труда. Сегодня состоится выступление главы ЕЦБ Марио Драги.

( Читать дальше )

МегаФон. Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем достаточно хорошую динамику

- 19 июня 2018, 10:07

- |

Рентабельность по OIBDA в телекоммуникационномсегменте может составить 39,1%.

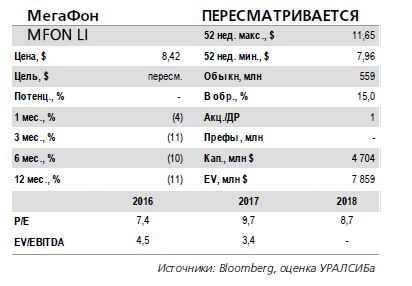

В четверг, 21 июня, МегаФон (MFON LI – рекомендация пересматривается) представит отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем достаточно сильную динамику с учетом опубликованных ранее хороших результатов других операторов «большой тройки»: МТС (MBT US – ПОКУПАТЬ) и Veon (VEON US – ПОКУПАТЬ). В частности, без учета консолидации операций Mail.Ru, но с учетом консолидации результатов Евросети (сделка с Veon была закрыта в конце февраля) мы ожидаем, что выручка МегаФона увеличится на 8% (здесь и далее – год к году) до 80,7 млрд руб. (1,4 млрд долл.), а OIBDA – на 9% до 31,6 млрд руб. (555 млн долл.), что предполагает незначительное (на 0,1 п.п.) увеличение рентабельности по OIBDA – до 39,1%. С учетом консолидации операций Mail.Ru мы прогнозируем выручку на уровне 97 млрд руб. (1,7 млрд долл.) и OIBDA в размере 35,8 млрд руб. (630 млн долл.).

( Читать дальше )

ЦБ РФ оставил ключевую ставку без изменений

- 18 июня 2018, 10:02

- |

Нефть дешевеет на фоне опасений по поводу роста добычи.

Российские фондовые индексы в пятницу продолжили снижение под влиянием слабого рубля, падения цен на нефть и общего негативного настроя на развивающихся рынках. По итогам торгов индекс РТС потерял 2,1%, а индекс ММВБ – 0,7%. Совет директоров Банка России в пятницу оставил ключевую ставку без изменений на уровне 7,25%, как мы и ожидали. На предыдущем заседании совета в апреле ставка также была сохранена. При этом банк отметил, что баланс рисков до конца 2019 г. сместился в сторону проинфляционных рисков, поэтому требуется замедление перехода к нейтральной денежно-кредитной политике. Более того, на пресс-конференции, состоявшейся после заседания, председатель ЦБ РФ Эльвира Набиуллина не исключила повышения ставки в случае усиления рисков, а переход к нейтральной ДКП более вероятен в 2019 г. ЦБ прогнозирует годовую инфляцию на уровне 3,5–4% в 2018 г. и ее повышение до 4–4,5% в следующем году. Мировые рынки в пятницу оказались под давлением из-за роста напряженности в торговле между США и Китаем, а также разнонаправленных действий ФРС и ЕЦБ. Окончательное значение потребительской инфляции в еврозоне в мае, согласно опубликованным в пятницу данным, совпало с предварительной оценкой – 1,9% год к году. Тем не менее, несмотря на рост, ЕЦБ в четверг заявил, что ставки будут оставаться на текущих уровнях еще долго. Индекс Euro Stoxx 50 потерял 0,6%. Американский рынок в пятницу также оказался в красной зоне, индекс S&P 500 упал на 0,1%. Неожиданно слабая статистика промпроизводства в США и новый виток торгового противостояния США с Китаем негативно повлияли на рынки. Промпроизводство в США в мае снизилось на 0,1%, хотя прогнозировался рост на 0,2%. При этом темпы роста промпроизводства в апреле пересмотрены вверх на 0,2 п.п. до 0,9%. В прошлую пятницу США объявили о введении пошлин на товары из Китая, объем которых составляет 50 млрд долл., и, как сообщают СМИ, готовится второй список товаров на 100 млрд долл. Вполне вероятно, что и Китай в скором времени объявит об ответных мерах, что может вызвать продолжительную напряженность на рынке. Одним из ключевых событий на этой неделе станет саммит ОПЕК (четверг–пятница, 21–22 июня) в Вене. В ходе встречи картель и партнеры, в том числе Россия, будут обсуждать возможность повышения квот на добычу нефти в рамках сделки по сокращению добычи ОПЕК+, и их решение может стать важнейшим фактором, который определит дальнейшую динамику цен на нефть. Россия и Саудовская Аравия выступают за повышение квот на добычу ОПЕК+ на 1,5 млн барр. с уровня октября 2016 г., а Иран и Венесуэла выступают против роста добычи. Цены на нефть в пятницу резко упали и сегодня продолжают снижаться. Азиатские индексы этим утром движутся вниз, фьючерс на S&P500 заметно подешевел. Что касается российского рынка, то мы прогнозируем снижение его индексов под влиянием негативных настроений на мировых рынках и падения цен на нефть. Мы полагаем, что индекс РТС потеряет около 0,5%.

( Читать дальше )

Татнефть: Результаты за 1 кв. 2018 г. по МСФО: EBITDA увеличилась на 18% год к году за счет роста цен

- 09 июня 2018, 10:15

- |

EBITDA выше ожиданий рынка на 3%.

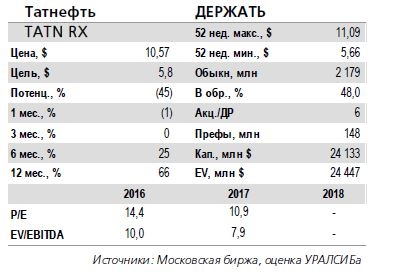

Вчера Татнефть (TATN RX – ДЕРЖАТЬ, TATNP RX – ПОКУПАТЬ) представила отчетность за 1 кв. 2018 г. по МСФО. Выручка, за вычетом пошлин и акцизов, увеличилась на 13% год к году, но снизилась на 3% квартал к кварталу до 188 млрд руб. (3,31 млрд долл.), ниже консенсусного прогноза на 1,4% и нашей оценки на 7%. Показатель EBITDA, включая результаты банковских операций, но исключая прочие операционные доходы и расходы, вырос на 18% год к году и на 15% квартал к кварталу до 61 млрд руб. (1,08 млрд долл.). EBITDA превысила рыночный прогноз на 2,9%, наш – на 0,3%. Рентабельность по EBITDA повысилась на 1,3 п.п. год к году и на 5,2 п.п. квартал к кварталу до 32,5%. Чистая прибыль увеличилась соответственно на 18% и на 22% до 42 млрд руб. (0,74 млрд долл.), чистая рентабельность выросла на 0,9 п.п. год к году и на 4,7 п.п. квартал к кварталу до 22,3%. Чистая прибыль превысила рыночные ожидания на 4,3% и нашу оценку на 2,5%.

( Читать дальше )

АФК «Система» Результаты за 1 кв. 2018 г. по МСФО оказались лучше ожиданий по OIBDA

- 06 июня 2018, 09:54

- |

Рост скорректированной OIBDA на 30% год к годуобусловлен изменениями стандартов отчетности.

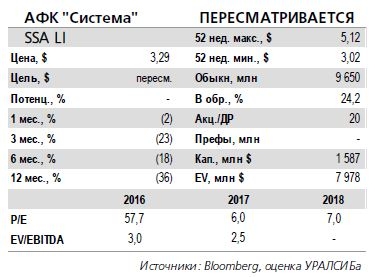

Вчера АФК«Система» (SSA LI – рекомендация пересматривается)опубликовала финансовую отчетность за 1 кв. 2018 г. по МСФО, оказавшуюся несколько лучше ожиданий. Так, выручка компаниивыросла на 6% (здесь и далее – год к году) до 171 млрд руб. (3,0млрд долл.), превзойдя наши и рыночные ожидания на 1%. Скорректированная OIBDA увеличилась на 30% до 59,5 млрд руб. (1,0 млрд долл.), что в значительной степени объясняется переходом к применению стандартов МСФО 9, МСФО 15 и МСФО 16. Без учета этого эффекта скорректированная OIBDA выросла на 8% до 49,2 млрд руб. (865 млн долл.), это на 5% лучше нашего и на 3% – консенсусного прогнозов. Рентабельность по скорректированной OIBDA при этом повысилась на 6,4 п.п. до 28,4%. Чистый убыток составил 1,2 млрд руб. (22 млн долл.).

Отношение чистого долга к OIBDA составило 2,8.

На уровне корпоративного центра чистые финансовые обязательства Системы на конец года составляли 211 млрд руб. (3,7 млрд долл.). Консолидированный чистый долг (включая обязательства перед Росимуществом) составил 559 млрд руб. (9,7 млрд долл.), что эквивалентно 2,8 скорректированной OIBDA за предыдущие 12 месяцев, до учета применения стандартов МСФО 9, МСФО 15 и МСФО 16. Что касается операционных показателей, лесопромышленный сегмент Системы (ГК «Сегежа») продемонстрировал рост выручки на 22% до 11,5 млрд руб. (203 млн долл.) и рост скорректированной OIBDA на 71% до 2,2 млрд руб., или 38 млн долл. (на 54% до 2,0 млрд руб., или 34 млн долл., по старым стандартам). В сельскохозяйственном подразделении выручка увеличилась на 111% до 2,5 млрд руб. (45 млн долл.), а скорректированная OIBDA – на 518% до 689 млн руб., или 12 млн долл. (511% до 684 млн руб., или 12 млн долл., по старым стандартам). Выручка технологического дивизиона (РТИ Системы) сократилась на 18% до 6,6 млрд руб. (117 млн долл.), а OIBDA – на 34% до 145 млн руб., или 2,5 млн долл. (падение на 66% до 74 млн руб., или 1,3 млн долл., по старым стандартам).

( Читать дальше )

Детский мир: Компания может запустить новый формат магазинов

- 05 июня 2018, 10:28

- |

На первом этапе будет открыто три магазина под брендом АВС.

Детский мир (DSKY RX – без рекомендации) может запустить новый формат магазинов развивающих игрушек АВС, сообщают сегодня «Ведомости» со ссылкой на главу подразделения ELC Александра Роганова. Новый формат будет ориентирован на потребителей сегмента развивающих игрушек, считающих сеть ELC слишком дорогой. Новый формат предполагает площади магазинов 100–150 кв. м, ассортимент около 1 500 товарных позиций и средний чек на уровне сети ELC. Первый магазин был запущен 31 мая в Челябинске, еще два будут запущены в Новосибирске, и по итогам их работы будет принято решение о дальнейшем развитии формата.

Основные продажи приходятся на сеть «Детский мир».

Торговая сеть группы «Детский мир» на конец 1 кв. 2018 г. составляла 625 магазинов общей торговой площадью 686 тыс. кв. м, включая 579 магазинов сети «Детский мир» и 46 магазинов сети ELC. Выручка компании в 1 кв. 2018 г. выросла на 14% год к году до 24,0 млрд руб. (422 млн долл.). Основные продажи приходятся на формат Детский мир, в то время как развитие формата ELC было фактически заморожено до прошлого года, учитывая падение курса рубля.

( Читать дальше )

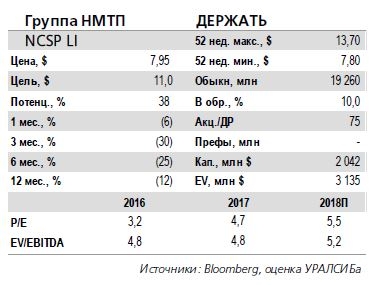

Группа НМТП : Объемы перевалки нефти снижаются

- 05 июня 2018, 10:25

- |

Консолидированный грузооборот уменьшился за январь–апрель на 6,1% год к году.

Группа НМТП (NCSP LI – ДЕРЖАТЬ)вчера опубликовала операционные результаты за январь–апрель 2018 г. Консолидированный грузооборот терминалов группы сократился на 6,1% (здесь и далее – год к году) до 47,5 млн т.

Объемы перевалки нефти продолжают падать.

Грузооборот нефти снизился на 20,3% до 21 млн т, тогда как грузооборот остальных основных грузов вырос: нефтепродуктов – на 5,6% до 12 млн т, черных металлов – на 16,1% до 4,4 млн т, зерна – на 29,7% до 4,6 млн т. Объем перевалки контейнеров на терминалах группы в Балтийске и Новороссийске составил 217 тыс. ДФЭ, увеличившись на 10,8%, что, впрочем, ниже темпов роста расположенного в порту Новороссийска контейнерного терминала НУТЕП.

Совет директоров рекомендовал собранию акционеров не выплачивать дивиденды за 2017 г.

( Читать дальше )