TradPhronesis

Немного картинок

- 10 мая 2024, 11:35

- |

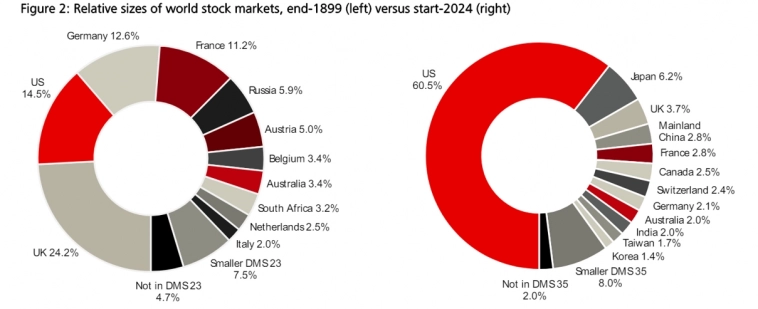

В 1899 г. фондовый рынок России занимал 6% от общемировой капитализации (левая диаграмма). Сегодня доля в 10 раз меньше...

«Если вы не найдете способ зарабатывать пока спите, вы будете работать до самой смерти». Видимо, это он намекает на инвестиции..

( Читать дальше )

- комментировать

- 3.5К | ★1

- Комментарии ( 0 )

На тему дня

- 09 мая 2024, 14:57

- |

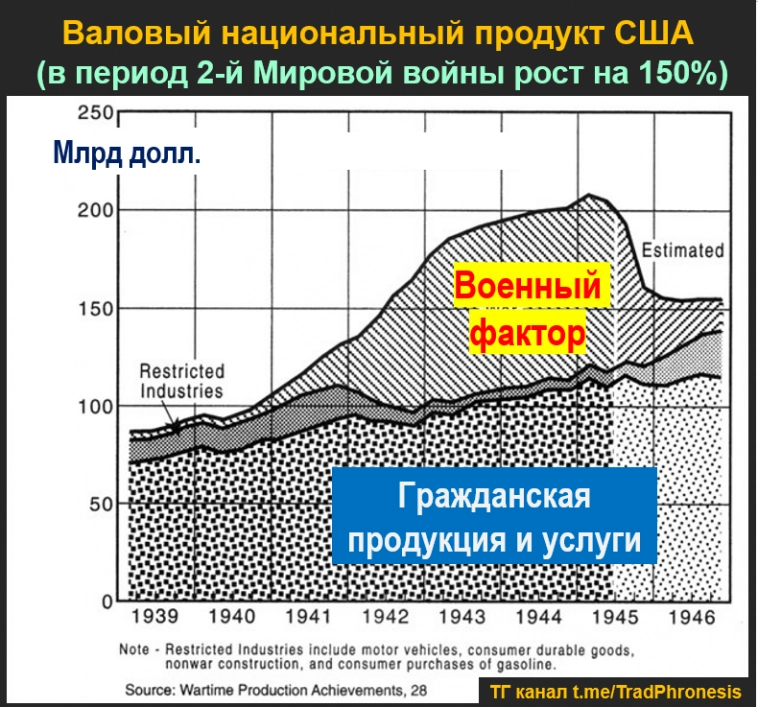

В сентябре 1939 года, в месяц, когда Германия вторглась в Польшу, Валовый национальный продукт США был на уровне 85 млрд долл.

/>

К 1945 году ВНП вырос на 150% (темпы роста 15% в год).

_______________

«График дня» на тг канале: https://t.me/TradPhronesis

Несколько важных уроков из Омахи 2024 г.

- 08 мая 2024, 12:32

- |

В первые выходные мая стоимостные инвесторы со всего мира приезжают в Омаху на собрание акционеров Berkshire Hathaway.

Недавно был опубликован пост «Berkshire после Баффета» https://t.me/TradPhronesis/193, в котором обсуждались проблемы фонда. Вероятнее всего, после ухода Баффета Berkshire ждет закат или его превращение в индексный фонд. Но, тем не менее, на прошедших выходных мы опять имели удовольствие послушать мудреца из Омахи. Итак, важные уроки...

Урок 1: Инвестирование с использованием перфокарт

«Я мог бы улучшить ваше финансовое благосостояние, предоставив вам перфокарту всего с 20 слотами, чтобы у вас было 20 попыток инвестировать куда-либо за всю жизнь. И как только вы используете 20 попыток, вы вообще не сможете больше инвестировать». — Уоррен Баффет

Только представьте, за всю оставшуюся жизнь вы сможете сделать только 20 инвестиций. Это заставляет быть гораздо осторожнее и прилежнее, прежде чем совершить первую покупку. Это автоматически замедляет и переключает внимание с краткосрочных на долгосрочные вложения, с шума на более существенные вещи.

( Читать дальше )

Первые офисы

- 07 мая 2024, 22:32

- |

тг канал: t.me/TradPhronesis

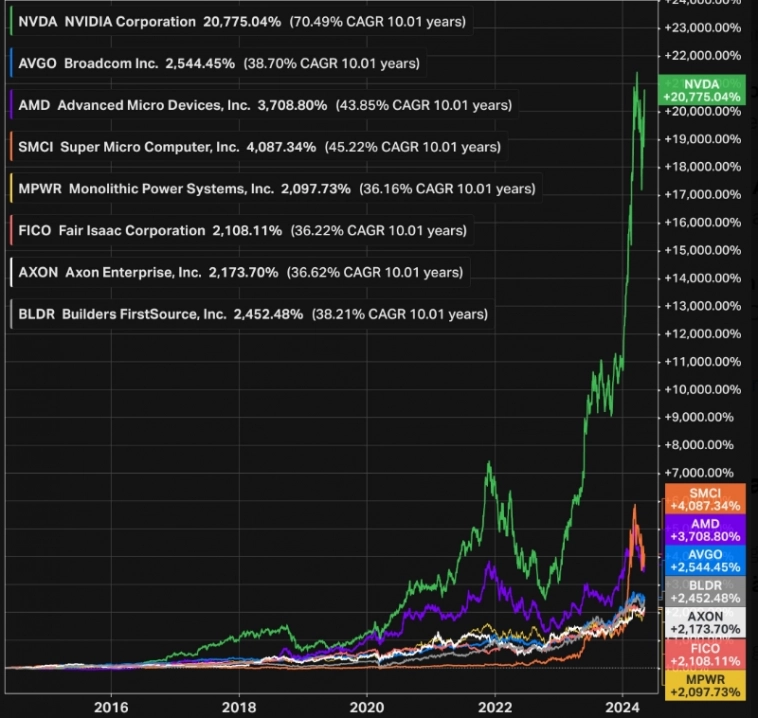

CAGR >35%

- 07 мая 2024, 20:20

- |

Эти компании; Nvidia, Broadcom, Advanced Micro Devices, Super Micro Computer, Monolithic Power, Fair Isaac, Axon и Builders FirstSource.

тг канал: t.me/TradPhronesis

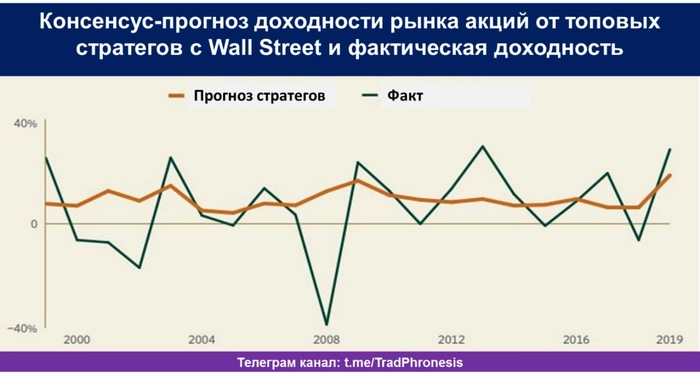

Прогнозы

- 06 мая 2024, 12:34

- |

Как сказал один из партнеров Баффета: «Никаких прогнозов на следующий год, как обычно. Нет, подождите. Вообще-то у меня есть один. Я предсказываю, что большинство прогнозистов снова ошибутся. Этот мой прогноз всегда побеждает».

На рисунке представлена статистика за 20 лет, дающая представление о точности прогнозов от стратегов ведущих банков для рынка акций США.

Он лучше Уоррена Баффета. И как ему помогает «negative checklist».

- 06 мая 2024, 06:09

- |

Для управляющих взаимными фондами не существует Зала славы. Но если бы он был, Джоэл Тиллингаст был бы кандидатом, чтобы попасть туда.

В начале 1980-х малоизвестный экономист сделал серию телефонных звонков в бостонский офис легендарного Питера Линча. Джоэл был так настойчив, что Линч дал ему пять минут. Через час Линч сказал: «Нам нужно нанять этого парня».

Несколько лет спустя Тиллингаст создал и возглавил фонд Fidelity Low-Priced Stock.

С момента запуска фонда в 1989 его доходность составляла 13,8% в год по сравнению с 9,6% для эталонного индекса Russell 2000 и 9,7% для Standard & Poor's 500. Этот результат значительно лучше, чем у Баффета (Berkshire Hathaway).

( Читать дальше )

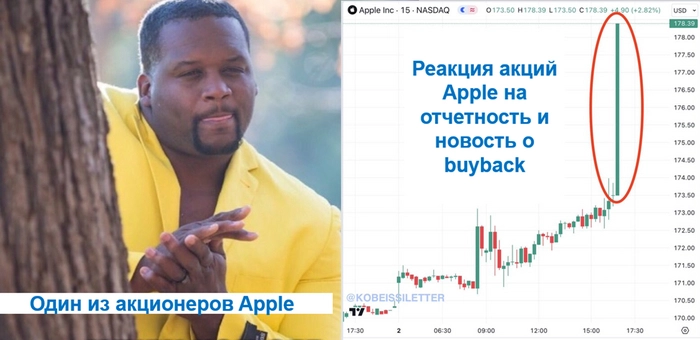

Apple - графический обзор компании

- 03 мая 2024, 12:15

- |

Apple объявил о выкупе акций на сумму 110 миллиардов долларов, крупнейшем в истории. Apple — последний технологический гигант, объявивший о масштабном выкупе акций, после META и GOOGLE. В этом году мы впервые в истории увидим buyback акций на сумму более 1 триллиона долларов.

Также Apple отчитался о квартальной выручке в размере 90,8 млрд долларов и прибыли на акцию в размере 1,53 доллара, что оказалось выше ожиданий. В Китае продажи снизились на 8,1%, а продажи iPhone упали на 10%.

Высокая маржинальность бизнеса позволяет Apple генерировать значительные свободные денежные потоки, в т.ч. и для продолжения выкупа акций.

( Читать дальше )

Обещание и реальность криптовалют

- 03 мая 2024, 06:20

- |

Обещания криптовалют:

— микроплатежи

— недорогие денежные переводы

— смарт-контракты

— децентрализованное финансирование

Криптореальность:

— спекуляции

— оплата запрещенных товаров

— вред экологии

— уклонение от уплаты налогов

Заходите на тг канал: t.me/TradPhronesis

Читайте также:

smart-lab.ru/blog/1014054.php

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BYD

- commodity

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- богл

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- ИИ

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- оценка

- питер линч

- пифы

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- робот

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика европы

- экономика ЕС

- экономика США

- экономический дайджест

- Япония