Terrazini

Coinbase пробила $300. Стоит ли покупать?

- 23 апреля 2021, 11:40

- |

Являясь ведущая криптовалютной биржей-платформой на зарождающемся рынке, Coinbase “жирует” на щедрых комиссионных и широких спредах.

В 1 квартале 2021 году средняя комиссия #COIN от каждой транзакции составила ~0,537%, что позволило сгенерировать $1,8 млрд валового дохода при объеме торгов в $335 млрд.

По мере развития рынка криптовалют будут развиваться существующие и появляться новые криптобиржи, которые гарантированно предложат более низкие или даже нулевые торговые сборы в качестве стратегии для захвата доли рынка. Аналогичную ситуацию мы наблюдали в последние годы с размерами комиссий за торговлю акциями. В таких условиях рентабельность и доходы Coinbase неизбежно снизятся.

Кроме того существует вероятность, что традиционные брокеры скоро также начнут предлагать возможность торговли криптовалютами. Это сократит существующие широкие спреды.

Простой пример. Если размер комиссии Coinbase сравняется с комиссиями традиционных фондовых бирж (~0,01%), ее валовой доход в первом квартале составил бы всего $33,5 млн, вместо $1,8 млрд (в 54 раза меньше).

( Читать дальше )

- комментировать

- 459

- Комментарии ( 4 )

О спонсорах роста фондовых рынков.

- 23 апреля 2021, 11:34

- |

Каспер Лоренцен, управляющий крупнейшим пенсионным фондом с активами в размере $120 млрд., утверждает, что пора «сбросить» облигации. Фонд намерен увеличить свои вложения в акциях.

Управляющий заявил, что он больше не верит в государственные облигации как в «безопасный, безрисковый актив» и уверен, что эта трансформация (отказ от госдолга в пользу акций) продолжается и дальше.

Согласно отчету Mercer CFA Institute, Дания вместе с Нидерландами могут похвастаться самым обеспеченным пенсионным рынком в мире. Фонды в скандинавских странах были одними из первых в мире, кто отреагировал на сверхнизкие процентные ставки ротацией активов в акции инфраструктурных и других компаний.

«Акции — это единственный актив, где есть доходность и где можно держать капитал… Нет реальной альтернативы», — признал Лоренцен.

Ранее:

▫️ На чьи деньги продолжит расти фондовый рынок?

▫️ Почему сейчас нужно держаться от облигаций подальше?

#Инвестиции #SPX #Макро

Шорт-ставка Василия Олейника не сработает. Вот почему

- 11 апреля 2021, 20:47

- |

Рост доходности длинных облигаций США вызывает беспокойство инвесторов насчет перспектив фондового рынка. Некоторые публичные персоны, например Василий Олейник, делают агрессивную ставку на падение, даже на КРАХ фондового рынка. В качестве “стопудового” аргумента выступает график спреда доходности казначейских облигаций 10-2.

Спрэд доходности 10-2 — это разница между доходностью 10-летней казначейской облигации и доходностью 2-летней казначейской облигации Минфина США.

➖ Отрицательный спред исторически рассматривался как предвестник рецессии и предсказывал каждую рецессию с 1955 по 2018 год, которая проходила через 6-24 месяца после ухода спреда в отрицательное значение.

➕ Положительный спред свидетельствует о здоровой экономике и денежно-кредитной политике, в которой более длинные облигации приносят большую доходность, чем короткие выпуски, как и положено.

🔘 Спред, приближающийся к 0, означает плоскую кривую доходности (доходность короткой облигации = доходности длинной) и, как правило, отражает переходный период между отрицательным и положительным спредом, или наоборот.

( Читать дальше )

Медь и ее роль в "зеленой" экономике.

- 11 апреля 2021, 15:06

- |

Растущий акцент на возобновляемые источники энергии и электрический транспорт стимулирует рост спроса на определенные товары, такие как серебро и особенно медь.

Для достижения целей по нулевым выбросам, в течение следующего десятилетия будут выделены триллионы долларов, что обеспечит рост мирового ВВП и поднимет бизнес по добыче серебра и меди на новые горизонты.

📌 Согласно исследованию Calamos, для создания 1 ГВт установленной мощности от возобновляемых источников энергии требуется до 5 раз больше меди, чем в традиционной энергетике, поскольку солнечные панели и ветрогенераторы более децентрализованы и требуют их подключения в единую энергосеть.

Для строительства одной наземной ветряной турбины требуется более 4-х тонн меди, морской — около 15 тонн на 1 мегаватт установленной мощности.

Мировые климатические цели будут стимулируют спрос и на другие товары:

1) Для строительства 1 ветряной электростанции мощностью 100 мегаватт, помимо 1 500 тонн меди, также требуется 30 000 тонн железной руды, 50 000 тонн бетона и 900 тонн неперерабатываемого пластика.

( Читать дальше )

Как отличить «переоцененные» акции от «высокооцененных» акций, способных превзойти рынок?

- 11 апреля 2021, 01:28

- |

Зачастую инвесторы избегают покупки акций растущих компаний, поскольку применяя к ним стандартные системы оценки через стоимостные мультипликаторы, инвесторы идентифицируют их как «переоцененные». Однако есть разница между акциями, заслуживающими высокой оценки и переоцененными акциями, особенно на текущем рынке.

Десятилетия назад у инвесторов была проблема из «дешевых» акций отобрать бумаги, способные впоследствии превзойти рынок. Инвесторы, которые смогли найти “правильные” акции, оказались в выигрыше. Например, способность Уоррена Баффета находить акции с низкой оценкой, но с сильными фундаментальными показателями и перспективами принесла ему огромное состояние.

Сталкиваясь сегодня с заоблачной оценкой большинства акций роста, мы находимся в противоположной ситуации. Дорого оцененные акции обычно воспринимаются ритейл-инвесторами как переоцененные и игнорируются ими. Однако некоторые из этих дорого оцененных акций продолжают улучшать свои фундаментальные показатели, после чего получают еще более высокие рейтинги / оценки и продолжают расти дальше. В итоге инвесторы постоянно удивляются почти бесконечному циклу роста этих высоко оцененных акций, так и не решившись на их покупку.

( Читать дальше )

Глобальный макрохедж-фонд Crescat Capital опять бычит золото:

- 09 августа 2020, 16:02

- |

*** мой канал в телеграм

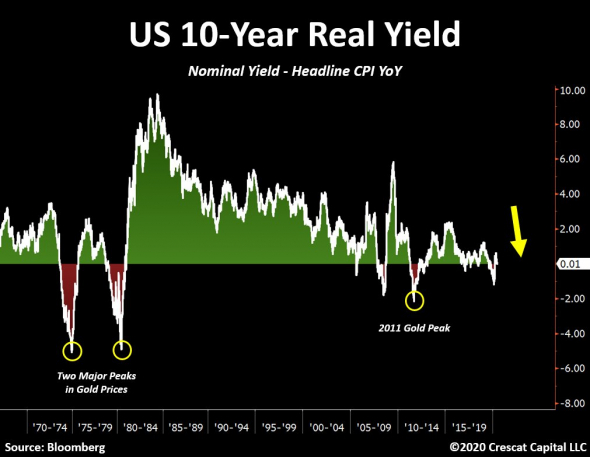

«Считаете, что реальная доходность не может двигаться намного ниже?

Смотрите, в 70-е годы она упала до -5%.

Также, реальная доходность уходила в отрицательное значение во время двух крупных бычьих рынков золота.

Сегодняшняя загадка:

— Имеющие рекордные долги в истории корпорации и правительства не могут получить более высокую доходность.

— Монетарные и фискальные стимулы останутся теперь навсегда.»

Crescat Capital предвидел и извлекал выгоду из многих крупных событий в прошлом, включая:

— Спад жилищного строительства и ипотеки в США в 2006-2008 гг;

— Бычий рынок нефти (пик нефти) 2007-2008 гг.

— Мировой финансовый кризис 2007-2008 гг;

— Бычий рынок драгоценных металлов в 2006-2010 гг;

— Обвал цен на нефть в 2014 и 2015 годах и снова в 2018 году;

— Кредитный спад Китая и девальвация юаня в 2015 и 2018 годах.

Взгляд на американские банки: Morgan Stanley

- 07 августа 2020, 17:53

- |

*** Подписывайтесь на мой канал в телеграм

В продолжение совместной с Инвестгазетой серии обзоров крупнейших банков мира, рассмотрим Morgan Stanley. Для начала обновим перформанс банковского сектора в сравнении с индексом широкого рынка S&P 500. За последние две недели он практически не изменился: с 18 марта индекс S&P 500 (SPX) вырос на 47,27%, а ETF финансового сектора (XLF) восстановился всего на 37,25%:

( Читать дальше )

Покупать-ли Транснефть?

- 22 июля 2020, 14:41

- |

Специально для ИнвестГазеты и всех моих подписчиков (мой телеграм), рассмотрим Транснефть.

*** Подписывайтесь на мой канал в телеграм

ПАО «Транснефть» – крупнейшая нефтепроводная компания в мире, естественной монополии России по транспортировке нефти и нефтепродуктов по магистральным трубопроводам. Контролируется государством и включена в перечень стратегических акционерных обществ.

В общем и в целом, компания очень интересна для долгосрочного инвестора, и вот почему:

- 51,05 тыс. км магистральных нефтепроводов и 16,45 тыс. км магистральных нефтепродуктопроводов, более 24 млн м3 резервуарных емкостей, более 500 перекачивающих станций

- Транспортировка 83% добываемой в России нефти и 31% производимых в России светлых нефтепродуктов

- Нефтепроводы связывают крупнейшие российские месторождения нефти с заводами и внешними рынками в Европе и Азии, напрямую или через морские порты.

- Субъект естественной монополии (очень люблю монополии)

- Тарифы на услуги по транспортировке нефти и нефтепродуктов устанавливаются Федеральной антимонопольной службой (сами себя не должны обделить).

- Увеличение дивидендных выплат. В 2019 г. компания завершила период интенсивного развития трубопроводной системы, в 2020-2024 гг. основную часть инвестиций планируется направлять на технологическое перевооружение и реконструкцию трубопроводной системы. По итогам 2018 г. Транснефть выплатила более 50% нормализованной чистой прибыли по МСФО в виде дивидендов (дивидендная доходность составила более 7%, обеспечиваемая свободным денежным потоком)

- Потенциал создания стоимости. ПАО «Транснефть» торгуется с дисконтом 70-80% по мультипликаторам P/E и EV/EBITDA трубопроводных компаний с развитых рынков.

- Акция с низкой бетой. Бета привилегированных акций Транснефти по данным Блумберг составила 0.4-0.6 в течение последних 5 лет.

( Читать дальше )

Акции Acadia Pharmaceuticals (ACAD) упали на 12%

- 21 июля 2020, 17:51

- |

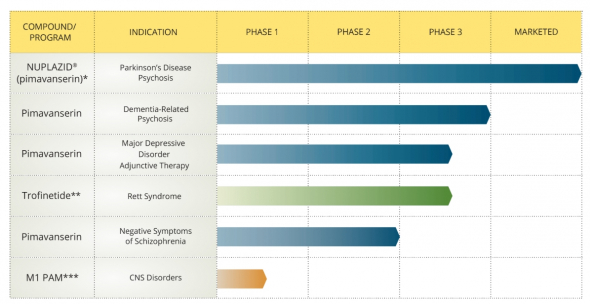

Акции Acadia Pharmaceuticals (ACAD) упали на 12% в ходе торгов в понедельник после того, как компания объявила неутешительные результаты своего исследования CLARITY (с участием 298 пациентов).

При принятии решения по акциям этот эмитента (продавать, держать или покупать), стоит учитывать следующие факторы:

1. Pipeline компании не состоит из одного этого препарата (см. фото),

2. Вчера FDA приняло заявление ACAD на антипсихотическое лекарство для лечения пациентов с деменцией от галлюцинации и бреда (sNDA), которое поражает около 30% всех пациентов с деменцией в США. Дата для решения FDA назначена на 3 апреля 2021 года. Если он будет одобрен, НУПЛАЗИД будет первым и единственным средством лечения психоза, связанного с деменцией (конкуренция с Адуканумаб от Biogen, акции которого выросли +8% на новости о подачи заявления в FDA на регистрацию Адуканумаба)

( Читать дальше )

теги блога Terrazini

- Abbott

- Abbott Laboratories

- ABBV

- AbbVie

- abbvie inc

- Abt

- ACAD

- ALGN

- Align Technology

- AZN

- BIIB

- Biogen

- biogen inc

- COIN

- FCX

- GMKN

- Gold

- Goldman sachs

- growth

- GS

- jnj

- Microsoft

- Microsoft Corp

- moderna

- Morgan Stanley

- MRK

- MS

- MSFT

- Myriad Genetics

- PFE

- REGN

- S&P500

- spx

- акции

- Алроса

- Биокад

- биотех

- биотехи

- биотехнологии

- биофармацевтика

- Вакцина Коронавирус

- вакцина против коронавируса

- вакцинной от коронавируса

- вакцины

- взгляд на рынок

- ГМК НорНикель

- дивдоходность

- Дивидендные акции

- дивиденды

- золото

- инвестиции

- инфляция

- Компании роста

- Крах

- макро

- медь

- Норильский Никель

- Облигации

- обучалка

- обучение

- психология в трейдинге

- рецессия

- рецессия в России

- Рецессия в США

- тест

- Транснефть

- уроки инвестиций

- фундаментальный анализ акций